中金海外点评:如何理解鲍威尔的发言及对市场的潜在影响?

本文来自微信公众号“Kevin策略研究”,作者KevinLIU。

隔夜受美联储主席Powell“鸽派”发言的推动,美股市场大幅上涨,标普500指数上涨2.3%,前期跌幅较大的纳斯达克指数更是反弹近3%。与此同时,美元指数回落至97以下,而美债利率水平整体变化不大。针对美联储表态和美股市场的变化,投资者关心较多,我们就此点评如下:

► 首先,Powell说了什么?整体而言,此次Powell的发言在关于未来加息路径和方向上最重要的信息有两点:一是当前利率水平“仅略低于”(just below)中性利率,这与两个月前在10月表示利率水平距离中性利率还有相当长的距离(along way from neutral)截然相反;二是对于未来的加息路径上,Powell表示“没有预设的加息路径”(no preset policy path)。

不难看出,Powell此次的表态是明显偏鸽派的,这与近期包括美联储副主席在内的主要官员发言的基调基本一致,也表明美联储在12月FOMC会议之前(12月18~19日)已经开始管理市场预期,传递鸽派信号,不排除是为12月份修改目前依然隐含3次加息的“散点图”打下伏笔,而“没有预设的加息路径”的表态更是给市场对未来“走一步看一步”的加息节奏留下了想象空间,这与我们在2019年展望中的预判基本一致(中金宏观预计12月份再度加息1次后,2019年仅加息2次,当前的联邦基金利率水平为2~2.25%)。

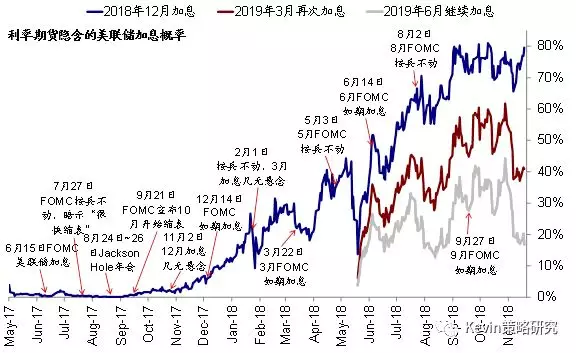

► 其次,市场当前计入了什么预期?经过了10月份以来的大幅调整、以及近期美国一些经济数据、特别是制造业相关指标如制造业PMI、耐用品订单、企业投资出现动能趋缓的情形后,市场对于美联储2019年的加息预期已经大幅调降。目前CME利率期货隐含的2019年12月的联邦基金利率水平为2.5~2.75%(~38%的概率),相当于今年12月份加息一次之后,仅预期2019年再加息1次;而Bloomberg整理的利率预期也基本类似。相比之下,美联储在9月份FOMC给出的FOMC的“散点图”所隐含的2019年加息次数还有3次。

因此,Powell和近期美联储主要官员的表态正是市场所需要和期待的,如果在两周后的FOMC会议上进一步调降对于2019年的加息预期,相当于美联储“追认”了市场的预期。

不过值得一提的是,市场对于今年12月份的加息预期的概率近期不降反升,目前已经升至82.7%,这从历史经验来看,基本等于是一个“板上钉钉”的预期。

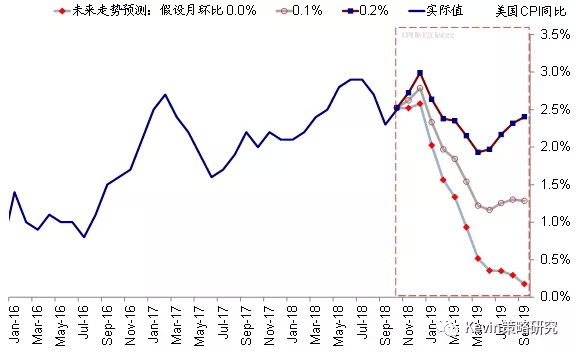

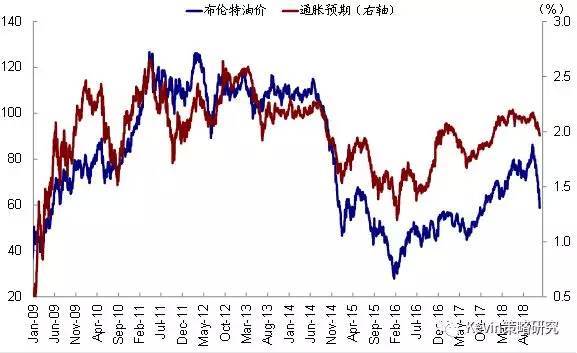

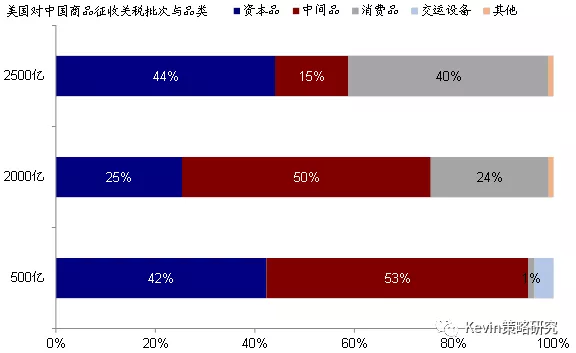

► 再次,近期市场大幅调整是否影响了美联储?近期美国一些列数据显示出的制造业动能放缓的迹象、以及油价大跌使得通胀预期大幅回落都给美联储放缓加息留出了一定的空间和余地(leeway)。从历史相关性来看,表观的CPI同比与油价变化高度相关,近期油价大跌也使得同比来看自2017年6月以来首度转负。如果基于不同的环比假设静态估算的话,2019年之后美国的通胀压力是明显缓解的,更不用说近期急剧下行的市场通胀预期(Breakeven利率)(参见《油价大跌对海外市场可能意味着什么?》中分析)。不过,贸易摩擦如果升级可能带来的成本抬升及依然是一个不确定性。

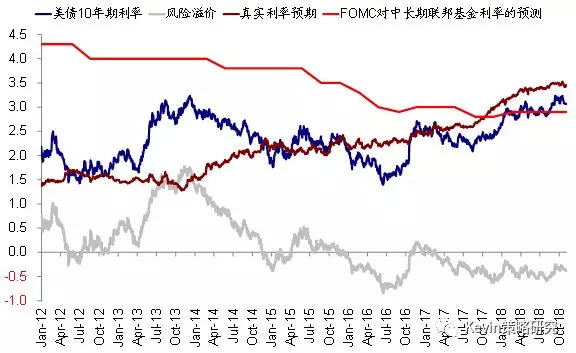

从市场利率角度,当前10年期国债利率扣除掉风险溢价(term premium)后隐含的真实利率水平为3.45%,这一利率预期也已经明显超过了美联储预期的2.9%的中长期利率目标。

此外,投资者也普遍关心近期美股市场的大幅回调是否影响了美联储。从法定的职责来看(mandate),美联储主要关注的是通胀和就业,但如果市场的剧烈动荡影响了金融稳定性并使得金融条件大幅收紧,从历史上来看不并非没有影响甚至改变美联储决策的先例,最近的一次便是2016年(当时年初全球股市剧烈动荡、年中英国退欧、意大利银行体系问题、以及年底的美国大选,风险事件层出不穷;因此相比当时市场预期的全年加息3次,美联储最终仅加息1次)。

从更中长期的角度而言,美股市场或者说金融资产对于美国的意义要更大一些,这是因为参照当前美联储金融账户的统计,美国居民部门金融资产中超过30%都直接投资在权益类资产和共同基金上,这一比例是2000年科技泡沫以来的高点。因此,市场如果大跌,会影响居民的金融资产、消费预期、甚至消费和经济(消费对于美国经济的占比高达三分之二),这是我们认为相比估值和盈利而言,反而可能会美股市场压力更大的一个因素;但反过来而言,也是可能会使得美联储不得不关注市场波动的原因之一。

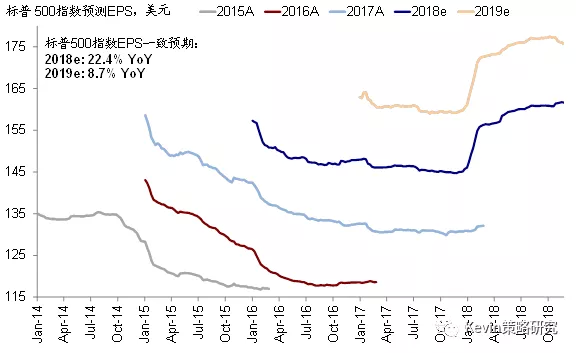

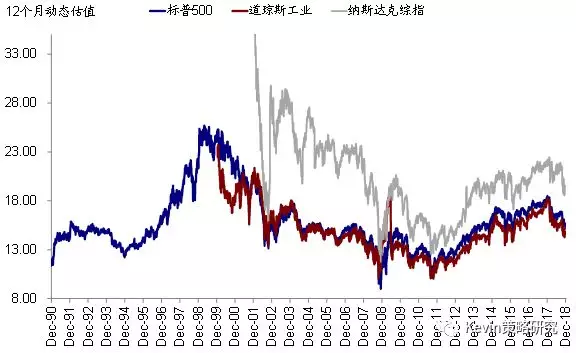

► 第四,对于市场的潜在影响?尽管10月份以来的市场下跌不仅是因为担心加息过快(《当前美股市场的动荡与2月份有何异同?》),同时还叠加了对未来增长放缓的担忧、以及贸易摩擦进一步升级的担心,但美联储的鸽派信号至少可以部分缓解投资者的担忧情绪,因此整体对风险偏好是有利的。我们依然维持一直以来的看法,即美股盈利增长虽然会因为基数效应和税基消失的影响而明显放缓,但在基准情形下也不是一个大幅的衰退和负增长(当前一致预期隐含的增速为8.7%),估值水平虽然不算便宜,但经过近期回调后,已回落至均值附近(标普500指数动态估值15.7倍,与历史均值的15.8倍基本一致),因此美股所面临的短期风险可能并不来自增长、甚至估值(尽管估值很难抬升且仍有下行空间),相反相对拥挤的仓位和配置比例、以及情绪的变化才是最大的扰动。

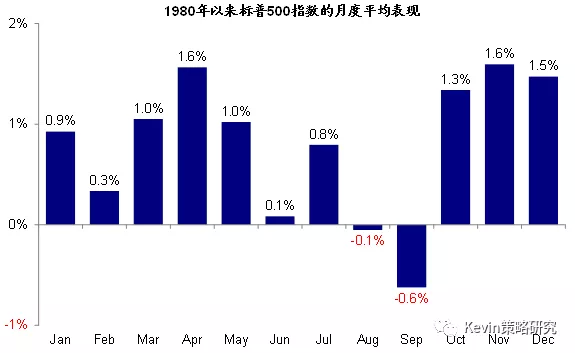

近期而言,我们建议依然需要关注周末G20贸易谈判,任何可能的积极进展都有助于改善风险偏好,反之亦然。此外,12月FOMC会议(18~19日)、英国退欧协议是否能够得到英国议会的支持、以及意大利财政预算的问题依然是潜在的波动源,需要密切关注。从市场季节性而言,年底通常是美股市场表现最好的月份,当然如果业绩期过后公司回购的再度回归也可能会带来一定的支撑效果。我们维持在年度展望《2019年海外配置展望:“美”中不足、“新”有余波》中,从资产配置角度,股大宗债;日美欧新兴的排序。

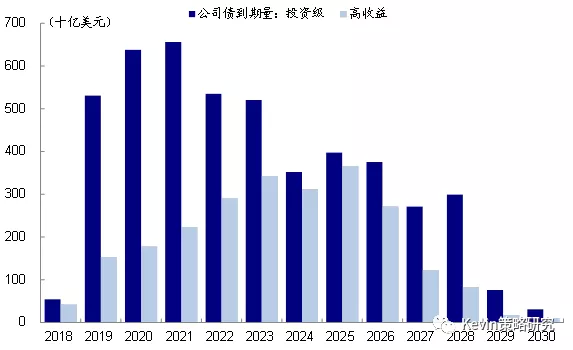

► 第五、未来可能的风险点?针对未来潜在的风险,呼应昨天美联储发布的金融稳定性报告,Powell在讲话中,提到了当前美股的估值(forward PE基于与历史水平相当,这与我们上文中提到的结论一致),相比之下,特别提及了信用债市场(corporatedebt)和商业地产(commercialreal estate)的风险,这与我们在年度展望中,特别提示在利率抬升、信用利差扩大、以及未来几年到期量不断增加的背景下,美国信用债市场存在相对而言更大的压力的判断一致,因此我们在海外市场的资产配置的排序中,将债券排在最后,而信用债又排在利率债之后,也是出于这一考虑。

扫码下载智通APP

扫码下载智通APP