特朗普“搞事”不断,美股彻底乱了

本文来自微信公众号“华尔街情报圈”,作者伟大的交易员。

上周,美国股市创下7年多来最大单周跌幅,所有类股悉数下挫,纳斯达克市场指数进入熊市。现在,人们已经毫不怀疑,美国金融市场即将变得更加动荡。

有鉴于此,美国股市暴跌保护小组罕见公开启动紧急行动。

美国财长努钦在一份声明中表示,周一他将与美联储、美国证券交易委员会,商品期货交易委员会,美国货币监理署,联邦存款保险公司五大部门举行会议,讨论维护市场稳定。(今晚密切关注美国股市走势,很可能动荡加剧)

这一幕似曾相识。

▲努钦推特截图

此外,努钦在推特上表示,已在周末期间致电美国六家大银行的高管,这些高管们确认他们有“充裕的流动性”,可进行放贷。

努钦推文下还附有一条财政部的声明:

▲美国财政部公告

努钦财长今天与全美六家最大银行的CEO进行了一系列电话会议:

美国银行的Brian Moynihan,花旗的Michael Corbat,高盛的David Solomon, 摩根大通的Jamie Dimon, 摩根士丹利的James Gorman以及富国银行的Tim Sloan。

首席执行官们证实,他们有充裕的流动性,可用于向消费者、商业市场和所有其他市场运作提供贷款。他们还证实,他们没有经历任何结算或保证金问题,并且市场继续正常运行。

明天,努钦财长将与总统的金融市场工作组召开会议。该工作组包括美联储、美国证券交易委员会、商品期货交易委员会。 财长还邀请了美国货币监理署和联邦存款保险公司参加。这些主要监管机构将讨论协调工作,以确保正常的市场运作。

我们继续看到美国经济强劲成长,来自消费者和企业的活动强劲。努钦财长表示:“随着政府关闭,财政部关键员工将维持核心工作运转。“

看得出来,努钦正在尽量展现对美国经济的信心。

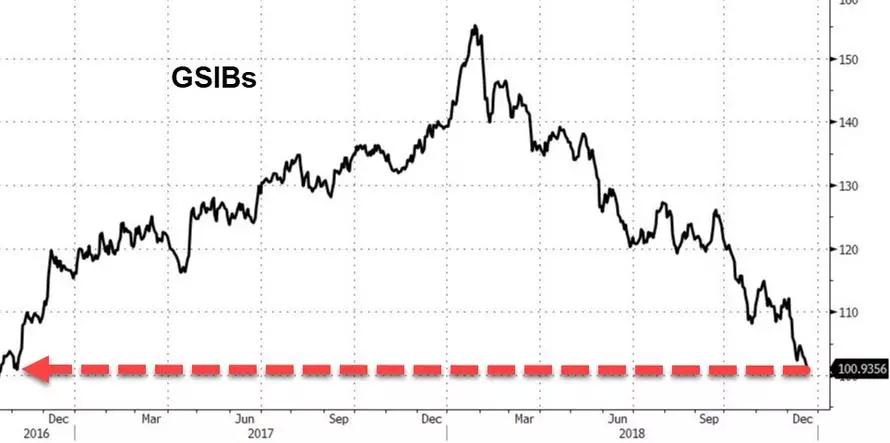

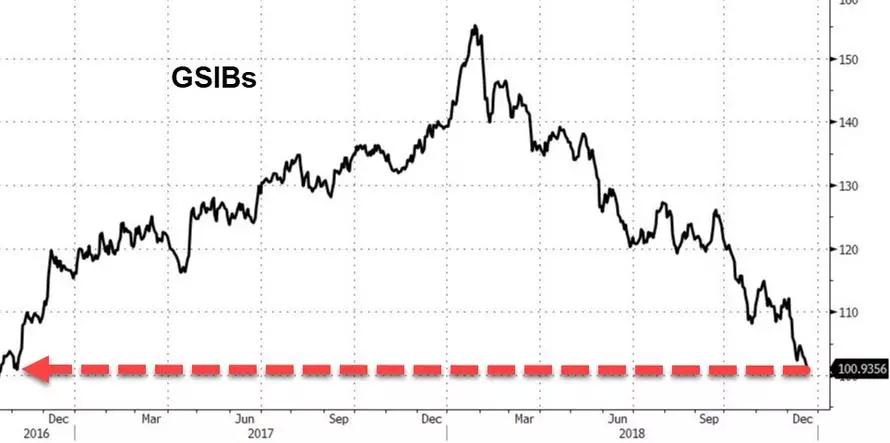

▲如果系统保持正常,为什么世界上最大,最系统的金融公司GSIBs的股票也会崩溃?

注:全球系统重要性银行(Global Systemically Important Banks GSIBs)包括美国、欧洲、日本、中国的大型银行30家,总资产逾47万亿美元,占全球银行业资产逾三分之一,可谓是全球银行业的缩影。

之前,很多人还自信的认为美国股市是受到外围因素的影响,而如今美股暴跌是各种因素的汇合,彻底乱了。

如果仔细梳理就会发现,这轮市场动荡每个因素的背后——都有特朗普人为制造并引发的恐慌。

一、“炒掉美联储主席鲍威尔”

如今,周末期间传出的这条消息,已经成为市场最大的恐慌。

彭博引述两位知情人士消息指出,总统过去几天曾私下多次谈过要开除鲍威尔。

一般来说,特朗普开除人的讨论第一步都是私下或者公开抱怨。比如,前司法部长塞申斯、前国务卿蒂勒森等人,离职前都受到了特朗普的抱怨。

▲努钦(右)与美联储主席鲍威尔(左)

努钦紧急澄清,称他与总统谈过这件事,并引述特朗普的原话,“总统不相信他有权可以开除,美联储主席”。

即将上任的白宫幕僚长Mick Mulvaney也表示,已经与努钦谈过,特朗普现在了解他没有能力开除美联储主席。

不过,神经紧绷的市场并不信服,周一开盘标普500指数期货合约一度跌0.5%。

现在的问题是,没有人知道特朗普有没有“开除美联储主席”的权利。美国历史上还从没出现过一个试图开除美联储主席的总统。

根据《联邦储备法(FederalReserve Act)》规定,总统有权解除美联储理事职务,鲍尔也是美联储理事,这条法规大概也适用。但法律仍有解读空间——美联储是由美国国会所设立,美国国会只给了总统提名美联储主席的权力,还附加两道保护措施(提名须经参议院批准,及主席有固定任期)。

如果鲍威尔被解职,对金融市场将造成可怕的连锁反应,没有人会再相信美联储的能力。现在解除金融市场混乱最好的方法就是,鲍威尔主动辞职。

二、美国政府关门

上一次美国政府关门还是2013年。

目前美国共和党和民主党仍就特朗普要求的50亿美元边境墙资金僵持不下。只要民主党不批准特朗普建墙的资金,特朗普就会让政府关门持续下去。

双方仍在讨价还价:

1、特朗普最初想要50亿美元资金用于修建边境墙,而民主党只愿意拨出约13亿美元的资金;

2、之后,双方各让一步。民主党提出16亿美元,而特朗普要求的是25亿美元。

3、现在双方讨价还价的金额介于16亿-50亿美元之间。

众议院和参议院的下一次可能表决时间是12月27日,鉴于目前的分歧,美国政府关门局面可能拖延到2019年。

三、全球贸易问题

这个问题的关注度目前被前两个问题所超越,但每个人心中都有数,市场最终的问题还是会回到贸易问题。贸易问题可能会在1月1日之后的某一天再度占据头条。

每个人都在投降

上述这些事件已经引燃了市场风险,现在美国金融市场蕴含着一些趋势性转变——似乎每个人都在投降。

仔细观察下面的图表,你就能更深刻地发现什么:

▲全球对冲基金指数HFRX,该指数主要目的是反映目标市场的整体波动,市场覆盖范围广。HFRX大幅下跌反应的是股票、债券和另类资产的关联性发生了极其不稳定的变化。

从持仓状况看,市场已经接近投降,特别是在机构投资者方面。

▲美国均衡共同基金的股票贝塔系数。贝塔系数反映了个股对市场变化的敏感性。(左图)

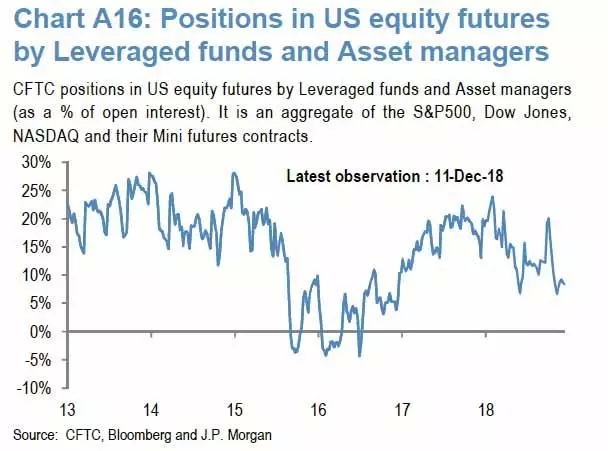

▲杠杆基金和资产管理公司在美国股指期货的投机头寸(占未平仓合约的百分比)它是标普500指数、道琼斯指数、纳斯达克指数及其迷你期货合约的综合。

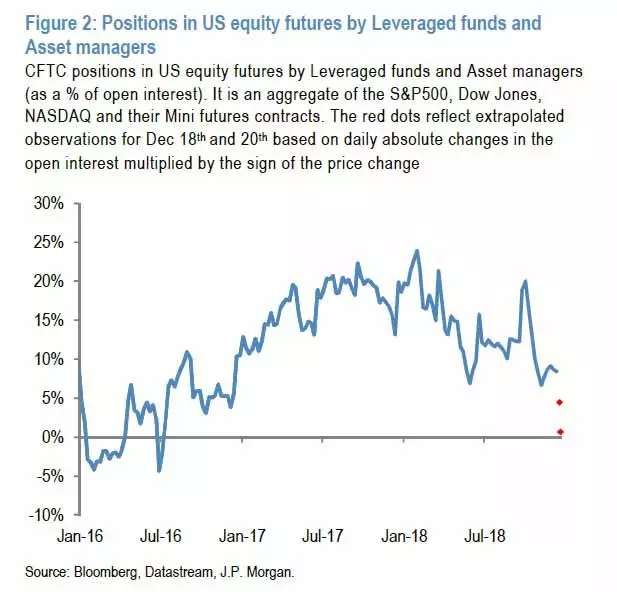

▲杠杆基金和资产管理公司在美国股指期货的投机头寸。通过这些投机头寸,可以捕捉过去一周未平仓合约的变化——与2016年1月/2月的头像水平(图中红点位置)相差不远。

▲标普500ETF(SPY)的短期利息已经跃升至2016年1月/ 2月投降之前的高位。

▲野村的CTA基金趋势模型显示:标普500期货可能会跌破2480点,净头寸可能转化为空头

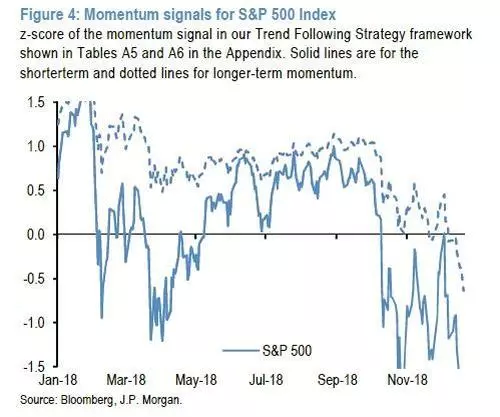

▲标普500动能信号转化为负。实现代表短期动量,虚线代表长期动量。

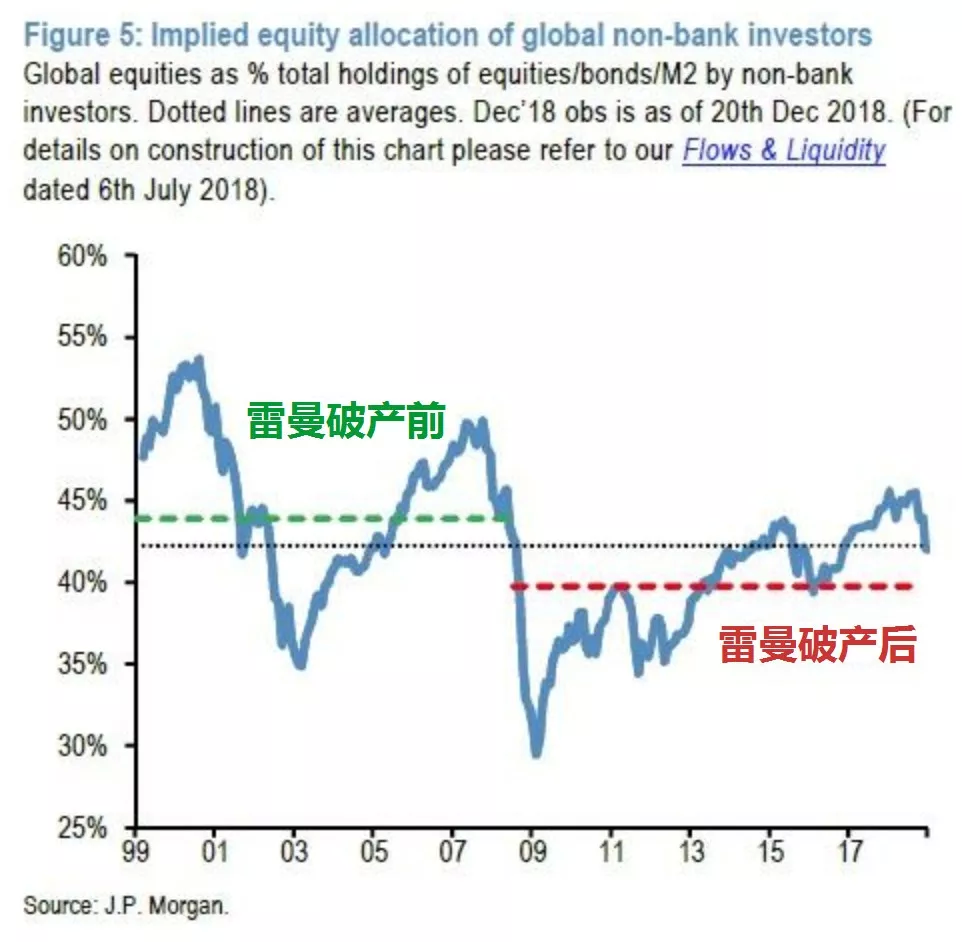

经历了三个月的下跌使全球股市较1月份的峰值下跌20%,进入熊市区域。如今非银行投资者持有的债券和股票接近1999年以来的历史最低水平。

▲将全球非银行投资者的股权配置按非银行机构持有的股票/债券/M2的总持有量的百分比进行加权

扫码下载智通APP

扫码下载智通APP