谁是美股的阿克琉斯之踵?

本文首发“腾讯证券”。

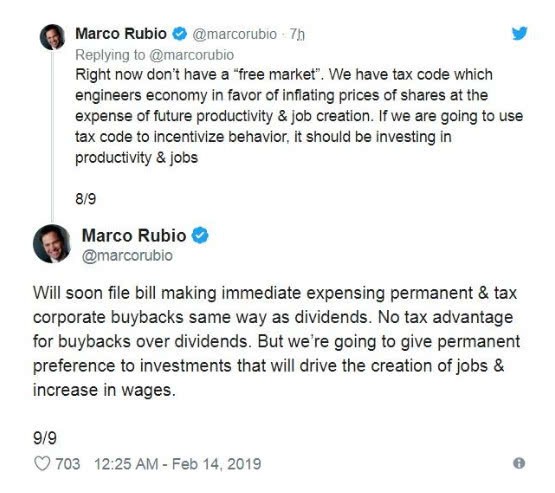

Marco Rubio(马尔科·鲁比奥)提出的回购征税法案,如果一旦成行,会否拖累开年的美股“小阳春”行情?这是市场投资人新近关心的一大命题。

2月14日,这位来自佛罗里达州的共和党参议员在推特上发布关于回购征税的内容后,开涨的美股迅速大跌,虽然随后又回到高点,但市场已然风声鹤唳。

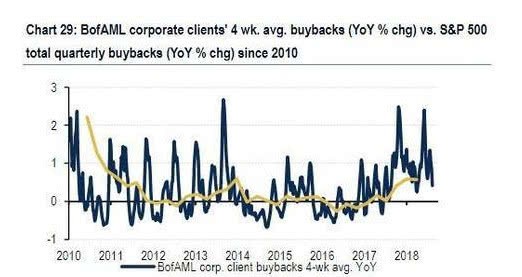

鲁比奥的这番言论针对的是过往一年超过1万亿美元的美股回购,这一回购总额已创下了历史纪录,而从今年年初的数据来看,回购规模更比2018年同期增长了78%。

鲁比奥指出,因为回购股份不用缴税,以致企业倾向回购股份,而不是使用有关资金作投资以推动创造职位及提升雇员工资。所以将提出法案修订税例,令上市企业回购股份须付与股息同等的税项。

事实上,在鲁比奥之前,已有多位参议员提出要对企业回购股票征税的提议,譬如美国参议院民主党领袖Charles Schumer、Bernie Sanders,甚至2018年年底民主党参议员Tammy Baldwin就寻求禁止企业在公开市场回购,但没有一个人拥有鲁比奥如此的市场影响力。

出生于1971年的鲁比奥,是共和党派系“茶党运动”的政治新星,《时代》周刊于2013年将其列为封面人物,称其为“共和党救世主”;他亦被认为“能代表共和党的未来,是共和党的贝拉克·奥巴马”。他参加了2016年美国总统竞选,但在当时的摇摆州佛罗里达败给了现任总统——唐纳德·特朗普。

所以,对于这个还年轻的、未来有可能成为美国总统的拉美裔后人,市场对他的声音保持了一定的尊重——用短时的下跌来证明。

但也可能是市场处于一个敏感的转折点中。因为在投资人都在卖VS企业都在回购股份的博弈中,谁都不知道市场最终会站在哪一边;同时,对股票回购资金进行征税,已是部分民主党和共和党党员的共识。

这就是我们这篇文章里需要解决的两个命题:

A.对股票回购资金征税的法案能不能通过?

B.如果获得通过,对目前的美股市场影响有多大?

首先从第一个问题来看,两党议员们认为,上述议案的目标是抑制企业过度依赖回购,同时刺激企业资本的有生产力投资,改善工人待遇及福利水平。考虑到如果限制回购,有些企业可能转向加大派息,他们也在慎重考虑限制企业分红,尤其是利用税收政策。

故此,在这里来看,对回购资金进行征税立法,已成为民主党和共和党部分影响力议员的共识,并即将为之付储行动。但从流程来看,美国冗长的立法流程或让这一法令的通过困难重重。

我们用一个简明扼要的流程箭图来看一下美国的立法流程:

众议院或是参议院提出议案-->主管常设委员会审议,包括邀请赛各主管团体及利益团体成员举行听证会,随后表决是否通过-->如若通过,则交由众议院、参议院分别进行辩论、修正、表决-->如果两院对文本发生分歧,则两院专门成立临时两院联合委员会协商表决-->总统最后签署,但也有可能否决或是搁置-->如果总统否决议案后,两院要以三分之二的多数才能否决无效。

以上流程来看,除了第一步,每一步的行进都如履薄冰,譬如第二步邀请主管团体、利益团体进行讨论,其所耗时均十分漫长,甚至是民主党、共和党内部,对于是否对回购资金进行征税都有不同意见。

即使立法流程顺利到特别是总统签署一项,亦存在不确性的风险,因为鲁比奥与特朗普在多个议题上针锋相对,因为鲁比奥、Bernie Sanders都是特朗普当年总统选举的竞争对手,更因为特朗普是否会推翻自己——免税后再对公司征税是否具备公信力。

OK,再退一万步说,假设法案千辛万苦获得通过了,那么他对美股的影响力有多大?这就是第二个命题的内容。

纵观整个2018年美股的牛市,除了企业自身的成长之外,很重要的因素在于减税和回购。

2018年美国盈利周期开始逐步建立,全年标普500盈利增速20%多,像苹果、google、Facebook等5000亿甚至上万亿美元级别的企业,如此大体量的公司盈利居然增长20%,这是很不可思议的事情。为什么?因为特朗普减税。

但是扣除掉减税效应,企业盈利仅为12%。而多份分析师报告显示,回购的影响是3%左右——放在财务收益项里。也即是说,3%对应1万亿美元的回购,回购对企业盈利、股价的增长这两个选择里,没有大家想像中的那么高。

简明扼要的结论是,纵使回购片税法案出炉,对市场的影响力也是较为微小。何况,一个法案的出炉,至少需要一年以上的时间,短期的市场影响更为有限。

市场更应该担忧的是,2019年企业再从哪里找到1万亿美元的资金进行回购;美企的盈利增速会不会在2019年往下走?

因为2018年的减税法案里,对超过2.6万亿美元的海外获利汇回国内进行一次性征税(现金或现金等价物的税率为15.5%,低流动性资产税率为8%),由此选成过5000亿美元的资金的回流,但2019年或许不会有这么巨量的资金回流——因为美元的吸引力在下降,而海外资产的吸引力在上升。

同时,2018年美企的企业营收、利润基数已经很高,2019年自然增速下降,因此美国的盈利增速很快会看到进入明年一季度后往下走,而股市将提前反应。

是的,过去一段时间里,企业回购不仅抵消了该行对冲基金、机构客户和私人客户的抛售,还成为市场的净买入者。但是,当企业看到市场可能往下走,同时企业净利润增长速度放缓,海外资金流入乏力,那么回购的意愿是否如2018年一样强烈?至少在目前,风向标的伯克希尔已调整了回购策略——不会像2018年那么激进甚至会暂停。

毕竟,谁也无法保证美股历史上最长的牛市会持续下去,这场从2009年2月开启的牛市,岂今已有10年。历史已告诫出最大的风险。

如果从宏观环境来看,2018年全球经济都被遮在衰退的阴影下,美国经济虽然一枝独秀,但如果将标普500指数、工业产出、产能利用率、经济领先指标、资本支出计划和就业等美国宏观经济变量与美国经济周期指标叠加在一起,会发现美国经济也已步入了扩张周期靠近尾部的位置。

2018年12月,追踪小盘股表现的罗素2000指数跌入熊市。12月中旬,美股三大指数自2016年3月以来首次集体收跌陷入技术位盘整区间。经济学家们普遍预期美国股市将迎来大萧条以来最糟糕的12月。

桥水基金创始人达利欧对此颇为担忧,他表示,2019年对美国将会是艰难的一年。从历史周期、经济周期、债务周期等他进行研判的依据出发,如果看一看大周期,过去数年,美国的财政政策和货币政策提供各种各样的流动性,从减免税、到央行购买资产、到降低利率,以各种形式进行大手笔刺激经济,现在可以说所有能用的手段都已达到顶峰了。

从中长期的角度来说,美国经济和政治将在未来两年内变得更具不确定性。

经济方面,美国财政部2月12日称,未偿公共债务总额达到22.01万亿美元。这一数值,比特朗普于2017年1月20日就职时增加了20%多,彼时这一数字是19.95万亿美元。这意味着,如果经济不能持续扩张,债务会持续增加,减税政策的实效会打个大大的问号。

政治方面,目前美国政坛都在为2020年美国大选热身。特朗普将面临希拉里、布隆伯格等人的强势挑战,在政治因素明朗之前,股市顶部的阴云不会消散。

与上面两个最大的挑战相比,可能不会再关心回购资金征税法案的影响了?

免责声明:本文内容及观点仅供参考,不构成任何投资建议,投资者据此操作,风险自担。一切有关本文涉及上市公司的准确信息,请以交易所公告为准。股市有风险,入市需谨慎。

扫码下载智通APP

扫码下载智通APP