长江宏观赵伟: 钱都去哪了? ——从资金角度,看经济韧性来源

本文来自“长江宏观固收”,作者为赵伟,本文观点不代表智通财经观点。

报告摘要

热点分析:社融大增,或与财政加快发力下,基建投资配套资金明显上升有关

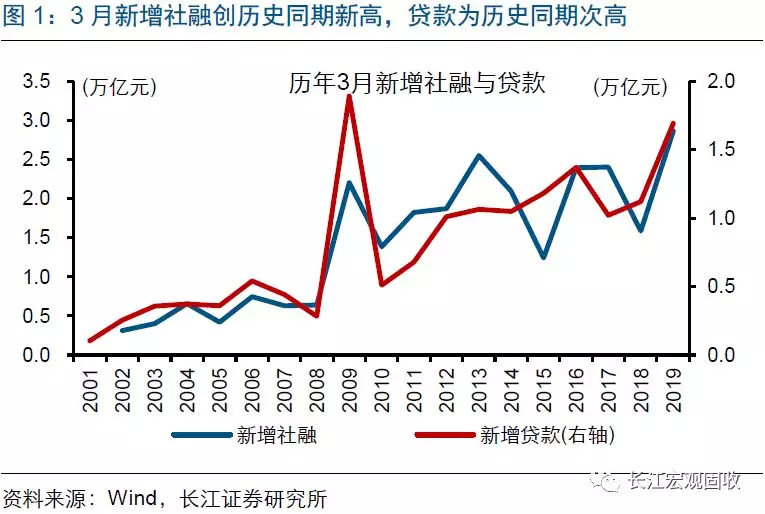

3月社融的大增,导致大家对经济判断的分歧加大;资金流向成为关注的焦点,对应不同的经济运行逻辑。3月,新增社融2.86万亿元,创历史同期新高;其中人民币贷款较去年同期多增8166亿元、贡献了社融同比增幅的六成以上,除贷款外,企业债券和专项债也是社融重要贡献项。贷款结构来看,企业和居民中长期贷款均明显增加,引发对企业投融资需求和房地产投资回暖的关注。

从资金流向来看,信用环境的加速修复,或与财政加快发力下,基建投资配套资金的明显上升密切相关。今年以来,信托和企业债券流向基建相关较多;与此同时,政府性基金和一般财政支出节奏均快于前几年同期,基建相关支出明显加快、占比有所抬升。考虑到财政发力会撬动社会资金参与基建投资,情景分析显示,类似信托和企业债券,基建投资拉动或是企业信贷回升的主要原因。

稳增长持续发力下,信用环境进入加速修复通道;经济改善主要体现政策加快落地的托底效果,但内生动能的修复尚不明显。政策维稳加码下,企业债券和信贷等依次修复,信用环境进入加速修复通道。结合企业生产经营行为来看,信用修复主要体现基建投资托底的效果;剔除“春节效应”的干扰,制造业PMI等较前期仍在回落,经济内生动能的修复尚不明显,“见底复苏”或言之尚早。

债市策略:利率债阶段性调整压力或加大,建议控制仓位和久期;转债精选低溢价率优质个券和新券的同时,需注意赎回条款触发节奏。3月社融的大增,叠加“春节干扰”、开复工回暖带来的3月经济数据改善,或带动经济预期的明显上修,加之未来几个月CPI通胀快速上行的风险抬升,利率债阶段性调整压力或加大,建议控制仓位和久期。转债方面,坚守低溢价率、基本面有支撑个券和新券两条路的同时,需注意转债赎回条款的触发情况、及时采取相应措施。

风险提示:

1. 宏观经济或监管政策出现大幅调整;

2. 社融大增导致经济预期的波动加大。

报告正文

钱都去哪了?

事件:3月,新增贷款1.69万亿元,新增社融2.86万亿元;社融存量增速10.7%,较上月回升0.6个百分点。

(来源:中国人民银行)

点评:

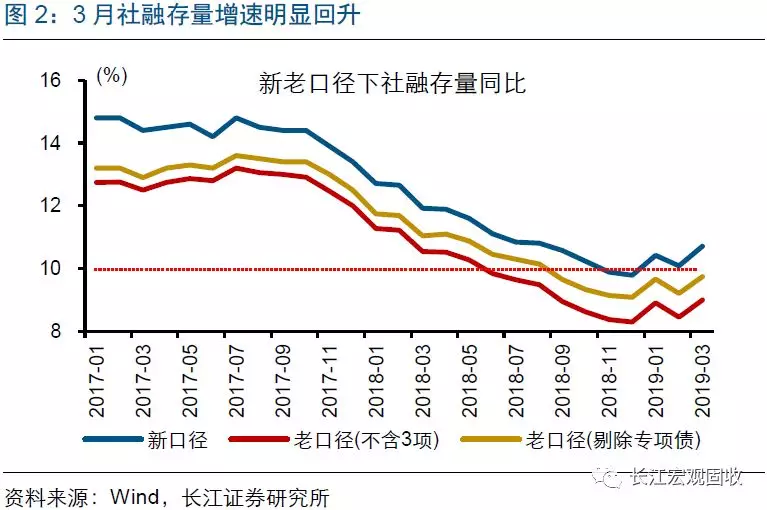

3月社融的大增,导致大家对经济判断的分歧加大,资金流向成为关注的焦点。3月,新增社融2.86万亿元,创历史同期新高;社融存量增速10.7%,较上月回升0.6个百分点。即使考虑口径调整因素,剔除地方专项债和2018年新增3项[1]后的社融存量增速,回升趋势不改、回升幅度在0.5-0.6个百分点左右。近期社融、PMI和进出口等数据的超预期,导致大家对经济判断的分歧加大;分析资金流向,或为经济研判提供一个思路。

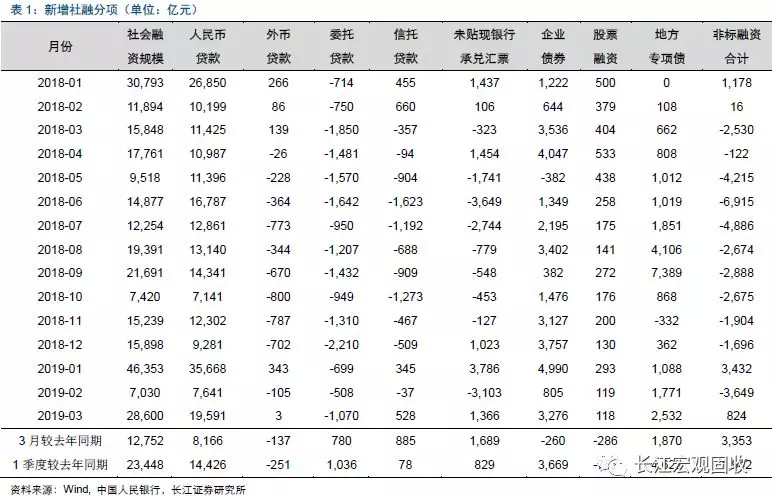

贷款是社融大增的主要原因,非标融资、企业债券和专项债也对社融有一定支持。3月社融较去年同期多增的1.28万亿元中,人民币贷款较去年同期多增8166亿元、贡献了社融同比增幅的六成以上;非标融资合计净增加824亿元,而去年同期为净减少2530亿元,其中委托贷款收缩幅度收窄,信托贷款和未贴现银行承兑汇票分别净增加528亿元和1366亿元。3月企业债券和股票融资相对平稳,1季度企业债券总体规模明显高于去年同期;专项债规模持续放量,1季度较去年同期多增4622亿元。

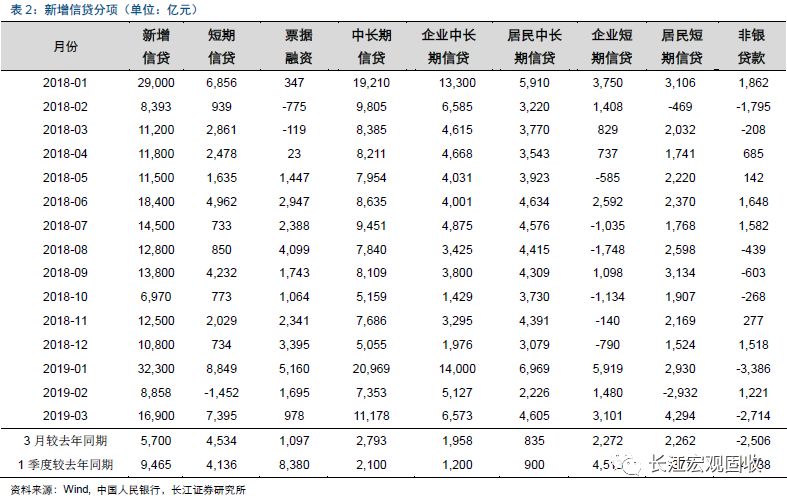

从贷款结构来看,非金融部门贷款全面回升,企业和居民中长期贷款均有较大幅度提升。从3月信贷主要分项来看,企业中长期贷款和短期贷款均较去年同期明显增加,新增中长期贷款达6573亿元,是企业短期贷款的2.1倍,票据融资也小幅净增加978亿元;居民中长期和短期贷款分别增加4605亿元和4294亿元,均较去年同期有所增加、尤其是短期贷款增加较多,或与楼市结构性回暖、消费贷借道进入楼市和股市等有关。

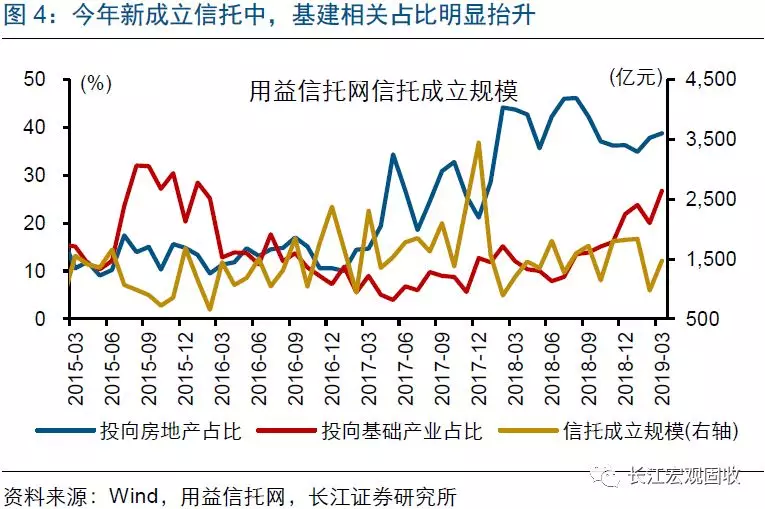

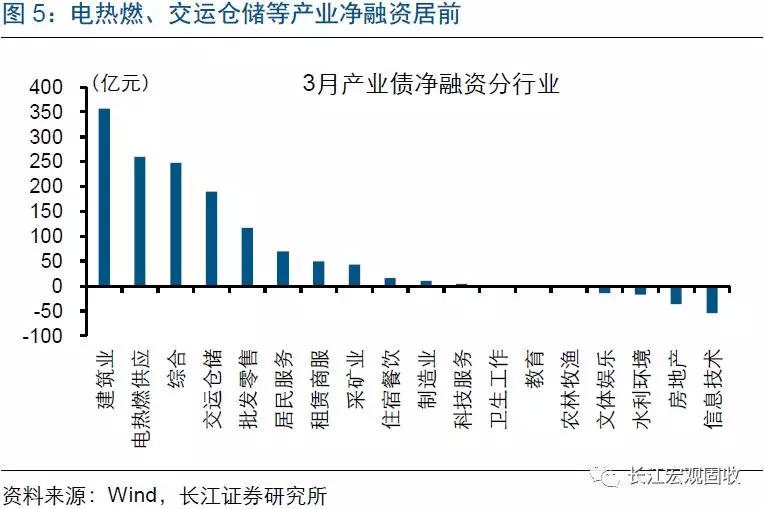

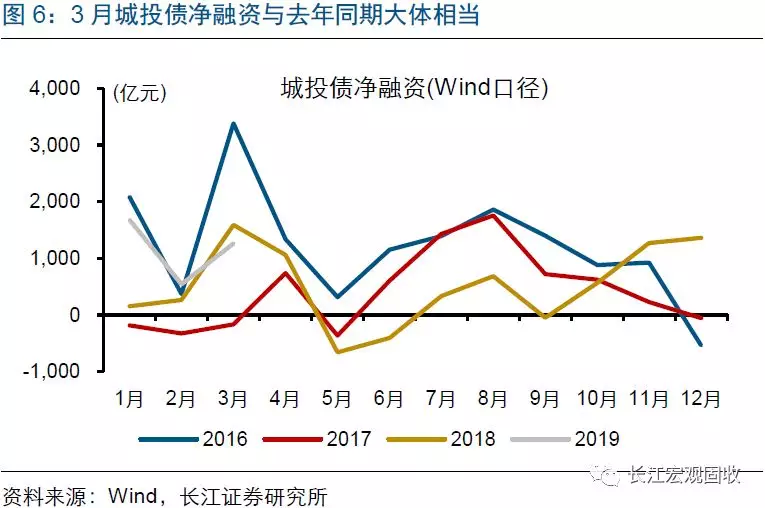

从资金流向来看,信托和企业债券流向基建相关较多。信托业协会全口径的数据显示,去年以来房地产信托净融资规模趋于回落,基建相关融资收缩幅度在下半年逐步放缓;用益信托网高频结果显示,今年新成立信托高于去年同期,基建相关占比去年4季度以来明显抬升。从企业债券融资来看,电热燃、交运仓储等基建相关行业3月产业债净融资居前,加上城投债融资,3月基建相关信用债净融资或超过1500亿元。

政策维稳加码下,地方债发行加快等,带动相关项目配套融资需求的增加。去年4季度以来,中央提前下达转移支付、地方债部分额度提前下达等措施,支持稳增长措施在1季度落地实施。年初以来,地方债发行明显加快,其中专项债主要投向土储、棚改、城市轨交、收费公路和生态环境等。除了专项债资金外,专项债对应项目也需要相关配套社会资金的支持。例如,1季度基建相关项目总投资与专项债资金支持规模之比均值在2.5左右,意味着1倍专项债资金要带动1.5倍其他融资需求,平均杠杆水平大体与国务院要求城市轨交项目总投资中财政资金投入不得低于40%[2]相匹配。

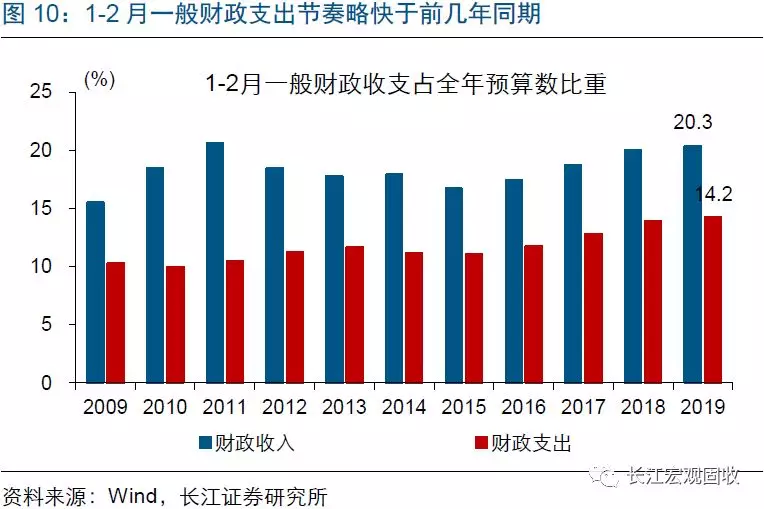

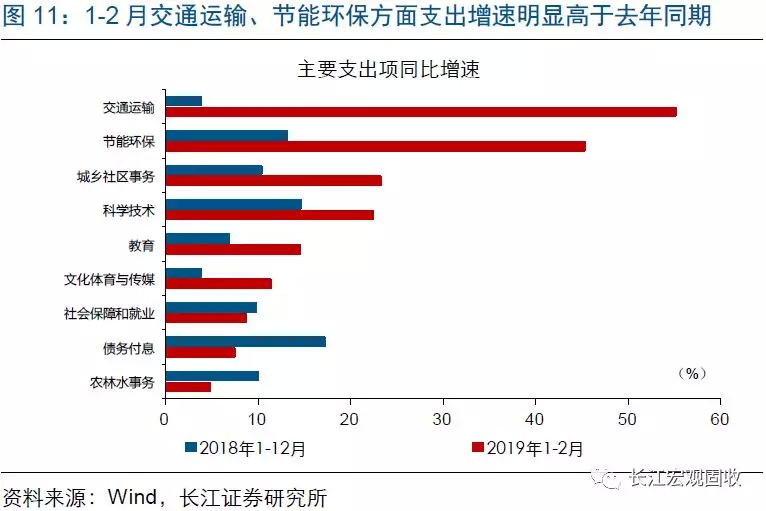

稳增长发力在财政支出上体现更为明显,政府性基金和一般财政支出节奏明显加快,基建相关支出明显加快、占比有所抬升。从1-2月财政支出来看,政府性基金和一般财政支出节奏均快于前几年同期,政府性基金支出占全年预算比重较去年同期显著抬升;一般财政中,交通运输、节能环保等方面支出增速分别较去年全年回升51.3和32.3个百分点至55.0%和45.3%,带动整个基建相关支出占比抬升至23%。

结合资金流向来看,信用环境的加速修复,或与财政加快发力下,基建投资配套资金的明显上升密切相关。考虑到财政发力会撬动社会资金参与基建投资,如果按照撬动1.5倍社会资金,1-2月数据一般财政和政府性基金投向基建规模合计约为2万亿元,扣除产业债和城投债配套资金,拉动信贷等的规模或在1.73万亿元左右;即使考虑1倍撬动杠杆,基建投资拉动或仍是企业信贷回升的主要原因。

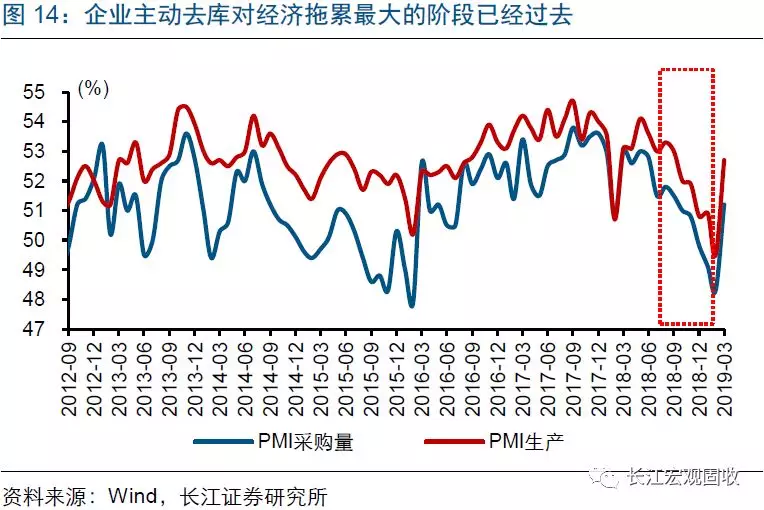

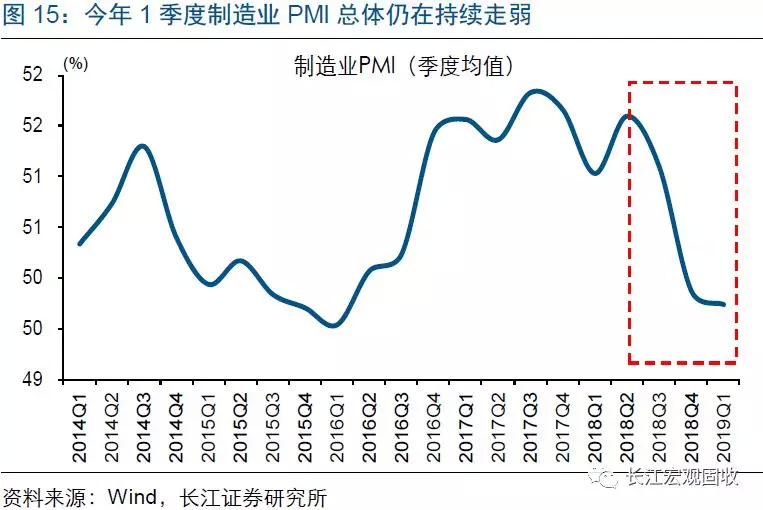

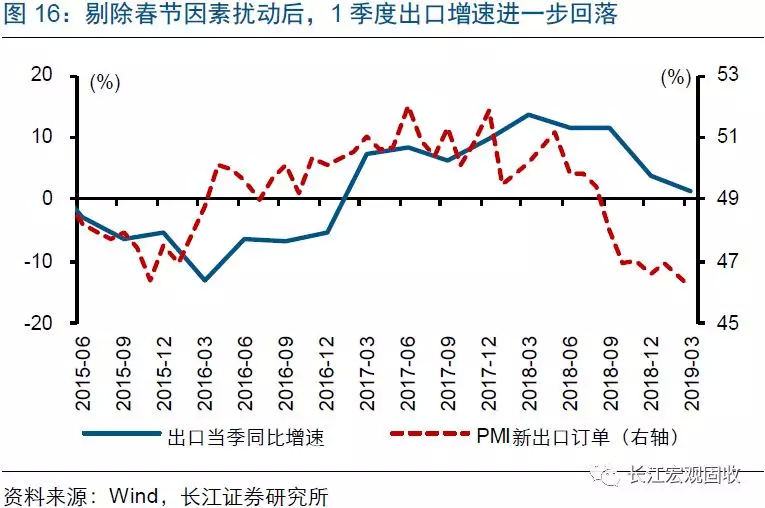

稳增长持续发力下,信用环境已进入加速修复通道;经济改善主要体现政策加快落地的托底效果,但内生动能的修复尚不明显。政策维稳加码下,企业债券融资、信贷和非标融资依次修复;当前有效社融增速只有6.1%,仍明显低于名义GDP增速,信用修复还远没到位。结合企业生产经营行为来看,信用修复主要体现基建投资托底的效果,经济内生动能的修复尚不明显。剔除“春节效应”的扰动来看,1季度制造业PMI和出口增速较前期仍在继续回落,对经济“见底复苏”的判断,可能还为时尚早。

经过研究,我们发现:

(1)3月社融的大幅增加,主因贷款的明显放量,也与非标融资改善和债券融资保持高增等有关。其中,信贷全面回升,企业和居民中长期贷款均有较大幅度提升。

(2)政策维稳加码下,政府性基金和一般财政支出节奏明显加快、基建相关支出增多;信用环境的加速修复,或与财政加快发力下,基建投资配套资金的明显上升密切相关。

(3)稳增长持续发力下,信用环境已进入加速修复通道;经济改善主要体现政策加快落地的托底效果,但内生动能的修复尚不明显。

注释:

[1] 央行暂停公布社融分项中的存款类金融机构资产支持证券和贷款核销,但这两项在1月变化较小,我们用2018年1-3月数值代替,倒推剔除这2项及地方专项债的老口径社融存量增速。

[2]《国务院办公厅关于进一步加强城市轨道交通规划建设管理的意见》,http://www.gov.cn/zhengce/content/2018-07/13/content_5306202.htm

[3] 按照过往经验,假设政府性基金和一般财政支出中基建相关占比分别为35%和25%,结合财政支出节奏预测3月财政支出,对基建投资拉动的信贷规模进行情景分析,财政支出不达预期、融资结构变化等,或导致相关测算与实际情况存在偏差,结果仅供参考。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP