光大证券:趋势外推再获支撑,继续耐心保仓位

本文来自微信公众号“超悦策略”,作者:谢超、陈治中、黄亚铷、李瑾。

A+H策略前瞻

三月份社融数据再次超预期,进一步印证社融的拐点,趋势外推行情再获支撑信号。二季度虽有通胀、监管、美股三个潜在风险,但在“数据弱,政策松”阶段,全面通胀、过度监管难以出现,外盘波动影响偏短期,“保仓位”依然是最优策略。但经济数据超预期后,相关政策不排除边际收紧,机构投资者的浮盈有兑现需求,也无需对行情过度亢奋。行业配置上,社融数据超预期强化了通胀业绩主线,建议关注业绩确定性强且受益通胀的必选消费(食品饮料、养殖和医药),有政策刺激预期的早周期行业(汽车),受益政策宽松的金融(股份行,保险)和地产;周期的需求侧悲观预期已修正,关注供给侧收缩预期的化工,持续性取决于收缩强度。港股方面,3月出口和社融数据超预期打消市场担忧,下周回升势头可期。外围方面,美日、美欧贸易问题及利比亚乱局可能压制国际投资者的风险偏好。IMF下调全球但上调中国经济增长预期,在全球流动性宽松,利率下行及增长疲弱背景下,中国股票仍将是全球投资者风险资产配置的重要热点。

北上资金净流出规模创近半年新高

4月8日~12日,北上资金净流出129.01亿,环比下降392%,净流出居前行业是食品饮料、电子元器件和家电;南下资金净流入44.11亿港元,环比下降31.96%,净流入居前行业为农林牧渔、银行和计算机。本周AH溢价指数连续上行三周后止步,港股回撤幅度小于A股使溢价率下降1.27个百分点至124.66。

大类资产表现

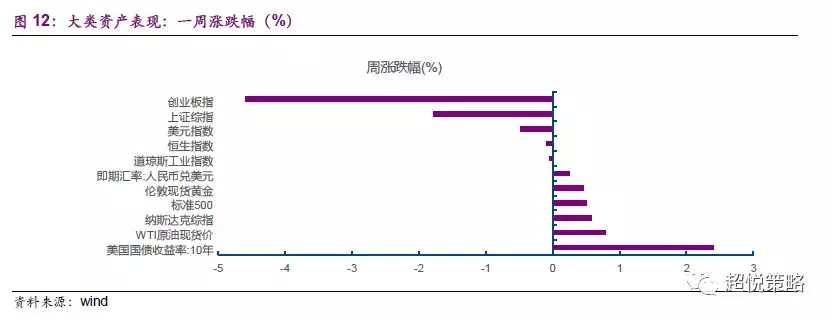

人民币升值,原油上涨。其他大类资产方面,十年期美债收益率环比上涨2.40%,报2.560%;美元指数下跌0.48%,报96.9491;人民币兑美元上涨0.25%;伦敦现货黄金上涨0.45%,现货原油上涨0.79%,至63.58美元/桶。恒生指数下跌0.09%。

权益大势回顾

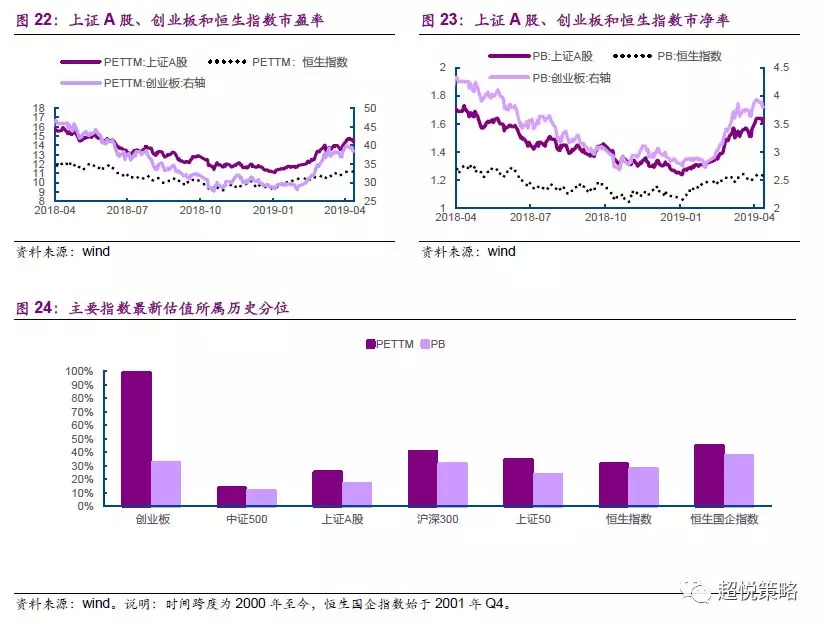

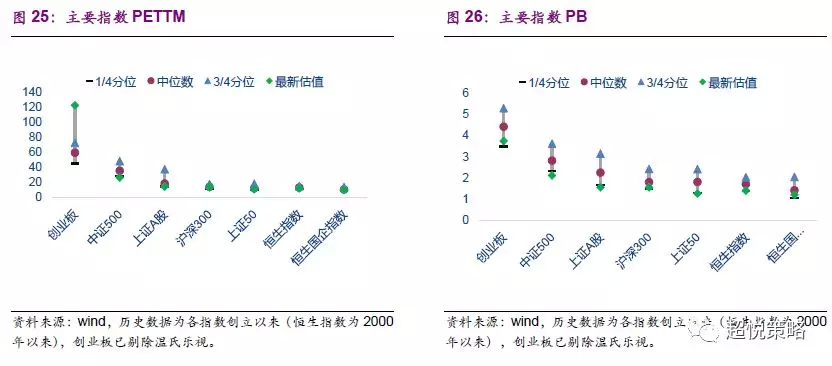

从指数看,上证综指下跌1.78%,上证50下跌1.07%,沪深300下跌1.81%,中小板下跌3.77%,创业板指下跌4.59%,中证500下跌2.68%,恒生指数下跌0.09%,恒生中国企业指数下跌0.28%。从PETTM看,沪深300最新市盈率为13.05倍,估值位于历史水平41%分位;创业板(剔除温氏乐视)最新市盈率为122.49倍,估值位于99%历史分位;上证50最新市盈率为10.31倍,位于34%历史分位;上证A股最新市盈率14.09,估值位于25%历史分位;中证500最新市盈率25.92倍,处于历史13%分位;恒生指数最新市盈率11.66倍。位于历史31%分位;恒生国企指数最新市盈率9.60,处于历史45%分位。从PB看,创业板、中证500、上证A股、沪深300、上证50、恒生指数、恒生国企指数最新估值的历史分位依次是32%、12%、17%、31%、23%、28%、37%。

行业比较概览

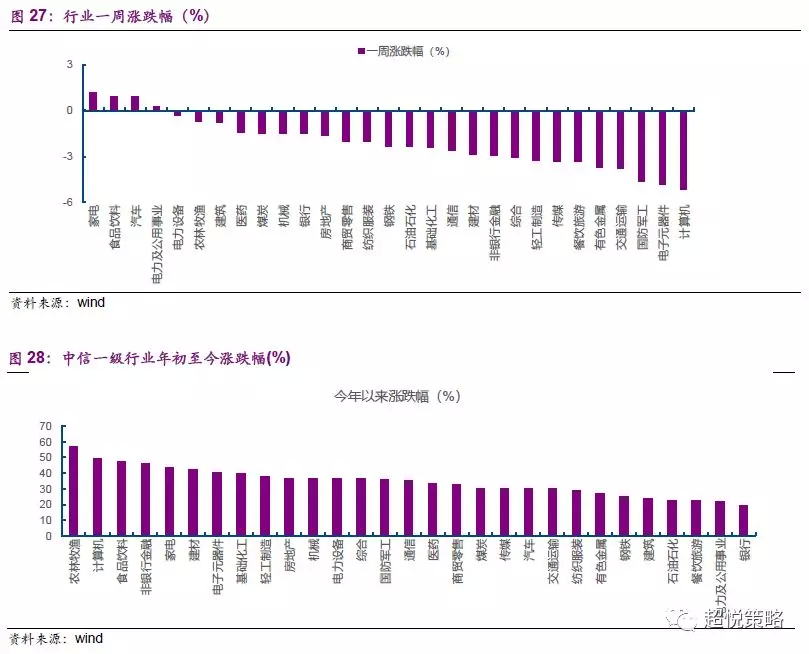

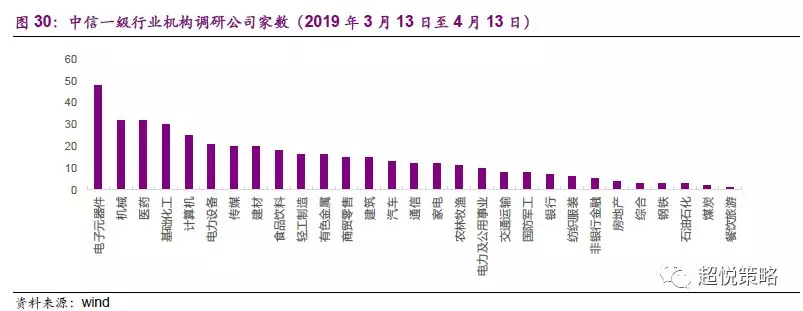

本周中信一级行业上涨行业有家电、食品饮料、汽车、电力及公用事业;而跌幅前五的行业有有色金属、交通运输、国防军工、电子元器件、计算机。估值方面,PE率低于历史10%分位的是:房地产(9.32%)、商贸零售(4.96%)、建材(4.36%)。PB率低于历史10%分位的是:商贸零售(6.42%)、传媒(5.33%)。机构调研公司数量最多的前五个行业分别是电子元器件、机械、医药、基础化工、计算机;调研公司数量最少的五个行业分别是综合、钢铁、石油石化、煤炭、餐饮旅游;近一月机构调研总次数最多的公司是苏宁易购(12次)。

风险提示

1、美股波动加大;2、政策效果不及预期。

A+H 策略前瞻

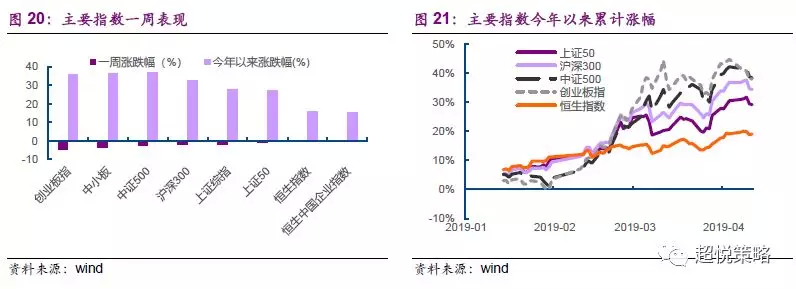

本周,上证综指、中小板指、创业板指、恒生指数、恒生国企指数分别下跌1.78%、3.77%、4.59%、0.09%、0.28%,A股本周创出新高后震荡调整。本周为A股一季度业绩预告的密集发布期,中小创业绩增速明显下滑,风格上蓝筹白马更强,消费类行业收益排名靠前,两市成交额明显萎缩,融资融券余额继续提升。港股方面,本周港股大盘维持震荡整理格局,并回撤至30000点以下。但随着3月进出口和社融数据发布,港股大盘有望在下周迅速收复失地,延续震荡上行趋势。

北上资金出现大幅净流出,4月8日~12日,北上资金净流出规模129.01亿,环比下降392.5%,净流出规模居前的行业是食品饮料、电子元器件和家电;南下资金净流入44.11亿港元,环比下降31.96%,净流入规模较大的行业为农林牧渔、银行和计算机。本周AH溢价指数在连续上行三周后止步,港股回撤幅度小于A股使得溢价率下降1.27个百分点至124.66。

市场理性的估值修复完毕,进入到适应性预期主导的线性外推阶段。本周五公布的三月份社融数据再度大幅超预期,进一步印证了社融增速的拐点,且M1和M2增速亦企稳反弹,再度打消市场对此前信贷结构以及货币增速的疑虑。由于社融企稳反弹通常提前于经济增速见底,预计趋势外推的行情再获支撑信号,在证伪乐观预期的数据出现之前无须盲目看空。二季度的通胀、监管、美股三个潜在风险虽依然存在,但在数据仍弱环境下,CPI结构性通胀难以演变为全面通胀;第四阶段的“政策松”意味着对于亢奋情绪只会是适度监管;外盘波动只会造成短期影响,长期看本地市场由本地基本面决定。因此,我们重申“保仓位”仍是当前最优策略。

未来值得重视的是3月金融数据的大超预期,也预示4月份降准的概率降低,而且票据和短贷大幅增长,可能引起相关政策边际收紧。而且根据我们的观察,大多数机构投资者已经仓位较高、浮盈较大,早已经不存在踏空的问题,部分机构投资者有兑现收益的诉求。因此,或在当前估值已略超合理水平之下,过度亢奋同样并不合适。

行业配置上,社融数据超预期进一步强化了通胀的业绩主线,建议:1、消费:维持推荐,必选消费食品饮料和养殖增长确定性较强,而且有望受益于通胀;可选消费建议关注汽车板块的估值修复机会,作为早周期行业,近期有刺激汽车消费的政策预期。2、金融地产:维持推荐,金融数据超预期,银行一季报预计表现良好,重点关注股份制银行;同时保费增长较好,险企有望受益于通胀上升,同时重点关注龙头券商和资产集中在一二线城市的地产;3、周期:需求侧悲观预期修正,化工厂爆炸事故催化供给侧收缩预期增强,趋势外推下的周期躁动逻辑兑现,供给侧收缩强度仍是影响周期行情持续性的重要支撑。4、科创:中小创一季度整体业绩整体不佳,科创板价值重估逻辑近期有所弱化,估值修复推动的中小创系统修复行情难免分化,但也为下半年增配提供契机。

港股方面,由于财报季高峰期后投资者将注意力转向部分企业的1季度业绩下行风险,同时也忧虑最新CPI数据是否会限制后续货币政策空间,从而导致港股市场在本周震荡整理,恒指跌回30,000点以下。然而,周五的3月出口数据和社融数据均大幅好于预期,尤其是社融数据打消了市场的担忧情绪,大盘下周的回升势头可期。

外围方面,虽然英国脱欧成功获得截至今年10月底的延期,但考虑到美日、美欧间贸易问题的热度逐渐上升,以及利比亚乱局重现对中东地缘政治格局的影响,国际投资者的风险偏好仍然受到压制。市场逐步将注意力从全球央行的货币政策方向转移到全球经济的中短期前景,IMF再度下调全球经济增长预期,但上调中国经济增长预期,以及中国最新的宏观数据均表明,在全球流动性宽松,利率下行以及经济增长疲弱的背景下,中国股票将继续成为全球投资者风险资产配置的重要热点。

大势判断

周期跟踪

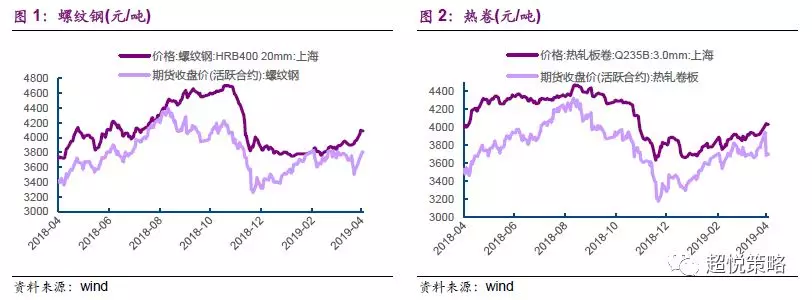

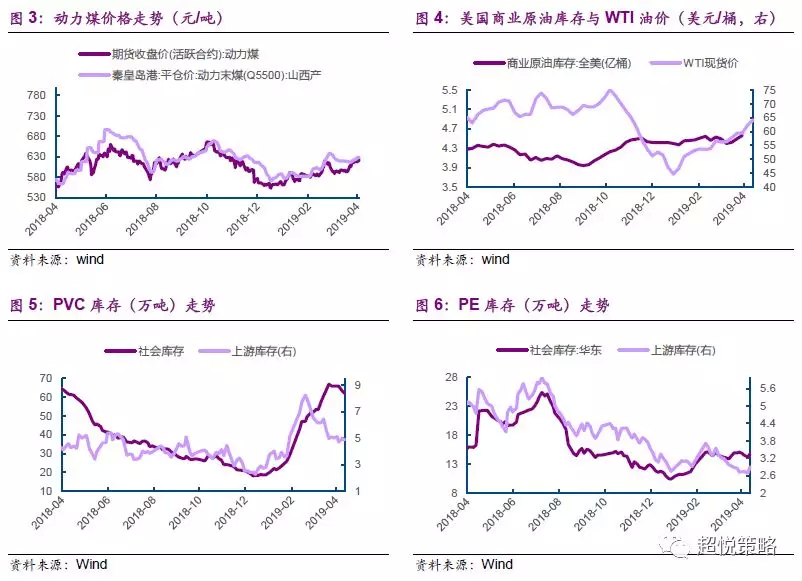

黑色系方面,秦皇岛5500大卡动力煤为629.00元/吨(前值621.00元/吨),螺纹钢现货为4090元/吨(前值3960.00元/吨),热卷为4030.00元/吨(前值3960.00元/吨)。全国35个地区螺纹钢库存下降,本周为767.16万吨(前值818.2万吨);主要建筑钢材生产企业螺纹钢库存227.94万吨(前值246.55万吨)。

化工大宗商品方面,PVC社会库存为62.01万吨(前值65.84万吨),上游库存为4.87万吨(前值4.71万吨)。PE社会库存为14.72万吨(前值14.54万吨),上游库存为2.90万吨(前值2.75万吨)。PP社会库存为16.53万吨(前值17.13万吨),上游库存为2.97万吨(前值3.13万吨)。

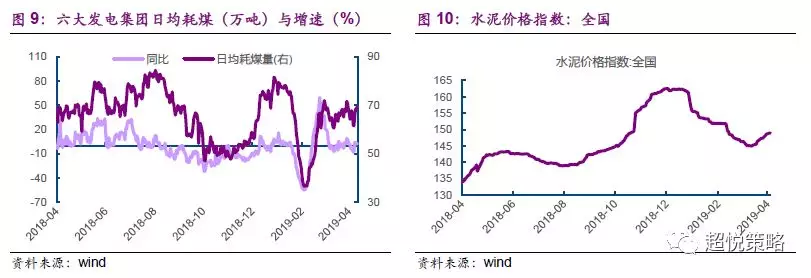

工业生产方面,截至本周五,六大发电集团日均耗煤量69.31万吨(前值67.75万吨);水泥价格指数略有上升,为149.02点(前值147.4点)。截至本周五,唐山钢厂开工率不变,为60.98%(前值60.98%),全国高炉开工率上升,为69.48%(前值67.69%)。

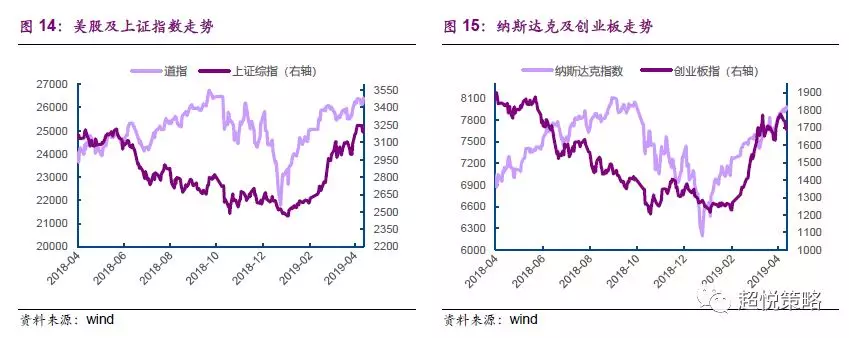

大类资产

本周股市方面,美股指数上涨、A股指数下跌。具体来看,纳斯达克指数上涨0.57%(前值上涨2.71%),标普500指数上涨0.51%(前值上涨2.06%),道琼斯工业指数下跌0.05%(前值上涨1.91%)。A股方面,创业板下跌4.59%,(前值上涨4.94%),上证综指下跌1.78%(前值上涨5.04%)。

其他大类资产方面,十年期美债收益率环比上涨2.40%,报2.560%;美元指数下跌0.48%,报96.9491;人民币兑美元上涨0.25%;伦敦现货黄金上涨0.45%,现货原油上涨0.79%,至63.58美元/桶。恒生指数下跌0.09%。

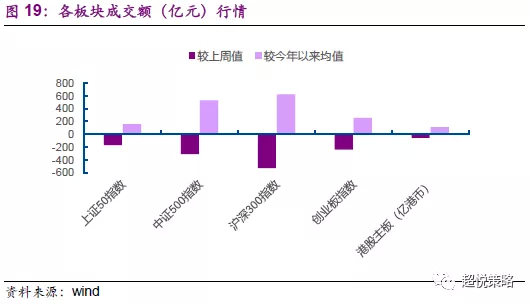

权益大势

本周A股日均成交量832.50亿股(前值977.58亿股),日均换手率为1.69%(前值1.99%)。分板块来看,上证50日均成交额下降171.57亿元,中证500日均成交额下降312.74亿元,沪深300日均成交额下降530.25亿元,创业板指均成交额下降239.13亿元。

港股主板日均成交量152.86亿股(上周151.50亿股),日均成交金额1115.62亿港币(上周为1170.37亿港币)。板块方面,港股本周板各板块多数下行,唯有TMT板块在腾讯的支持下有较好表现,其他行业则基本处于整理或调整状态。

从指数上看,上证综指下跌1.78%,上证50下跌1.07%,沪深300下跌1.81%,中小板下跌3.77%,创业板指下跌4.59%,中证500下跌2.68%,恒生指数下跌0.09%,恒生中国企业指数下跌0.28%。

从PETTM来看,沪深300最新市盈率为13.05倍,估值位于历史水平41%分位;创业板(剔除温氏乐视)最新市盈率为122.49倍,估值排列于99%的历史分位;上证50最新市盈率为10.31倍,位于34%的历史分位;上证A股最新市盈率为14.09,估值位于25%的历史分位;中证500最新市盈率25.92倍,处于历史13%分位;恒生指数最新市盈率11.66倍。位于历史31%分位;恒生国企指数最新市盈率为9.60,处于历史45%分位。从PB来看,创业板、中证500、上证A股、沪深300、上证50、恒生指数、恒生国企指数最新估值所处历史分位依次是32%、12%、17%、31%、23%、28%、37%。

行业比较

分行业看,本周中信一级行业上涨行业有家电、食品饮料、汽车、电力及公用事业;而跌幅前五的行业有有色金属、交通运输、国防军工、电子元器件、计算机。今年以来涨跌幅情况,2019年以来,中信一级行业涨幅前五分别是农林牧渔、计算机、食品饮料、非银行金融、家电;2019年以来涨幅后五分别是建筑、石油石化、餐饮旅游、电力及公用事业、银行。

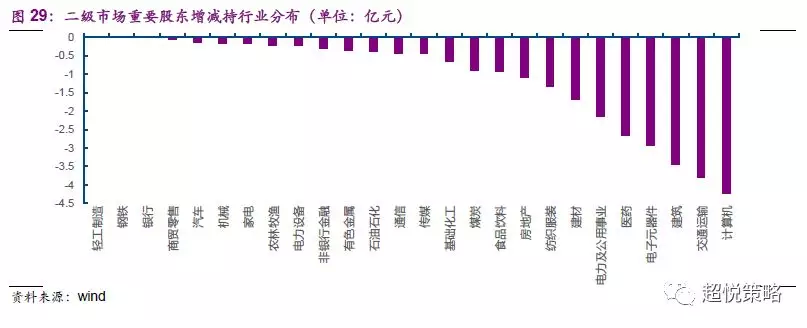

重要股东二级市场本周减持28.76亿元(前值减持12.81亿元),未出现增持行业;减持最多的前三行业为建筑(-3.44 亿)、交通运输(-3.80 亿)、计算机(-4.24亿)。增持比例最高的前十个个股分别是顾地科技、华中数控、三峡水利、万达信息、华邦健康、神农基因、西藏珠峰、金正大、科陆电子、天虹股份,减持比例最高的前十个个股分别是同方股份、利安隆、华信新材、汇鸿集团、唐人神、周大生、益生股份、印纪传媒、万通智控、东方银星。

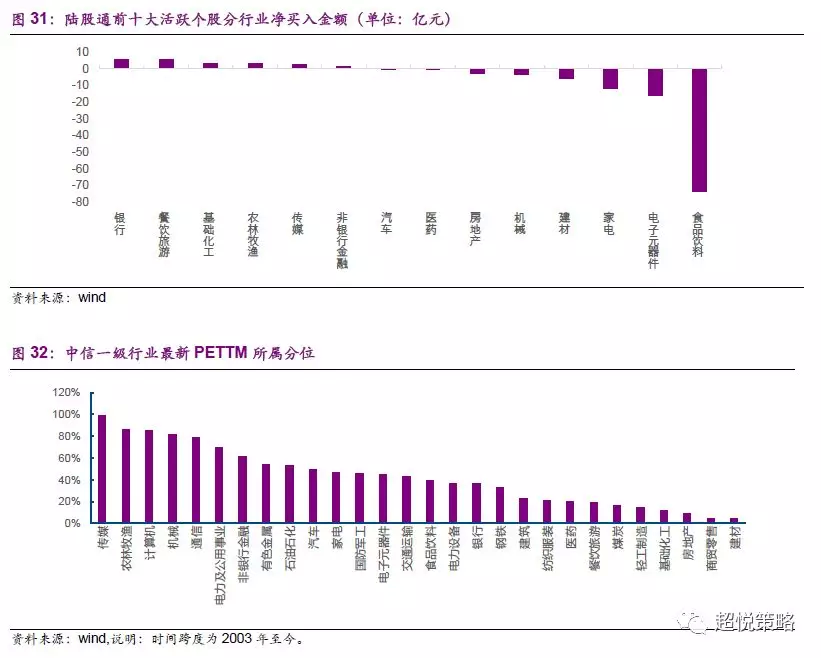

陆股通本周净卖出129.01亿元(前值净买入44.10亿元),从十大活跃个股所属行业看,净买入的行业前五银行(5.55 亿)、餐饮旅游(5.51 亿)、基础化工(3.41 亿)、农林牧渔(2.94 亿)、传媒(2.79);净卖出前五的行业为机械(-3.64 亿)、建材(-6.04 亿)、家电(-11.51 亿)、电子元器件(-15.64 亿)、食品饮料(-73.69亿)。

2019年3月13日至4月13日,机构(含证券公司、基金公司、保险及保险资管、私募、其他)共调研289家上市公司,机构调研公司数量最多的前五个行业分别是电子元器件、机械、医药、基础化工、计算机;调研公司数量最少的五个行业分别是综合、钢铁、石油石化、煤炭、餐饮旅游;近一月机构调研总次数最多的公司是苏宁易购(12次)。

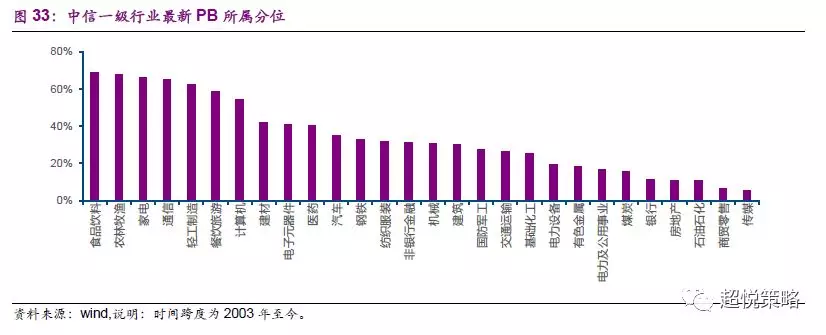

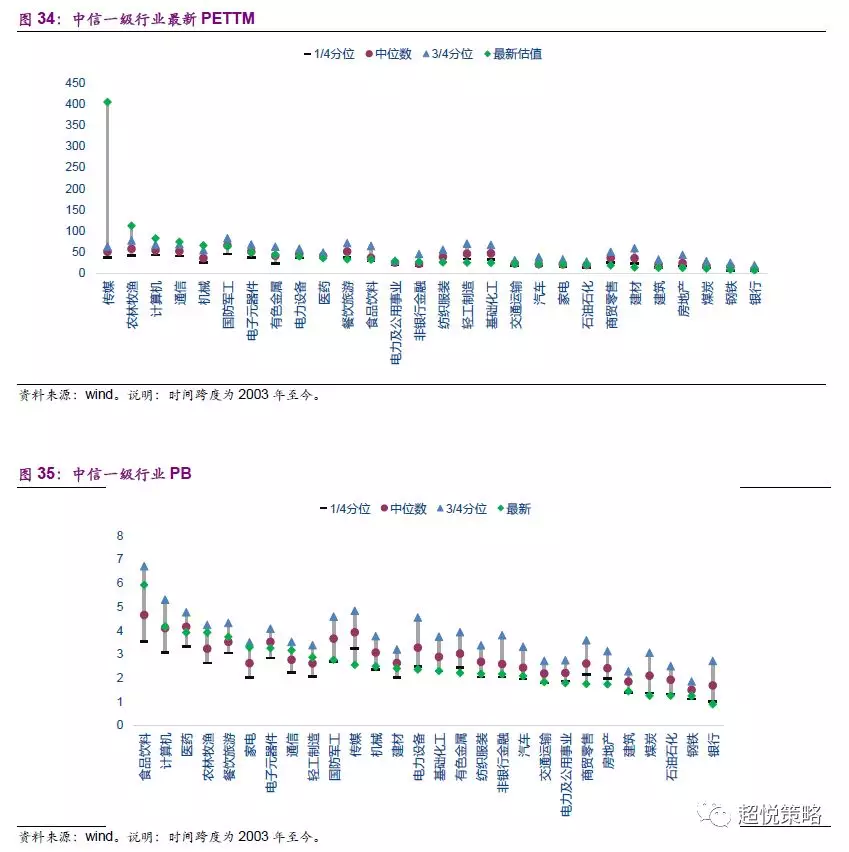

从PETTM历史分位来看,目前位于1/4分位与1/2分位之间的行业有:汽车(49.03%)、家电(46.73%)、国防军工(46.25%)、电子元器件(45.04%)、交通运输(43.22%)、食品饮料(39.47%)、电力设备(37.05%)、银行(37.05%)、钢铁(32.69%);目前低于1/4分位行业有:建筑(22.76%)、纺织服装(21.19%)、医药(20.58%)、餐饮旅游(19.61%)、煤炭(16.59%)、轻工制造(14.41%)、基础化工(12.11%)、房地产(9.32%)、商贸零售(4.96%)、建材(4.36%)。从PB角度来看,行业最新市净率位于1/4分位至1/2分位之间的行业有:建材(41.77%)、电子元器件(41.04%)、医药(40.56%)、汽车(34.99%)、钢铁(33.05%)、纺织服装(31.84%)、非银行金融(31.48%)、机械(30.51%)、建筑(30.15%)、国防军工(27.48%)、交通运输(26.63%)、基础化工(25.18%)。行业最新市净率位于1/4分位以下:电力设备(19.13%)、有色金属(18.52%)、电力及公用事业(16.83%)、煤炭(15.86%)、银行(11.26%)、房地产(10.90%)、石油石化(10.65%)、商贸零售(6.42%)、传媒(5.33%)。

未来一周需知

扫码下载智通APP

扫码下载智通APP