从跨国公司一季报看中国:看好中国手机厂商高密度存储器和OLED柔性屏需求

本文来自“Kevin策略研究”,作者为刘刚、董灵燕,本文观点不代表智通财经观点。

“老外看中国”系列产品,旨在通过追踪全球主要跨国公司财报中披露的中国区业务情况,从海外视角透视中国相关产业和板块近况、以及跨国公司对中国区业务的前瞻性判断与看法。

目前,美欧主要海外市场的2019年一季度业绩已经拉开帷幕,我们将在此期间持续做出跟踪。如下是最新一批披露业绩的跨国公司情况的整理。

飞利浦(PHG.US)对中国医疗保健与个人护理业务展望乐观、调低贸易战影响预测;三星显示器和存储器收入大幅下滑,但看好中国手机厂商高密度存储器和OLED柔性屏需求(4月30日)

飞利浦(PHIA,2018年中国地区收入占比12.8%),中国实现双位数强劲增长,对医疗保健与个人护理业务展望乐观,调低贸易战影响预测。一季度公司整体收入增长2%,主要得益于中国市场双位数增长的推动,延续去年四季度的增长势头。公司预计2019年中国医疗保健市场将实现中-高个位数增长,主要受益于政府政策推动扩大现有一二线医院的准入、以及医疗设备领域私人投资的增加。此外,管理层表示在一季度末看到了中国消费者信心初步复苏的迹象,预计个人护理业务今年仍将保持高增长,母婴护理和家用电器将推出新产品。有关中美贸易摩擦,公司表示基于目前所施加的关税,已经采取了如供货商调整、供应链重配、以及选择性的定价调整,公司预计2019年预计造成4500万欧元损失,低于此前在2018年四季度电话会议上估计的5500万欧元。公司表示关税的负面影响更多将更多集中在上半年。

三星(005930.KR,2018年中国地区收入占比17.2%),显示器和存储器收入大幅下滑;看好中国手机厂商高密度存储器和OLED柔性屏需求。一季度公司整体同比大幅下滑14%,主要是受到存储器和显示器疲弱需求与价格的拖累。存储器业务一季度大幅下滑34%,显示器收入也同比下滑17%;相比之下,消费电子还实现了3%的增长(得益于高端产品如QLEDTVs),三星收购的汽车电子公司哈曼(Harman)表现强劲,增长13%。

有关三星在中国市场的情况,1)存储业务方面,中国市场对于高密度存储需求(DRAM)一定程度上抵消了SET和NAND需求下滑的影响。公司认为中国手机厂商新推出机型对于高密度存储的需求将是主要增长点,将重点推动高端的差异化产品LPDDR4X。2)晶圆代工业务方面,公司一季度收入环比持平,主要是受到中国智能手机需求弱季节性的拖累,不过公司表示在5G和物联网相关产品已经大规模量产。公司预计二季度开始EUV7纳米出货,完成5纳米开发、并在下半年开始4纳米发开程序。3)另外,公司表示二季度将在中国市场开拓5G芯片解决方案的新客户,并争取尽早实现商业化。4)显示器业务方面,一季度中国市场10.5代面板的产能扩张导致价格下滑,公司的大显示器业务一季度出现亏损。手机柔性OLED面板销售同样大幅放缓,虽然公司下半年销售将有所回暖,但价格仍将面临LTPS LCD的压力。公司表示正在增加对中国手机生产商柔性OLED面板的供货。

戴姆勒与吉利合资smart电动车和约车服务;固特异预计中国收入上半年仍同比下滑;法液空中国增长最为强劲;高露洁仍面临艰难转型(4月28日)

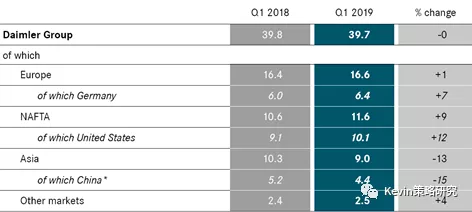

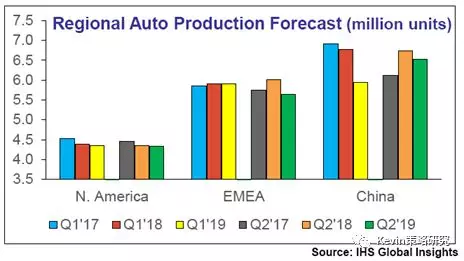

戴姆勒(DAI,2018年公司中国业务收入占比为11.5%),中国市场收入增长垫底,与吉利合资打造smart电动车和高端网约车服务。全球需求疲弱的态势依旧延续到一季度,中国市场需求更是大幅收缩,一季度中国区收入同比下滑15%,在全球主要市场中表现垫底。从不同车型看,梅赛德斯奔驰轿车一季度销量同比下滑3%至17.3万辆,值得一提的是国产车份额有所提升,达14.5万辆。梅赛德斯厢式车销量同比下滑6%至6100辆。往前看,公司预计中国市场汽车的销量将小幅下滑。

公司3月底与吉利成立合资公司(50:50),致力于将smart打造成高端电动智能汽车品牌,预计于2022年开始在全球范围内销售。同时公司还将与吉利在杭州成立约车服务的合资公司,在部分城市提供不仅限于奔驰车的高端网约车服务。随着中美贸易谈判持续取得进展,公司认为中美贸易摩擦再度升级的可能性已经明显减小,但美国威胁对包括欧洲在内的其他国家和地区征收汽车进口关税依旧是潜在风险。

固特异(GT,2018年中国地区收入占比3.0%),公司预计中国市场收入至少在上半年仍将同比下滑,但前景展望积极。一季度亚太区销量下跌8.7%、净收入下滑12.3%,主要原因是中国汽车产量的下滑以及更高的原材料成本(包括中国更为严格的环保政策导致的成本增加)。由于可比基数较高,公司预计中国市场收入至少在上半年仍将同比下滑。不过管理层也表示,由于政府的刺激政策,一季度一些指标已经趋于稳定,卡车的销售随着建筑和基础设施项目的增加也有所改善。尽管新车销量连续九个月收缩,但下降速度已经减缓。此外,公司表示在美国销售的几乎都在美国生产,因此中美施加关税的影响不大。

法国液化空气(AI,2018年中国地区收入占比4.5%)。亚太地区表现最为强劲,一季度收入增长13.2%,得益于中国市场春节后的强劲开工,特别是工业经销(Industrial Merchant,增长超过15%)和电子气(Electronics,17.7%)领域,大型工业(Large Industry)也明显增长。此外,先进材料(Advanced Materials)及载气(Carrier Gases)收入实现双位数增长,主要受益来自韩国、台湾和日本对先进材料的强劲需求以及中国和新加坡对载体气体需求量的增加。物流成本降低贡献约50%效率提升,其中中国钢瓶氦损失降低以及加速推出的远程运营中心(智能创新运营中心,Smart Innovative Operations,SIO)帮助实现生产优化。此外,公司在一季度在中国为电子气客户投资了超纯制氮装置。

高露洁(CL,2018年中国地区收入占比1.6%)。公司在中国面临艰难转型和重新定位,去库存继续。一季度亚太地区净收入下降8%,主要受外汇(-5.5%)和销售量(-2.5%)、以及持平售价的影响。公司在中国的业绩依然不尽人意,主要是由于口腔护理类市场正在迅速升级并转战线上电商市场,因此面临产品体系艰难的重新定位。不过,管理层对于下半年业绩的转好依然抱有信心。目前中国市场的去库存仍在继续。

英特尔预计中国需求疲弱延续至二季度,大幅下调指引;AWS增长强劲;福特中国亏损减少,但收入下滑,未来布局多功能车;客单价推动星巴克中国增长,继续推进新开店、专星送和线上支付计划;阿斯利康中国增长最为强劲(4月27日))

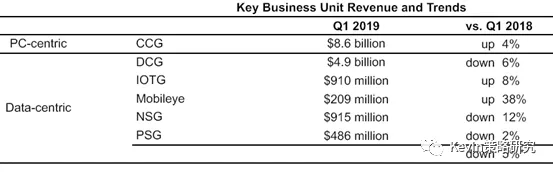

英特尔(INTC,2018年中国地区收入占比25.9%),中国需求明显降速,库存和产能消化或延续至二季度,大幅下调指引。公司一季度整体收入同比持平,数据相关业务下滑5%,PC相关业务增长4%。一季度数据中心业务的库存与产能消化过程比公司此前预期更为显著,而且受宏观环境影响,一季度中国IT行业的投资支出趋向谨慎。公司表示观察到中国需求的明显降速,特别是在数据中心业务。企业和通讯端都出现明显的库存调整,云服务提供商业也出现明显的产能消化情形,主要是由于去年提前透支了大量需求(去年三季度接近翻倍的增长)。

公司来自企业与政府部门(Enterprise & Government)收入同比下滑21%,通讯服务提供商(Communication Services Provider)收入同比下滑4%。受益于5G网络建设,公司预计通讯服务提供商需求将在下半年小幅改善。从节奏上看,FPGA需求或较早回暖,而D-Xeon需求或在今年晚些时候甚至明年才出现改善。

由于公司预计中国市场的疲弱需求及库存与产能的消化(特别是在云业务方面)仍将持续至二季度,因此大幅下调了二季度和2019年的收入和盈利指引,进而导致股价大跌近9%。整体来看,公司预计2019年数据相关业务收入同比将有单个位数下滑,其中DCG部门将有中单位数下滑,主要受去年高基数、中国需求疲弱和库存及产能消化的影响。

亚马逊(AMZN,2018年公司中国业务收入占比为2.7%),AWS业务员增长强劲,在香港建立新的区域数据中心。一季度公司净销售额同比上升17%,主要来源于效率提升和成本降低。AWS云服务收入增长41%,好于市场预期,依然是主要增长点。公司认为在中国业务发展良好,AWS在中国香港建立新的区域性数据中心,成为亚洲第八个(含北京)和全球第21 个 AWS 区域,这也使得亚马逊在中国业务布局覆盖已经达到19个城市。

福特汽车(F,2018年公司中国业务收入占比为4.1%)。成本管控和汇率因素使得中国市场亏损减少,但收入大降,未来重点布局多功能车。一季度公司收入同比下滑4.0%,在中国市场亏损(EBIT)较去年同期减少,快于市场预期,但其他多个指标依然下滑,收入大降31%,市场占有率降至2.1%(2018年一季度为3.1%)。中国市场亏损减少主要得益于业务整合带来的成本降低以及正向汇率效应,但部分被销量疲弱所抵消。在整体产业定价下行的背景下,公司在中国的定价维持平稳。不过,在华合资企业业绩明显下滑,一季度来自中国合资厂商持股贡献的收入转为净亏损4100万美元,主要受销量下降影响。往前看,考虑到市场的分散化和福特仅2%的市场份额,管理层认为在中国市场仍有很多工作要做。公司目前的工作主要在稳定销量上,积极的一面是经销商的盈利情况和库存都在改善。管理层相信中国是一个成长性市场,其30-30战略(未来三年内将发布30款新车)将重点布局多功能车市场,以获得持续性利益。

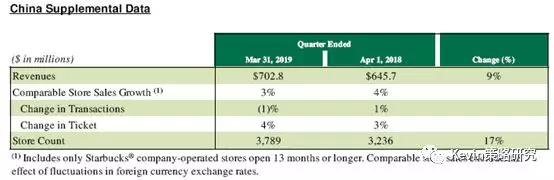

星巴克(SBUX,2018年中国地区收入占比13.8%),中国市场增长3%主要来自客单价提升;计划每年新开店600家,专星送拓展至50个城市,并推进线上订单和移动支付。一季度(第二财季)全球可比店面销售增长3%,主要受美国(+4%)和中国市场(+3%,vs.上个季度1%)推动。全球新增门店数319家,同比增长7%,使得全球门店增至30184家。中国市场新增门店数增长17%,客单价增长4%,过去12个月共计新增553家门店。星巴克将继续保持在中国每年新增600家门店的目标,预计在2020财年达到6,000家门店。与阿里巴巴合作的专星送已推广至35个城市的2,100多门店,目前平均递送时间为20分钟,公司计划在2019财年末将其扩展至中国50个城市的3,000家门店中。星享卡计划(Reward Program)推出4个月实现超预期增长(星享卡会员贡献超过一半店面购买量),90天活动用户增加1百万人至830万人,星巴克计划在此基础上于2019财年推进线上订单/移动支付业务。

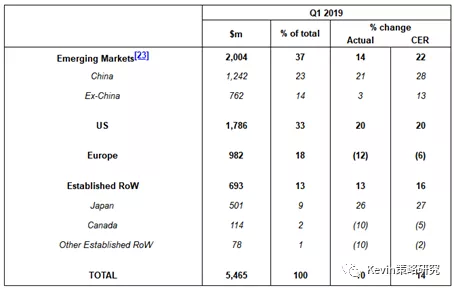

阿斯利康(AZN,2018年公司中国业务收入占比为16.6%,公司主要研发、制造及销售用于治疗消化、心血管、肿瘤、中枢神经、呼吸系统疾病以及用于麻醉的药物)。中国市场增长最为强劲,公司对知识产权保护和新药审批持积极看法。公司一季度产品销售同比上涨14%,收入增长11%,开局强劲。中国市场增长尤为强劲,一季度同比28%,进一步加速,其中肿瘤及呼吸道相关药物销售分别增长43%和25%。主要产品方面,肺癌治疗药品中泰瑞沙(Tagrisso)在包括中国的新兴市场销售额同比增长94%,得益于2019年1月该药物被纳入国家医保目录中。奥拉帕尼(Lynparza)获中国药监局批准作为卵巢癌的二级维持治疗方案进入中国市场,并成为中国第一种获批的PARP抑制剂药品。心血管药品中,瑞舒伐他汀(Crestor)在华销售下降6%,原因在于其未能进入中国“4+7”试点方案。公司预期未来中国市场仍将有持续的增长,不过增速可能因其他竞争者影响而减缓。除此之外,管理层认为中国对于知识产权的保护愈发重视,且对于中国加快审批新药等政策持积极观点。

WPP集团(WPP,2018年公司中国业务收入占比为1.6%,WPP集团业务包括广告、媒体投资管理、咨询、公共关系等)。中国市场加速增长。一季度公司收入同比增长0.9%,受到新兴市场增长驱动。中国市场表现强劲,大陆地区收入同比增长6.6%,较2018年2.6%明显加速。在新业务方面,在中国与华为、小红书、康师傅饮料、长隆涉及金额达6.08美元。考虑到其竞争优势以及良好客户关系,公司仍对中国市场未来的增长持积极观点。

中国和汽车需求疲弱拖累3M与博格华纳收入;拜耳拜瑞妥中国销售翻倍,但成本和定价压力增加;Visa和家乐福中国区业务也表现不佳(4月26日)

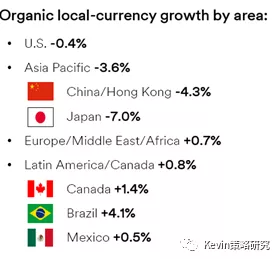

3M(MMM,2018年公司中国业务收入占比为10.6%)。中国特别是汽车市场需求疲弱拖累收入下滑,开局不利。一季度公司开局不利,销售收入同比下降5.0%,导致隔夜股价大跌13%,中国市场、汽车(-9%,也主要受中国市场影响)以及电子终端产品的疲弱是主要拖累,均有中个位数的下降。中国/香港地区的销售下降4.3%,较去年同期11%的增长大幅放缓,在全球主要市场中表现仅强于日本(-7%)。管理层强调,公司会根据市场现阶段情况进行调整,如进行有目的性的重组,调整成本等。公司预期未来全球特别是中国经济将出现改善。

博格华纳(BWA,2018年中国地区收入占比16.6%,公司供应工程系统和部件,主要面向汽车动力传动系统应用),中国收入下滑近20%,不认为短期内能完全修复。公司中国一季度收入同比下滑近20%,轻型车零部件产量同比下滑15%左右,因客户在需求低迷背景下削减存货所致。公司认为中国市场2019年的疲态仍或延续,但即便如此,公司预计依然能够完成全年盈利和现金流目标。从不同业务部门看,发动机部门整体收入同比下滑1.8%,欧洲和中国的疲弱表现抵消了北美的强劲表现。受公司在中国新推出项目销量较低的拖累,动力传动收入整体同比下滑5.6%。此外,公司混合动力车和电动车零部件库存积压较多,但并未发现客户群出现变化。尽管中国大力推进新能源车项目,公司的电动车驱动系统推出节奏并未改变。往前看,公司预计中国新推出的发动机产品二季度销量将有所增长,但并不认为中国市场短期内能够完全修复。

自由港迈克默伦(FCX,2018年公司中国业务收入占比为4.6%)。一季度利润大降,对铜和中国仍持正面看法。一季度公司销售收入同比大幅下滑22%,拖累股价大跌10%。公司预计铜销量会明显下降,但对基本面依然持乐观看法。管理层认为当前的经济刺激,基础设施投资、以及一带一路都可能将起到一定效果。

拜耳(BAYN,2018年中国地区收入占比7.2%)。明星产品拜瑞妥中国销售翻番,但可能面临原材料和价值定价的压力;2022年中国区销售目标30亿。一季度公司销售收入同比大增42.4%,开局强劲。药品销售额增长5.3%(汇率调整后),明星产品拜瑞妥增长24%(Xarelto,中国销量同比+100%)和阿柏西普(Eylea,眼内注射溶液)增长15%,同时需求推动癌症药物索拉非尼(Nexavar,多激酶抑制剂)和瑞戈非尼(Stivarga,口服多激酶抑制剂)在中国的销量增长。另外,医保报销流程加快也有助于销量的增长。由于中国政府环保政策,公司未来原材料成本或将面临压力,但管理成认为考虑到目前中国市场仿制药的激烈竞争,这对行业整体未必是坏事。向前看,政府推行的价值定价模式将可能带来一定压力,但公司将努力到2022年实现中国区30亿销售额。

Visa(V,2018年中国地区收入占比11.4%),中国联名卡业务依然拖累;公司继续拓展市场如与家乐福合作联名卡。公司一季度收入同比增长8%,符合预期,但Visa卡支付金额(paymentvolume)在不考虑汇率变动下仅增长8%,有所放缓,主要受到英国经济疲弱、中国联名卡消费流失、以及复活节假期时间错位等因素影响。如果剔除这些负面影响,同比增速可达10%。公司对Earthport的收购处于最后的监管审批阶段,管理层预计有望二季度完成收购。在中国市场,公司进一步拓展业务,包括近期与家乐福的联名卡等,但增长依然持续受到联名卡。

家乐福(CA,2018年中国地区收入占比4.7%)。集团一季度整体收入增长2.7%,一季度中国销售收入同比下降4.4%,虽然略好于2018年(受益转型举措及线上业务的增长),但依然慢于集团整体和其他区域市场,公司认为在充满挑战的宏观经济和竞争环境下,仍然面临压力。业务方面,第二家智慧门店(LeMarché)在深圳开业,同时由国美负责运营的家电专区合将会拓展至140家门店。往前看,家乐福将重新整合销售分区,继续积极精简其商业运营模式。

SAP与微软云业务强劲增长;特斯拉预计上海工厂年底1~2千Model 3周产量;沃尔沃工程机械销售大增,但卡特彼勒弱于行业;波音中国收入骤降,德仪也表现疲弱;诺华在华新药物获得成功;人头马继续看好中国业务(4月25日)

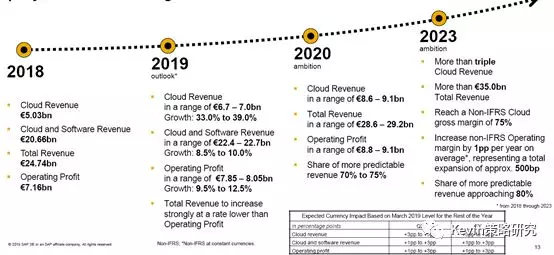

思爱普(SAP,2018年中国地区收入占比3.3%),在中国和日本的推动下,一季度亚太云业务收入大增55%。公司一季度云业务收入首度超过15亿欧元,同比大增45%,其中亚太区在中国和日本的大幅拉动下同比增长55%一季度公司亚太地区业务表现强劲,云和软件业务收入同比增长16%;其中云业务收入同比增长55%,得益于中国和日本的拉动。此外,中国、日本和韩国的软件许可业务收入增长强劲。公司预计2019年实现云业务收入67至70亿欧元,2023年云收入实现三倍当前的规模。

微软(MSFT,2018年公司中国业务收入占比为10.3%)。一季度公司整体收入同比增长14%,Azure云计算业务更是同比大增75%,是增长最快的部门。

特斯拉(TSLA,2018年中国地区收入占比8%),公司预计2019年有望生产50万辆汽车;预计上海超级工厂有望在年末实现1000~2000 Model 3周产量目标。公司一季度开始在海外市场生产并交付Model3。为满足国际市场需求,公司前半季度着重生产欧洲和中国订单,后半季度生产美国订单,但这一策略导致大量订单交付堆积在季末,约有50%的订单在最后10天交付,甚至出现延迟交付,一定程度上影响了一季度净利润。未来公司将平衡不同区域的订单生产与交付,来提升经营和成本管理效率,改善客户体验。

公司在过去几年内一直致力于发展一个成本管理有效、且能很快复制到不同区域和车型上的平台。Model3是平台建设的第一步,而上海超级工厂将第一个受益于平台建设。目前,公司在中国的第二代Model3生产线与加州Fremont和内华达州的超级工厂相比,至少可以节省50%的成本。一季度整体Capex为2.8亿美元,其中包括上海超级工厂的早期投入。上海超级工厂将基本依靠地方债融资,目前公司已经取得了5.2亿美元的银行贷款。

往前看,在上海超级工厂能够实现产量目标的前提下,公司今年有望生产50万辆汽车。对于Model 3而言,管理层预计上海超级工厂有望在今年末实现1000~2000周产量的目标。公司预计2019年全年Capex为20~25亿美元,能够保证上海超级工厂、ModelY与电动货卡特斯拉Semi生产线、超级充电站及服务网络等项目的建设。

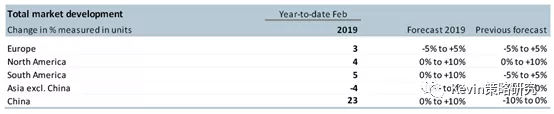

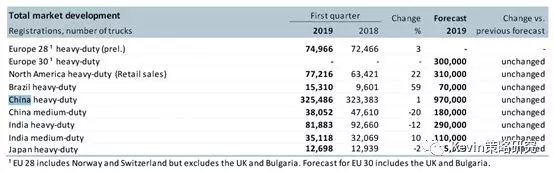

沃尔沃(VOLV,2018年公司中国地区收入占比6.8%),中国市场工程机械销售大增23%,明显好于预期;重卡销售持平。一季度公司净收入实现20%的增长。建筑工程机械设备的需求明显好于此前预期,特别是中国市场,一季度销量同比大增23%,新增订单增加8%(主要是山东临工产品的需求驱动)。同时,一季度建筑设备技术研发成果喜人,20吨挖掘机推出良好竞品。公司重卡在一季度销售基本平稳,同比增长1%,而中型卡车同比下滑20%,表明需求继续转向重型的趋势。往前看,公司预计2019年全年在中国的工程机械销销量同比增加0~10%,重卡全年销售预测为97万辆。

卡特彼勒(CAT,2018年中国地区收入占比5.1%),公司在中国市场销售弱于行业,市场份额下降。一季度公司整体收入增长5%,中国市场销售持平,符合公司预期。公司表示,从整个行业来看,中国市场需求明显好于预期,而且春季一般都是销售旺季,但公司自身的销售却基本持平,因此丢失了一些市场份额,主要是由于竞争对手的价格压力。往前看,公司将进一步加强与经销商的合作、发布新车型,努力赢回市场份额,管理层预计今年在中国市场的工程机械销售将与去年持平。

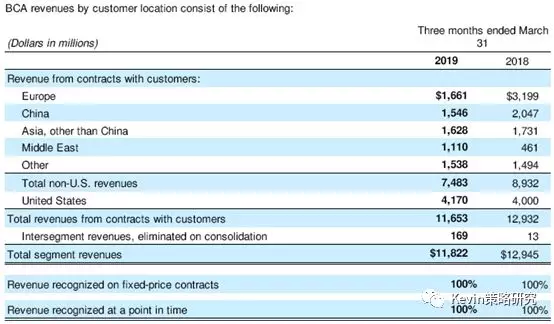

波音(BA,2018年公司中国业务收入占比为13.2%),交货量下降拖累一季度收入下滑,中国收入同步骤降25%;贸易摩擦带来负面影响。一季度公司收入同比下降2.1%,主要源于737 MAX机型事故导致的低交货量,但被国防服务收入的上升部分抵消。从不同的部门来看,公司主营业务商用飞机收入下降8.7%,其中欧洲和中国的订单收入大幅下降,分别下降48.1%和24.5%。另外,由于公司生产中的特定飞机零件位于中美贸易战的征税名单中,公司未来的收入和成本可能会受到潜在的较大影响。

德州仪器(TXN,2018年中国地区收入占比43.1%),一季度需求依然疲弱;收入下滑、经销商库存增加。整体来看,公司自去年下半年开始的需求疲弱状况延续至一季度,仅通信设备业务表现相对较好。一季度公司收入同比下滑5%,嵌入式处理器收入下滑14%,模拟设备收入下滑5%。从订单需求来看,中国与其他市场基本一致,另外中国市场的经销商库存天数小幅增加至4.5周。公司提示贸易政策可能是潜在的风险点。

iRobot(IRBT,2018年公司中国业务收入占比为3.2%,主要生产扫地机器人)。一季度强劲增长源于新产品发布,未来计划将一部分产能移出中国。一季度公司收入同比增长9%,好于预期,主要受益于公司2018年末发布的新产品Roomba i7/i7+在美国,日本,中国,等地受到的消费者欢迎,使得全球市场需求大幅增加,销售强劲增长。同时,公司将在第二季度发布两款新品,这将持续驱动第二季度达到接近20%的增长。现阶段公司的生产主要集中于中国,未来公司将谋求建立更为灵活的长期供应链,将一部分产能转移出中国。

诺华(NOVN,2018年公司中国业务收入占比为1.4%),新药发布推动一季度收入增长,中国是主要增长点,公司预期2019年下半年会有更好表现。一季度公司收入同比上升7%,主要来源于新药品的推出,例如Cosentyx(+41%)、Entresto(+85%)和Oncology(+9%)。中国市场销售增长为两位数,表现强劲,为主要增长点。从不同的产品看,Cosentyx(治疗银屑病)在三月获得了中国药监局的批准,并预计于2019年下半年正式进入市场,这或将持续驱动公司未来的增长。公司特别提到了治疗心衰的Entresto是1999年以来在中国最获成功的药物。同时,公司对于中国药监局及其允许国外研究在中国国内开展研究,更快的通过药品批准等政策持积极态度。除此之外,公司在中国市场中可能面临竞争者带来的价格压力,然而管理层表示,公司将更多关注销售量的变化和药品的创新。

人头马(RCO,2018年公司中国地区收入占比6.3%),中国市场销售双位数增长,是全球主要增长点。公司一季度收入增长稳健(7.8%),中国市场尤为强劲,实现了双位数的快速增长。春节期间的强劲销售(多品质干邑Cognac售罄,增速达双位数)。同时,直销渠道增速大幅快于传统的经销商渠道,春节后的中间渠道库存基本平衡。此外,管理层认为君度(Cointreau)中国市场占比增长强劲并有望在未来几年赶上美国。往前看,管理层对于未来中国市场的增长前景依然非常乐观,认为能够继续保持双位数的量价增长。

可口可乐和宝洁一季度中国市场均实现强劲增长;奥的斯电梯订单增加,但惠而浦销量下滑(4月24日)

可口可乐(KO,2018年中国地区收入占比3.2%),春节销售推动强劲增长。公司一季度内生收入同比增长6%,亚太地区增长4个百分点,中国区增长势头强劲。受春节期间销售和推广活动的提振,中国区销量增长9%,而交易额实现双位数增长。此外,公司去年推出的淳茶舍产品也有不错表现,但管理层认为在中国茶饮料市场依然有很长的路要走。

宝洁(PG,2018年公司中国地区收入占比8.4%),一季度中国市场增长明显好于整体,公司对婴儿护理产品增长依然抱有信心。一季度公司内生收入增长同比5%,其中中国市场增速高达11%。公司在中国市场的婴儿护理产品收入增速略有所放缓,但市场份额仍在扩大。管理层认为尽管出生率下滑,但中国独生子家庭对更高端产品的追逐反而形成了新的购买动力,因此并不担心中国婴儿护理产品收入会持续走弱。另外从销售渠道上,尽管公司在中国线上市场份额有所增加,但仍不及线下渠道,未来将进一步拓展电商机会,努力缩小线上线下市场份额差距。

联合技术(UTX,2018年公司中国地区收入占比4.3%,全球多元化制造企业,主要为全球航空航天和建筑业提供高科技产品和服务),奥的斯电梯中国表现强劲,是公司主要增长动力。一季度公司内生收入增长8%,亚洲区增长4%,主要是得益于奥的斯电梯(Otis)强劲增长(11%)。不考虑汇率变化因素,中国区奥的斯电梯新设备销售实现高双位数的增长,新订单价值由于价格提升增长8%(价格连续5~6个季度持续抬升)。奥的斯团队完成了上海东方明珠塔的改造工程,同时还将为青岛地铁8号线提供超过180部的电梯业务。管理层认为中国市场的前景展望在不断转好,特别是奥的斯电梯业务。

惠而浦(WHR,2018年中国地区收入占比3.9%),需求疲弱与收购品牌转型导致拖累中国销量大幅下滑。一季度亚太地区收入同比下滑17%,中国地区的疲弱需求抵消了印度市场的强劲表现。中国市场一季度销量出现高单位数至低双位数的同比下滑,一方面是由于行业整体需求显著走弱,另一方面是品牌转型投入增加的拖累(公司在中国收购的合肥三洋品牌)。长期来看,中国对于公司而言是重要的全球生产基地而非仅是一个本地市场(如四门冰箱),公司将继续品牌和营销投入,以保证转型成功。

好奇纸尿裤仍面临价格战压力;女性护理用品增长强劲(4月23日)

金佰利(KMB,公司主要产品包括尿布、面巾纸、纸巾、成人尿布、手术服和一次性面膜),好奇纸尿裤中国区收入因价格战压力放缓;女性护理用品增长强劲。一季度公司整体实现3%的内生收入增长,但公司在中国区的表现较差(销量与售价均出现下滑),个人护理产品收入同比出现高单位数的下滑(较去年四季度略有改善),主要由于好奇纸尿裤依然面临国内竞争者降价较大压力。不过,好奇纸尿裤的高端产品销量仍有增长,得益于公司在产品创新方面的努力(两个高端产品的收入约占好中国奇纸尿裤总收入的一半以上)。

相比纸尿裤的疲弱表现,公司在中国市场的女性护理用品增长势头强劲,收入依然实现双位数的同比增长,主要是受益创新和数字化营销的推动。展望2019年,公司未来将继续推进不同层级和不同渠道的产品创新;维持全年2%的收入指引不变。

中国游客减少压低雅高亚太区收入;PPG也受中国汽车产量下滑拖累,但对下半年需求复苏持积极看法(4月20日)

雅高(AC,2018年中国地区收入占比1.6%),中国游客减少拖累亚太地区收入;关注中美贸易谈判。一季度公司整体RevPAR同比增长1.6%(经济型2.5%,奢侈型1%),但亚太地区大幅拖累,RevPAR同比下降0.6%(平均房价和入住率均下滑),公司解释部分原于中国人出游减少和澳大利亚、东南亚地区部分国家选举的影响。管理层表示近期中国基本面企稳或有积极效果,预计未来几个季度亚太区和北美或有改善,同时关注贸易谈判和英国退欧进展(中国和英国贡献公司5%和6~7%的业务)。

PPG工业(PPG,2018年公司中国地区收入占比为3.5%,全球第一大涂料公司)。中国汽车产量下滑大幅拖累;管理层对下半年中国需求复苏持积极看法,但关注供给侧潜在冲击。公司一季度工业涂料收入同比下滑6%,除了原材料与物流成本抬升的拖累外,汽车原厂漆销量(AutomotiveOEM Coating)下滑高单位数,其中中国区销量下滑最为显著,高达中双位数。一般性的工业涂料销量下滑低单位数,同样也是中国放缓最为明显。往前看,管理层对于下半年中国经济和需求好转抱有信心,并认为减税(涂料16%至13%,汽车10%到9%)和降费政策将起到积极效果,维持全年收入增长3%-5%的指引。不过,管理层表示关注“蓝天保卫战”和江苏化工后政策趋严可能在未来两个季度对供给带来的冲击。

美铝下调全球铝需求预测;斯伦贝谢认为仍需加大中国投资;施耐德展望谨慎;消费品企业在中国普遍增长强劲,联合利华关注电商法对代购影响,雀巢推进渠道下沉,保乐力加上调指引(4月19日)

美铝(AA,2018年公司中国业务收入占比为0.1%),中国国内铝土矿供给不足;下调铝全球需求预测;寻求中国产能过剩的解决方案。预计澳大利亚、几内亚和东南亚的新增供给会使得2019年铝土矿维持过剩,尽管中国内地炼厂需求增加,但中国国内仍然严重缺乏铝土矿。氧化铝市场预计中国市场过剩(主要是由于中国炼厂重启和扩张、同时精炼需求下调)但中国以外市场预计供给不足。对于铝,下调2019年全球铝需求增长至2~3%(此前未3~4%),主要是由于预计中国需求放缓,特别是在运输和电力行业,但即便如此,公司也只是小幅下调了全球铝供给不足的预测。自美国去年3月对进口铝制品实施10%的关税以来,中国出口大量增加,进一步压低了LME国际铝价和中国以外需求。公司支持寻求中国产能过剩的解决方案。

斯伦贝谢(SLB,2018年公司中国业务收入占比为11.9%),仍需在中国加大投资以应对产量下滑。一季度远东及澳大利亚区域收入同比下滑,主要受澳大利亚气旋季钻井及生产活动放缓的拖累,但中国由于冬季天气较温和,收入增长好于预期,部分抵消了澳大利亚的疲弱表现。公司认为仍需在中国加大投资以弥补近几年来中国地区总产量的明显下滑。

丹纳赫(DHR,2018年公司中国业务收入占比为11.5%,以工业仪器及设备为主要业务),各类产品在中国均实现双位数强劲增长;管理层对中国市场前景积极。一季度公司整体收入同比增长4%,其中中国地区业绩亮眼,实现两位数增长。分产品看,由于生命科学研究领域需求的增加,徕卡显微系统(Leica Microsystems)收入增长为高个位数,在北美和中国尤为强劲。雷度米特医疗设备(Radiometer)高个位数和贝克曼库尔特诊断仪器(BeckmanDiagnostics)的中个位数增长同样是得到中国地区的推动。水处理设备如哈希水质检测仪(Hach)和紫外线消毒产品(Trojan)也是如此。此外,由于中产阶级的增长以及对牙医服务的重视,公司预期Dental platform在中国市场将取得更大的发展。另外,管理层对于中国市场前景持积极看法,并认为公司可能会边际上受益于现阶段对仿制药政策变化带来的量和市场的扩大。

施耐德电气(SU,2018年公司中国业务收入占比为13.8%),能源管理增长稳健,但OEM受贸易摩擦拖累;预计建筑需求放缓,对未来持谨慎态度。公司各地区能源管理(Energy Management)业务一季度均有增长,亚洲增长8%,其中中国在经销商补货推动下增长稳健。工业自动化方面,亚洲地区增长3%,尽管中国OEM业务因高基数、需求放缓和贸易摩擦等因素下滑,中国面临较强市场竞争以及OEM需求疲软压力,但得益于建筑、基础设施等业务,整体仍维持增长。对未来增长持谨慎态度,预计未来几个季度建筑需求可能有所放缓,预期19年全年中国区增长7%,其中能源管理高个位数、工业自动化增长中个位数增长(但二季度可能面临较大压力)。

霍尼韦尔(HON,2018年公司中国业务收入占比为6%),楼宇科技中国收入双位数增长;特性材料有望重回正增长。一季度公司的安全与生产力解决方案业务内生收入同比增长10%,部分受益于传感与物联网及中国市场整体强劲需求的拉动。楼宇科技业务一季度内生收入同比增长9%,受益于商业消防安全和楼宇建筑解决方案的拉动,中国表现尤为强劲,高达双位数增长。不过,特性材料与技术部门收入同比小幅下滑,其中石化产品解决方案公司(UOP)收入同比基本持平。往前看,公司对UOP的收入展望维持乐观,因其订单保持了中单位数增长,且已经削减了一些积压存货。基于此,公司预计特性材料与技术部门的中国收入年内有望重回低单位数增长。此外,公司提及中美贸易谈判不确定性是其面临的潜在风险。

联合利华(UNA,2018年公司中国业务收入占比为16%),Lux品牌营销成效显著;奥妙新推出洗洁精产品;关注电商法对代购的潜在负面影响。一季度公司整体销售收入同比增长3.1%,新兴市场同比增长5.0%,其中中国增长尤为强劲,销售收入同比增长8%,家庭护理、食品和电商业务表现亮眼。具体到不同部门,美妆及个人护理品类的强劲表现一定程度上得益于公司在中国市场树立品牌形象的一系列营销活动。例如,近期Lux在中国开展的品牌营销活动进展良好,且为该品牌带来了两位数的收入增长。但公司较为担心韩国化妆品公司Carver的中国收入情况,因《中华人民共和国电子商务法》于今年开始实施,并开始对线上销售征税,这将对代购收入产生负面影响。公司表示,代购收入约占Carver中国收入的半壁江山。此外,中国也是重要的家庭护理市场,公司旗下的衣物洗涤品牌奥妙在中国新推出了洗洁精产品。

雀巢(NESN,2018年公司中国业务收入占比为8.5%)中国收入实现中个位数增长,跨境电商增长40%;进一步推进渠道下沉。一季度公司内生收入同比增长3.4%,好于预期,巴西、美国和中国业务表现强劲。婴儿营养收入同比增长4.6%,得益于启赋奶粉在中国市场的强劲表现,以及公司在产品层面做出的一些创新(如含有HMO配方的奶粉,目前已经推广到50个市场)。尽管春节假期提前,但中国市场一季度收入依然维持了中单位数增长,婴儿营养、即饮咖啡和调味品表现强劲。公司一季度进一步拓展了中国市场份额,主要得益于启赋奶粉的拉动以及电商业务的发展(跨境电商收入同比增长40%)。公司重新推出了S-26 Gold婴幼儿奶粉,并推进了渠道下沉。此外,嘉宝米粉也有强劲的表现。

保乐力加(RI,2018年公司中国业务收入占比为8.4%,世界上第二大烈酒和葡萄酒集团),中国区增长强劲得益于春节消费和提价,上调全年指引。公司一季度(2019财年第三财季)销售收入内生同比增长2.5%,亚洲地区增长3%。中国市场表现异常强劲,同比增长高达21%。公司旗下两个主要品牌Martell和 Chivas在中国春节后保持持续增长的势头,一定程度上得益于节日效应及中国消费水平的提高。Martell在2月份提价5%。另外两个品牌Ballantine's 和 Absolut同样也在中国录得了两位数的增长。公司预期未来的汇率影响将转向积极,并上调全年内生增长指引至8%以上。

预计中国贡献Gucci收入35%,消费回流明显;达能奶粉销售因高基数放缓,继续渠道下沉;雅培和罗氏推动中国新产品发展;ABB中国订单增长强劲(4月18日)

开云(KER,2018年公司中国业务收入占比为7.6%),预计中国收入贡献Gucci的35%,消费回流趋势明显(本地消费接近50%)。一季度公司整体收入同比增长17.5%(可比口径),其中亚太地区同比增长29.6%,中国市场表现尤为强劲。从销售渠道来看,直营门店增长18.6%,线上销售也继续攀升。对于其三大主要品牌(Gucci、Saint Laurent、Bottega Veneta)的全球范围销售,中国人购买贡献了25%。其中,Gucci一季度收入同比增长20%,亚太地区增速高达35%,一定程度上得益于中国消费的持续回流(公司预计本地销售贡献略低于50%,为过去几年以来的新高),相反北美地区的销售因为中国游客减少而收到一定负面影响。中国也已经成为美国和英国后Gucci第三大线上市场。公司预计今年中国收入约占Gucci总收入的35%。此外,管理曾表示,Gucci对于上调售价会非常谨慎,得益于4月1日起的增值税下调,近期甚至下调了中国区的销售价格。

达能(BN,2018年公司中国业务收入占比为3.9%,生产和销售乳制品、饮料、婴儿食品以及医疗营养品),中国区奶粉销售受高基数影响大幅放缓,继续推进渠道下沉。公司的专业营养品一季度收入同比增长0.4%。其中,医药营养品同比实现中单位数增长,中国市场增长尤为强劲,实现了双位数增长,主要得益于人口老龄化和商业推广;不过相比之下,生命早期营养品(配方奶粉)收入则同比下滑,主要受中国市场负增长15%拖累(2018年一季度同比增长基数高达50%),而中国区以外市场依然实现中个位数增长。同时,管理层表示,与直销渠道相比间接渠道表现更弱,公司一季度进一步推进渠道下沉。往前看,随着去年同期奶粉销售收入高基数效应的逐渐消失,公司预计三季度中国区有望重回增长,同时,公司对去年推出的Aptamil奶粉销售也持积极态度。其他产品方面,公司一季度在中国市场新推出了脉动+,添加了部分维生素的升级版本。

百事可乐(PEP,2018年公司中国业务收入占比为1.5%),强劲春节销售成为主要动力。一季度亚洲、中东和北非有机营收同比增长10%,一定程度上得益于中国市场春节期间的强劲表现。公司提高了把握中国市场的季节性机会的能力。

雅培制药(ABT,2018年公司中国业务收入占比为7.3%),中国是主要增长点,未来扩大Alinity的测试范围。公司一季度成熟药品收入同比增长5.4%且环比也有所改善,主要得益于关键新兴市场如印度、巴西、俄罗斯、中国等市场的强劲表现(成熟药品的收入内生增长同比7.3%,不过汇兑因素造成一定拖累),上述关键新兴市场也是公司认为其仿制药产品最具有中长期吸引力的市场。公司在中美等关键市场进一步扩大其下一代关键诊断产品Alinity的测试范围,并预期Alinity将成为未来几年公司收入增长的重要驱动力。与此同时,公司表示对中美贸易摩擦和汇率波动持谨慎观点。

罗氏制药(RO,2018年公司中国业务收入占比为4.6%),预计肺癌药品Alecensa今年列入医保。一季度公司海外制药收入同比增长17%,主要得益于中国市场的强劲表现。公司一季度在中国推出了治疗肺癌的Alecensa,公司预计这一抗癌药品将在今年被列入医保目录。不过,一季度诊疗部门的即时医疗解决方案收入同比有所下滑,一定程度上受到中国经销商去库存的影响。

ABB(ABBN,2018年公司中国业务收入占比14.6%),中国区订单增长强劲,特别是电气化和动力产品订单。一季度公司来自中国的订单总额同比增长6%,明显高于整体订单3%的增长,足以抵消其他地区相对疲弱的增长。不过,中国区的基础订单(base order,来自第三方且单位价值较小的订单)仅同比增长1%,反映出中国市场离散制造和流程工业需求的相对疲弱。分产品来看,一季度电气化相关产品订单增长强劲,动力产品订单也保持稳健增长;但机器人订单同比仅小幅增长,而工业自动化订单同比则有所下滑。此外,公司承接了中国首个在国内建造游轮的电力和推进装置合同(其中包括ABB Ability解决方案)。往前看,公司判断欧洲的宏观环境依然不明确,但预计中国和美国将维持增长。

欧莱雅强生中国区业务强劲;达美中国运力增长30% (4月17日)

强生(JNJ,2018年公司中国业务收入占比为2.9%),中国区药品和婴儿产品均表现较好。今年一季度,公司诊疗器材收入同比增长3.1%,其中亚太地区伤口愈合产品表现强劲,主要得益于公司在中国市场份额的提升,以及美国市场的强劲需求。强生在四个主要市场重新推出婴儿产品后,其中三个市场如中国、印度和加拿大均出现增长,不过在美国市场小幅下滑,这与美国市场整体的疲弱表现一致。

欧莱雅(OR-FR,2018年公司中国业务收入占比为8.3%),引入新产品扩大中国市场份额。公司一季度亚太地区收入同比增长30.4%,得益于中国、印度、印尼、马来西亚等市场的强劲表现(上述市场收入均取得了双位数增长)。主要战略性市场如中国、印度、印尼、俄罗斯等市场收入增长强劲,电商业务维持强劲增长。公司进一步强化并拓展了中国市场的份额,引入护肤产品CeraVe和化妆品Stylenanda(公司于去年6月新收购的产品)。目前,Stylenanda已经成为中国消费品部门收入增长的重要动力。

达美航空(DAL,2018年公司中国业务收入占比为1.4%),中国区收入大幅增长,运力增长30%。2019年一季度,公司中国市场收入增速超过25%,明显高于整体7.5%的调整后收入增速。但由于公司中国市场的运力增长了30%,高于收入增速,因此一季度单位收入增速承压。较强的运力投入可能从一定程度上反映了公司对于中国市场的乐观态度,不过,由于在2018年和一季度新增了运力,故公司预计下半年中国市场的运力增速将有所放缓。达美航空持有东方航空约3%的股权。

IBM(IBM,2018年公司中国业务收入占比为10%),亚太地区增长疲弱。公司亚太地区一季度收入增长疲弱(同比下滑2%),从而影响到公司一季度整体营收情况(同比下滑4.7%)。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP