不要碰UBER(UBER.US)股票 机构投资者兴趣低落

本文来自“美股投资网”,本文观点不代表智通财经观点。

我们前纽约证券交易所分析师Ken为你报道Uber上市纽交所第一天的内幕。

一、Uber(UBER.US)从一开始的预计开盘价格46-48美金,暴跌到42-43美金,跌幅高达10%

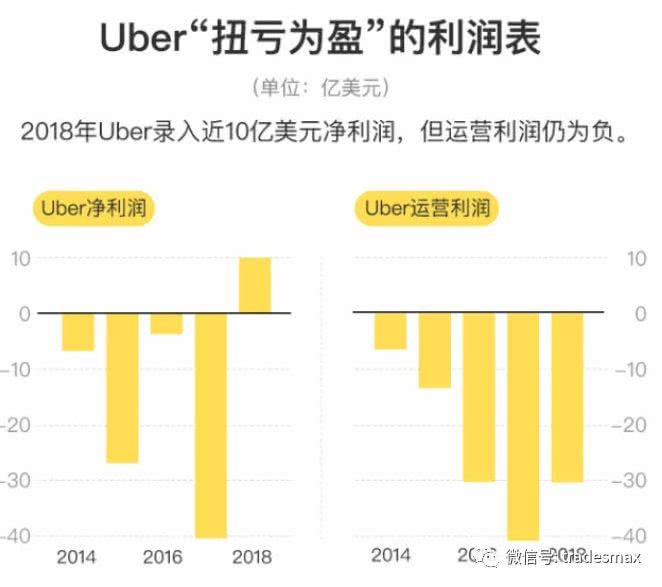

为了上市,Uber准备了一份“扭亏为盈”的利润表,一改之前年度的大额亏损,2018年净利润录入了近10亿美元。

但这意味着Uber的经营到了盈利阶段吗?答案并不简单,因为这笔近10亿美元的盈利并不来源于共享出行等主营业务。根据相关媒体报道,这笔盈利大部分来自资产处置的收入所得,具体包括处置在东南亚和俄罗斯的资产。如果除去这些所得,Uber在2018年亏损18亿美元。

如果我们把视线放到运营利润(营业收入减去成本和费用)一栏,就会发现,从2014年到2018年,来自经营的收入,无法支撑高昂的成本和费用,Uber运营处于亏损状态。

二、“车之于Uber,就像书之于亚马逊”

退一步讲,短期盈利或许不是最关键的问题。通过烧钱建立护城河,最终获得长期盈利的故事,华尔街并不陌生,亚马逊(AMZN.US)就是其中一个非常经典的例子。Uber显然打算复用亚马逊的经验,就像Uber

CEO 达拉·科斯罗萨西在一次科技会议上所说的:车之于Uber,就像书之于亚马逊(Cars Are to Us What Books Are to

Amazon)。

对标亚马逊,在Uber IPO路演过程中近乎成了一种策略。它希望人们相信,亚马逊能从当时名不见经传的卖书商一步步做大成电子零售业的巨头,Uber也能以共享出行业务为基础,在未来绘制出一幅广阔的出行图景。

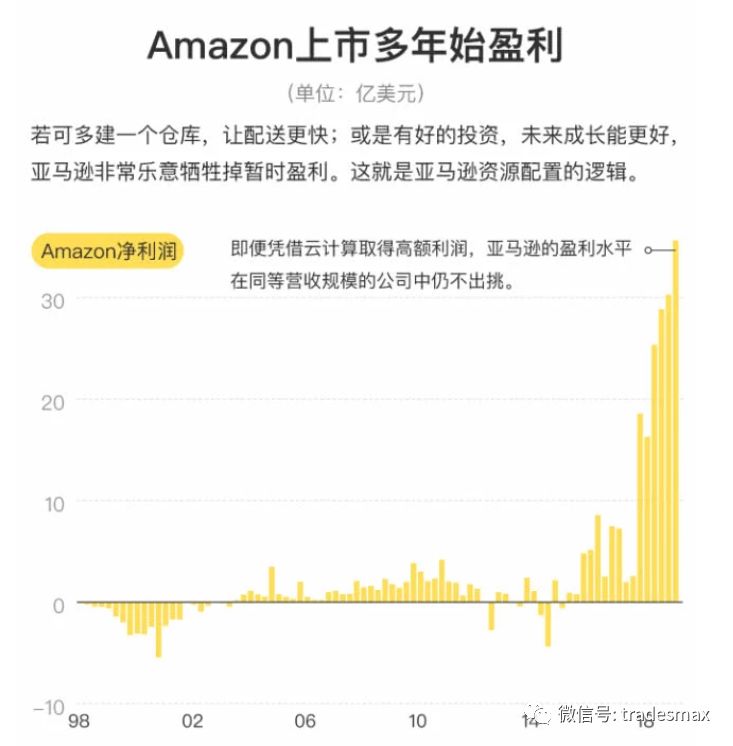

在上市之初,亚马逊因为长期未盈利不被华尔街看好。但即便投资人不买账,亚马逊仍然野心勃勃拓展战线,意图超越竞争者。若可多建一个仓库,让配送更快;或是有好的投资,未来成长能更好,亚马逊非常乐意牺牲掉暂时盈利。这就是亚马逊资源配置的逻辑。

这套逻辑在多年之后,给了亚马逊丰厚的回报。在当年投资的许多领域,亚马逊如今坐上了头把交椅。财务报表里也透露出越来越多的积极信号,市值更是多次冲上9000亿美元。不过即便是凭借云计算取得高回报的今天,亚马逊的资源配置路径也没有改变。自上市以来,亚马逊从未向股东分红,也未进行股票回购,它愿意把利润用于再投资,开拓更多新商业空间。

三、除了共享出行,Uber的新业务们怎么样了?

Uber也希望凭借占据营收大头的共享出行业务,将触角伸向更广泛的出行领域。

Uber的长线投资者,价值投资者不会在上市第一天就对Uber造成上涨的冲击。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP