雷神(RTN.US)与联合技术(UTX.US)合并,或成航天国防新巨头?

本文来自“美股研究社”,作者为Dividend Power,本文观点不代表智通财经观点。

摘要

联合技术(UTX.US)公司和雷神(RTN.US)公司正在合并,创建一个航空航天和国防巨头,名为雷神技术公司。

新合并的公司将有一个强大的资产负债表,到2021年大约有80亿美元(形式上)的现金流,允许它向股东返还现金。

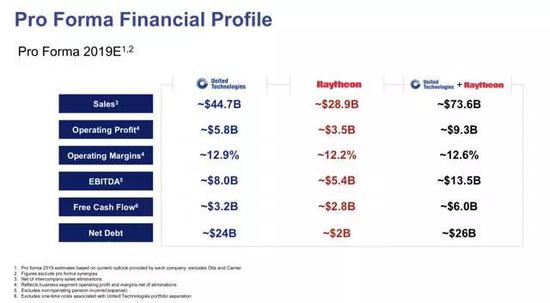

雷神技术公司预计2019年的预估销售额约为740亿美元,营业利润约93亿美元。

新合并的公司将具有合并后的能力和优势,提供开发下一代航空航天和国防技术的能力。

由于监管和执行风险,市场似乎低估了合并的价值。

上周末,联合技术公司和雷神公司宣布,他们将进行一项全股权交易,合并交易还有待批准。合并后的公司将被称为雷神技术公司。此次合并为那些同时寻求股息增长和资本增值的投资者创造了一个投资机会。联合技术公司有25年增加股息的历史。此外,联合技术公司最近成功收购了其他大型航空航天和国防公司。与此同时,联合技术公司将通过未来对奥的斯和开利的分拆,剥离大型业务子公司。未来的分拆将释放这些企业的价值。但更重要的是,这将使合并后的公司资本结构得到改善。此外,新合并的公司将合并两家在航空航天和国防领域实力雄厚的公司,使其在这些市场的未来增长中处于其他公司无法匹敌的地位。由于这些原因,我将合并后的公司视为买入。

01、联合技术公司和雷神公司合并细节

值得注意的是,雷神技术的创建将获得约740亿美元的形式上的收入。这比目前最大的国防承包商洛克希德·马丁公司2018年540亿美元的收入还要多。但它仍然落后于波音(BA.US),波音是全球最大的航空和防务公司,2018年的收入约为1010亿美元。合并后的公司将拥有航空电子、飞机推进、ISR系统、PNT、导弹和导弹防御系统的能力,如下图所示。

联合技术公司和雷神公司合并

目前的交易被称为对等合并。雷神公司股东将持有合并后公司43%的股份,联合技术公司股东将持有合并后公司57%的股份。雷神公司的股东将获得2.3348股新公司股票。合并后,联合技术董事长兼首席执行官将担任执行董事长两年。现任雷神公司董事长兼首席执行官将在新公司担任同样的职位。值得注意的是,这笔交易的条件是将奥的斯和运营商业务与联合技术分离。

02、剥离奥的斯和开利将专注于业务,并改善资本结构

联合技术公司和雷神技术公司将分拆奥的斯和开利公司,从而在财务上更加专注和强大。尽管目前的合并依赖于奥的斯和开利的分离,但这不应该是一个问题,因为在联合技术目前的企业集团结构中,这两家公司本质上是独立的业务。从早些时候的声明开始,剥离这些业务预计将耗时24个月,耗资30亿美元。但尽管如此,联合技术公司还是成功地将西科斯基公司以90亿美元的现金出售给了洛克希德马丁公司。这为联合技术公司在完成即将与雷神公司的合并之前完成免税剥离提供了一些信心。

在电梯、自动扶梯、暖通空调、制冷和建筑消防安全业务与商业航空和国防业务之间,可能几乎不存在协同效应。奥的斯和开利的业务依赖于商业建设,在较小程度上依赖于住宅建设。通过退出这些业务,联合技术公司在与雷神公司合并之前将成为一个更加专注的组织。反过来,合并后的公司可以把重点放在航空和国防领域的收入和成本协同效应上,而不是剥离不相关的业务。

此次分拆还将允许联合技术公司在与雷神公司合并前重新调整其资本结构。截至2019年第一季度末,联合技术公司的短期债务约为41.82亿美元,长期债务约为410亿美元。上图显示,雷神科技公司将持有约260亿美元的长期债务,预计信用评级为“A”。在这笔总债务中,约240亿美元将来自联合技术公司,约20亿美元将来自雷神公司。

这意味着联合技术公司将重新调整其目前的资本结构,并在分离这些业务期间将约200亿美元分配给奥的斯和开利公司,其余部分将分配给雷神技术公司。这使得联合技术公司得以利用雷神公司的资产负债表,该资产负债表上几乎没有8亿美元的短期债务和13.61亿美元的长期债务。但这被29.3亿美元的现金和现金等价物抵消了。这对雷神技术公司来说是一个优势,因为它允许联合技术公司有效地减少合并前罗克韦尔柯林斯公司的巨额债务负担。

03、联合技术公司最近成功收购的历史

自2012年以来,联合技术已经从一个多元化的工业集团转变为航空航天和国防领域的领导者。其中包括2012年斥资164亿美元收购古德里奇公司,扩大联合技术公司在商业航空领域的业务。紧随其后的是以300亿美元收购罗克韦尔柯林斯公司,成立了柯林斯航空公司,拓展航空电子、国防和内部业务。

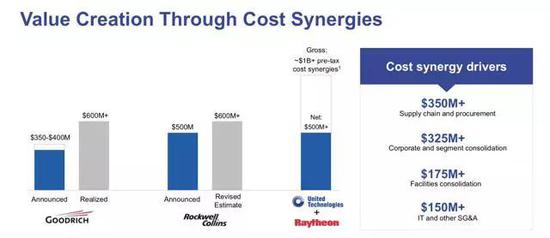

总的来说,联合技术公司最近的收购已经超过了宣布的成本协同效应。对于古德里奇的收购,预期的成本协同效应为3.5亿至4亿美元,但联合技术实现了逾6亿美元的成本协同效应,如下表所示。同样,对于罗克韦尔柯林斯的收购,联合技术预计成本协同效应为5亿美元,但现在的修正估计超过6亿美元。即将进行的合并预计将带来约10亿美元的成本协同效应,其中3.5亿美元来自供应链和采购,3.25亿美元以上来自企业和部门整合,1.75亿美元来自设施整合,1.5亿美元来自IT和其它SG&A。

但根据最近的业绩记录,合并后的公司可能会超出预期,从而带来更高的现金流。反过来,这将允许雷神技术公司要么进一步减少债务,要么通过回购和股息向股东返还更多现金。

04、合并后的公司将专注于未来的技术

此次合并实际上并不是为了改善资产负债表和现金流,尽管这两项可能会实现。其中最重要的部分是从未来技术的角度来看,合并后公司的发展方向。联合技术在先进推进、高温材料、热管理、传感器等领域具有优势。这些领域将与雷声公司在系统集成、能源武器、先进制导等方面的优势相结合。综合起来,雷神技术公司将有能力开发和设计下一代导弹、超音速、定向能武器和持久ISR防御技术,如下图所示。

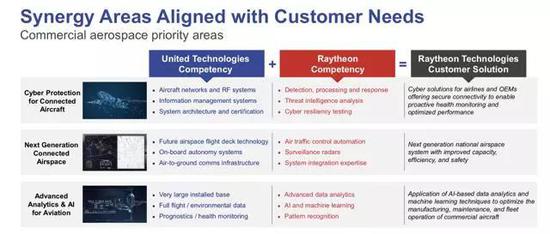

类似地,商业航空领域能力的协同组合允许雷神技术在该市场提供下一代技术,如下表所示。

05、联合技术公司和雷神公司合并完成的风险

完成这次即将到来的合并有两个主要风险。首先,可能会有来自不同政府机构的监管阻力。有人担心,拟议中的交易可能会减少导致反垄断担忧的竞争。此外,还有一些额外的风险,因为特朗普总统表示,他对拟议中的合并“有点担心”,质疑合并是否会“减少更多竞争”或“降低竞争力”。尽管如此,联合技术公司和雷神公司目前的市场几乎没有重叠。

联合技术公司的首席执行官表示,目前的销售额只有不到1%的重叠。不过,拟议中的合并更多的是关于协同能力和互补技术,这可能会引发反垄断担忧。此外,由于这两家公司都是国防公司,美国国防部必须批准合并。美国国防部以前也曾阻止过合并,比如在上世纪90年代,出于对竞争减少的担忧,洛克希德·马丁公司和诺斯罗普·格鲁曼公司被阻止合并。国防部希望确保有足够的竞争来促进先进武器系统技术的发展。然而,国防部和其他政府机构确实允许L3技术公司和哈里斯公司(HRS.US)的合并,从而建立了一家排名前六的国防承包商。

反过来,这也为国防部提供了一定的信心,认为联合技术公司和雷神公司的合并不会受到国防部的反对,特别是因为联合技术公司正被推广为开发下一代国防技术的一种方式。因此,我认为国防部或其他监管机构目前阻止这笔交易的风险很低。

第二个风险是来自股东的阻力,他们可能不会批准这笔交易。这是一个真正的风险,因为几位知名的维权投资者最近公开反对这笔交易。值得注意的是,潘兴广场资本的比尔•阿克曼在联合技术公司宣布这笔交易之前曾致信该公司首席执行长格雷戈里•海耶斯,基本上反对合并。

他表示,合并将“显著降低”其航空业务的“业务质量”,“……如果有必要,我们会公开反对,正如我们预计的那样,该公司的绝大多数股东也会反对。”但阿克曼和潘兴广场只控制了不到1%的股份,这表明他的反对不足以阻止合并。但Third Point Management的丹•勒布(Dan Loeb)也对即将到来的合并持反对态度。勒布控制着该公司约0.8%的股份。

如果有足够多的大股东反对合并,那么目前的形式可能不会成功。但目前,我认为,除非更多大型机构投资者站出来反对这笔交易,否则股东不批准这笔交易的风险很低。

06、雷神技术的估计估值

现在让我们从企业价值的角度来研究雷神技术的形式评估。联合技术公司目前的企业价值销售倍数为1.9X - 2.0X,而雷神公司的企业价值销售倍数为1.85X - 1.95X。洛克希德·马丁公司的企业价值与销售额之比约为1.9X - 1.95X,而诺斯罗普·格鲁曼公司的企业价值与销售额之比约为1.95X - 2.1X。基于这些倍数,一个合理和保守的雷神技术使用1.9X。2019年的预期收入约为740亿美元,不包括奥的斯和开利,如下表所示。

因此,预计市值约为1400亿美元。如果我们把这两家公司2018年690亿美元的航空和国防销售收入计算在内,那么预计市值约为1310亿美元。

从预估盈利的角度来看,雷神技术公司2019年的盈利预计在93亿美元左右。合理保守的市盈率为15.0倍,市值约为1400亿美元,与上述估计相符。请注意,目前这两家公司的市值约为1500亿美元,其中包括奥的斯和开利。但这两家公司2018年的利润分别约为20亿美元和31亿美元。

如果我们使用一个合理的市盈率15.0倍,那么这两家公司在剥离后各自的价值约为300亿美元和450亿美元。这表明,联合技术公司和雷神公司的合并目前被市场低估,最有可能的原因是监管风险,以及分拆后紧接着迅速合并的执行风险。这表明,尽管奥的斯和开利的估值存在一些不确定性,但这笔交易仍有相当大的好处。

07、最终的想法

几年来,联合技术公司将自己从一个多元化的工业集团重新定位为航空航天和国防巨头。奥的斯和开利的分拆,以及随后在未来12到18个月内与雷神公司的合并,将迅速完成这一转型。雷神技术公司将拥有强大的资产负债表。合并后的公司还将进行多元化经营,商业航空销售额约46%,国防销售额约54%。

合并后的公司应该能够通过股息和回购向股东返还大量现金。事实上,雷神技术公司计划在合并完成后的三年内返还1800亿至200亿美元。目前市场似乎低估了合并后的公司的价值。但如果合并后的公司超出预期,那么目前的估值可能会较低。因此,我认为合并后的公司是一笔收购。

扫码下载智通APP

扫码下载智通APP