国信海外:趣店(QD.US)在贷余额和平台业务带动业绩增长,升估值空间上限至11.6美元

本文来自微信公众号“学恒的海外观察”,作者王学恒、何立中。原标题为“趣店(QD.N):在贷余额和平台业务带动业绩增长,上调估值区间”。

报告正文

事件:上调2019年利润指引至45亿人民币

公司2019年6月21日发布公告,将2019年净利润指引,由35亿元上调为净利润45亿元人民币,相较2018年12月13日的指引35亿元人民币净利润目标,上浮近30%。

评论

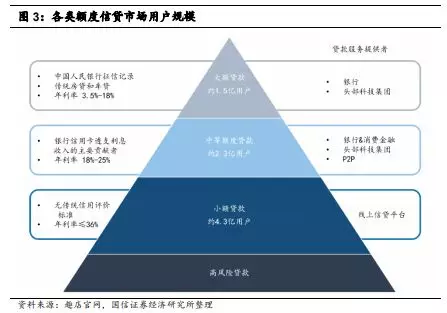

1.供给不均:银行没有覆盖的4.3亿人的信贷需求

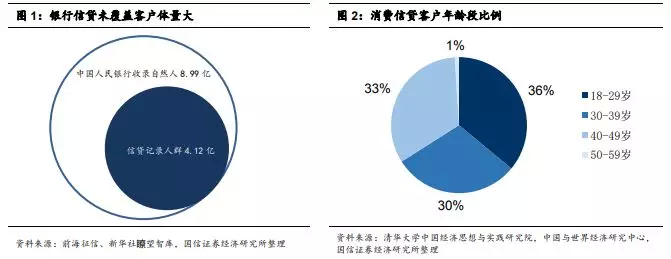

根据《中国社会信用体系发展报告2017》,截止2016年9月,中国人民银行共接入2927家机构,收录自然人8.99亿,其中仅4.12亿人有信贷记录。消费信贷申请人年龄多分布于18-39岁,多数人尤其在校学生及刚毕业的学生现阶段没有央行征信,难以获批传统信贷。因此消费金融客户群的不断下沉,满足了年轻长尾用户需求。

消费金融提供的服务具有普惠性,产品和服务的下沉更加贴近有一定偿还能力的中低收入人群。清华大学中国经济思想与实践研究院,中国与世界经济研究中心进行的抽样调查显示,月收入 2000-4999 的群体占据消费金融客户群体样本总数的 70%,其次为 5000-9999 元群体,2000 元以下低收入群体和 10000 元以上高收入群里消费金融行为较少。

消费金融向中低收入群体下沉,促使在线消费金融机构为消费者提供的小型短期贷款产品,具有额度小、审批快、灵活便利的好处以及更快更流畅的交易体验,满足了年轻一代的消费特点和对小额消费信贷的需求。

2.需求旺盛:网络金融满足“五环外”的信贷需求

随着中国越来越多人使用移动应用程序获取信息及管理个人财务,消费信贷产品和服务日渐朝向在线方面发展。伴随着消费升级,对小额消费信贷业务需求增加。

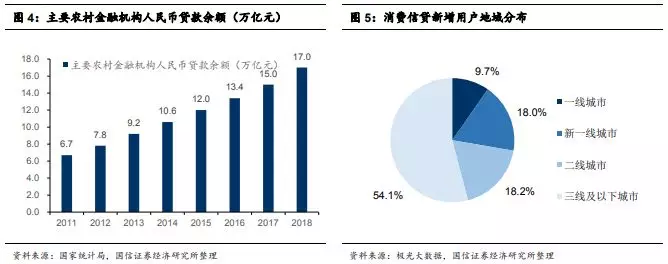

自2014年起,消费金融公司受银监会许可开始开展异地业务,各家消费金融公司不断将产品和服务向三四线城市及乡村下沉(简称五环外),挖掘长尾用户,开拓农村信贷市场,拓展消费金融服务市场。农村互联网普及率越来越高,近年来增速始终远超城镇,农村居民尤其是年轻一代接受新产品、新技术的能力较强,主要农村金融机构人民币贷款余额逐年稳步上升,可见农村居民对贷款需求增加,农村消费金融市场的前景可观,潜力巨大。

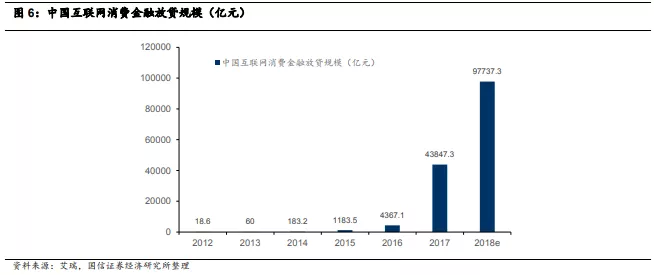

2013 年,党的十八届三中全会将“发展普惠金融”确立为国家战略。2015 年末,国务院出台《推进普惠金融发展规划(2016—2020 年)》。我国普惠金融重点服务对象聚焦小微企业(含涉农小微企业)、农户、贫困人口、“双创”主体、校园学生和其他低收入群体等 6 类群体,以提升金融服务的覆盖率、可得性和满意度为主要目标。2018年9月份,中国银保监会编写的《中国普惠金融发展情况报告》称,通过互联网、大数据等金融科技手段,发展数字普惠金融,提供线上信贷服务,我国金融服务的效率和质量明显提高。2018年10月份,国务院办公厅印发的《完善促进消费体制机制实施方案(2018—2020年)》指出要优化促进居民消费的配套保障,其中包括进一步提升金融服务质效。在风险可控、商业可持续、保持居民合理杠杆水平的前提下,加快消费信贷管理模式和产品创新,加大对重点消费领域的支持力度,不断提升消费金融服务的质量和效率。

通过释放政策红利,大力鼓励合规金融机构的消费金融业务发展,创新普惠消费金融产品和服务方式,以满足多层次、多元化的消费需求,大力发展普惠金融的政策为发展消费金融背书,中国互联网消费金融放贷规模自2017年大幅增长,消费金融产品服务下沉特殊群体,扩大客户基数,发挥金融对消费的促进和提升作用。

3.借贷原因:用消费信贷间歇性地满足习惯了的城市生活

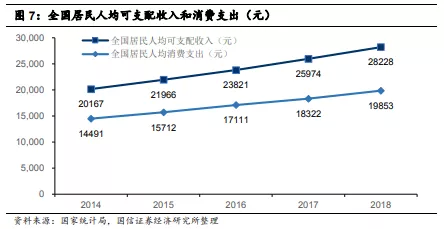

总体而言,全国居民人均可支配收入不断上升,但是相较原来,居民更加追求高品质生活。根据沃尔玛、京东、腾讯与《经济日报》联合发布的《中国零售商超全渠道融合发展年度报告》,2013年以来中国居民在科教文娱和生活用品的消费比例不断扩大,消费者的需求从最初级别的满足“温饱”过渡到精神层面的享受。在慢慢接受流行的服装和化妆品后,居民往往以赊账的形式购买这些产品,享受型消费逐渐增多,例如周杰伦的演唱会、带女朋友去迪斯尼happy、和朋友一起KTV狂欢等。

特别是众多北漂、沪漂、广深漂的小年轻,日常收入无法支撑已经习惯了的一线城市生活。但是,用信贷来偶尔满足期望的小资生活,还是完全可以支配的,这样的信贷消费不需要很多,一年有3~5次就足够。这才是小额信贷规模扩张的根本原因。

4.公司概况:非P2P小额贷款龙头

公司主要贷款产品:平均贷款周期10个月、平均每笔贷款1400元,用户月均支付还款在170元左右。注册用户7330万人,在贷用户540万人。公司自有资金、银行等金融机构的资金,是公司的贷款资金来源,没有来自P2P的资金。

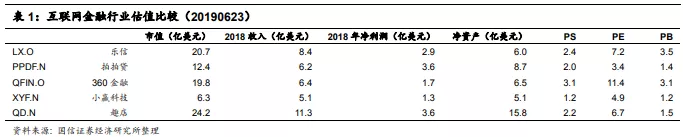

公司2018年有三大收入来源:1、来自在线信贷撮合及投资服务的信贷撮合及服务费(公司平台内);2、来自大白汽车分期的汽车零售销售收入(用户在平台内分期购买汽车);3、来自在线信贷撮合及投资服务的信贷介绍服务费(导流给第三方)。公司2019年及未来,收入主要来自信贷撮合服务费和流量导流服务费。由于互联网金融中概股股票没有2019年业绩预测,我们此处采用2018年财务数据比较,2018年趣店收入、净利润均排名第一。

5.增长动力:贷款成交量和平台业务拉动业绩增长

公司提升2019年业绩指引,我们认为主要有两个原因:一是贷款余额高速增长。贷款余额是考量公司未来业绩的主要指标,截至2019年Q1公司在贷余额达到246亿元,较2018年底增加56亿元,同比增长91.2%,环比增长30%。贷款余额的高速增长,是公司业绩的保障。

公司贷款成交量高速增长的原因有:违规网贷平台倒闭导致行业集中度提升,以及公司自身品牌建设。

二是平台业务爆发式增长。2019年公司开拓平台服务,为银行等传统金融结构导流,并收取导流费用,2019年一季度公司的平台业务收入1.58亿元。截至2019Q1,公司流量分发业务累计服务超过250万用户,交易分发业务累计服务13.7万用户。开放平台战略日渐显现出巨大的盈利潜力。

预计公司的平台业务在2019年季度环比保持良好增长,一个季度比一个好。由于平台业务毛利率很高,我们假设平台业务的收入约等于净利润,那么一季度平台业务贡献净利润占比达到17%(1.58/9.5=17%)。按照此假设,预计公司平台业务二三四季度收入占比贡献越来越高。

6.投资建议

上调目标估值区间至11.5~11.6美元,维持“买入”评级

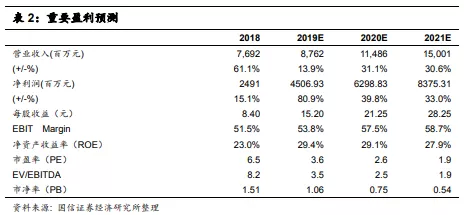

预计2019~2021年公司收入分别为87.62亿元/114.86亿元/150.01亿元,增速分别为13.9%/31.1%/30.6%,2019~2021净利润分别为45.06亿元/62.98亿元/83.75亿元,增速为80.9%/39.8%/33.0%,对应2019~2021市盈率分别3.6倍/2.6倍/1.9倍。我们上调公司估值区间至11.5~11.6美元(2019年4月30日发深度报告首次覆盖给与目标估值区间8.4~8.5美元,5月2日公司股价触及8.5美元),对应2019年业绩5.1倍市盈率,维持“买入”评级。

7.风险提示

最大风险是政策监管风险。

扫码下载智通APP

扫码下载智通APP