LIBOR倒挂,上次倒挂后仅6个月雷曼破产

本文来自“Wind 资讯”,本文观点不代表智通财经观点。

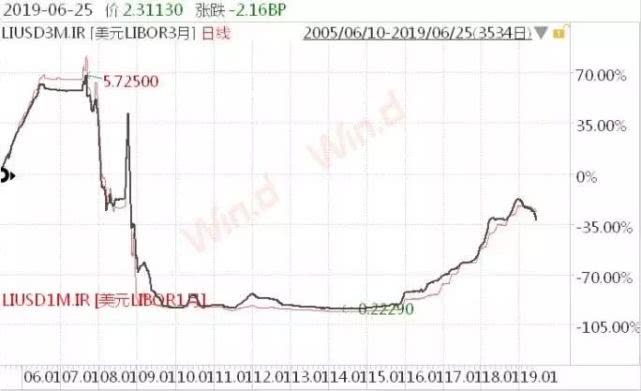

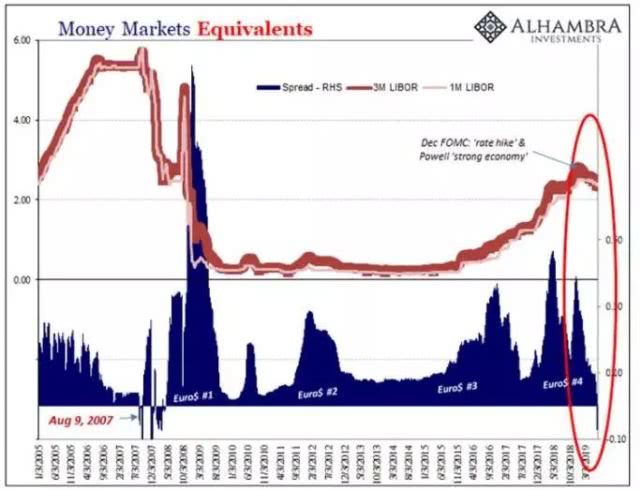

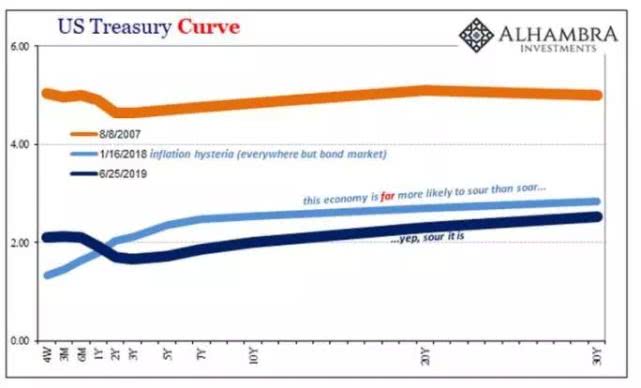

上周,LIBOR(伦敦银行间拆放款利率)曲线自2008年2月以来,首次出现倒挂。三个月期美元LIBOR已经下降一段时间,1个月LIBOR尽管涨势有所缓和,但最终出现倒挂。正如美债收益率出现倒挂一样,这也是另一个即将降息的信号。

2007年8月9日,LIBOR 也出现倒挂。与这一次一样,也是在经济扩张末期,且是长时间以来出现的首次倒挂。

当然,本次LIBOR 倒挂并不是说,全球经济和金融市场一定会重复2007— 2008年的老路子,但是它反映了只有市场察觉到了实质性的负面因素,并将这些负面因素计入了美联储即将很快降低其货币替代品(LIBOR)的利率。

LIBOR 倒挂预示着美联储最早会在7月降息。

从某种程度上讲,股市对美债和LIBOR 倒挂更为兴奋,货币政策制定者美联储对此冷静得多。

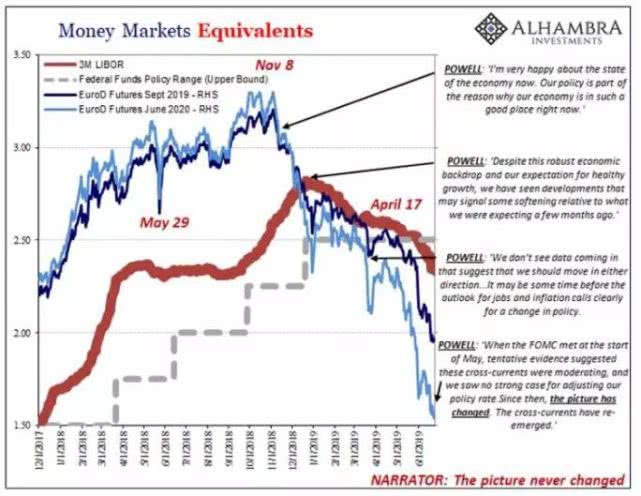

问题是,市场和美联储之间,有着微妙的相互牵制关系。2018年年初,股市涨势如虹,美联储主席鲍威尔就表现得更加鹰派;而到了2018年年末,股市深度调整,美联储又不得不呵护市场,暗示2019年不再加息。

就在一个月前,鲍威尔还公开表示,当FOMC(联邦公开市场委员会)5月初开会时,初步证据表明这些利率或收益率曲线倒挂正在缓和,美联储没有看到调整政策利率的有力理由。

那什么是“初步证据”呢?

评论认为,美联储所指为股市,而非银行业的真实情况。年初至今,全球股市在鸽派美联储的呵护下,涨势喜人,标普500指数再创新高。

6月的FOMC 会议的结论也显示出,美联储正在越来越大的受到市场的影响,暗示在今年可能启动降息。依据美联储点阵图和经济方面的预测,市场认为美联储在2019年至少降息1-2次。尽管美联储会议后声明显得十分谨慎,市场仍旧认为美联储最快将于7月开始降息。

鲍威尔本周表示,五月初至今,经济图景发生了变化。收益率倒挂重新出现,全球经贸关系的变化和即将公布的经济数据,都加重了市场对全球经济的担忧。

种种迹象表明,美联储正被市场裹挟着走向一条,他们本不愿意走的道路。

美联储降息,真如市场表现的那样,一切都会欣欣向荣吗? 从历史上看,事实并非如此。

2007年9月18日,美联储开启新一轮宽松周期,降息50bp。在雷曼兄弟倒闭之前,美联储累计降息达到6次,利率水平从5.25%将至2%。然而,金融危机还是最终到来。

2018年年初,美联储还在强调经济强劲,仅在10个多月后,就不得不暂停加息。暂停加息仅仅6个月,就开始讨论在接下来的一次会议是降息25bp还是50bp! 反转来的太快,反映出经济“弱不禁风”,而以史为鉴,更坏的情况将很快到来。

总之,LIBOR倒挂、美债收益率曲线倒挂都是市场在“逼迫”美联储降息,但美联储降息并不是“保障”,而是拉响了警报。

扫码下载智通APP

扫码下载智通APP