艾瑞咨询:2018年中国生鲜电商市场头部效应明显,交易规模突破2000亿元

本文来自微信公众号“艾瑞咨询”。

核心摘要

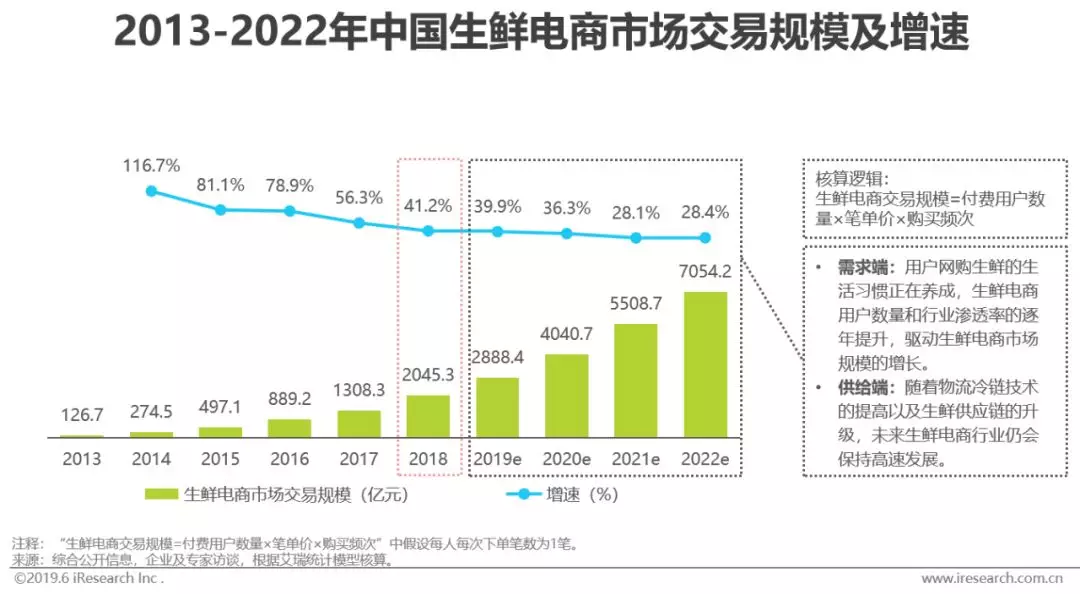

中国生鲜电商处于高速发展期,不断有创新模式涌现及新玩家入局中国生鲜电商市场发展迅速,2018年中国生鲜电商市场交易规模突破2000亿元,艾瑞预计,未来3年,中国生鲜电商行业仍会保持年均35%的增长率。

目前中国生鲜电商市场处于高速发展期,多业态并存,其中前置仓模式持续火热,新零售、社区拼团等新模式不断入局。

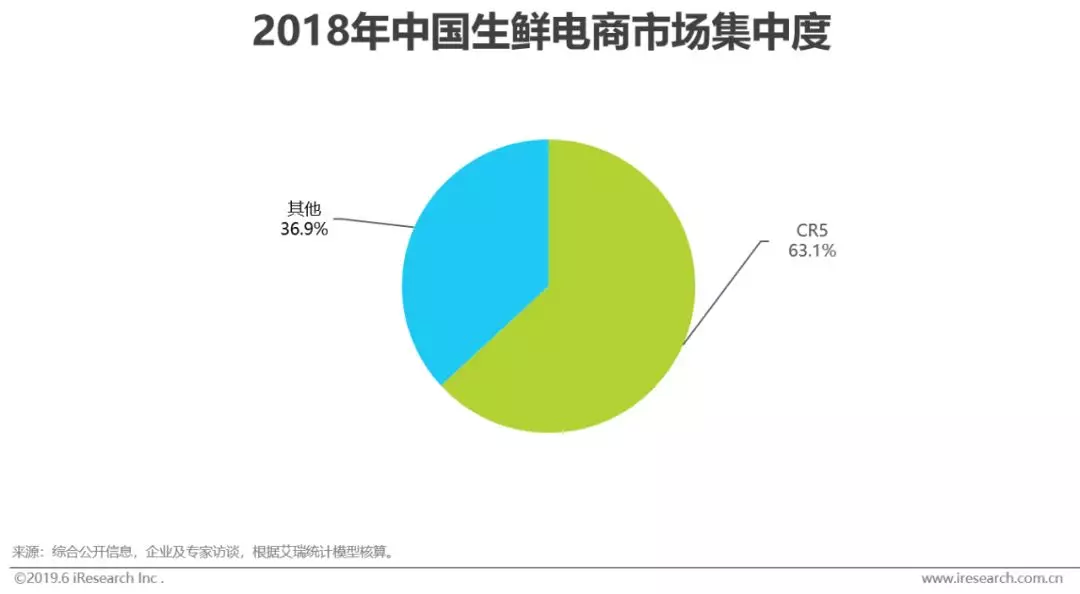

中国生鲜电商整体市场头部效应明显,垂直市场向头部玩家加速集聚

2018年中国生鲜电商CR5占比63.1%,集中度较高,头部效应明显。

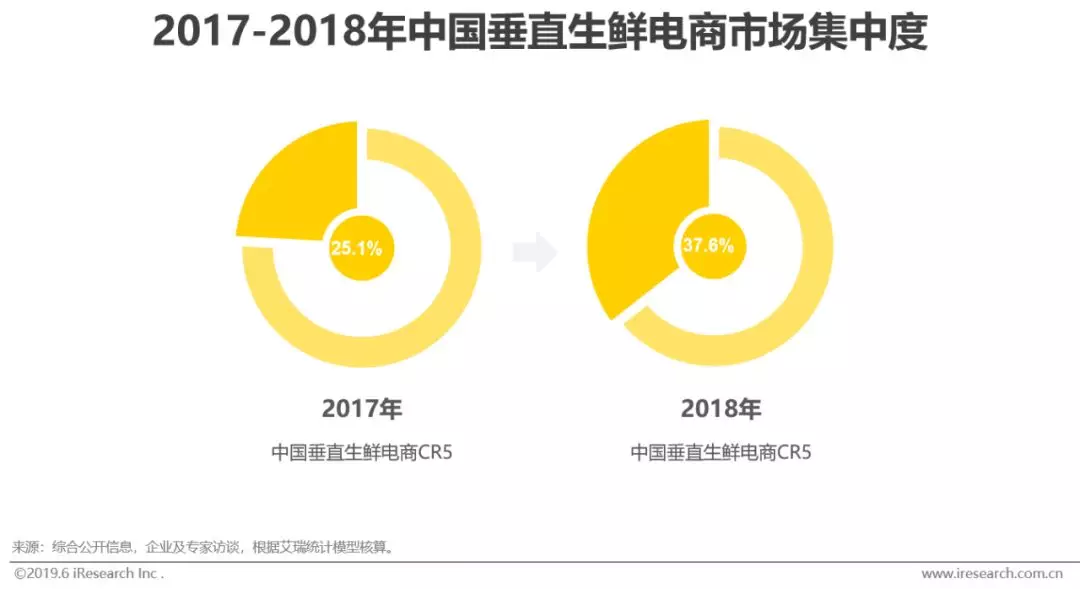

2018年中国垂直生鲜电商市场CR5占比37.6%,较上一年增加了12.5%,市场集中度快速提升,垂直生鲜电商市场已呈现出向头部集聚的趋势。

未来1-2年市场将迎来新一轮洗牌期,供应链能力是企业突围制胜的关键

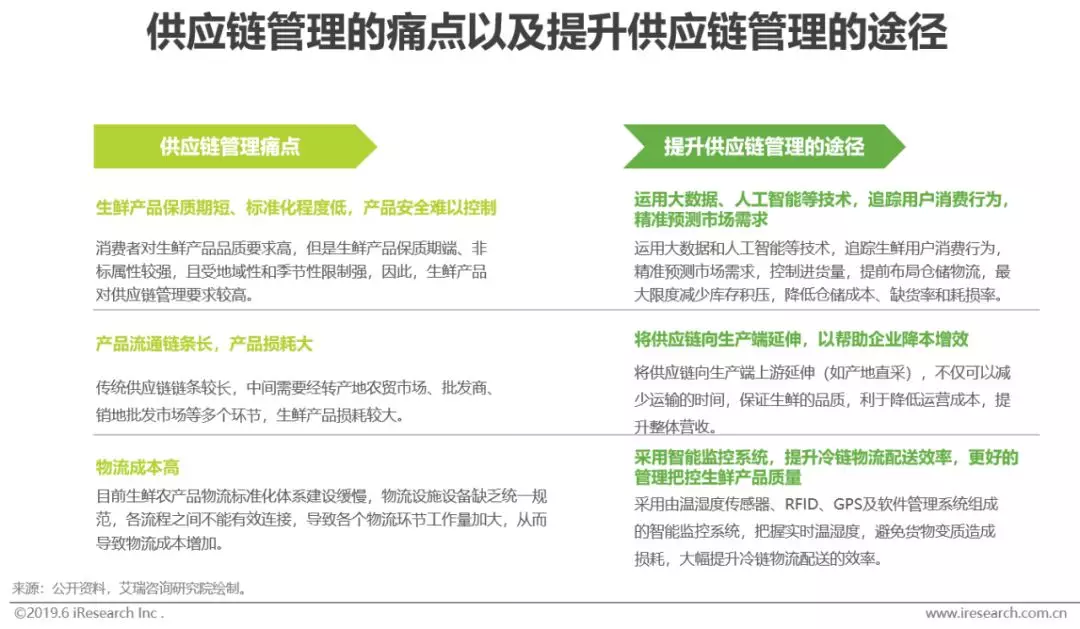

随着赛道玩家的增多以及巨头布局的扩大,生鲜电商行业竞争将持续升级,同时也将推动原有的行业格局加速洗牌。“供应链管理”作为生鲜电商最重要的一环,是企业在混战中突围制胜的关键,在生鲜供应链中运用大数据、人工智能、物联网等先进技术,追踪用户行为、精准预测市场需求、把控生鲜产品质量,以及通过向生产端延伸,以缩短供应链条、降低运营成本是提高供应链管理能力的重要途径。

中国生鲜电商行业发展背景

中国生鲜电商行业发展历程

生鲜电商处于模式探索和高速发展期,市场竞争进入新格局

中国生鲜电商市场发展早期以地域性垂直类生鲜平台为主,随后,生鲜电商受到资本方的关注,同时电商巨头纷纷入局,行业快速发展,但由于生鲜电商面临高昂的物流成本及运营成本,部分中小型生鲜电商企业倒闭或被并购。现阶段,生鲜电商仍处于模式探索和高速发展期,尚未出现成熟的盈利模式,随着前置仓模式的持续火热,以及线上线下结合的新零售模式、社区拼团等新模式入局,生鲜市场的新一轮混战已然开始。

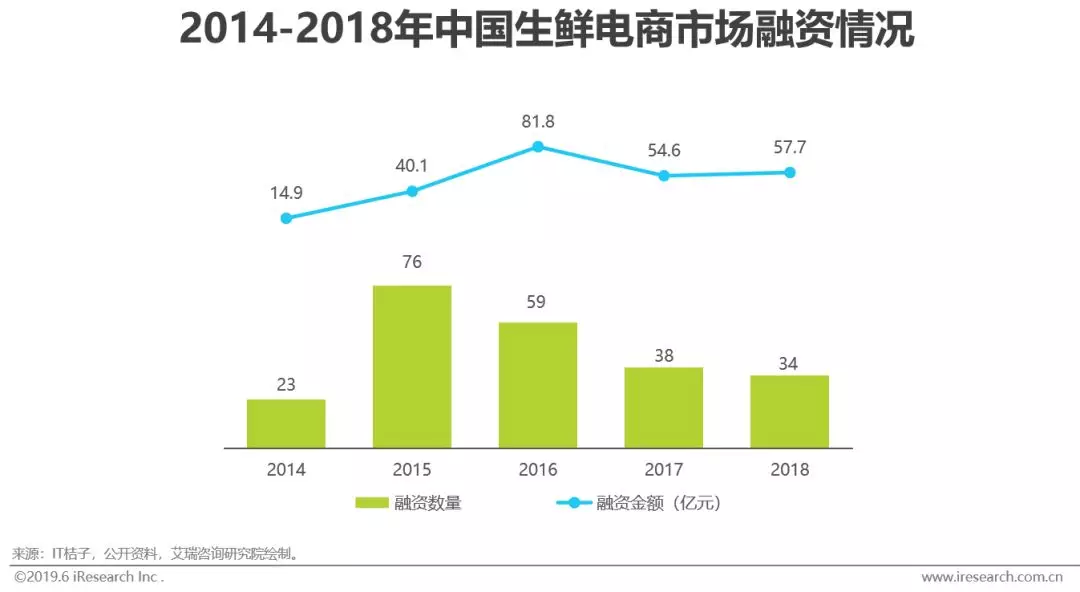

中国生鲜电商市场融资情况

市场回暖,生鲜电商深受资本追捧

生鲜电商作为电商品类中的后起之秀,一直备受资本市场关注。随着“生鲜”在电商领域中热度的持续升温,多家生鲜电商企业得到资本投资,新的生鲜垂直电商平台不断涌现,但好景不长,很多初创型生鲜电商企业由于存在供应链、烧钱补贴等问题,面临倒闭、被并购的局面,但与此同时,也涌现了一定数量的“明星生鲜电商企业”。近两年来,生鲜电商行业发展日趋理性,融资事件数量相对较少,但融资金额较大,资本向头部企业集中的特点愈发明显。

生鲜供应链上游:农产品采购

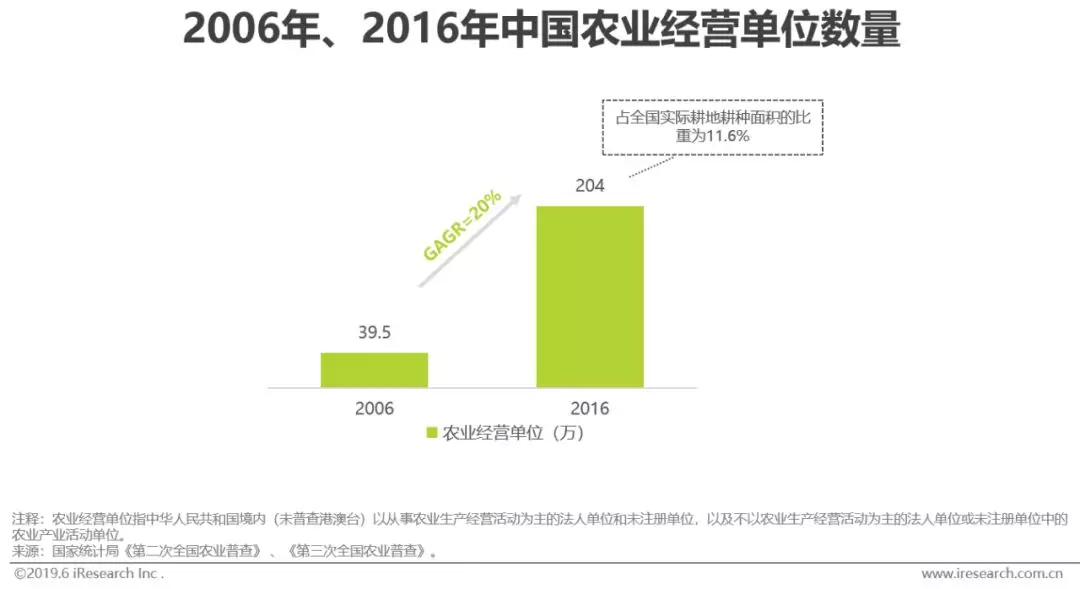

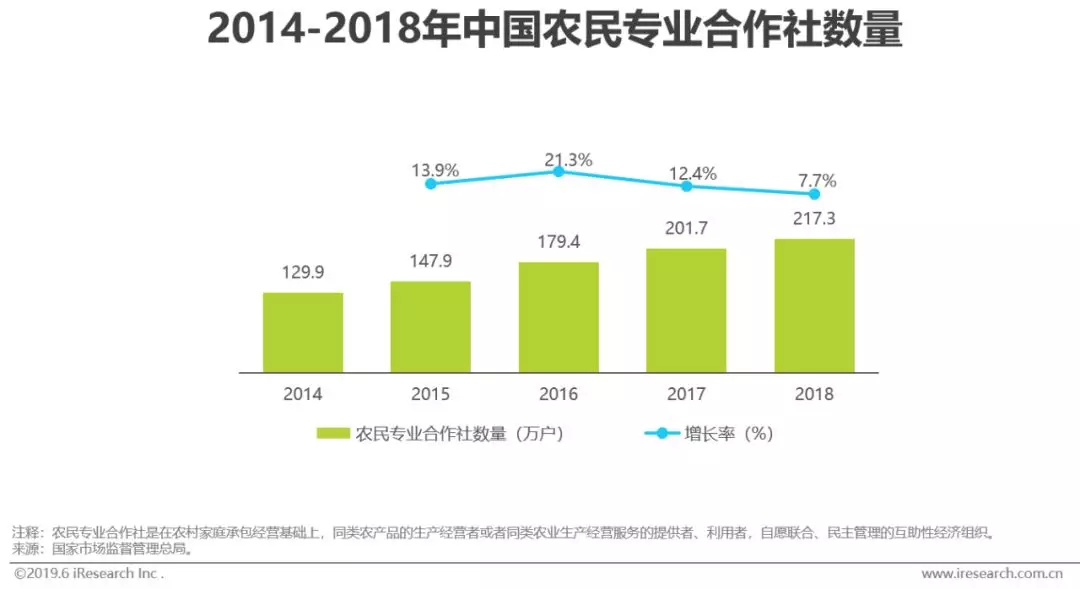

生产的标准化和集约化程度提升为生鲜电商规模采购提供基础

以前我国农业以个体“小农”生产为主,生产源头农户较为分散,各地生鲜品种、质量、价格不统一,农产品品质缺乏标准。随着我国耕地流转规模的不断加大,以及经济发展日趋活跃,我国农业经营单位蓬勃发展,第三次全国农业普查结果显示,2016年末,全国规模农业经营户398万户;农业经营单位204万个,较2006年增长了417.4%。根据国家市场监督管理总局数据,近年来,我国农民专业合作社数量也在稳步提升。伴随着农业生产经营单位、农民专业合作社等新型经营主体的增加,我国农业生产向规模化、专业化方向发展,农产品的标准化、集约化程度也随之提升,为生鲜电商规模采购提供了基础。

生鲜供应链中游:冷链物流运输

冷链物流技术升级保障生鲜产品品质安全

作为生鲜产品和消费者的链接,冷链物流生鲜供应链中的关键一环。冷链物流包括预冷、冷藏、运输、销售等环节,每个环节都是涉及到不同的冷链装备以及相应的冷链技术,并且不同的环节之间需要无缝对接,以控制全流程流通的品质。随着生鲜电商市场的兴起,以及物流科技的迅速发展,我国的冷链技术也在发展和升级。未来随着物联网、区块链、RFIF、智能化温控等前沿技术在冷链物流中推广和应用进一步深入,冷链溯源与全程监控等技术逐步形成,将更加有效的保证在冷链运输过程中生鲜产品的品质安全。

生鲜供应链下游:C端消费者配送

大数据与迅速扩张的社区布局,助力末端配送离消费者更近

生鲜产品是具有即时性需求的非标品,其本身具有易损耗、低保质的特性。为了更好的满足消费者的即时性消费需求以及减少生鲜产品的损耗程度,众多生鲜电商纷纷在社区布局前置仓与线下门店,覆盖其周边1-3公里内的消费人群,缩短配送距离的同时,也为提高时效奠定基础。此外,在大数据时代下,生鲜电商可根据用户的消费数据、社区用户画像,进行选品优化,精准预估客户采购量,以减少损耗,提高库存周转;在末端配送时,通过线上智能调度系统,实现最优路线匹配和最优区域派单,提高配送效率。

需求端:消费群体及消费习惯变迁

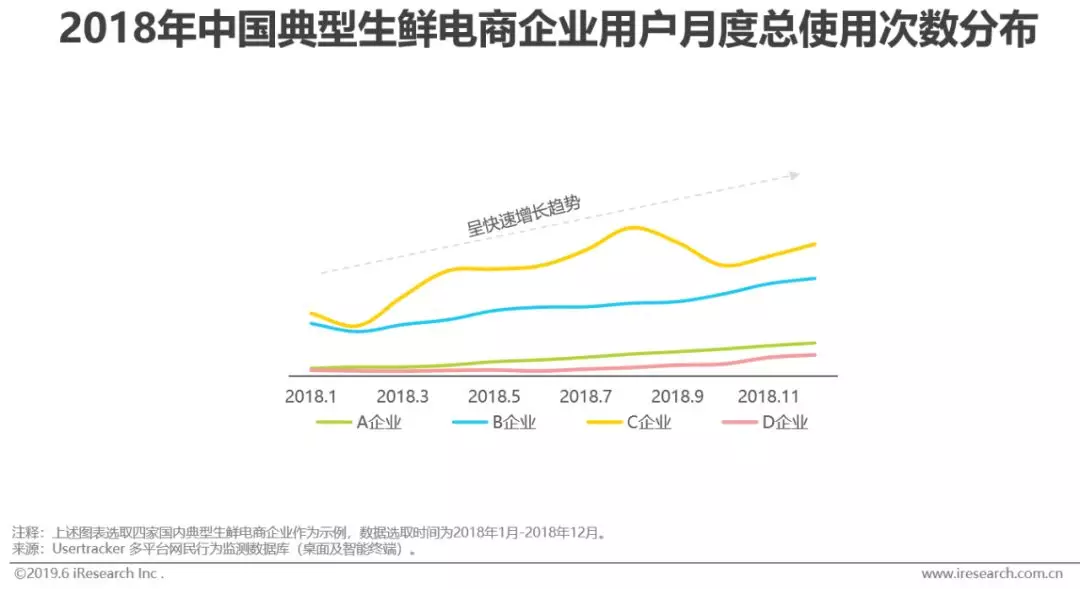

消费升级和线上购买习惯的养成,促进生鲜电商发展

艾瑞Usertracker监测数据显示,过去一年中,用户使用生鲜电商平台的次数显著增加,线上购买生鲜的方式愈发受到消费者的欢迎。随着经济的发展和时代的变迁,我国消费群体逐渐发生变化,现阶段80、90后成为了消费的中坚力量,其消费习惯也随之发生改变,他们更有意愿去提升个人的消费水平,并且他们对于品质、体验的标准越来越高。未来,随着移动用户规模、移动网购渗透率的持续增加以及线上购买生鲜观念愈发普遍,消费者对线上购买生鲜的需求将不断扩大。

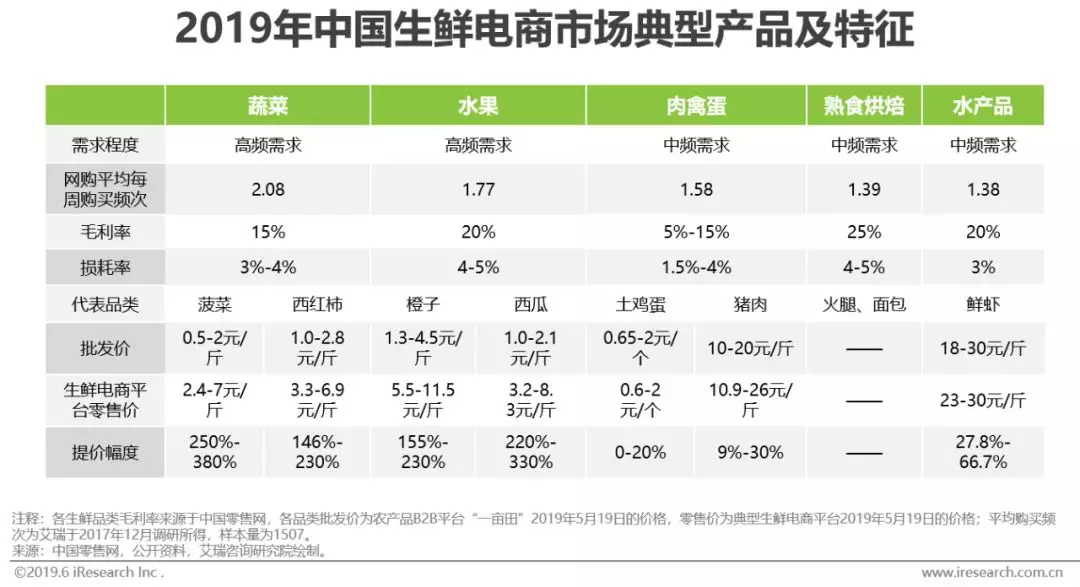

中国生鲜电商市场的产品结构

高频刚需,“买菜”成互联网新入口

因水果更容易运输存储等因素,多数生鲜电商以水果为切入口,生鲜电商市场中水果为主要品类,蔬菜、水产品等品类占比相对较少。随着用户互联网购物的习惯养成以及对即时消费需求的增加,作为生活必需品的一日三餐食材,蔬菜因其具有刚需、高频和高毛利等特点,成为生鲜电商的新入口,蔬菜在生鲜电商产品品类中占比有所增加。当下,阿里、京东、美团等互联网巨头纷纷布局“买菜业务”,同时每日优鲜、叮咚买菜等平台备受关注,资本也向买菜倾注了更多注意力。但“互联网买菜”有着供应链条复杂、履约成本较高等难题,是否为“生鲜电商新风口”仍待考量。

商业模式分类1:传统 VS 新型

行业处于春秋时期,多种商业模式并存

生鲜作为复购率高、市场空间大的品类,其庞大的市场规模吸引了众多玩家投身其中,作为渗透率低、市场潜力巨大的生鲜电商行业竞争更为激烈,整体来看,行业处于春秋时期。现阶段,在生鲜电商这条赛道上,除传统生鲜电商外,前置仓、 “超市+餐饮”、社区拼团等创新模式不断涌现,割据一方。从目前的格局来看,还没有模式能够真正“称霸”生鲜电商市场,2019年生鲜电商多种商业模式并存的格局仍将继续。

商业模式分类2:综合 VS 垂直

综合生鲜电商布局广泛,垂直生鲜电商深耕细作

总体而言,我国生鲜电商模式可分为综合类生鲜电商和垂直类生鲜电商,两种模式各有优劣。综合电商模式有其规模经营、高市场份额和品牌效应带来的先发优势,并且有其他品类做支撑,导流较为容易。垂直生鲜电商专注做生鲜领域,更关注细分领域,对供应链把控能力较强,配送效率较高,消费者体验相对较好。

中国生鲜电商行业市场规模

生鲜电商市场潜力大,未来仍呈快速增长趋势

中国生鲜电商市场发展迅速,2018年生鲜电商市场交易规模突破2000亿元。2016-2017年市场虽迎来洗牌期,大量中小型生鲜电商或倒闭或被并购,市场遇冷;但与此同时,阿里京东等电商巨头入局,不断加码供应链及物流等基础建设投资,并带来了线上线下融合的新零售模式,使得生鲜电商市场备受关注,进入2019年以来,生鲜新零售模式逐渐归于“平静”, 从疯狂扩张步入战线收缩调整阶段,与此同时前置仓、社区团购等模式发展较为火热。未来随着生鲜电商模式的成熟、 网购生鲜用户覆盖数量愈发广泛以及技术成熟、生鲜电商供应链的升级,生鲜电商行业仍将保持快速发展。

中国生鲜电商行业市场竞争格局(按照商业模式分类2)

整体市场头部效应明显,垂直市场正向头部玩家加速集聚

就中国生鲜电商市场来说,整体集中度较高,头部效应明显。聚焦于垂直生鲜电商市场而言,数据显示, 2018年中国垂直生鲜电商市场CR5占比37.6%,较上一年增加了12.5%,市场集中度快速提升,垂直生鲜电商正在加速向头部平台聚集。

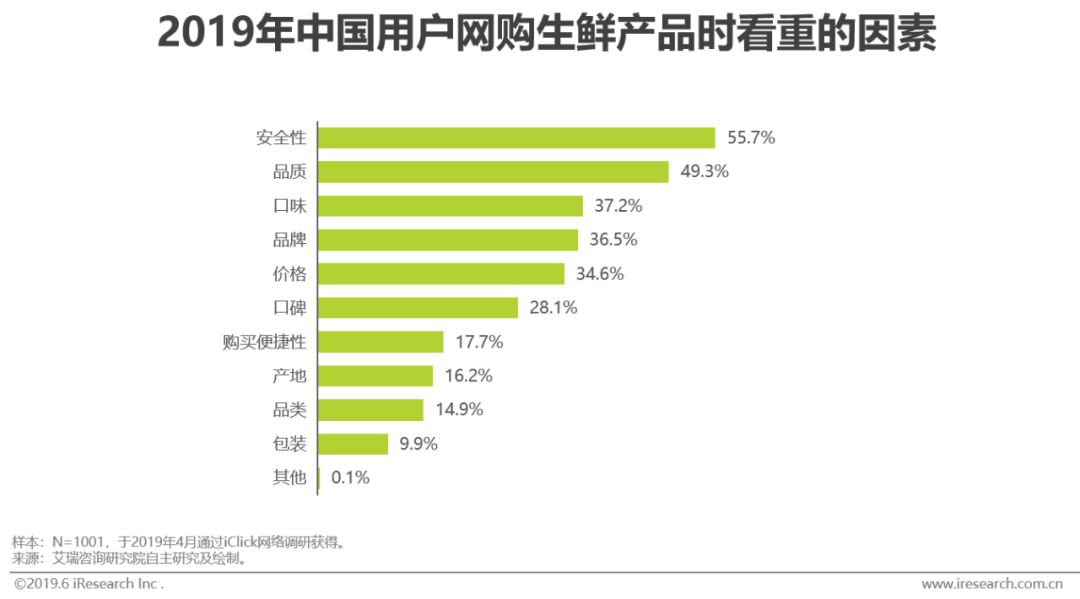

中国生鲜电商用户消费现状

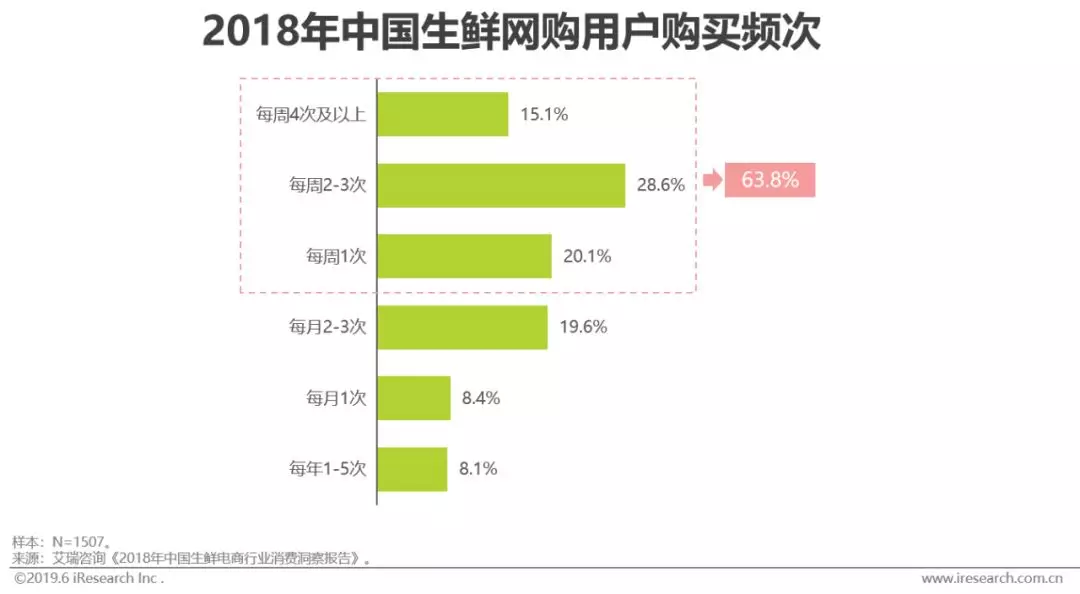

网购生鲜的习惯已经养成,超6成用户网购生鲜每周1次以上

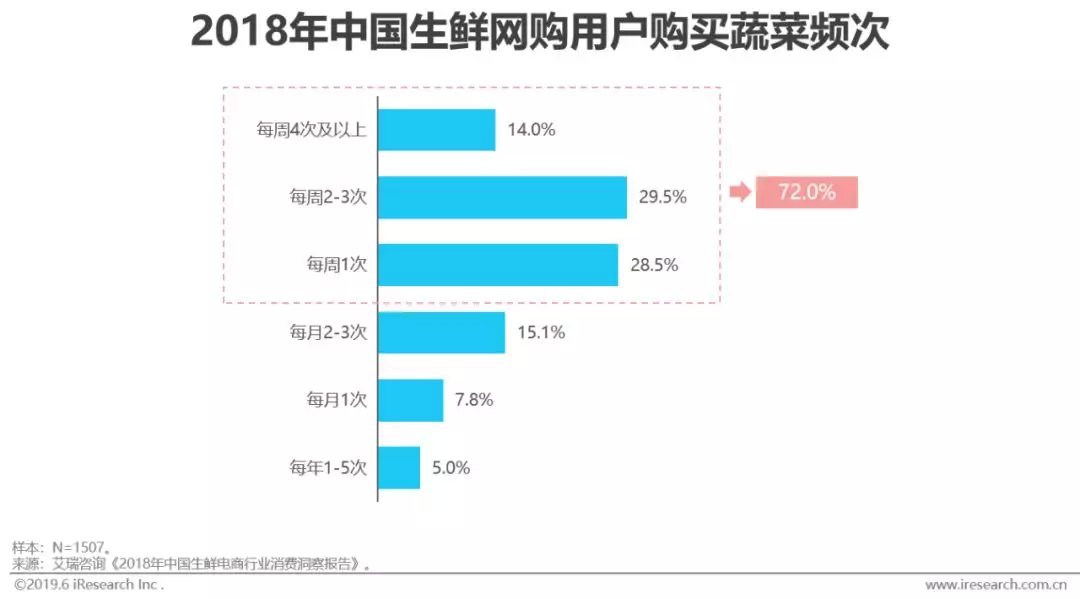

从消费端来看,中国消费者网购生鲜的习惯已经养成,调研数据显示,每周购买1次以上的生鲜网购用户占比达63.8%,其中每周购买2-3次的用户占比为28.6%。从购买生鲜品类来看,72.0%的用户网购蔬菜的频次在每周1次以上,远高于整体购买生鲜频次。

未来1-2年市场将迎来新一轮洗牌期

供应链能力是生鲜电商制胜的关键

中国生鲜电商市场目前处于高速发展期,随着巨头入局和资本活跃,行业内频频出现新玩家和创新模式。当下,生鲜电商市场呈现多业态共存的局面,随着赛道玩家的增多以及巨头布局的扩大,生鲜电商行业竞争将持续升级,同时也将推动原有的行业格局加速洗牌。“供应链管理”作为生鲜电商最重要的一环,是企业在混战中突围制胜的关键,在生鲜供应链中运用大数据、人工智能、物联网等先进技术,追踪用户行为、精准预测市场需求、把控生鲜产品质量,以及通过向生产端延伸,以缩短供应链条、降低运营成本是提高供应链管理能力的重要途径。

扫码下载智通APP

扫码下载智通APP