国泰君安:非农常态波动,降息需耐心等待至四季度

本文来自微信公众号“宏观长春”。

导读

美国就业市场、经济基本面都处在温和回落过程中,我们预计美联储降息是大势所趋,但降息时点或要等到四季度,而非市场强烈预期的三季度

摘要

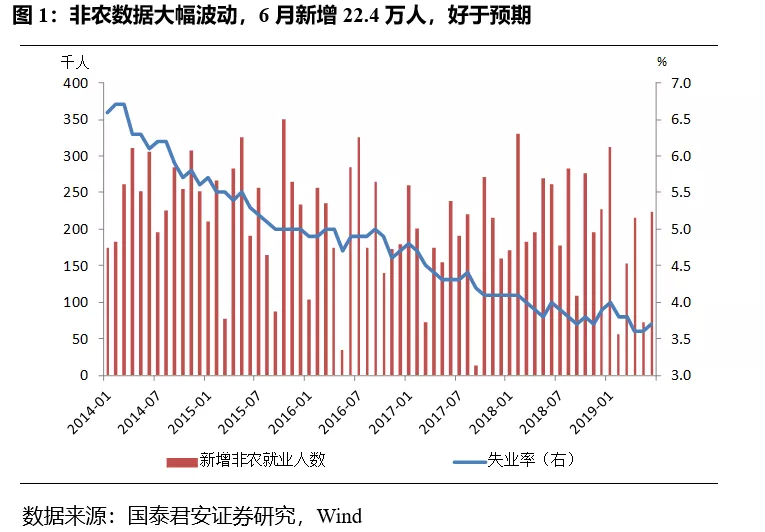

今年以来,非农数据多次大幅波动,极低值之后大幅反弹,平均水平较2018年回落,但仍属稳健。6月非农就业人口超预期,但薪资增长和失业率略不及预期,考虑到劳动参与率提高的情况,我们认为就业市场处在缓慢走弱的过程中,尚没有大幅恶化的压力。

当前美国经济基本面处在温和回落阶段,PMI连续4个季度走弱,工业生产、投资、房地产趋弱,但消费增长温和,没有大幅下滑迹象,因此我们认为美国经济的回落也处在温和阶段,无需因为单月数据恶化而成“惊弓之鸟”。

当前环境下,美联储降息的条件主要看三方面:(1)就业市场伴随经济下滑逐渐走弱,表现为2019年新增非农就业台阶式下降,但并未到达大幅恶化、需要立刻降息刺激的程度;(2)金融市场波动率上升,降息必要性提升,但金融条件尚属宽松,短期内大幅宽松的必要性不大;(3)通胀低迷,薪资增速放缓、油价下跌、经济下滑背景下,通胀持续低迷,为降息提供了空间。

我们预期在贸易、大选不确定影响下,美联储降息是大势所趋,但降息时点或要等到四季度,而非市场强烈预期的三季度。

正文

事件:美国6月非农就业人口增加22.4万人,好于预期(16万),前值修正为7.2万。6月失业率3.7%(前值3.6%);6月平均每小时工资环比0.2%,低于预期(0.3%),同比持平前值3.1%,低于预期3.2%;6月劳动力参与率提高0.1个百分点至 62.9%。

1. 就业市场缓慢走弱,尚无大幅恶化压力

继5月非农数据大幅低于预期后,6月非农数据新增就业人数22.4万,大幅高于预期的16万。回顾上半年非农,可以看到2月、5月均出现非农新增就业人口极低情况(2月初值2万,后修正为5.6万;5月初值7.5万,后修正为7.2万),但次月均出现大幅回升的情况,综合考虑到失业率、薪资增长等方面情况,我们认为美国劳动力市场仍处稳健状态。

6月劳动参与率、失业率分别提高0.1个百分点至62.9%、3.7%。自2014年以来,劳动参与率便在63%上下0.5个百分点的范围内波动,6月提高0.1个百分点的意义还有待观察,同时失业率即使提高至3.7%,也仍处于历史低位;劳动参与率和失业率结合起来看,劳动参与率提高可以解释一定程度的失业率上升。

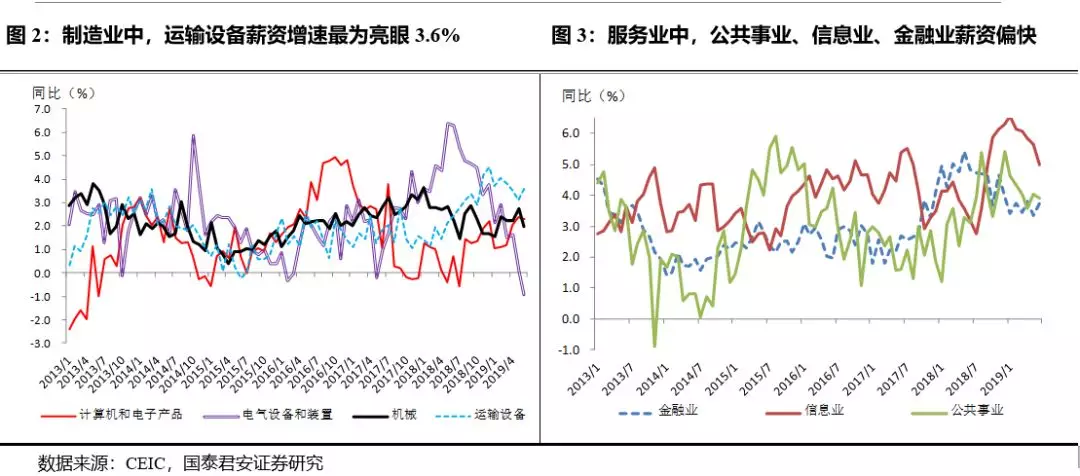

薪资增速持平前值,同比3.1%,不及预期3.2%,且一直没有增至前期高点(2月3.4%)。具体分项看,商品生产和私人服务业薪资增长均持平前值2.7%、3.2%。商品生产中,采矿业、建筑业薪资增速有所下滑,分别为3.5%、3.2%,制造业2.3%持平前值;制造业中,仅运输设备增速较高3.6%(前值3.1%),其他主要行业薪资增速均较低,如金属加工业2.9%、计算机和电子产品业2.3%、机械2%、原料金属1.8%、电气设备降至-0.9%(前值0.1%)。

服务业中,信息业表现最为亮眼(5%,前值5.6%),公共事业3.9%、金融活动3.7%、休闲和酒店业3.8%仍属薪资增长较快的行业,专业和商业服务3.4%、教育及健康服务1.7%。

2. 美国经济基本面温和下行

2018年下半年以来,美国制造业PMI震荡下行,最新6月PMI进一步回落至2016年10月以来低位(6月ISM制造业PMI降至51.7,前值52.1,2018年8月最高达到61.3)。与此相对的是,GDP增速下行、通胀疲弱、工业产出、投资、消费者信心指数的回落。芝加哥制造业PMI降至荣枯线之下(6月49.7,5月54.2),PCE物价指数自2018年下半年以来一路向下,5月同比仅1.5%;5月耐用品订单环比回落1.3%(前值-2.1%),新屋开工环比回落0.9%(前值6.8%),批发库存环比0.4%,不及预期和前值,营建许可环比0.3%(前值0.2%)。

消费者信心指数回落,零售尚未明显恶化。6月密歇根大学消费者信心指数降至98.2(5月为100),谘商会消费者信心指数121.5(5月131.3),个人消费支出环比0.4%,稳定波动,没有明显恶化,但一季度消费环比仅增0.9%;5月零售销售环比0.5%(前值-0.2%)

3. 货币政策:降息需耐心等待至四季度

当前基本面下展望未来一段时间,我们预计美联储最终降息的概率比较仍然比较高,但三季度(7、9月)尚不成熟,大概率四季度降息。

参考6月11日我们的专题《美联储降息的条件和催化剂》,总和考虑就业市场、金融市场和通胀水平,我们认为三季度降息条件尚不成熟。

同时,通过对历史经验进行总结,我们也发现降息并非迫在眉睫。通过统计1982年以来美联储政策利率数据,我们发现历次加息结束之后,到第一次降息的时间均不长久,平均为3.5个月,其中5次是加息之后一个月内出现降息(一共统计了12次),最长的是2007年降息之前间隔了15个月。2018年12月美联储加息距今已经有6个月。从时间上看,后面每次议息会议均存在降息的可能性。

同时,也要考虑到美联储政策评估需要时间,鲍威尔讲话称美联储将在今年晚些时候开始就低通胀环境下的货币政策进行评估,联储需要充分地沟通与讨论后,才会明确货币政策转向。

综上,就业市场趋弱、通胀低迷以及金融市场波动率提高提示了宽松的必要性,而当前金融条件偏宽松的现状又降低了宽松的紧迫性。所以,我们预计在贸易、大选不确定影响下,美联储降息是大势所趋,但降息时点或要等到四季度,而非市场强烈预期的三季度。

扫码下载智通APP

扫码下载智通APP