中信:即使7月美联储降息,也要吞下宽松的“恶果”

本文来自微信公众号“CITICS宏观研究”,作者诸建芳、崔嵘。原标题为“海外宏观经济评论——假如7月美联储降息……”。

核心观点

假如美联储7月启动首次降息,其对年内降息节奏、资产价格影响以及降息在当前宏观环境下的效果如何这三个问题将是市场关注的焦点。

正文

假如美联储7月启动首次降息,市场会关注哪些问题?在强于预期的美国非农就业和6月25日美联储主席鲍威尔讲话“强调在短期内不要反应过度”之后,鲍威尔7月10日在国会的半年度货币政策证词又再次将市场对美联储的宽松预期推向了高位。可以说,美联储主席放弃了打压市场过高宽松预期的机会,这令7月美联储降息的概率增加。

对于美联储年内降息节奏的可能情景:这很大程度取决于美联储7月会议上的表态。如果7月会议美联储降息25bp或者50bp后表态鸽派,则市场预期将水涨船高,对年内降息的预期可能升至3-4次(即年底前的7月、9月、10月和12月会议均有降息可能);如果7月会议美联储降息后表态强硬,则市场预期可能出现一定程度修正,从目前隐含降息3次转变为年内共降息1-2次(分别为7月和9月)。今年以来,美联储与市场对货币宽松预期相互加强,或者可以说美联储的预测在跟随市场预期变化。因此,以上的情景均有可能出现。如果从基本面考虑,我们倾向于后一种可能性。

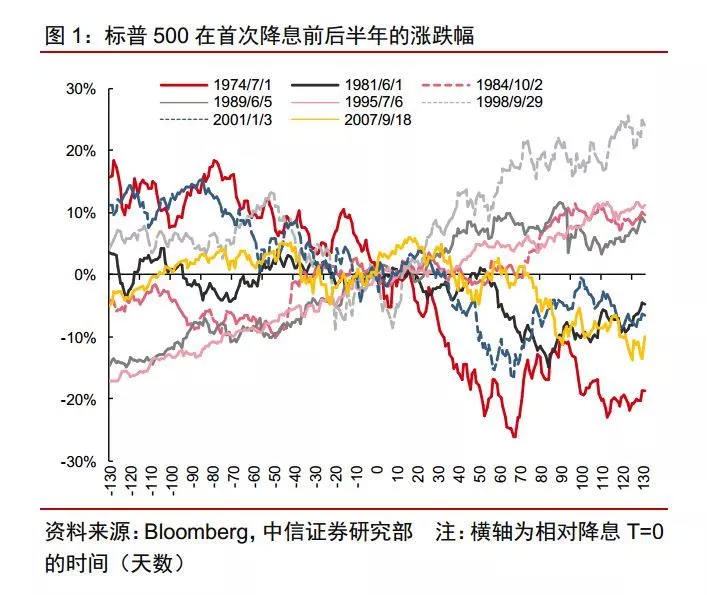

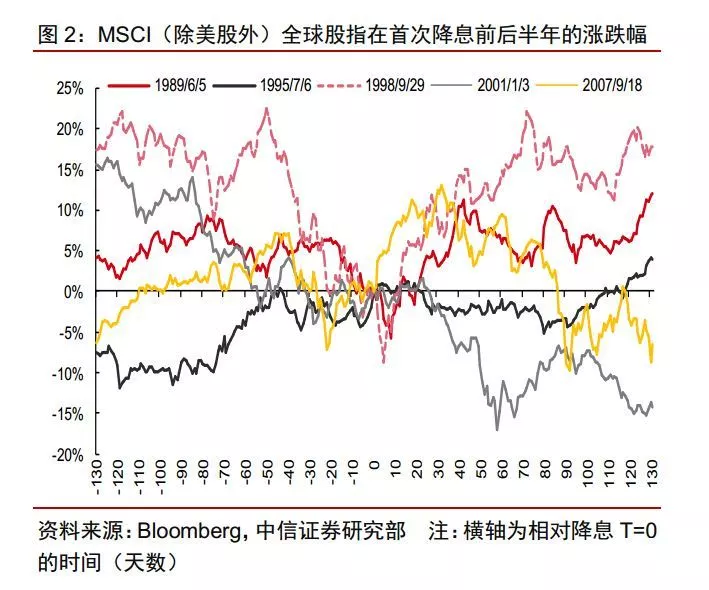

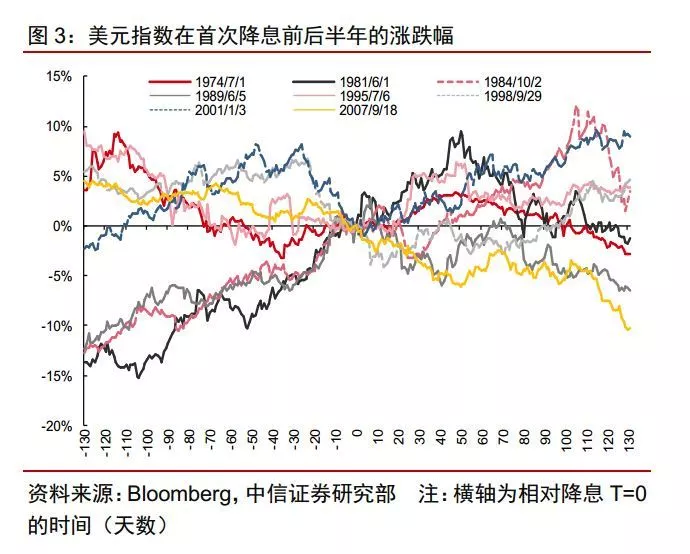

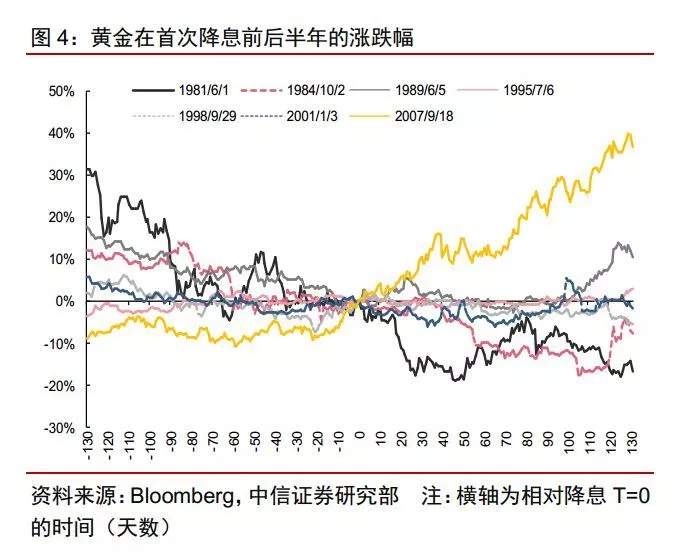

对资产价格的影响:短期利好风险资产,长期加剧金融失衡风险。历史统计来看,美联储降息预期增强的确有利短期资产价格上涨。图1-4表明,美股在首次降息确认后涨跌不一,但MSCI(除美股外)全年股指在美联储降息后一个月多数上涨,美元指数多数时期表现偏强。当然,资产上涨的持续性取决于利率下行幅度和经济基本面变化。今年以来美债10年期收益率回落超过100多个bp,这相当于美联储在QE1和QE2时期长端利率下行幅度约250bp的一半。联储委员意见分歧中的一致性是“都认为经济衰退不会马上到来,降息幅度不会过度”,这意味着年内的降息幅度应该不会是激进式的。因此,利率下行对估值的推升恐已部分计入资产价格。

降息在当前宏观环境下意味着什么?2019年美联储表现出更多在经济尚高于潜在增速水平时就启动降息的意愿。鲍威尔多次谈及的不确定性(包括通胀低迷、其他国家经济下行等影响)强化了市场降息预期,而这些并不是2019年全球经济出现的新问题。人口老龄化、债务去杠杆、贸易保护等结构性因素抑制通胀预期上行,这并不能简单地靠降息化解。相反,更低的利率预期引导导致更多投资和消费的推迟,进而导致更低的通胀预期。当前贸易问题带来的全球制造业衰退、经济疲弱,追本溯源是由于贫富差距加大导致的各国民粹主义横行,而贫富分化也是过去几年持续的量化宽松负面作用的体现。贸易问题的阴影不消除,更多的宽松也很难令钱流入实体经济,转变为资本开支和消费,而只会再次流入金融资产,为长期的金融稳定或下一次金融危机埋下隐患,并且增加市场对美联储未来应对经济下行中刺激政策的不信任(应对效力下降)。历史上美国多次经济衰退均源于过度投资/信用错配,这归根结底是央行过于宽松的恶果(Risk of lower rate for longer)。央行穷尽货币工具压低利率、政府债务攀升、贫富分化/保护主义这些问题也许会在下一次经济衰退到来时更加激化。

我们重申基准判断:年内12月美联储降息1次,原因在于新增就业和消费数据依处较高水平;通胀下行风险并未高于2015年全球制造业衰退时期(2015年首次加息前美国核心通胀同比最低1.2%、制造业PMI最低48);6月点阵图按人数权重折中应为年内降息1次。若因7月降息预期未兑现而带来金融市场大幅震荡,则美联储有可能做出“预防式”降息,即可能将降息提前至9月。

扫码下载智通APP

扫码下载智通APP