中美必需消费股超额收益历史轨迹:持续稳定的高ROE是板块收益率的关键

本文来自微信公众号“追寻价值之路”,作者:燕翔、战迪、许茹纯、朱成成。

A股必需消费:20年的历史回顾

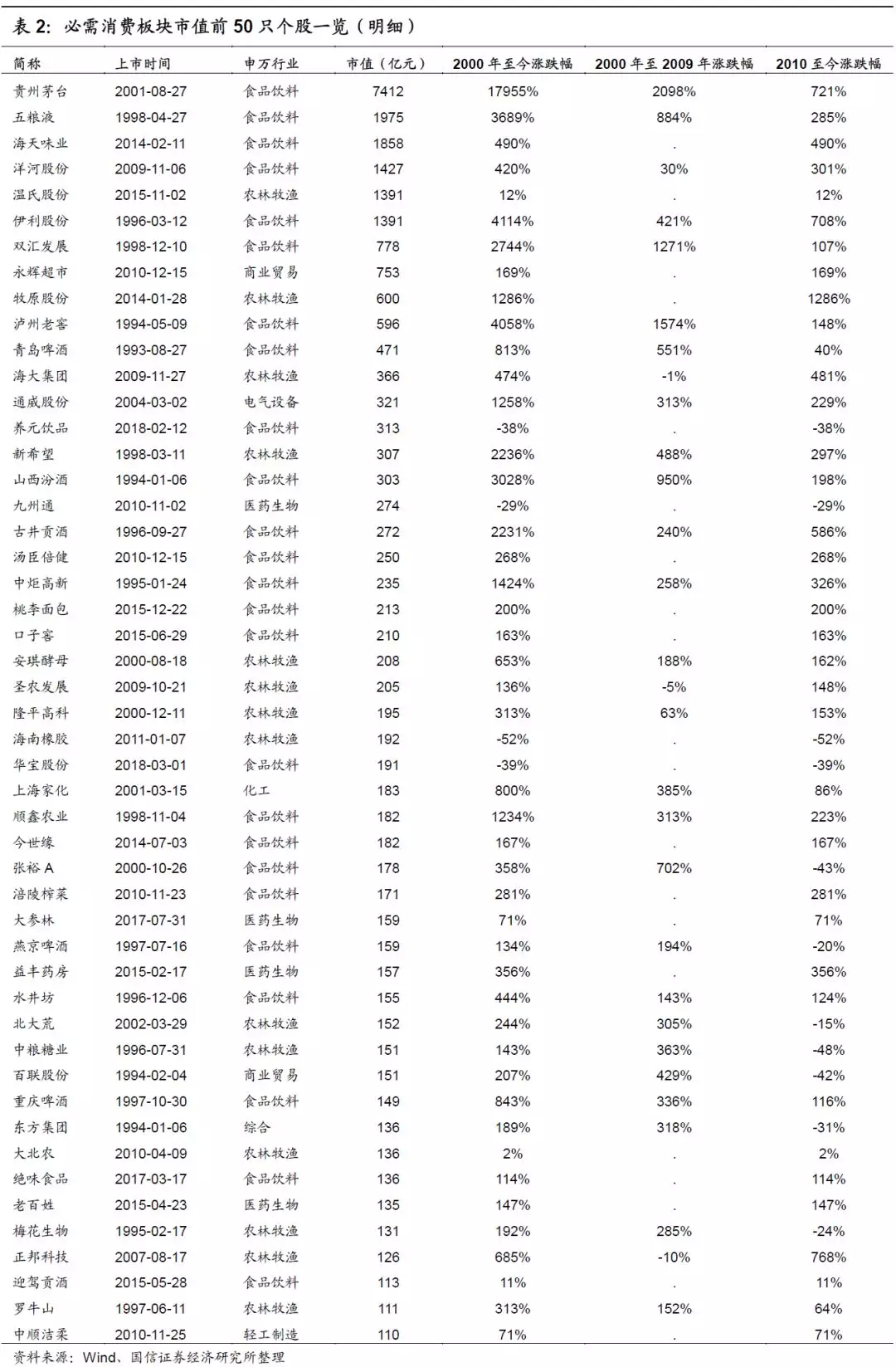

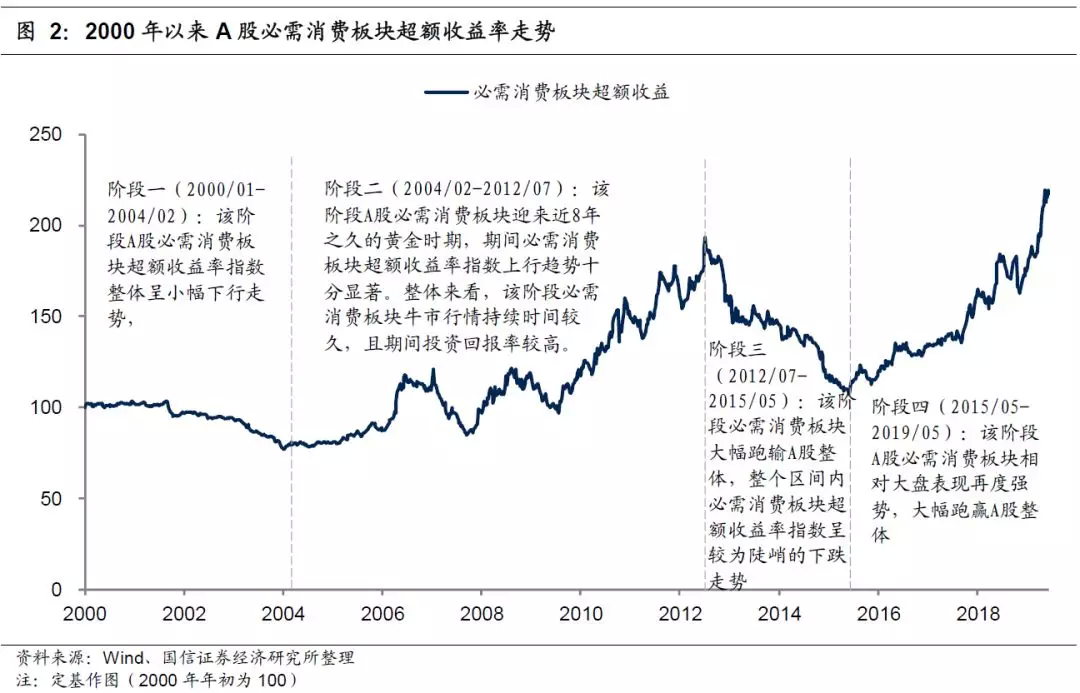

近20年来A股必需消费品行业龙头公司市值大幅提高。且2000年以来A股必需消费板块年化收益率为10.7%,相比之下,wind全A为代表的大盘整体收益率为6.5%,即必需消费板块获得4.2%的年均超额收益率,远远高于其他各行业。从超额收益率历史走势看,2000年A股必需消费板块超额收益率走势主要可以分为四个阶段,其中2004年2月-2012年7月、2015年5月-2019年5月两个阶段,A股必需消费板块相对大盘整体表现强势。我们认为上述两个阶段里,A股必需消费板块净利润增速相对A股整体出现明显的上升趋势,由此导致了必需消费板块ROE相对A股整体持续改善,进而带来了必需消费板块的超额收益。

A股必需消费板块上市公司基本情况介绍

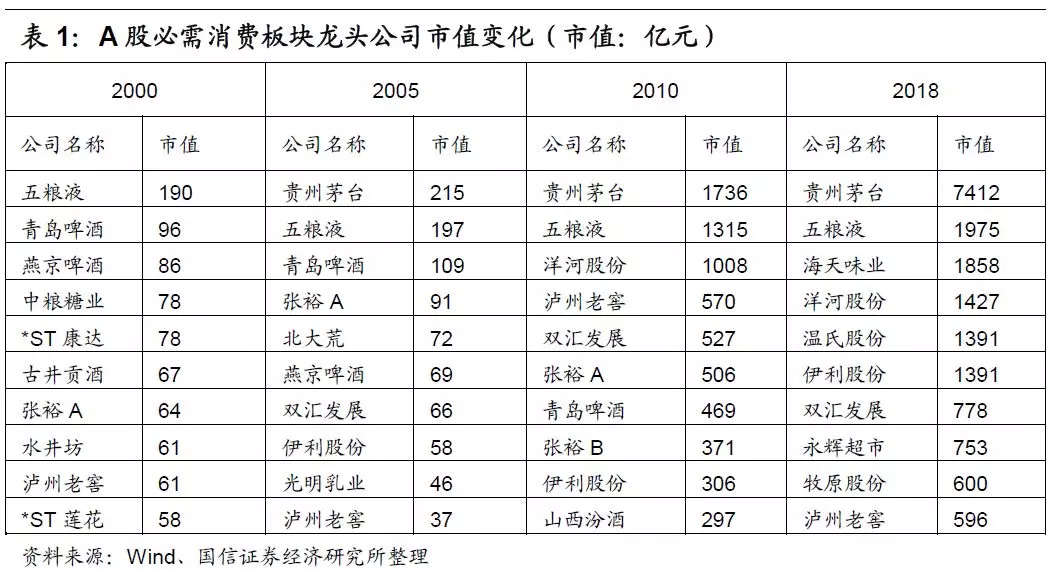

近20年来A股必需消费品行业龙头公司市值大幅提高。2000年A股必需消费品指数成分股中五粮液市值居前,仅为190亿元,第十名的ST莲花市值更是仅有58亿元。而截至2018年底,贵州跃升至行业龙头,市值高达7412亿元,而此时即使是排在第十名的泸州老窖,市值也高达596亿元。近20年来A股必需消费品行业龙头公司市值得到大幅提高。

2000年以来必需消费板块收益率回顾

2000年以来A股必需消费板块年化收益率领涨所有行业。具体来看,2000年以来A股必需消费板块年化收益率为10.7%,相比之下,wind全A为代表的大盘整体收益率为6.5%,即必需消费板块获得4.2%的年均超额收益率,远远高于其他各行业。

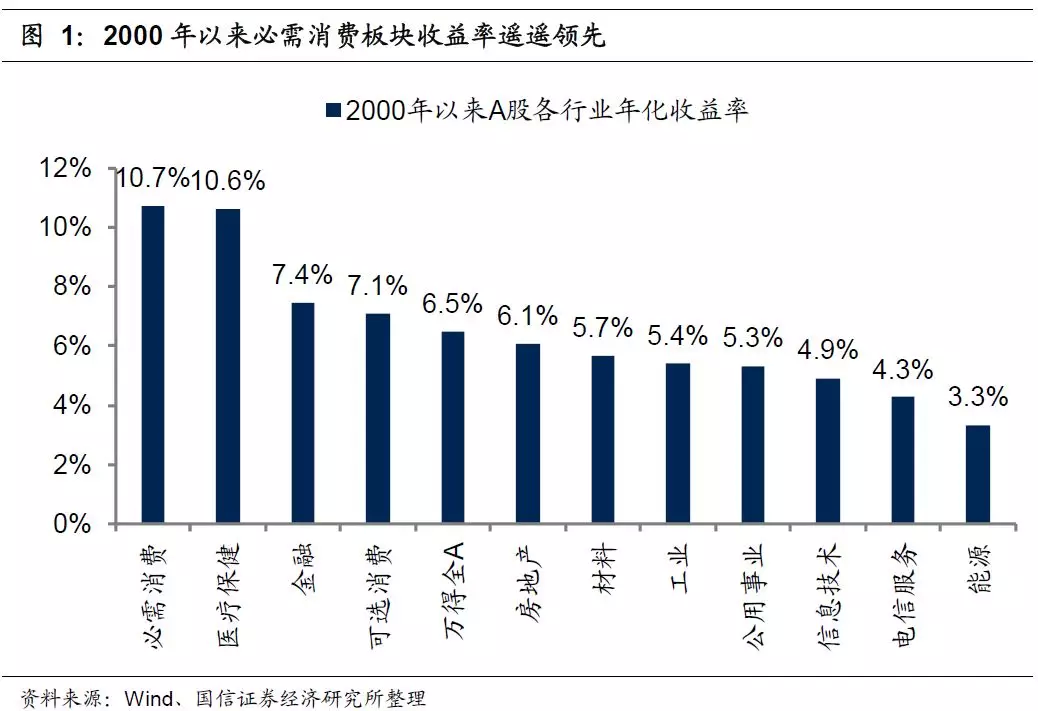

2000年A股必需消费板块超额收益率走势主要可以分为以下四个阶段:

(1)阶段一(2000/01-2004/02):该阶段A股必需消费板块超额收益率指数整体呈小幅下行走势,板块超额收益率指数从2000年1月的100降至2004年2月的79,超额收益率累计下跌21%。

(2)阶段二(2004/02-2012/07):该阶段A股必需消费板块迎来近8年之久的黄金时期,期间必需消费板块超额收益率指数上行趋势十分显著,由2004年2月的79升至2012年7月的187,累计涨幅高达136%。整体来看,该阶段必需消费板块牛市行情持续时间较久,且期间投资回报率较高。

(3)阶段三(2012/07-2015/05):该阶段必需消费板块大幅跑输A股整体,整个区间内必需消费板块超额收益率指数呈较为陡峭的下跌走势,由2012年7月的187升至2015年5月的110,累计跌幅为41%。相比阶段一,本阶段内必需消费板块超额收益指数整体呈现下跌较急、跌幅较深的特点。

(4)阶段四(2015/05-2019/05):该阶段A股必需消费板块相对大盘表现强势,期间超额收益率指数由2015年5月的110升至2019年5月的218,短短四年内涨幅高达98%,大幅跑赢A股整体。

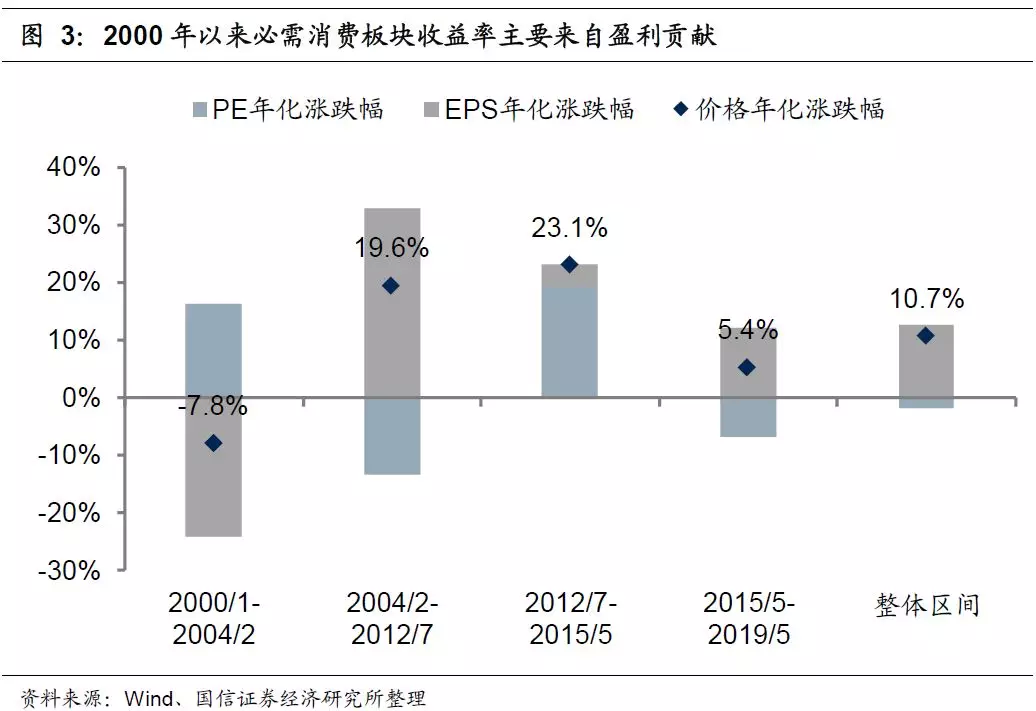

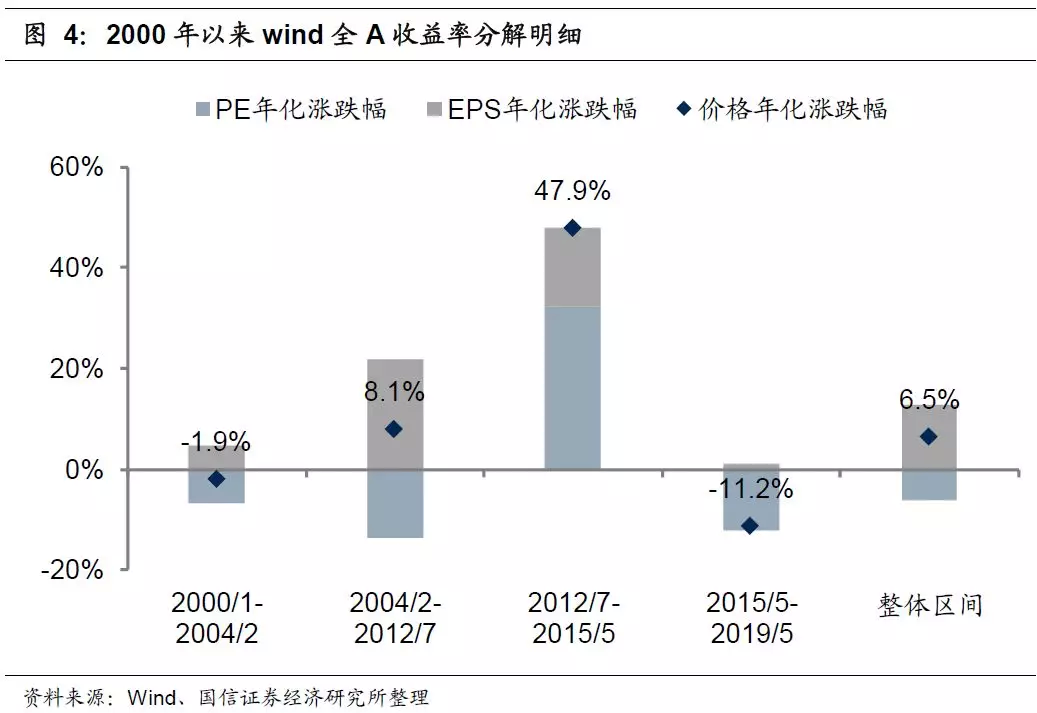

从驱动因素来看,2000年以来必需消费板块绝对收益率主要来自盈利贡献。具体来看,2000年以来必需消费品指数10.7%的年化收益率中,盈利贡献了12.6%,而估值贡献为负,年化跌幅为1.9%。而同期wind全A指数6.5%的年化收益率中,盈利贡献了12.7%,估值贡献同样为负,年化跌幅为6.2%。

持续稳定的高ROE是板块收益率的关键

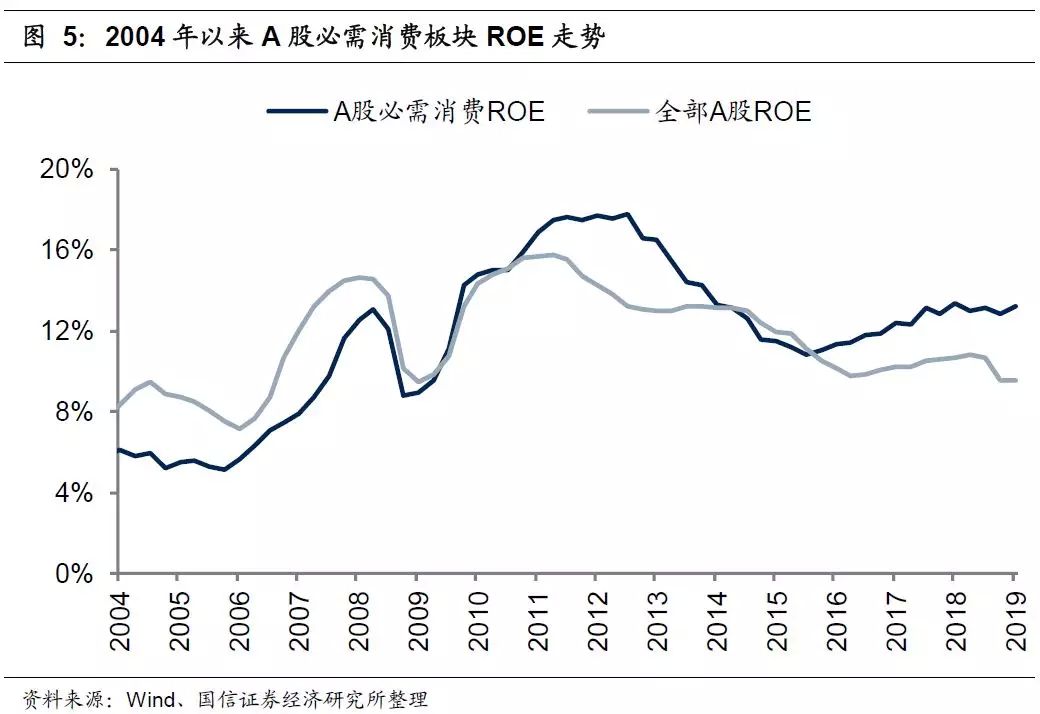

2004年以来A股必需消费板块ROE和A股整体ROE的走势较为明显的呈现出以下规律:

(1)2004年以来,A股必需消费板块ROE震荡上行,并于2009年三季度首次超过A股整体水平,且在随后的10年里绝大多数时间持续高于A股整体水平。

(2)从ROE的稳定性来看,除去2008年金融危机的影响以及2008年之前稍早时期的单边上升阶段外,A股必需消费板块ROE自2009年以来基本围绕12%的中枢水平小幅波动,因此可以说近10年以来A股必需消费板块ROE处于一个十分稳定的状态。

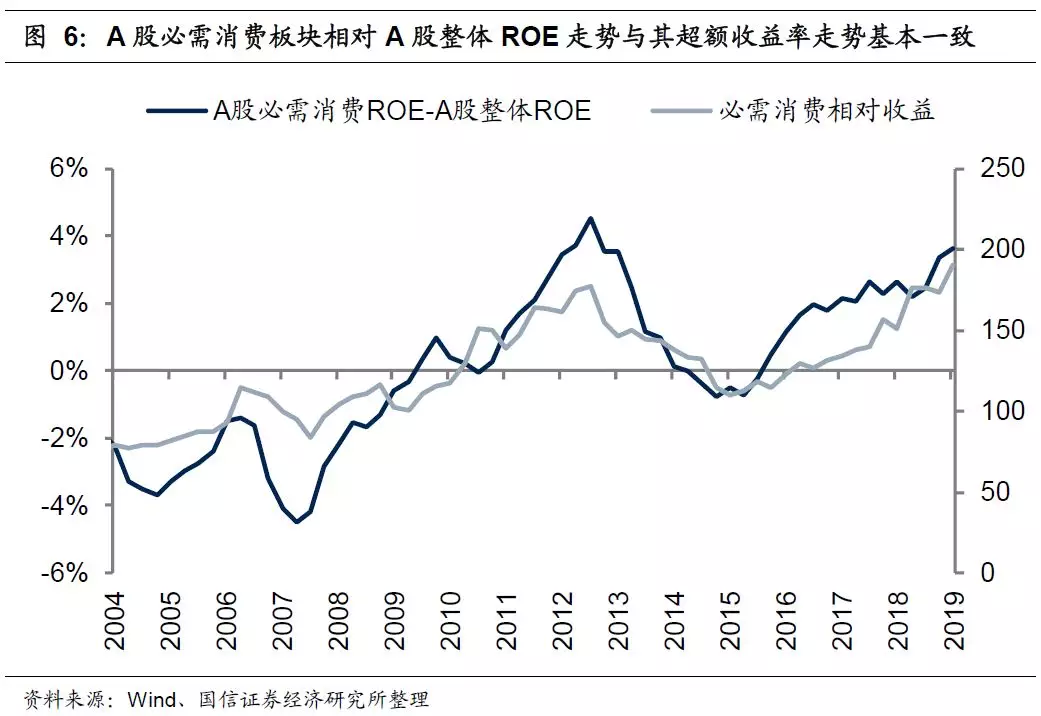

(3)分阶段来看,必需消费板块ROE和A股整体ROE的相对走势可以较好的解释消费板块的超额收益率情况。2004年至2012年是必需消费板块ROE的赶超期,在该阶段必需消费板块ROE水平从低于A股整体水平到超越全部A股ROE,与之对应的是必需消费板块在该阶段获得显著的超额收益。而2012年至2015年,必需消费板块ROE水平触顶回落,下跌斜率大于A股整体水平,由此带来该阶段A股必需消费板块超额收益率的下降。2015年之后必需消费板块ROE企稳回升,再度拉大与全部A股ROE的差距,由此也带来该阶段必需消费品板块超额收益的大幅上行。

因此我们认为2004年以来必需消费板块持续的绝对收益源自其长期稳定的高ROE水平,而必需消费板块该阶段超额收益率虽然有所波动,但可以很好的用必需消费板块ROE与全部A股ROE之间的相对走势来解释。即当必需必需消费行业ROE相对大盘整体ROE显著改善时,行业超额收益率将同步提高,当必需消费行业ROE相对大盘整体ROE恶化时,行业超额收益率将同步下滑。

ROE即净资产收益率,也就是盈利比上净资产,若盈利增速高于净资产增速,则会带来ROE的提高,反之会带来ROE的降低。

根据g=ROE*b公式(b即盈利留存率),我们知道当公司经营状态达到稳定时,存在一个可持续增长率,此时公司的净资产、盈利增速都将保持在ROE*b这个恒定的水平。同时每期期末净资产的增长都可以看做是期初净资产+本期的盈利留存二者增长的共同结果,所以如果本期盈利增速(在股利政策不变时也就是盈利留存增速)在某个时点突然提高,虽然会拉高(期初净资产+本期的盈利留存)的整体平均增速,但也正是受期初净资产增速的拖累而导致整体平均增速低于盈利的增速。也就是说公司盈利增速的提高会导致盈利增速大于每期期末净资产的的增速,进而带来ROE的提高。

同样,如果在盈利增速不变时,公司本期股利支付率突然提高,则导致本期的盈利留存增速突然降低,受本期盈利留存增速的拖累进而使得(期初净资产+本期的盈利留存)整体平均增速低于盈利的增速,进而到来ROE的提高。

因此,我们可以得到这样的结论:(1)如果其他因素不变时,行业盈利增速的提高会带来ROE的提高;(2)如果其他因素不变时,股利支付率的提高会带来ROE的提高。

对A股必需消费板块ROE变化的解释

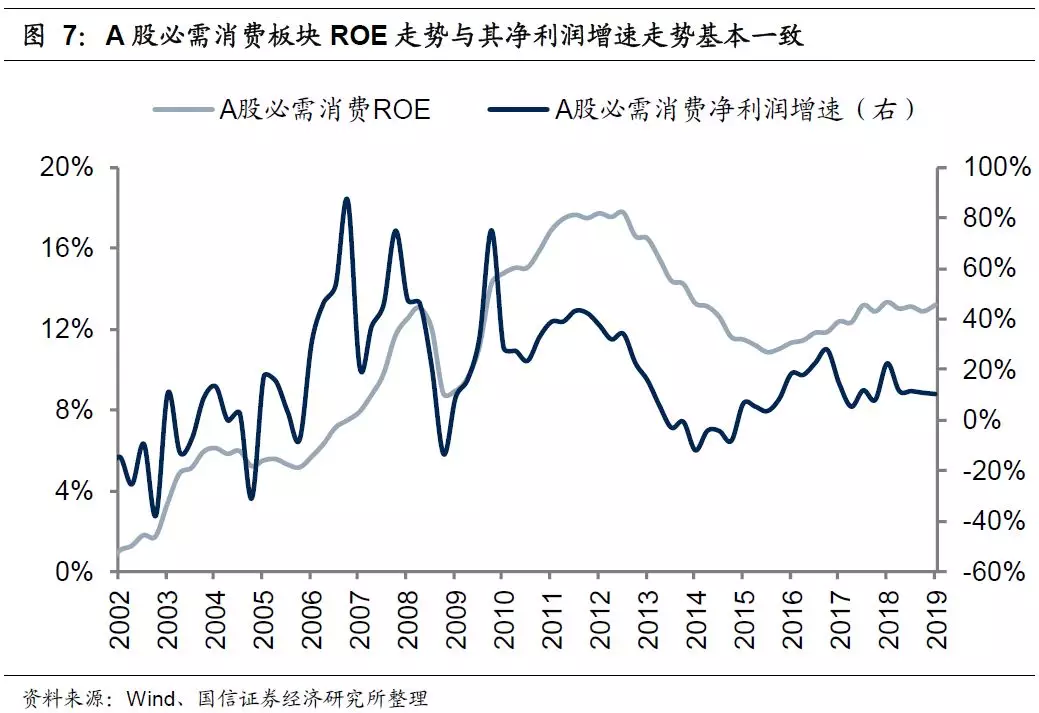

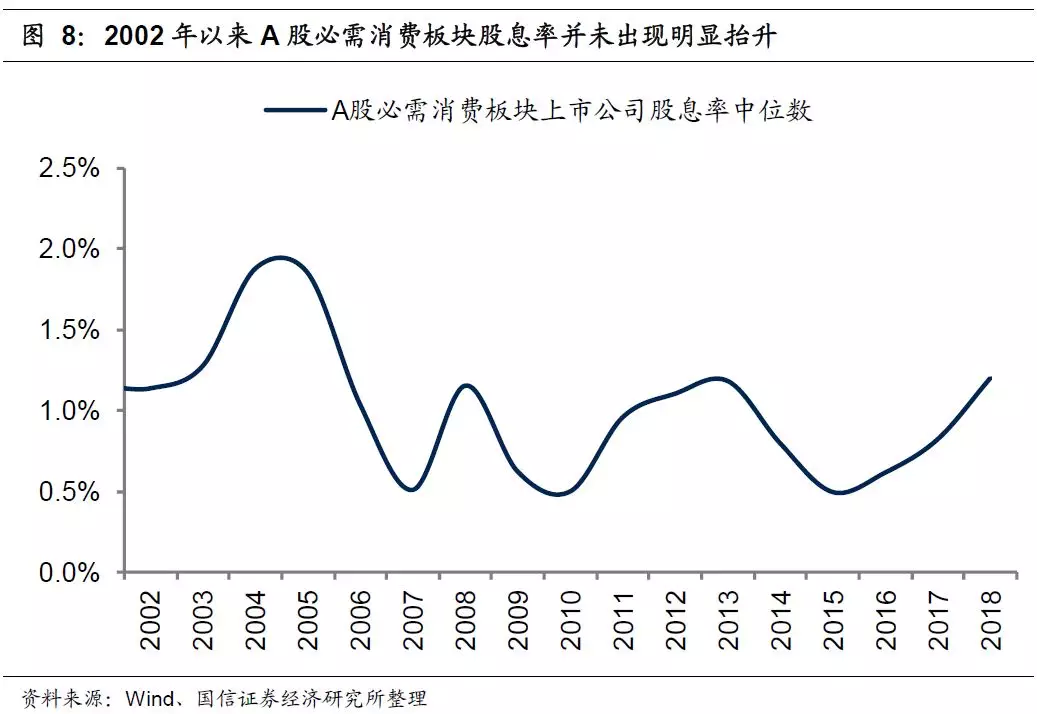

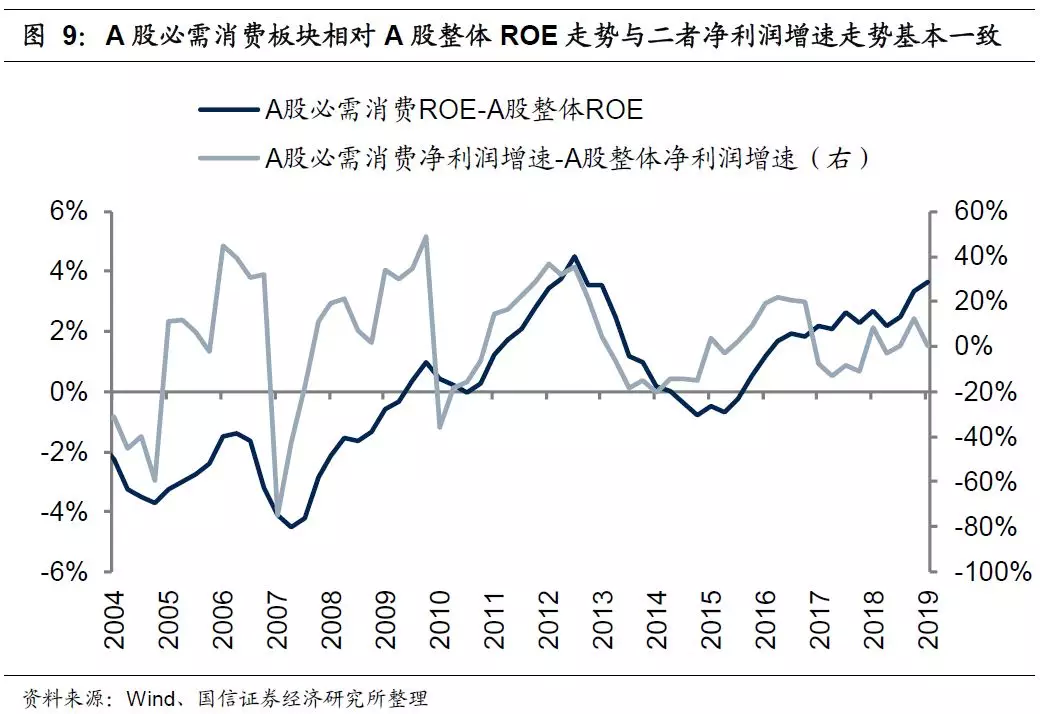

2002年以来A股必需消费板块ROE走势与其净利润增速走势基本一致,A股必需消费板块相对A股整体ROE走势与二者净利润增速相对走势同样基本一致。2002年以来,A股必需消费板块ROE走势与其净利润增速走势基本一致,而必需消费板块股息率整体维持稳定,所以我们认为2002年以来,A股必需消费板块的ROE变化主要来自板块净利润增速的变化。同时,2002年以来A股必需消费板块相对A股整体ROE走势与二者净利润增速相对走势同样基本一致。不同之处仅是二者净利润增速相对走势波动较大,且二者净利润增速的相对走势略微领先于二者ROE的相对走势。

所以我们得到如下结论:2004年以来A股必需消费板块净利润增速相对A股整体出现明显的上升趋势,由此导致了必需消费板块ROE相对A股整体持续改善,进而带来了必需消费板块的超额收益。

美股必需消费:50年的反思

近50年来美股必需消费品行业诞生了大批千亿级市值的优秀公司。且1968年以来美股必需消费板块年化收益率为12.9%,而相比之下,美股整体收益率为10.7%,即必需消费板块获得2.2%的年均超额收益率,在各行业中处于领先地位。从超额收益率历史走势看,1966年以来,美股必需消费板块超额收益率走势主要可以划分为四个阶段,其中1980年11月-1992年1月,美股必需消费板块迎来近12年之久的黄金时期,在该阶段必需消费板块超额收益率指数大幅上升。我们认为1960年以来美股必需消费板块持续的绝对收益源自其长期稳定的高ROE水平,并且上世纪80年代初至90年代初美股必需消费板块在净利润增速大幅提高的支撑下,ROE持续改善,相对美股整体获得十分显著的超额收益。而21世纪以来受股息率提升和净利润增速下降的综合作用,必需消费板块ROE基本维持稳定,相对美股整体也并未取得明显的超额收益。

必需消费板块上市公司基本情况介绍分析

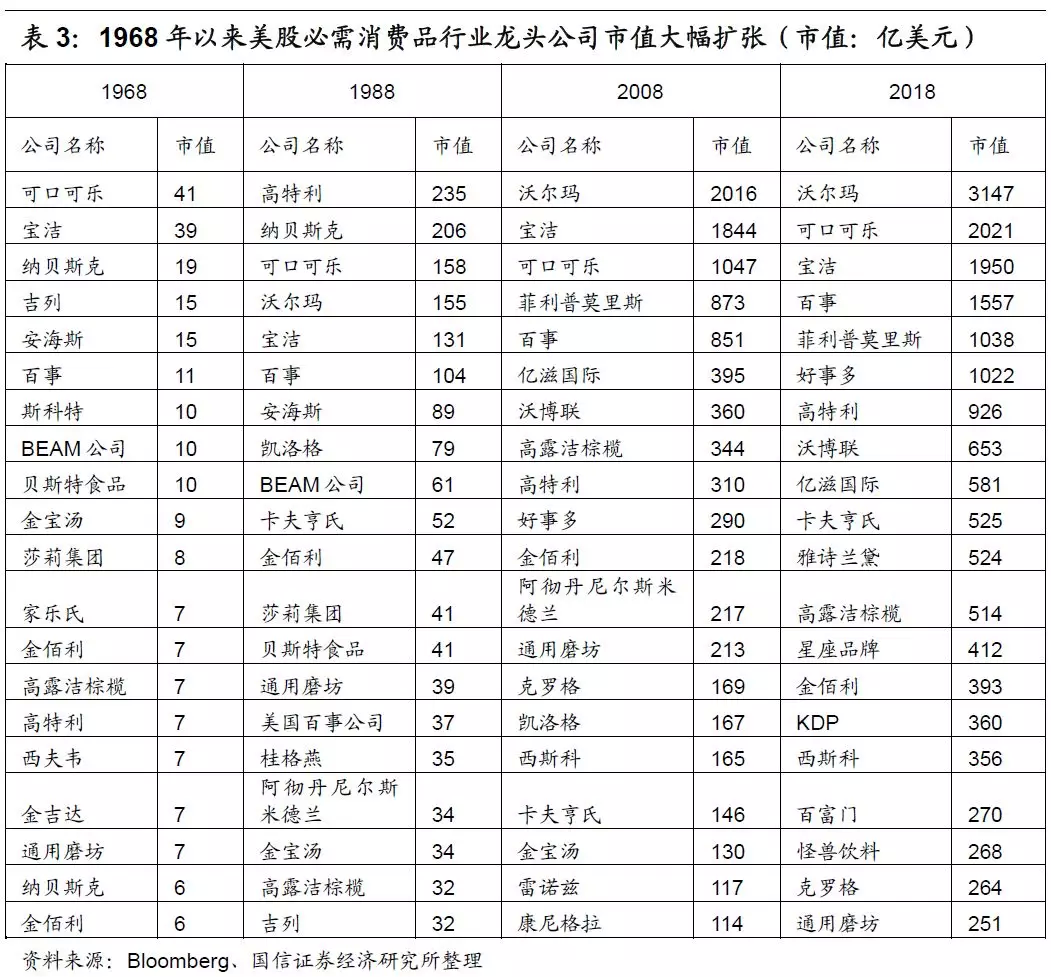

近50年来美股必需消费品行业诞生了大批千亿级市值的优秀公司。1968年美股必需消费品板块成分股中可口可乐公司(KO.US)市值居前,仅为41亿美元,第二十名的金佰利公司(KMB.US)市值更是仅为6亿美元。而截至2018年底,沃尔玛(WMT.US)跃升至行业龙头,市值高达3147亿美元,此时即使是排在第二十名的通用磨坊,市值也高达251亿美元。可以说,近50年来必需消费板块诞生了大批千亿级市值的优秀公司。

1968年以来美股消费板块收益率回顾

1968年以来美股必需消费板块年化收益率在各行业中同样领先。具体来看,1968年以来美股必需消费板块年化收益率为12.9%,相比之下,美股整体收益率为10.7%,即必需消费板块获得2.2%的年均超额收益率,在各行业中处于领先地位。

1966年以来,美股必需消费板块超额收益率走势主要可以划分为以下四个阶段:

(1)阶段一(1966/12-1973/01):该阶段美股必需消费板块超额收益率指数整体上行趋势较为显著,板块超额收益率指数从1966年12月的59.1升至1973年1月的125.3,超额收益率累计涨幅高达112%。

(2)阶段二(1973/01-1980/11):该阶段美股必需消费板块超额收益率指数持续下行,由1973年1月的125.3高点一路下滑至1980年11月的80.8,超额收益率累计跌幅为36%。

(3)阶段三(1980/11-1992/01):该阶段美股必需消费板块迎来近12年之久的黄金时期,在该阶段必需消费板块超额收益率指数大幅上升,由1980年11月的80.8升至1992年1月的254.7,累计涨幅高达215%,所以无论是从持续时间还是期间涨幅来看,必需消费板块在该阶段的表现均十分亮眼。

(4)阶段四(1992/01-2018/12):上世纪90年代初以来美股必需消费板块超额收益率指数走势震荡,并无明显的上行或下降趋势,截至2018年底必需消费板块超额收益率指数为239.2,略低于1992年1月份的254.7%,也就是说自上世纪90年以来的近30年时间里,美股必需消费板块表现总体和市场不分上下,并无显著的超额收益。

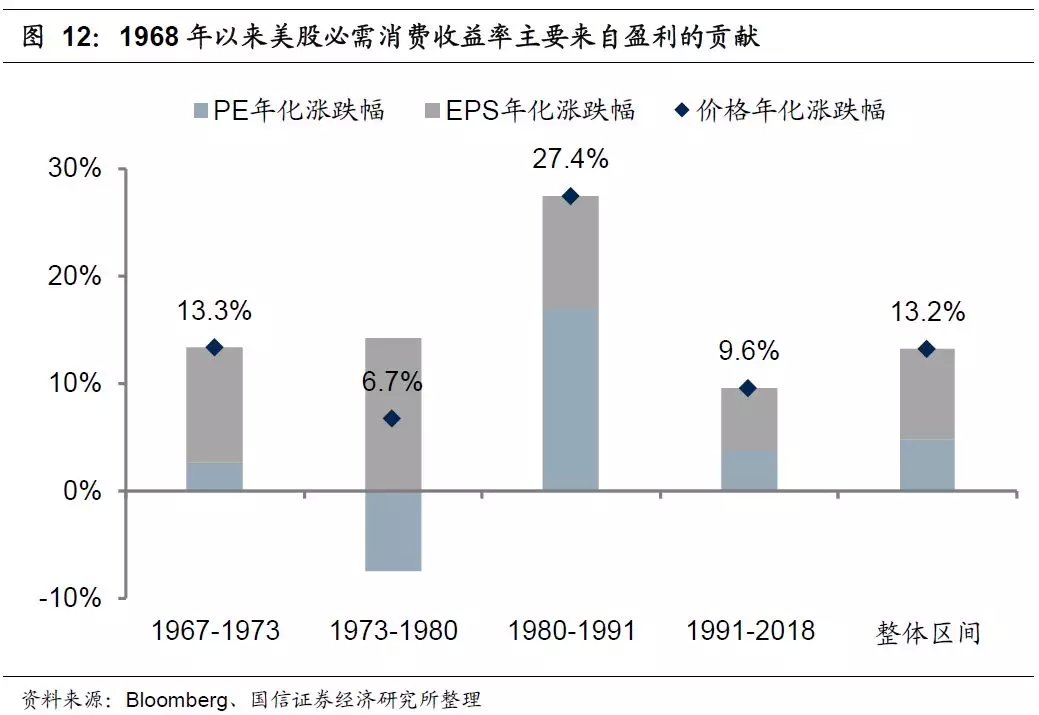

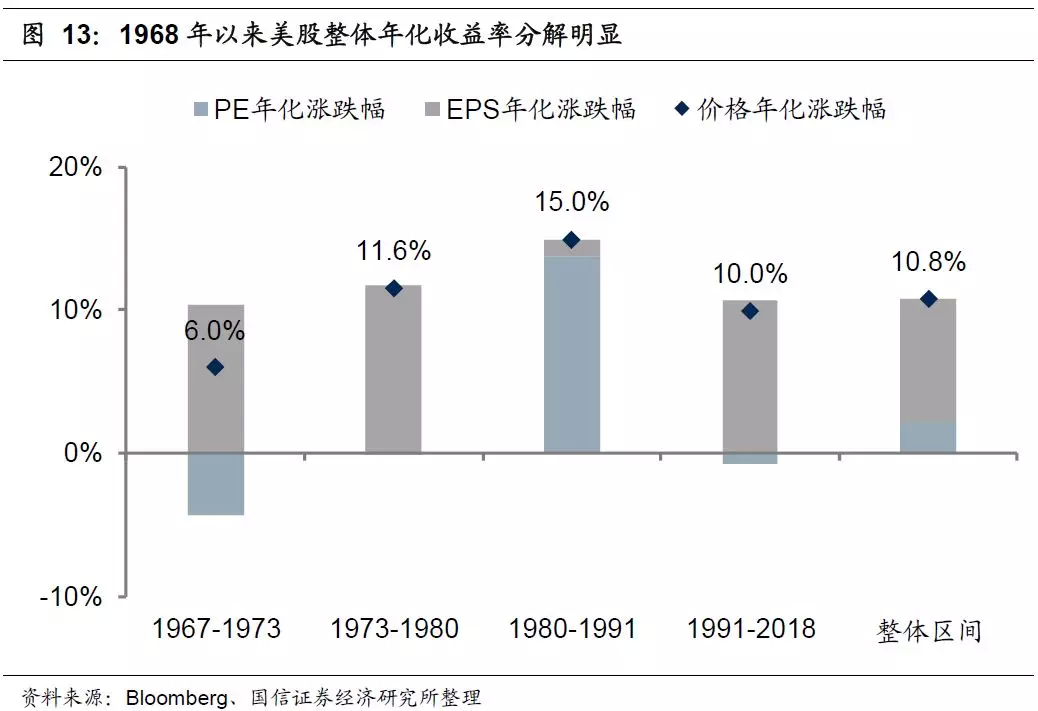

美股必需消费板块绝对收益率主要得益于盈利的贡献。具体来看,1967年底以来美股必需消费品指数13.2%的年化收益率中,盈利贡献了8.5%,而估值仅贡献了4.8%。同期美股整体10.8%的年化收益率中,盈利贡献了8.7%,估值贡献同样仅为2.1%。

持续稳定的高ROE是板块收益率的关键

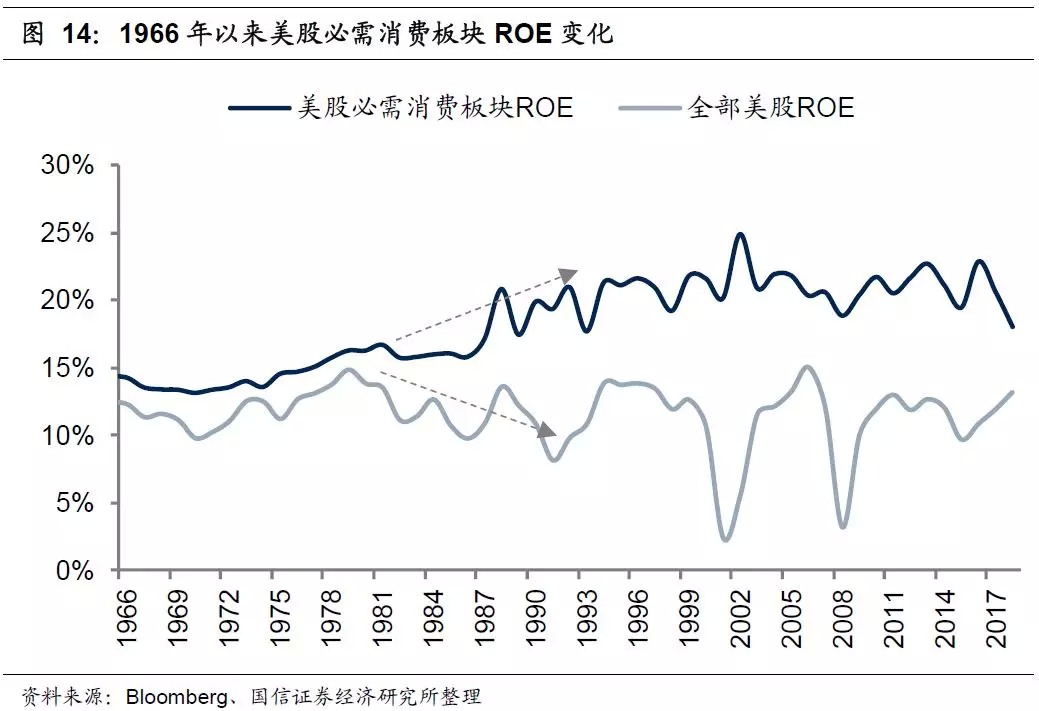

1960年以来美股必需消费板块ROE和美股整体ROE的走势较为明显的呈现出以下规律:

(1)1960年以来的近60年的时间里,美股必需消费板块ROE持续高于美股整体水平。1960年以来,美股必需消费板块ROE中枢大致为18%,而美股整体仅为10%左右。并且1960年以来的近60年的时间里,美股必需消费板块ROE持续高于美股整体水平。

(2)从ROE的稳定性来看,必需消费板块ROE波动明显小于美股整体。1960年以来,美股必需消费板块ROE绝大多数时间在15%-20%区间里窄幅波动,而美股整体ROE几度向下逼近0值,波动幅度明显高于必需消费板块。

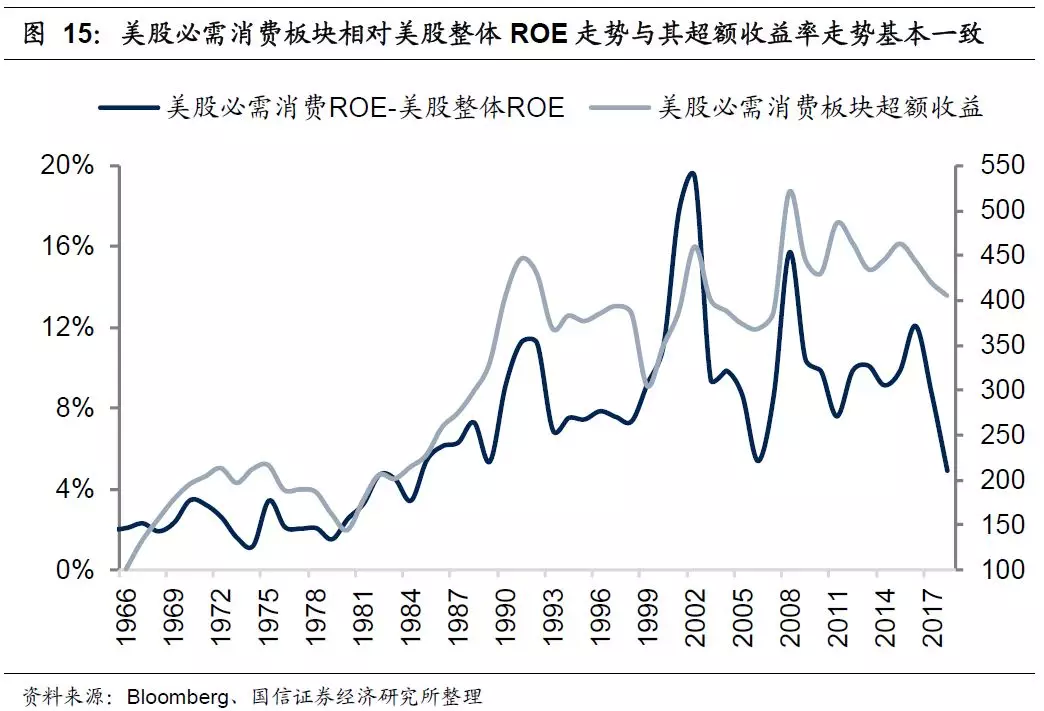

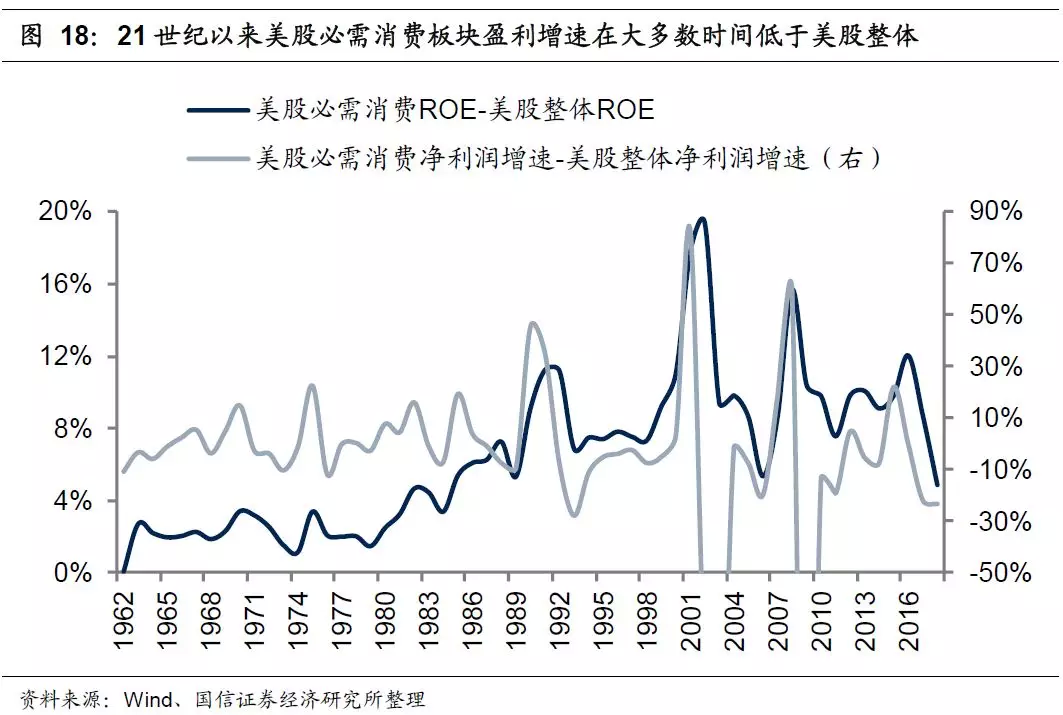

(3)分阶段来看,必需消费板块ROE和美股整体ROE的相对走势可以较好的解释消费板块的超额收益率情况。以上世纪80年代为例,该阶段美股必需消费板块ROE水平持续上升,而美股整体ROE水平震荡下滑,走势背离较为明显,与该阶段必需消费板块超额收益率大幅上行十分一致。

因此我们认为1960年以来美股必需消费板块持续的绝对收益源自其长期稳定的高ROE水平,且美股必需消费板块该阶段超额收益率同样可以很好的用必需消费板块ROE与全部美股ROE之间的相对走势来解释。即当必需必需消费行业ROE相对大盘整体ROE显著改善时,行业超额收益率将同步提高,当必需消费行业ROE相对大盘整体ROE恶化时,行业超额收益率将同步下滑。

对美股必需消费板块ROE变化的解释

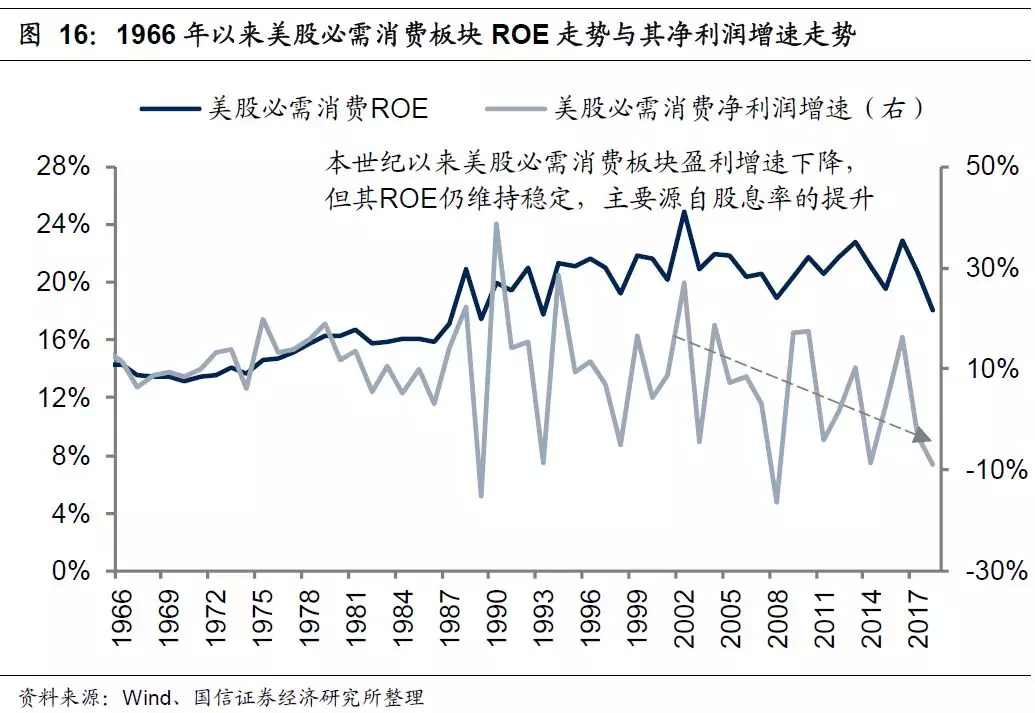

上世纪60年代至90年代美股必需消费板块ROE走势与其净利润增速基本一致,21世纪以来受股息率提升和净利润增速下降的综合作用,必需消费板块ROE基本维持稳定。整体来看,上世纪60年代至90年代美股必需消费板块ROE走势与其净利润增速基本一致,可以说这个阶段板块ROE基本由净利润因素决定。而步入21世纪,必需消费板块净利润增速震荡下行,但其ROE在该阶段却仍维持稳定,这主要得益于该阶段必需消费板块股息率的大幅提升。

不过股息率的提升仅能保证ROE的稳定,或许能带来绝对收益,但却难以带来板块的超额收益。虽然股息率的提升确实能对ROE的稳定提供一定的支撑,但是由于必需消费板块净利润增速放缓,且常年落后于美股整体利润增速,最终导致21世纪以来美股必需消费板块ROE相对美股整体保持稳定,因此21世纪以来的近20年时间里,美股必需消费板块也无明显的超额收益。也就是说,当一个行业进入成熟期后,依靠股息率的提升仅能保证ROE的稳定,或许能带来绝对收益,但却难以带来板块的超额收益。

上世纪80年代初至90年代初美股必需消费板块处于黄金发展期,该阶段板块在净利润大幅提高的支撑下,ROE持续改善,并最终达到稳定状态。我们认为该阶段必需消费板块净利润增长背后的驱动因素值得进一步探讨。

分解营收和净利润率来看,我们认为上世纪80年代初至90年代初美股必需消费板块净利润表现亮眼的原因主要在于以下两点:

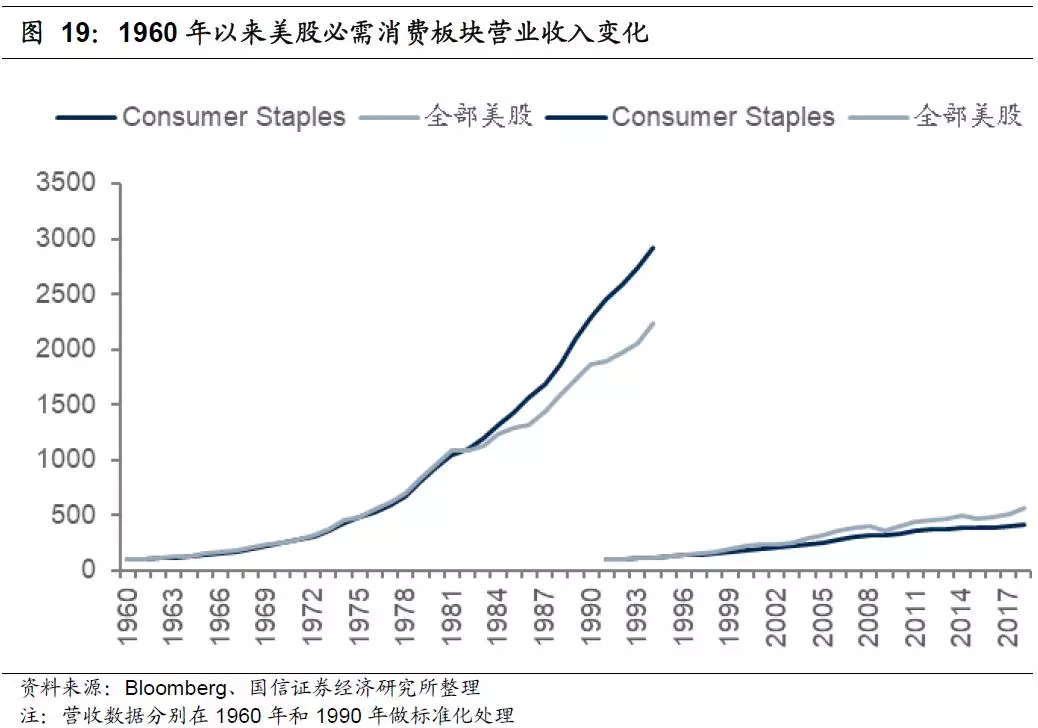

(1)上世纪80年代初至90年代末必需消费板块营收大幅提高

无论是从绝对走势还是相对走势来看,1960年以来必需消费板块和美股整体营收的变化与二者净利润数据极其一致,表明营收变化在整个阶段对必需消费板块净利润数据具有十分重要的影响。其中上世纪80年代初至90年代末必需消费板块营收大幅提高,远远领先美股整体营收水平。

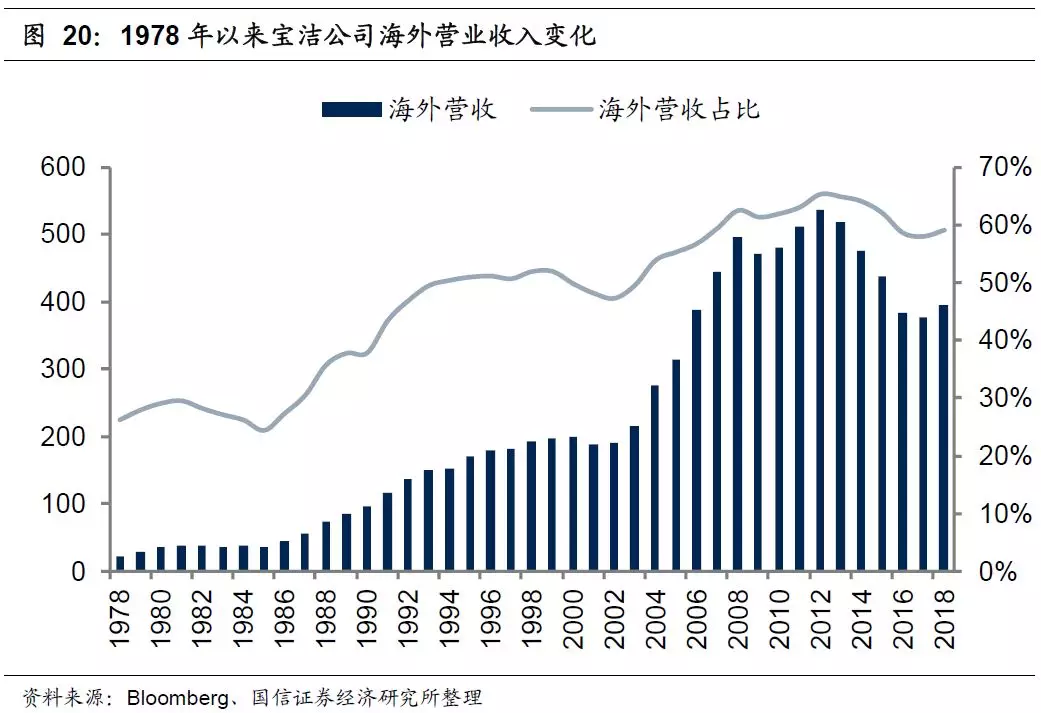

而80年代必需消费板块营收之所以大幅提高,我们认为离不开上市公司海外业务的扩张。我们以宝洁公司为例,上世纪80年代至2012年之前,宝洁公司海外营业收入及占比持续上升。其中80年代初至90年末这段时期是宝洁公司海外营收占比上升速度最快的阶段,海外营收占比由1985年的24%大幅提高至1993年的50%。我们认为80年代宝洁公司海外市场的开拓或许仅是美国必需消费品行业国际化过程中的一个缩影,反映出在上世纪80年代海外市场对行业营收不可忽视的贡献。

(2)净利润率止跌回升

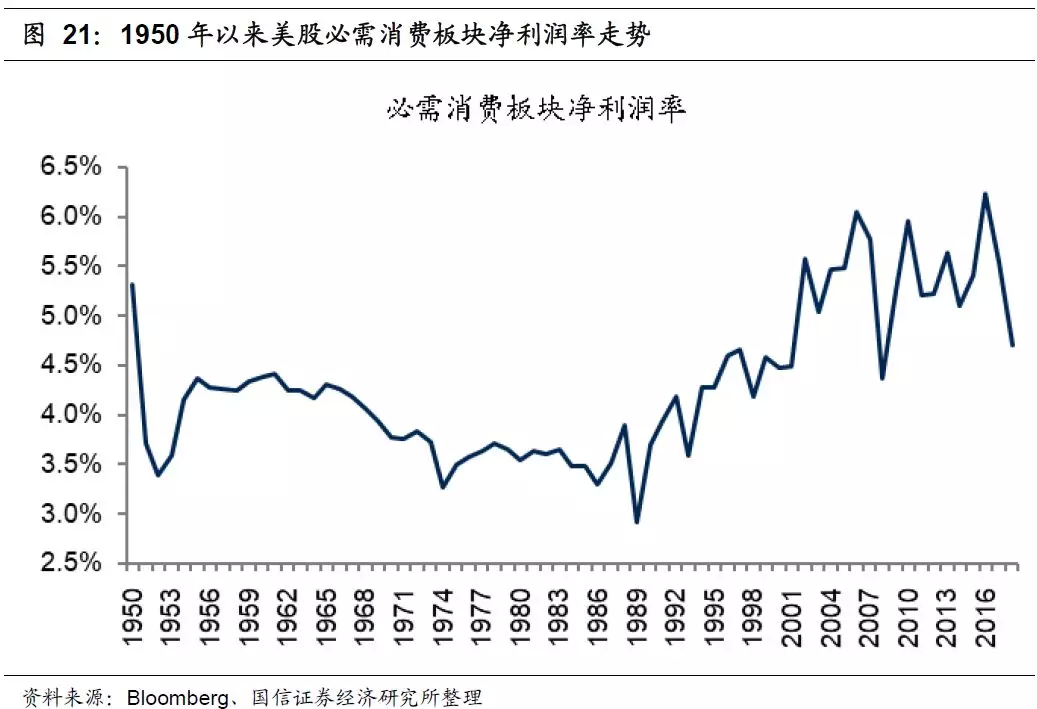

1950年以来,美股必需消费板块净利润率整体呈现U型状。其中上世纪50年代中期至80年代中期,必需消费板块净利润率持续下滑,而80年代中期以来,必需消费板块净利润率则不断改善,震荡上行。也就是说上世纪80年代中期大致是美股必需消费板块净利润率走势的一个重要分界点,自那以来必需消费板块净利润率止跌回升,对板块净利润的贡献度不断提高。

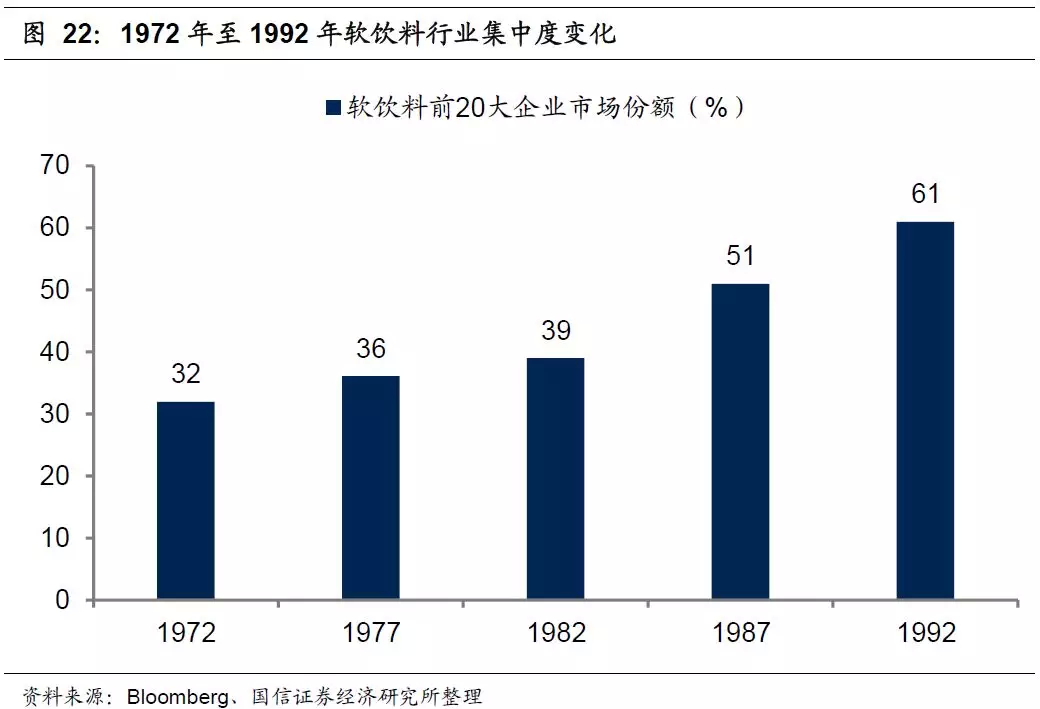

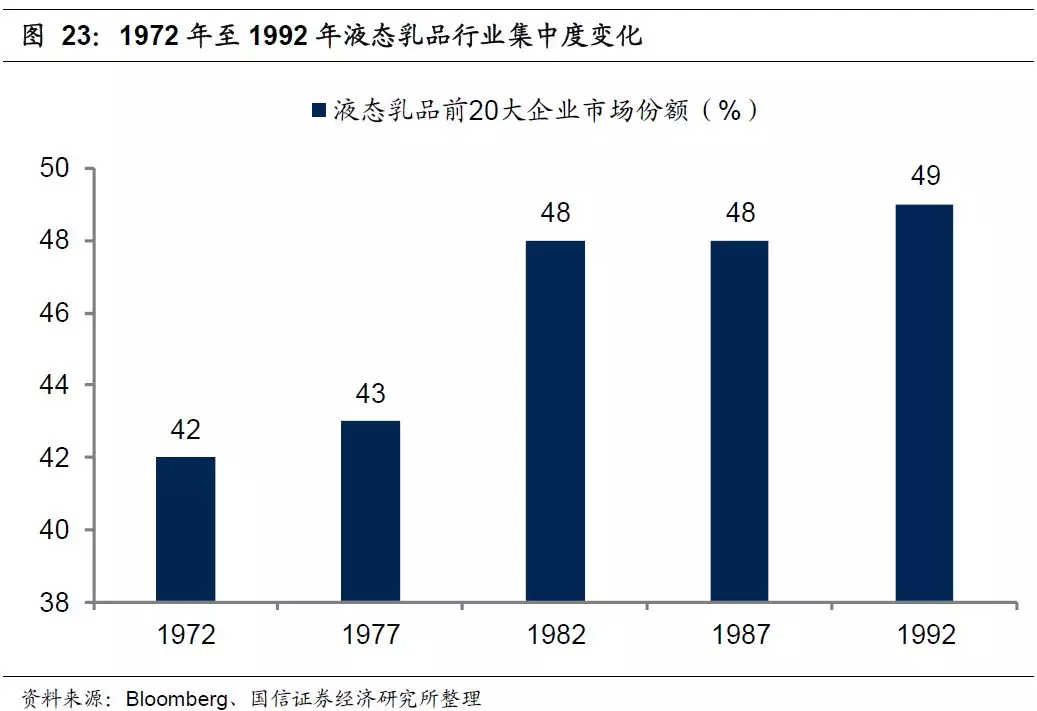

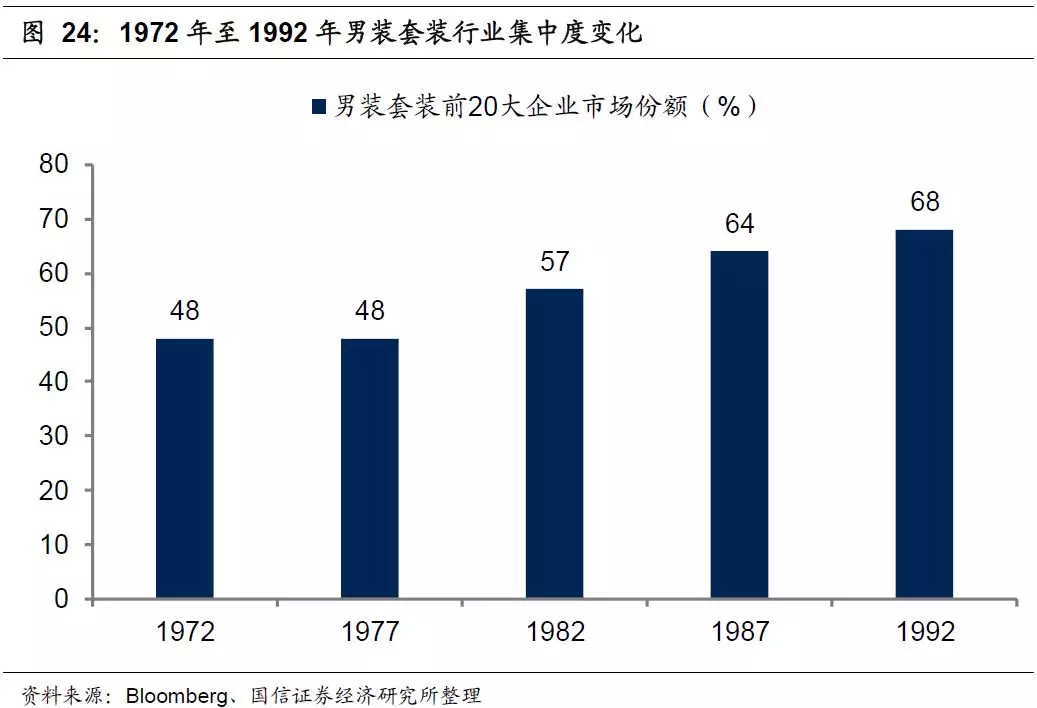

而必需消费板块80年代中期至90年代初净利润率的止跌回升主要得益于行业集中度的提升,例如软饮料、液态乳品、男装套装等几个必需消费板块细分行业80年代集中度大幅提升,而龙头的集中效应由此带来了行业利润率的改善。

中美股市必需消费品行业历史经验总结

从长周期视角下A股、美股必需消费板块的历史经验来看,我们主要得到了以下重要结论:

第一,从上市公司角度看,近20年来A股必需消费品行业龙头公司市值大幅提高。美股必需消费品行业近50年来同样诞生了大批千亿级市值的优秀公司。

第二,从收益率的角度看,2000年以来A股必需消费板块年化收益率领涨所有行业,1968年以来美股必需消费板块年化收益率在各行业中同样领先,不过21世纪以来美股必需消费行业整体收益率与大盘相近,并无显著超额收益率。

第三,从收益率的影响因素看,持续稳定的高ROE是板块绝对收益率的关键因素,但长期持续稳定的高ROE水平仅仅可以保证板块获得较高的绝对收益率。板块超额收益率则还得取决于板块相对于大盘整体ROE走势,即当必需必需消费行业ROE相对大盘整体ROE显著改善时,行业超额收益率将同步提高,当必需消费行业ROE相对大盘整体ROE恶化时,行业超额收益率将同步下滑。

第四,2004年以来A股必需消费板块净利润增速相对A股整体出现上升趋势,由此导致了必需消费板块ROE相对A股整体持续改善,进而带来了必需消费板块的超额收益。2004年以来A股必需消费板块ROE走势与其净利润增速走势基本一致,并且A股必需消费板块相对A股整体ROE走势与二者净利润增速相对走势同样基本一致。所以综合来看,我们认为2004年以来A股必需消费板块净利润增速相对A股整体出现上升趋势,由此导致了必需消费板块ROE相对A股整体持续改善,进而带来了必需消费板块的超额收益。

第五,上世纪80年代初至90年代初美股必需消费板块在净利润增速大幅提高的支撑下,ROE持续改善,而21世纪以来受股息率提升和净利润增速下降的综合作用,必需消费板块ROE基本维持稳定。上世纪80年代初至90年代初美股必需消费板块在净利润增速大幅提高的支撑下,ROE持续改善,相对美股整体获得十分显著的超额收益。而21世纪以来受股息率提升和净利润增速下降的综合作用,必需消费板块ROE基本维持稳定,相对美股整体也并未取得明显的超额收益。

扫码下载智通APP

扫码下载智通APP