酒店越多,奈何华住(HTHT.US)债务越沉

7月16日,华住(HTHT.US)发布2019年第二季度酒店运营业务的初步业绩,并预期2019年第二季度的净收入将同比增长13%-15%,与此前发布的业绩展望一致。但是,华住股价仍直接跳空下挫,大跌8.41%。

事出反常必有妖。据智通财经APP了解,虽然华住的净收入符合业绩指引,但是酒店的运营数据表现疲软仍让投资者始料不及,尤其是华住着重发展的中高档成熟酒店的入住率、ADR、RevPAR均出现明显的下滑。

还有分析还指出,虽然华住在2019 年二季度新增酒店数量超市场预期,而且在发展中的酒店数量达到历史新高,但也将导致其二季度经营费用可能高于市场预期,并且导致核心净利润和核心EBITDA低于市场预期,所以给予“中性”评级。

成熟酒店多项运营指标下滑

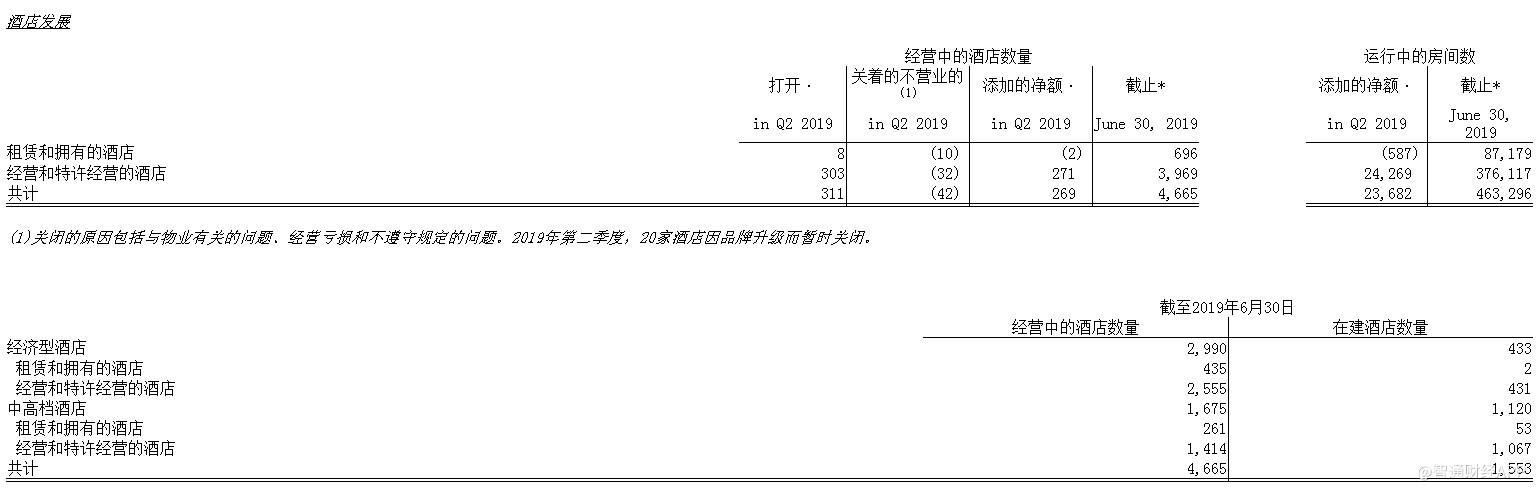

据智通财经APP了解,华住发布的数据显示,截至2019年6月30日,华住酒店总数为4665家,其中新开311家,关闭42家,净增269家;客房总数为463296间,净增23682间。

具体来看,租赁和自有酒店数量为696家,其中新开设8家,关闭10家,净减少2家;租赁和自有酒店的客房总数为87179间,净减少587间。特许经营酒店为3969家,其中新开303家,关闭32家,净增271家;特许经营酒店的客房总数为376117间,净增24269间。

值得注意的是,剔除3277家运营已经超过18个月的成熟酒店,华住发展中的酒店数达1553间,为历史新高。

就开店情况,国泰君安表示:“2019年第二季度,华住净增酒店269家,较我们预期的166家多62.0%。因为华住在2019 年第二季度新增酒店数量高于预期,而且在发展中的酒店数量达到历史新高,所以我们预计华住此季度经营费用可能高于预期,并且导致核心净利润和核心EBITDA低于预期。特别是酒店开幕前费用会高于预期。所以,维持目前“中性”投资评级和33美元的目标价。”显然,快速的扩张可以让华住的市占率不断提高,但成本的推升也会压缩公司净利润和核心EBITDA。

除此之外,虽然华住整体的酒店运营数据可圈可点,但是运营已经超过18个月的成熟酒店却出现多项运营数据下滑的现象,也让市场看到了华住疲软的一面:

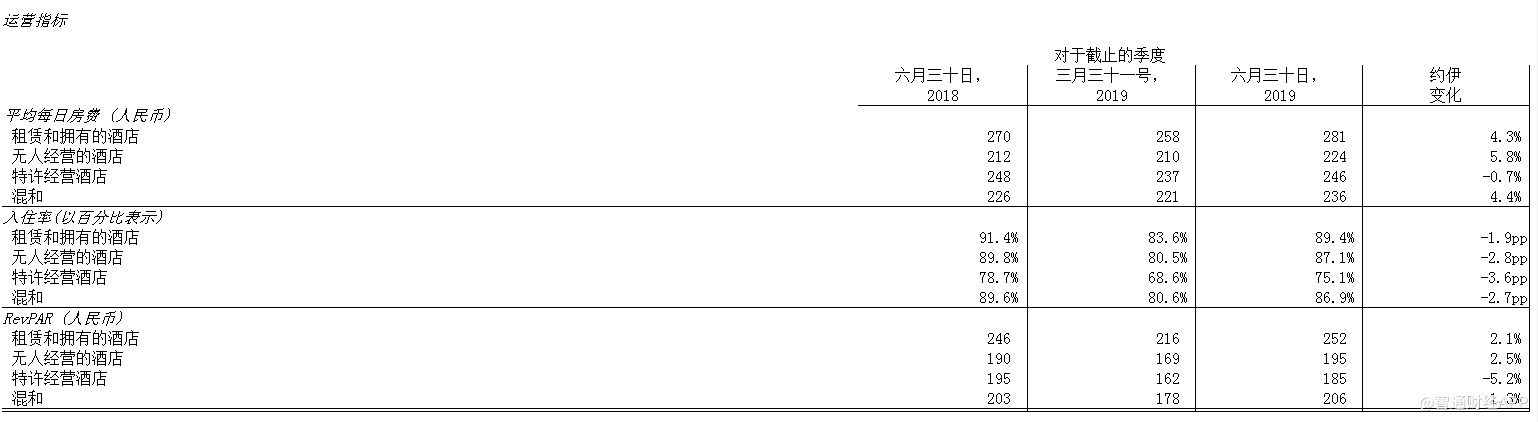

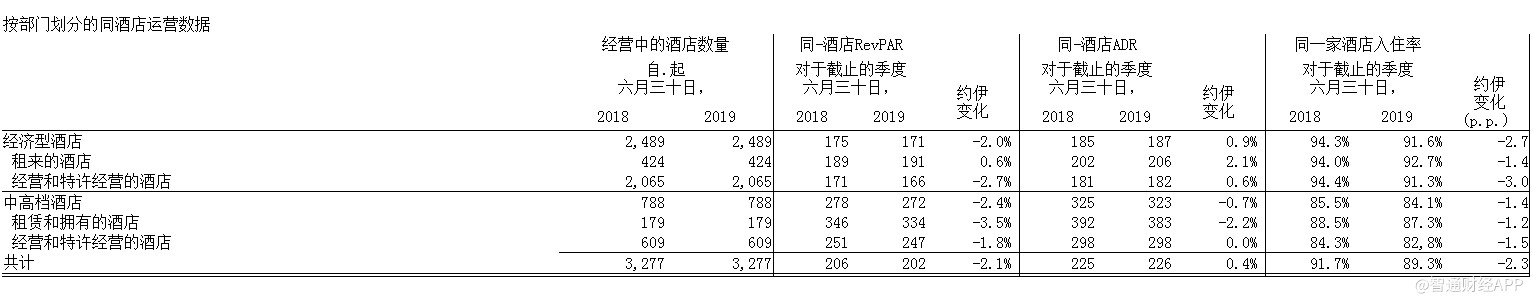

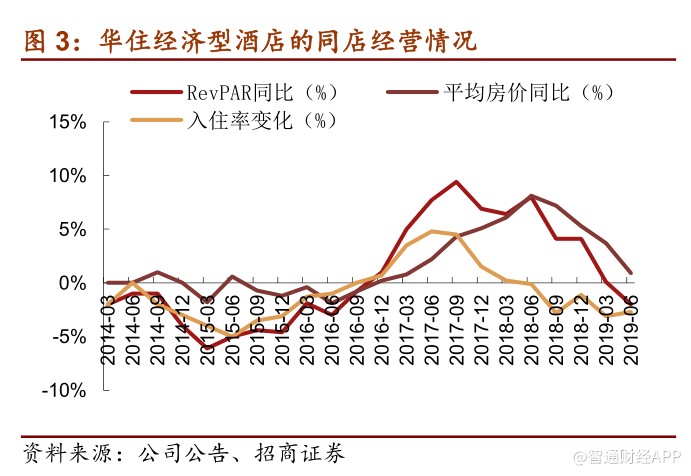

一方面是,经济型酒店入住率大幅下滑,RevPAR首次负增长。据智通财经APP观察,2019年二季度,华住成熟的经济型酒店同店入住率为91.6%,较去年同期的94.3%,大幅下滑了2.7%,而平均每日房费增速继续放缓,仅增长了0.9%,最终导致 RevPAR(每间可销售房收入)为171元,较去年同期的175元,下滑了2%,出现了2016年以来的首次负增长。

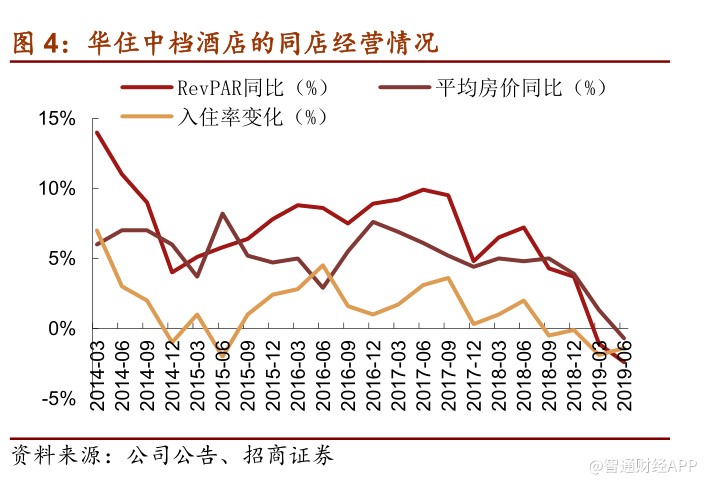

另一方面是,中档入住率下跌,平均房价首次下滑,RevPAR进一步下挫。据智通财经APP观察,2019年第二季度,华住的成熟中档酒店同店入住率为84.1%,同比下滑1.4%,平均每日房费为323元,同比下滑0.7%,为2014年以来的首次下滑,最终导致 RevPAR(每间可销售房收入)同比下滑2.4%。

因此,有分析认为,在房间总数一定的情况下,RevPAR(平均每间可供出租客房收入)直接决定着华住的收入。一般来说,RevPAR等于ADR(Average Daily Rate,已售客房平均房价)乘以入住率。而华住成熟酒店的三项核心数据都出现下滑,也将给今年的收入增长带来压力。

轻资产模式下负债率仍攀升

这些数据的微妙变化,和华住的此前爆出的负面或多或少有所关联,让消费者信心动摇。

2018年8月,涉及华住旗下1.3亿条身份信息、2.4亿条酒店开房记录等共5亿条信息,在暗网中文论坛被标价8比特币或520门罗币(约等于37万人民币)出售,泄露的数据涉及华住几乎所有酒店品牌,包括汉庭、美爵、禧玥、诺富特、美居、CitiGO、桔子、全季、星程、宜必思尚品、宜必思、怡莱、海友。

2018年9月,有华住酒店住客爆料称,近期,在他入住华住旗下一家酒店时,发现由于其在2017年8月入住全季酒店时,曾曝光该酒店用毛巾擦马桶,华住后台系统就对其做了一条特殊提醒的备注,称“此客人入住会在卫生间安装摄像头取证”,且该备注与“账务问题”、“无理需求”、“言语恶劣”等负面评价并列。

无论是信息泄露,还是对用户特殊备注,都引起的社会的热议,在消费者心里留下“疙瘩”。虽然华住也迅速做出应对,但仍难以掩盖其快速扩张后带来的管理问题。不过,对于投资者而言,过去几年,华住的业绩的确展现强劲的势头。

据华住2018年年报数据显示,旗下所有酒店总营业额增长23%,为279亿元(人民币,下同);归属于华住的全年净营收为100.63亿元,同比增长22.3%,超出预期;按照非美国通用会计准则,调整后归属于华住的净利润为17.13亿,同比增长36.1%。

如此亮眼的成绩,与加盟酒店的“付出”功不可没。据智通财经APP了解,与租赁和自有酒店的经营模式相比,加盟管理和特许经营的模式允许公司以轻资产的模式迅速扩张。朝着规模经济的目标前进,加盟管理和特许经营让华住的酒店规模迅速扩展,而加盟管理和特许经营的酒店收入自2010年起就呈现持续增长态势,截止2018年复合年增长率为45%,远高于租赁和自有的酒店收入的20%的增速。

据智通财经APP了解,华住的加盟管理和特许经营模式主要从加盟酒店收取费用,不承担任何损失,也不分享加盟酒店的利润。一次签约时间为8-10年。华住收取的费用包括三部分:一次性收取加盟酒店的8万到50万特许经营费用、每月从加盟酒店的收入中抽成5%-6.5%、预订系统服务费和会员注册费。也正如此,华住有着较高的经营利润。

加盟管理和特许经营的酒店也成了华住酒店业务的主力军。数据显示,截至2019年二季度,华住酒店总数为4665家,其中经营和特许经营的的酒店数为3969家,占比高达85%。

不过,即便是采用加盟管理和特许经营的轻资产发展模式,华住的近年来的负债率仍居高不下。据智通财经APP了解,华住的资产负债率已经从2010年的30%上升到2018年的74%,而同业锦江和首旅2018年的负债率仅为66%和50%,仍远低于华住。而长期债务和短期债务则是华住负债率高企的原因。数据显示,截至2018年底,华住的长期债务和短期债务分别为88.12亿、9.48亿元。

如此看来,过高的负债率与逐渐疲弱的运营数据同时出现,难免会投资者心有疑虑。不过,展望2019年第三季度,招商证券指出,三季度为华住酒店经营旺季且同期基数较低,且经济型改造和前期开设的中档酒店步入成熟期,如果经济层面企稳,酒店经营层面的数据有望获得改善。

扫码下载智通APP

扫码下载智通APP