光大证券:Tesla(TSLA.US)Q2净亏损收窄,预计2019年交付量在36-40万辆之间

本文来自“ EBSCN电新研究”,作者为殷磊、马瑞山、唐雪雯,原文标题为《Tesla

Q2净亏损收窄,上海工厂年底投产——跨市场新能源汽车行业观察之十四》。

投资要点

财报分析:净亏损收窄

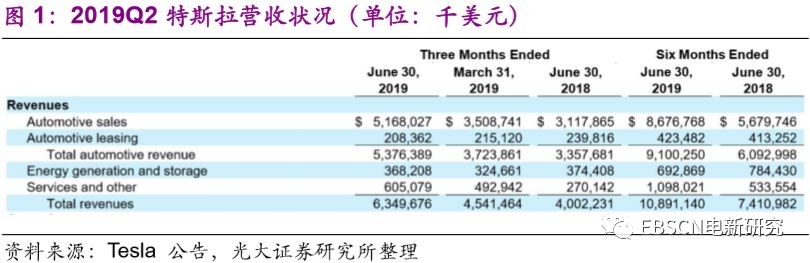

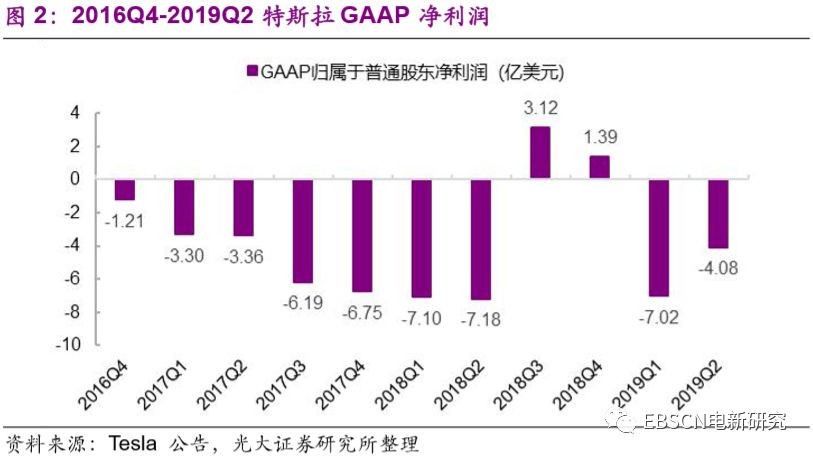

2019Q2单季度,特斯拉实现营业收入63.5亿美元,环比+39.8%,同比+58.7%;其中,汽车业务收入53.8亿美元,环比+44.4%,同比+60.1%。2019年上半年,特斯拉营业收入累计108.9亿美元,同比+47.0%;其中,汽车业务收入91.0亿美元,同比+49.4%。与上一季度相比,2019Q2公司净亏损收窄至3.89亿美元,GAAP净亏损收窄至4.08亿美元,仍未实现盈利。

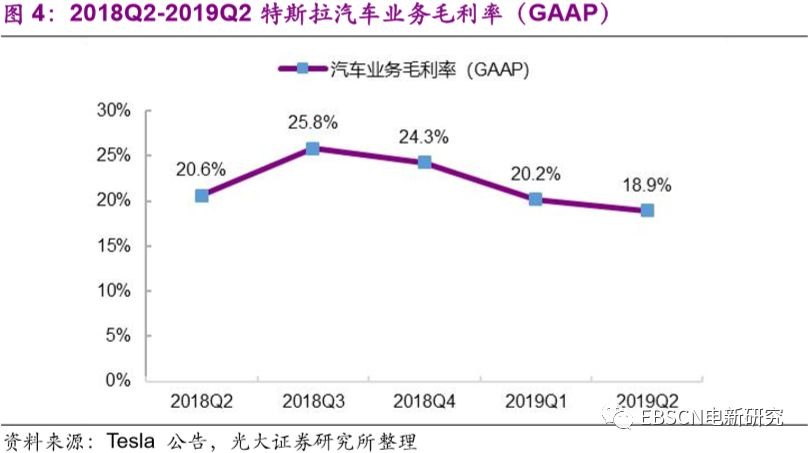

2019Q2,特斯拉汽车业务整体毛利率(GAAP)为18.9%,环比2019Q1下降1.3pcts。Q2监管信誉积分收入(regulatory credit revenue)有所减少,剔除该收入的影响后,尽管高价Model S/X降价去库存而且Model 3平均售价下降,但Q2汽车业务毛利率相较Q1仍然提高了2pcts,主要是因为成本管控工作取得了很好的成绩。

经营分析及展望:Q2产量和交付量再创新高

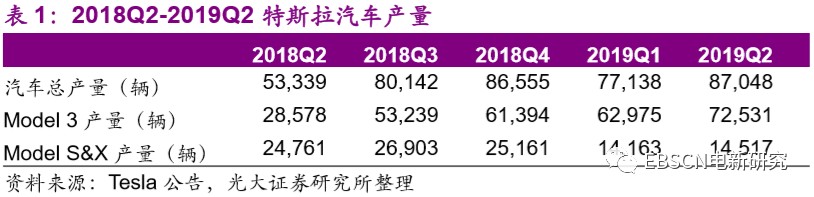

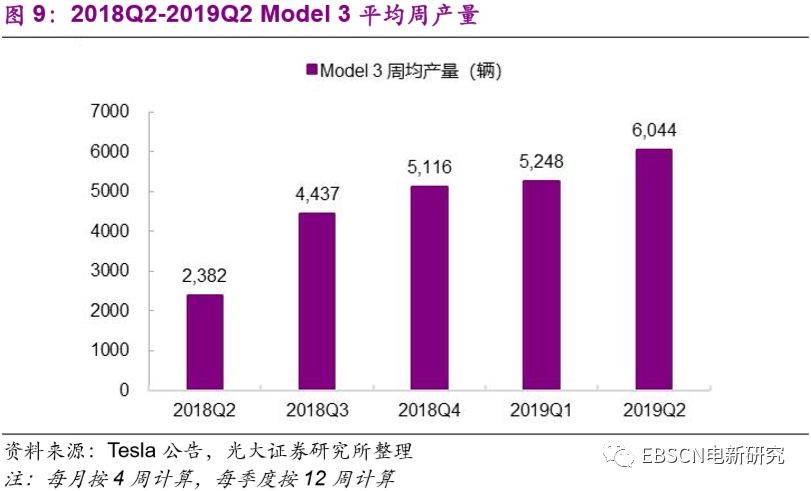

产量方面,2019Q2,特斯拉共生产汽车87,048辆,环比+12.8%,超越2018Q4创历史新高。其中,Model 3产量72,531辆,环比+15.2%,Model S&X产量合计14,517辆,环比+2.5%。2019上半年,特斯拉合计生产汽车超16.4万辆,其中Model 3产量超13.5万辆,Model S&X产量近3万辆。按照每月4周计算,2019Q2 Model 3平均周产量达到6,044辆,且产量逐月提升。目前,美国加州弗里蒙特工厂Model 3周产能可达7,000辆,目标2019年底实现各型号汽车周产量10,000辆。交付方面,2019Q2,特斯拉共交付汽车95,356辆,环比+51.3%,继2018Q4后再创历史新高。其中,Model 3交付量为77,634辆,环比+52.4%,Model S&X交付量合计17,722辆,环比+46.6%。

中国国产化及其他:上海工厂年底投产,ModelY进入生产前准备阶段

上海超级工厂一期已进入设备安装环节,预计年底投产,Model3产能15万辆/年,预计2019Q3-2020Q2特斯拉在全球的汽车产量预计为50万辆/年。Model Y 已经于2019年Q2在弗里蒙特进行生产前准备,生产线和Model 3有较大重叠,预计成本降低,毛利率提高。

投资建议:

随着海外电动车、电池厂中国产能的落地,中上游动力电池、材料等领域的企业有望受益。受益于Model 3的稳定量产,相关供应商的业绩有望实现稳定增长。建议关注旭升股份、三花智控、贝特瑞、芳源环保等。

风险分析:

新能源汽车行业政策变动风险;技术路线变更的风险;市场竞争加剧的风险;特斯拉Model 3产销不达预期的风险。

1、Q2财报分析:净亏损收窄

2019Q2单季度,特斯拉实现营业收入63.5亿美元,环比增长39.8%,同比增长58.7%;其中,汽车业务收入53.8亿美元,环比增长44.4%,同比增长60.1%。2019年上半年,特斯拉营业收入累计108.9亿美元,同比增长47.0%;其中,汽车业务收入91.0亿美元,同比增长49.4%。

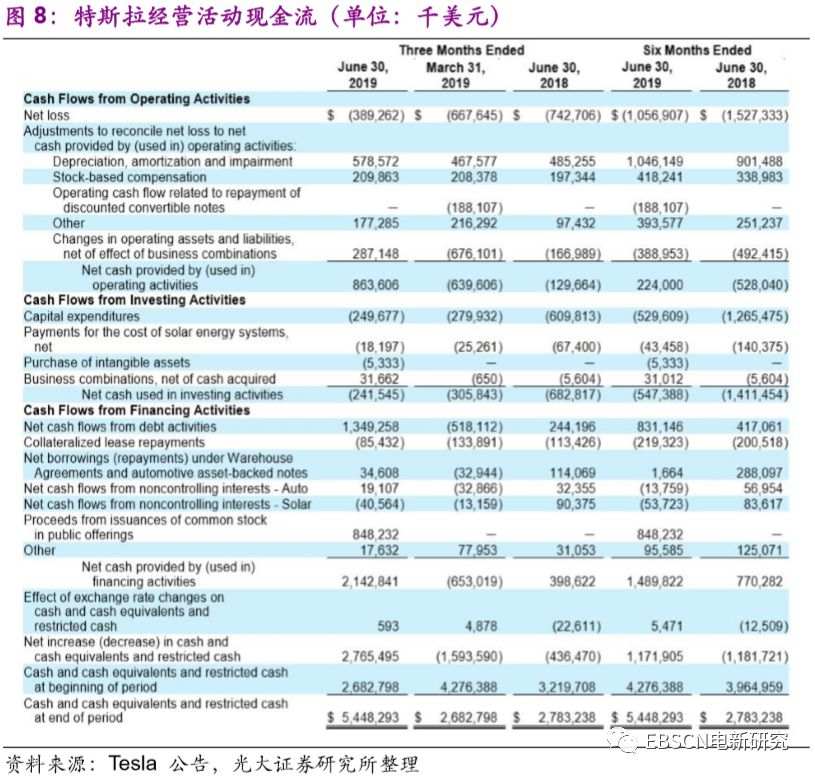

与上一季度相比,2019Q2公司净亏损收窄至3.89亿美元,GAAP净亏损收窄至4.08亿美元,仍未实现盈利。

2019Q2,特斯拉汽车业务整体毛利率(GAAP)为18.9%,环比2019Q1下降1.3pcts。Q2监管信誉积分收入(regulatory credit revenue)有所减少,剔除该收入的影响后,尽管高价Model S/X降价去库存而且Model 3平均售价下降,但Q2汽车业务毛利率相较Q1仍然提高了2pcts,主要是因为成本管控工作取得了很好的成绩。

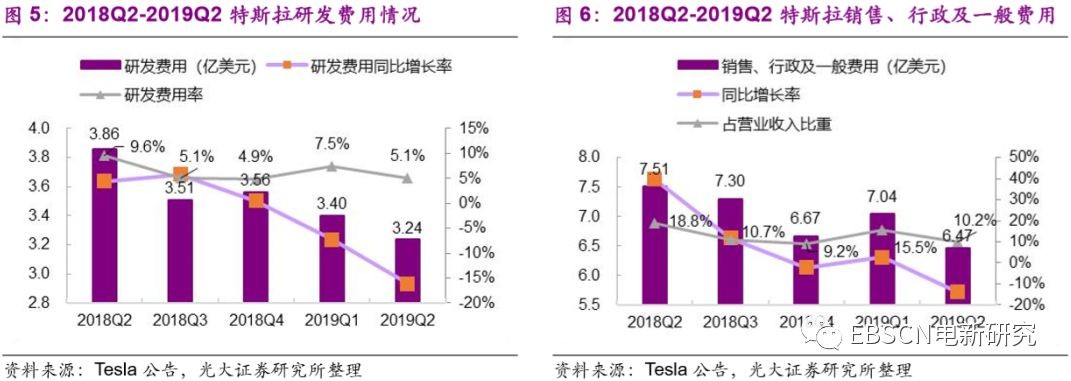

费用方面,2019Q2,特斯拉研发费用为3.24亿美元,同比减少16.1%,Q2研发费用为近四个季度以来新低,研发费用率为5.1%,不管同比还是环比均下降明显;销售、管理及一般费用(Selling, general and administrative)为6.47亿美元,同比减少13.8%,费用率为10.2%,相比去年同期及Q1,分别下降8.6/5.3pcts。总体来看,特斯拉的费用率下降明显,一方面是公司收入大幅增长所致,同时各项费用的绝对值环比也有所减少。

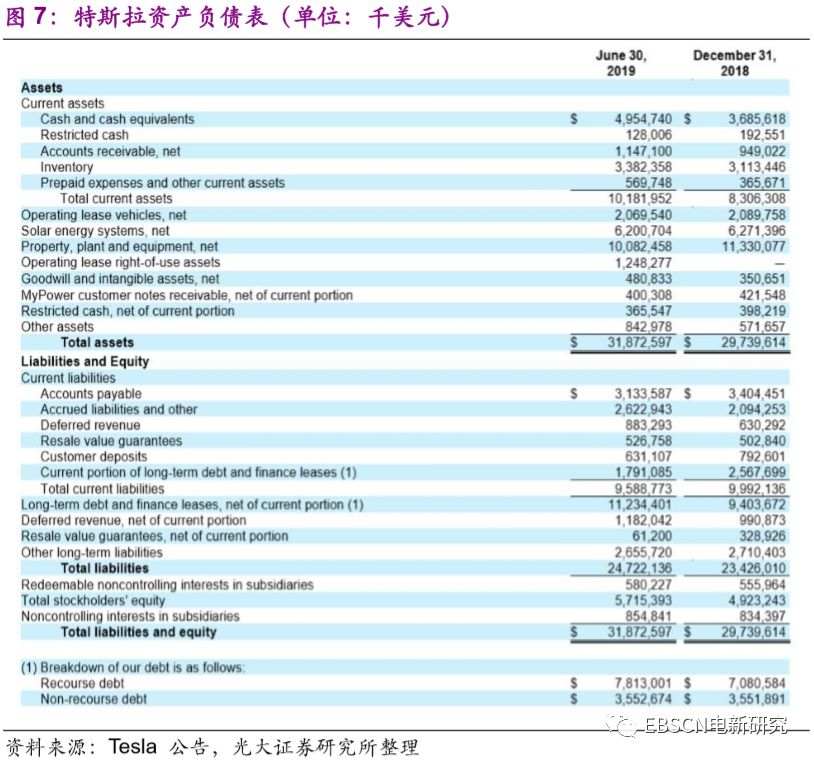

截至2019Q2末,特斯拉现金和现金等价物为49.55亿美元,较年初的36.86亿美元增长了34.4%;应收账款为11.47亿美元,较年初的9.49亿美元增长了20.9%;固定资产为100.82亿美元,比年初的113.30亿美元减少了11.0%;租赁车辆资产为20.70亿美元,比年初的20.90亿美元有小幅减少。

产量方面,2019Q2,特斯拉共生产汽车87,048辆,环比增长12.8%,超越2018Q4创历史新高。其中,Model

3产量72,531辆,环比增长15.2%,Model

S&X产量合计14,517辆,环比增长2.5%。2019上半年,特斯拉合计生产汽车超16.4万辆,其中Model 3产量超13.5万辆,Model

S&X产量近3万辆。

按照每月4周计算,2019Q2 Model 3平均周产量达到6,044辆,且产量逐月提升。目前,美国加州弗里蒙特工厂Model 3周产能可达7,000辆,目标2019年底实现各型号汽车周产量10,000辆。

2019Q2,Model 3已成为美国最畅销的高端车型,销量超过同期所有燃油车竞争对手的销量总和,欧洲市场销量也已接近竞争对手销量水平。同时,特斯拉Q2交付速度也有所提升,新车库存时间下降至18天,远低于70天的美国行业平均水平。

3、中国国产化及其他:上海工厂年底投产,Model Y进入生产前准备阶段

上海超级工厂一期已进入设备安装环节,预计年底投产,Model3产能15万辆/年,预计2019Q3-2020Q2特斯拉在全球的汽车产量为50万辆。Model Y 已经于2019年Q2在弗里蒙特进行生产前准备,生产线和Model 3有较大重叠,预计成本降低,毛利率提高。

1、特斯拉将于2019年底前确定欧洲超级工厂的选址,短期内欧洲市场的需求由弗里蒙特工厂来满足,直到2021年欧洲工厂投入使用;

2、预计2019年交付量在36-40万辆之间;

3、超级工厂总产能是35Gwh,4月份年化产量是23Gwh,到7月份达到28Gwh;

4、马斯克对大中华区Model 3的需求预测是5000辆/周;

5、年底前争取达到周产10000辆,其中8500辆Model 3,1500辆Model S&X。

4、投资建议

随着海外电动车、电池厂中国产能的落地,中上游动力电池、材料等领域的企业有望受益。受益于Model 3的稳定量产,相关供应商的业绩有望实现稳定增长。建议关注旭升股份、三花智控、贝特瑞、芳源环保等。

5、风险分析

(1)新能源汽车政策变化影响行业发展的风险:新能源汽车行业仍在早期发展阶段,政策会对行业发展产生较大影响,若监管部门发布相关政策,可能会冲击行业发展。

(2)技术路线变更的风险:技术进步是新能源汽车行业发展的驱动力之一,新产品的产业化可能会对上一代产品产生冲击,进而替代原有的技术路线。

(3)市场竞争加剧的风险:新能源汽车行业拥有很大发展空间,有大量企业参与竞争,行业产能可能在短期内超过需求,从而出现产能过剩的风险。

(4)特斯拉Model 3产销不达预期的风险:尽管目前看来,特斯拉Model 3的生产和销售基本稳定,但不排除其他因素导致Model 3产销受到影响。

扫码下载智通APP

扫码下载智通APP