广发证券:美联储降息“靴子落地”,港股哪些行业将受益?

本文来自微信公众号“广发港股策略”,作者:廖凌、朱国源。

报告摘要

美联储7月FOMC:降息“靴子”终落地

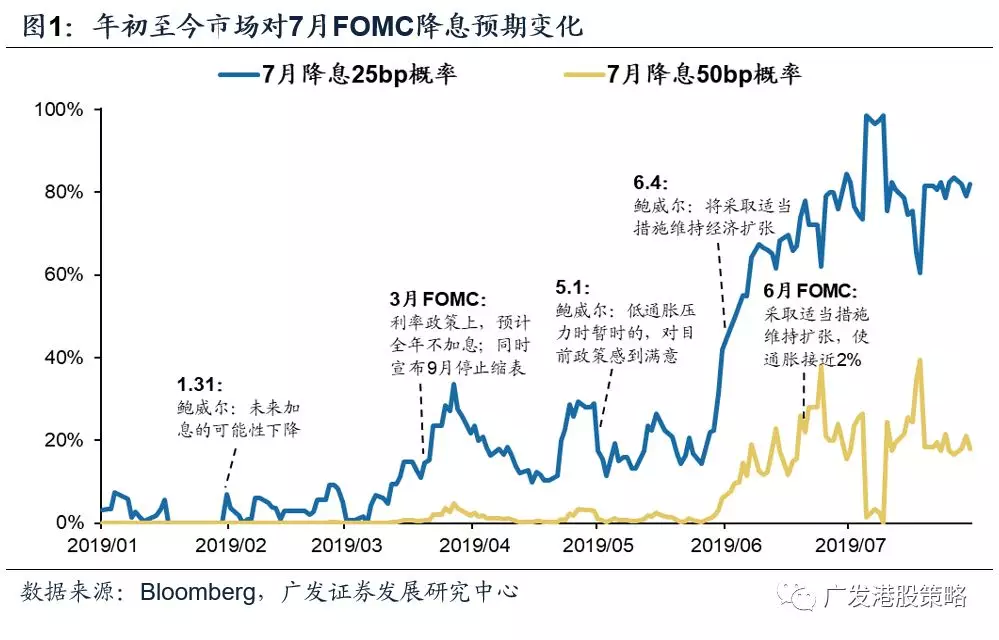

美联储7月FOMC议息会议宣布降息25bp,并提前两个月停止缩表,但在利率政策的前瞻指引方面,美联储未给出明确指引:

第一,对经济的表述:就业市场强劲,消费较年初有所增长。但企业固定投资较弱,扣除食品与能源项后的通胀率未出现改善。

第二,缩表计划上,本次会议宣布缩表计划从8月1日起正式停止,较此前预期提前两个月。

第三,关于未来降息路径,美联储未给出明确指引,美联储主席鲍威尔新闻表示降息并不一定只降一次,但此次降息并不必然是宽松周期的开始。

美联储表态不及市场预期的鸽派,且由于资本市场已price-in更多的宽松预期,议息会议结束后美元指数快速上行,同时美股出现较大波动。对标普500指数涨跌幅进行分拆,同样可以看出市场对于宽松已充分预期。

降息后,大类资产与港股走势如何?

降息周期首次降息可划分为“衰退式”降息与“预防式”降息,对应大类资产与港股走势在两类降息周期中也表现各异。

美联储降息与大类资产:不同类型降息周期中,大类资产表现既有共性,又存差异:1)短期内全球风险资产多倾向于上涨;2)中长期走势有所分化,若美国经济出现衰退,大类资产走势表现为短期股市占优,中长期债市占优,若后续美国经济企稳复苏,历史上也曾出现股债汇“三牛”。

从美国经济走势来看,我们认为未来降息与大类资产的演绎情形将介于“预防式”降息与“衰退式”降息之间(经济下行,但未出现衰退),大类资产短期仍存在上行空间,但中长期走势存在较大不确定性。

美联储降息与港股表现:短期倾向于上涨,中长期分化加剧。降息周期开启后,港股短期内均上涨,但中长期表现有所分化;行业层面,保险、电信服务、食品饮料等弱周期的行业表现较好。

核心假设风险:

美元指数、美债收益率大幅上行风险;美国通胀超预期上行风险。

报告正文

1 美联储降息“靴子落地”

1.1 7月FOMC:降息“靴子”终落地

美联储7月FOMC议息会议宣布降息25bp,并提前两个月停止缩表,但在利率政策的前瞻指引方面,美联储未给出明确指引。

对经济的表述:就业、消费强,但投资与通胀疲弱。FOMC声明中写道,美国就业市场强劲,失业率位于低位,且家庭消费较年初有所增长。但与此同时企业固定投资较弱,近12个月扣除食品与能源项后的通胀率低于2%,基于调查的长期通胀预期未出现变化。

缩表计划提前两个月停止。3月FOMC会议中,美联储计划于9月份停止缩表,本次会议宣布缩表计划从8月1日起正式停止,较此前预期提前两个月。

关于未来降息路径,美联储未给出明确指引。美联储主席鲍威尔新闻发布会上表示降息并不一定只降一次,但此次降息并不必然是宽松周期的开始,“鸽派”程度不及市场预期。从最新一致预期数据看,市场预期美联储9月再次降息25bp的概率为60%,市场依然期待美联储进一步宽松。

1.2 本次降息更多出于“预防”目的,但市场期待更加“鸽派”

FOMC声明对美国经济的表述为:投资与通胀疲弱,但就业、消费存在韧性,目前美国经济数据也验证这一结论:

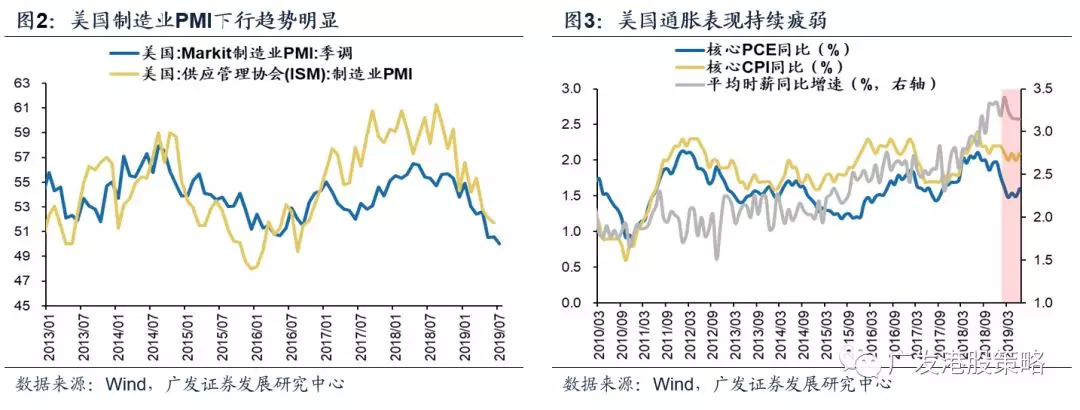

年初以来美国制造业PMI持续走弱,最新公布的Markit美国7月制造业PMI初值已降至50,低于预期与前值,且创2009年9月以来新低;从通胀指标看,美国6月核心PCE1.6%,不及预期,且已连续多月低于2%的目标水平。

美国二季度实际GDP上涨2.1%(环比年化),低于前值3.1%,但高于市场预期,主要受消费项拉动;就业市场方面,美国6月新增非农就业人数22.4万人,高于市场预期,年初以来美国就业数据波动较大,但最新的非农就业数据显示美国就业市场未出现明显恶化;

综合而言,美国经济不算好,但受消费项韧性支撑,叠加目前美国居民杠杆水平处于低位,后续出现经济衰退的概率不高,因此本次降息更多出于“预防”目的。

但议息会议结束后,美元指数快速上行,同时美股出现较大波动,当日(7月31日)美股三大指数最终均收跌超1%,这意味着资本市场已提前price-in更多的宽松预期,美联储表态不及市场预期的“鸽派”。对年初以来标普500指数涨跌幅进行分拆,指数上涨主要依赖无风险收益率下行和风险溢价(ERP)驱动的估值扩张(图5),市场对于宽松已充分预期;而估值扩张是存在极限的,当前逼近2%的长端利率(10年期国债)、接近历史均值+1标准差的静态PE水平已部分蕴含了下半年降息2-3次的预期。

2降息后,大类资产与港股走势如何?

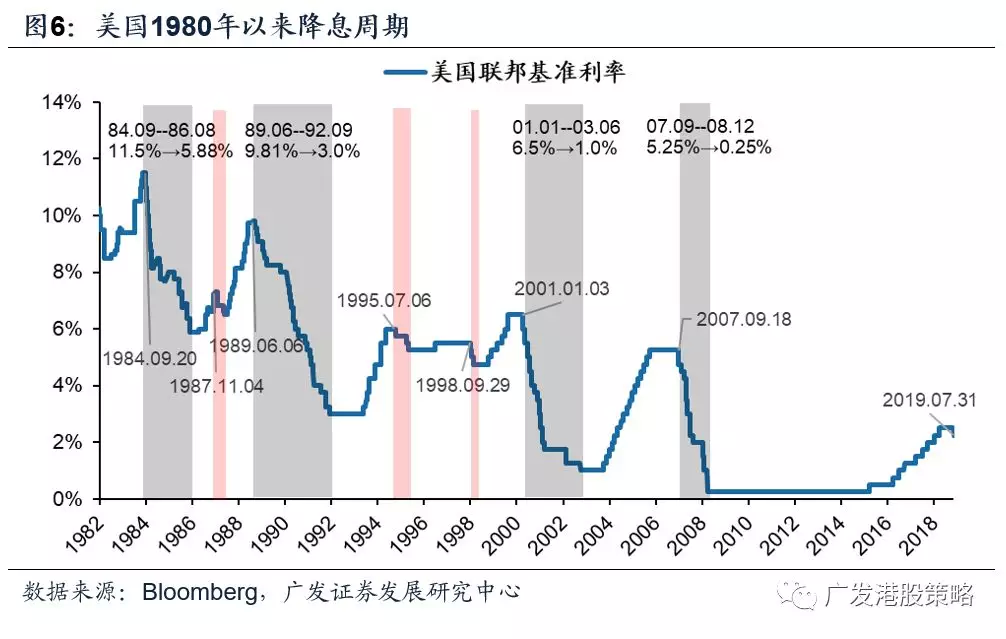

1980年以来,美国共有7轮降息周期,综合降息力度、降息周期持续时长、降息后美国经济是否出现衰退等因素,可以将降息周期首次降息划分为“衰退式”降息与“预防式”降息。

2.1 降息与大类资产:短期内股市走强确定性较高

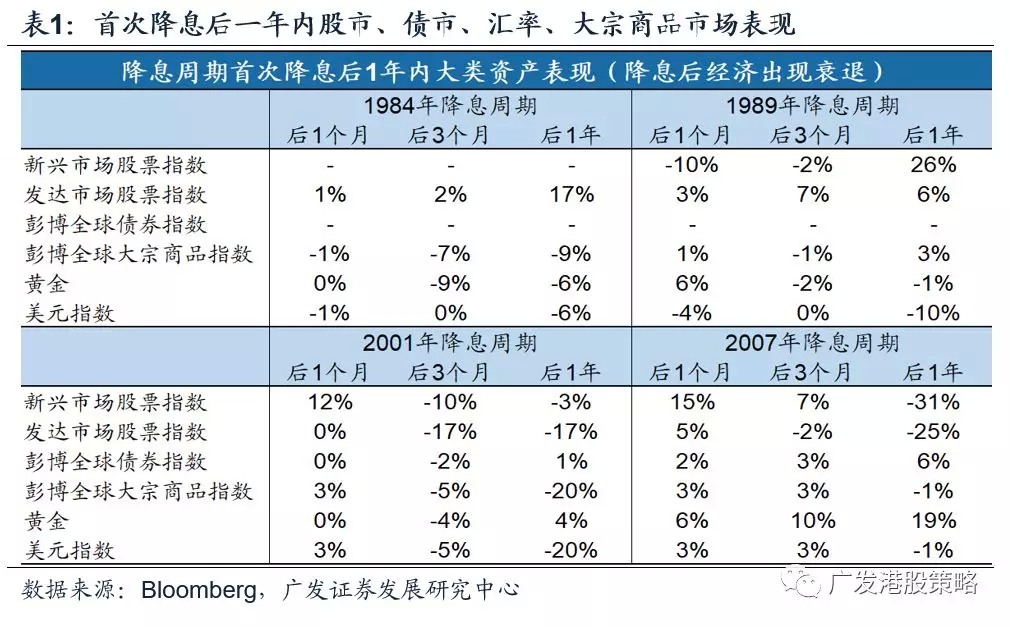

降息周期首次降息可划分为“衰退式”降息与“预防式”降息,对应大类资产价格走势在两类降息周期中也表现各异。通过对1980年以来四次“衰退式”降息周期中大类资产表现进行回溯,关于“衰退式”降息周期中大类资产走势,我们总结出以下启示:

首次降息后3个月内,股市表现较好,且新兴市场好于发达市场。降息周期开启初期,尽管经济仍面临压力但还出现衰退,降息释放流动性支撑估值,并抵消盈利下行的拖累;

随着时间的推延,债市逐渐走强。以2001、2007年为例,尽管降息力度不断加大,但货币政策的调节未能对冲经济下行,基本面因素开始压制股市表现,而受益于利率下降,债市逐渐走强;

大宗商品多数情况下走弱,但黄金价格存在韧性。历次降息周期中,受经济下行导致需求端疲弱影响,大宗商品跌多涨少,但黄金由于具有避险属性,价格韧性较强;

美元走弱概率较高,但极端情形下,美元指数存在上升可能。历次降息周期中,美元指数多表现为震荡或走弱,但极端情形下,美元的避险效应或将提振美元指数,最典型的案例如2008年金融危机。

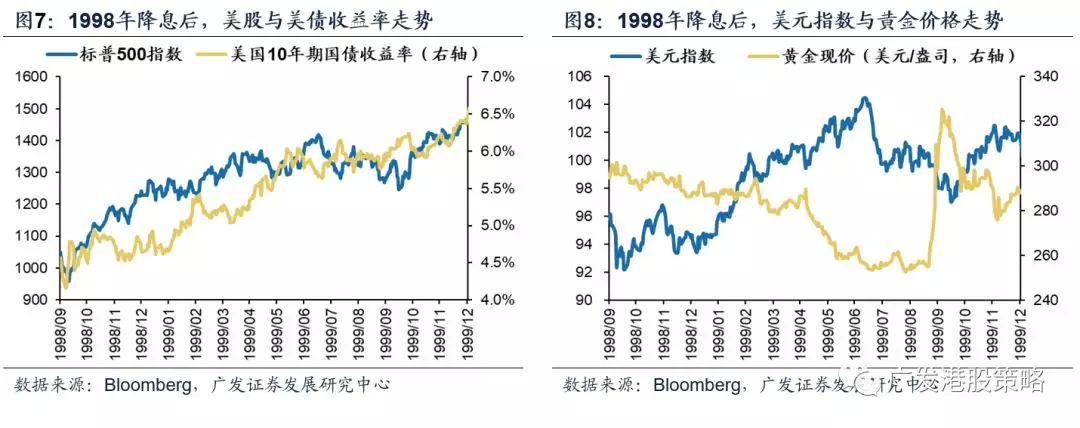

若首次降息出于预防经济衰退,且随后经济企稳,降息后大类资产显著反弹,以1998年降息周期(1998.9.29-1998.11.17)为例,降息后短期内股、债、美元“三牛”,黄金价格波动加剧。

综合而言,不同类型降息周期中,大类资产表现既有共性,又存差异:1)短期内全球风险资产多倾向于上涨;2)大类资产在不同类型降息周期中的长期走势有所分化,关键变量在于美国经济是否出现衰退。

从美国经济走势来看,高杠杆限制扩张、贸易环境不确定等因素约束美国经济短期内复苏,但鉴于美国经济出现全面衰退的概率同样不大,我们认为未来降息与大类资产的演绎情形将介于“预防式”降息与“衰退式”降息之间(经济下行,但未出现衰退),大类资产短期仍存在上行空间,但中长期走势存在较大不确定性。

2.2美联储降息落地后,港股哪些行业将受益?

由于香港具有“离岸”属性,港股走势与美国经济与股市的相关性较强,因此美联储降息是否能防止经济衰退,同样影响港股大盘走势。以近四次降息周期为例,美联储降息周期开启后,短期内受宽松流动性支撑,港股上涨概率较高,随着时间推延,若出现经济衰退,基本面因素将压制港股表现(2001年、2007年),相反,“预防式降息”后,美国经济企稳,港股涨幅进一步扩大(1995年、1998年)。

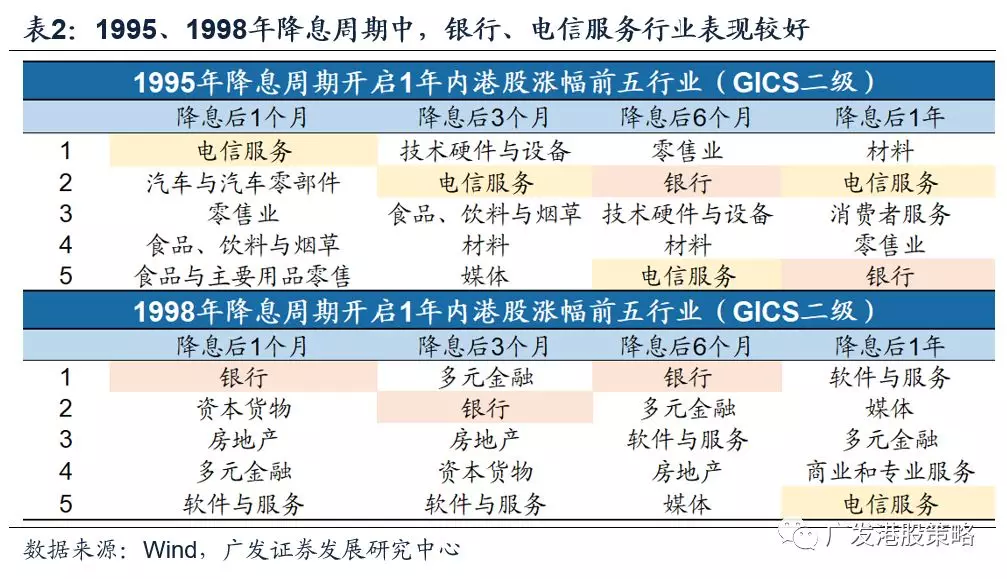

行业层面,降息后经济基本面的变化也一定程度上影响行业表现,但无论美联储降息的目的何在,各行业表现均存在一定共性:短期部分高beta行业或跑赢,中长期弱周期行业确定性较高。

短期内,部分高beta行业或跑赢大盘,比如汽车(1995年)、地产、资本货物(1998年)、科技板块(1998年、2001年)、原材料(2007年);

中长期来看,降息周期中弱周期行业确定性最高。无论降息周期后期经济是否出现衰退,市场对经济下行的担忧始终存在,因此弱周期行业跑赢的确定性最高,包括:电信服务、保险、食品饮料等行业。

值得注意的一点是,若降息周期以“预防式”降息开启,且最终经济未出现衰退,部分行业如银行(1995年、1998年)或受益于经济企稳。

风险提示

美元指数、美债收益率大幅上行的风险

美国通胀超预期上行的风险

扫码下载智通APP

扫码下载智通APP