国盛证券:有才天下猎聘(06100)聚焦“中高端”市场,未来有望保持“量价齐增”

本文来自微信公众号“焦研社”,作者焦俊、何富丽。

投资要点

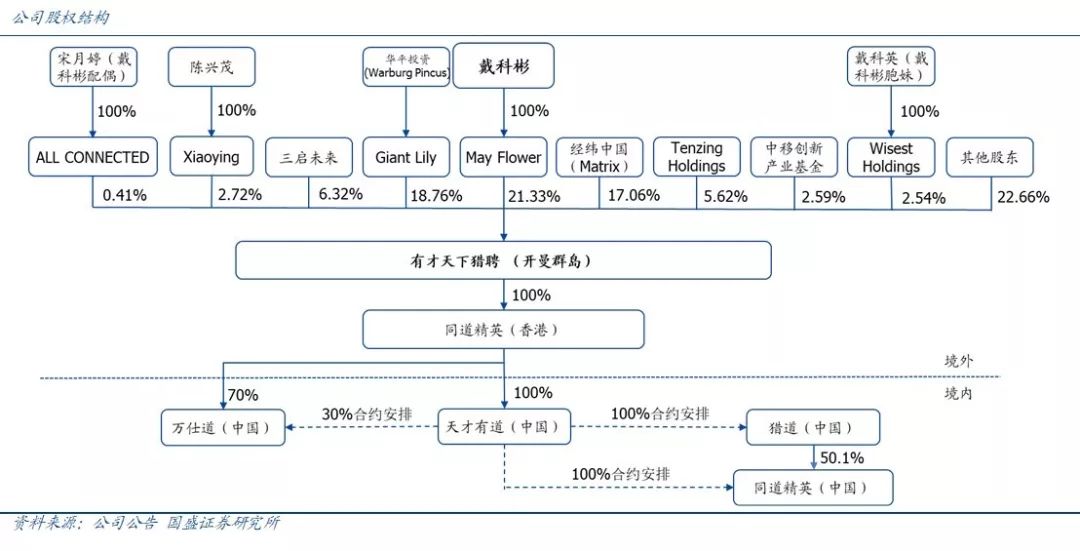

猎聘是中国最大的精英招聘平台。2011年6月猎聘网站上线、2018年6月公司在港交所上市,IPO净募资28.05亿港币,主要用于研发、收购、营销等。戴科彬先生是公司实际控制人,合计控制57.65%的表决权。

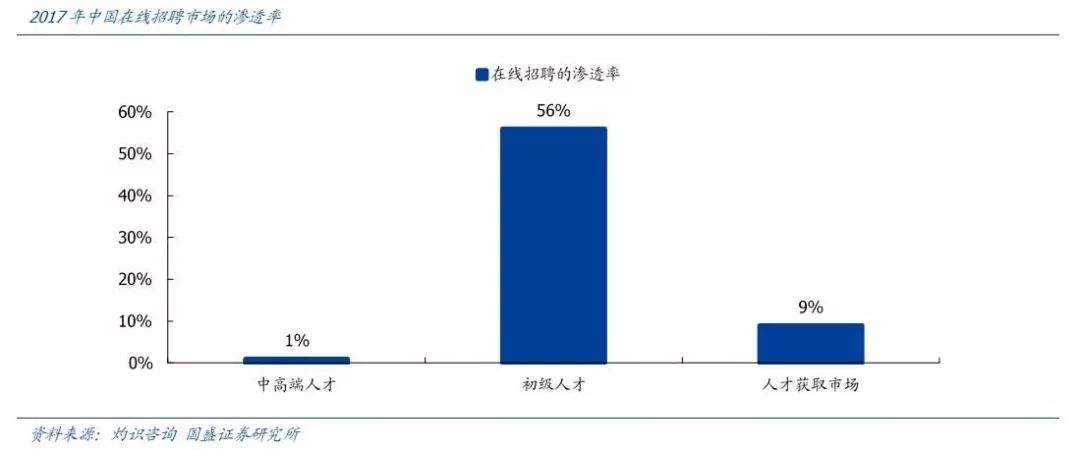

中高端招聘市场空间仍广,行业集中度有望缓升。中高端人才数量8430万、占城镇职工总数19.3%;中高端招聘规模1156亿、占人才获取产值85.5%。未来市场可保持20%的复合增长,将受益人才的供(教育扩容)+需(产业升级)两旺及招聘的线上化率提升。目前中高端招聘市场高度分散,CR10为2.9%,TOP1猎聘市占率1%,未来行业集中度有望缓升。

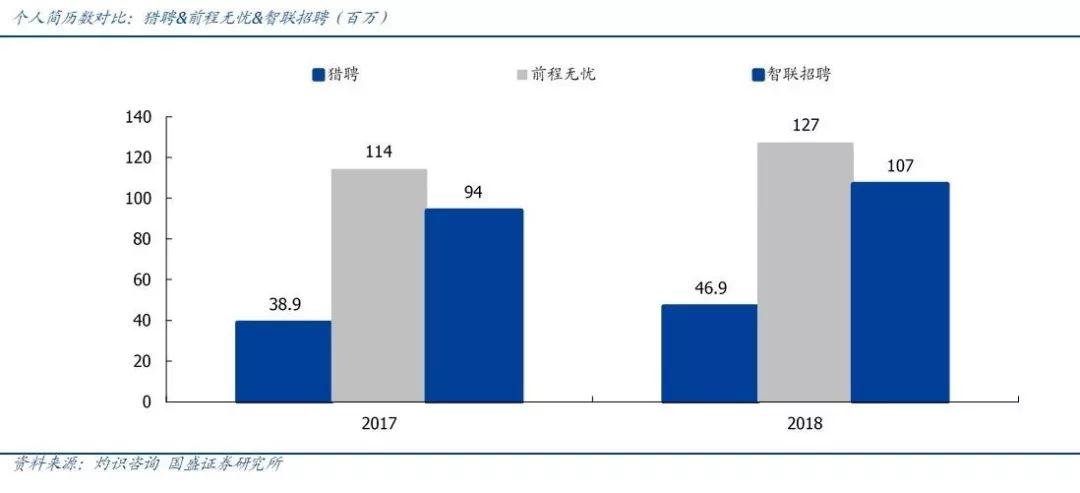

猎聘聚焦“中高端”市场,未来有望保持“量价齐增”。相比51JOB、智联,猎聘ARPU优势明显,但C端简历数、B端客户数成长空间仍大。2018年猎聘/前程/智联C端简历数0.47/1.27/1.07亿,猎聘聚焦年薪10万+人才市场、简历独占率80%;B端客户数4.8/48.5/77.5万(16-18CAGR 25%/3%/23%)、ARPU值2.4/0.5/0.3万(16-18CAGR 14%/22%/-2%),ToB收入11.6/24.3/22.6亿(16-18CAGR 42%/25%/21%),猎聘ARPU值优势显著,但其简历数、客户数成长空间仍大,未来有望保持“量价齐增”。

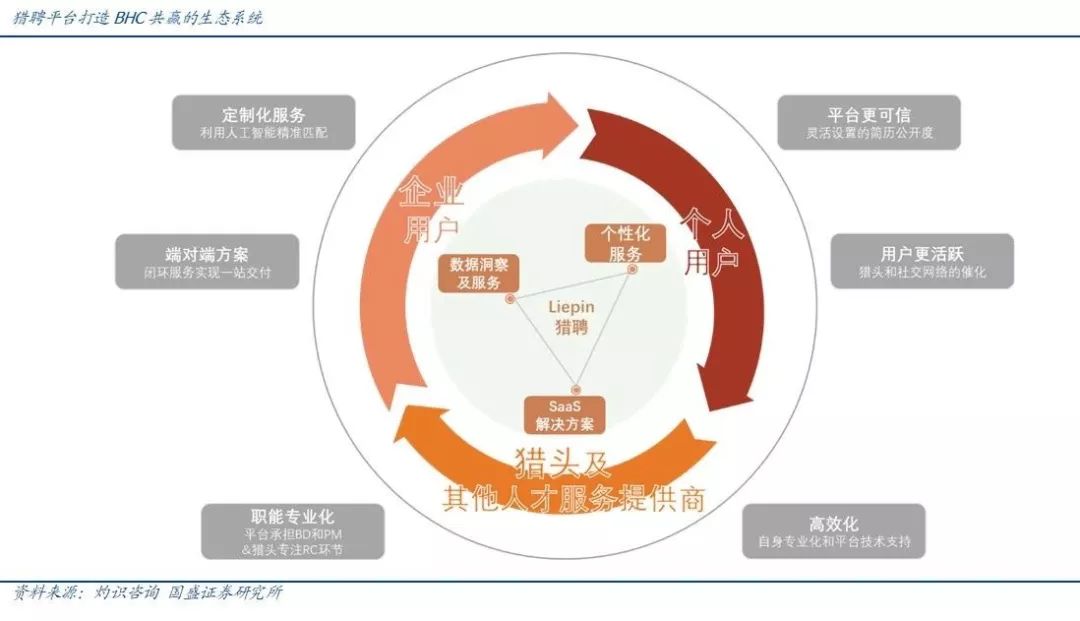

公司打造BHC共赢的生态系统,以ToB变现为主。猎聘差异于传统招聘网站,打造企业、猎头及求职者共赢的生态系统,创新性将猎头纳入生态:既起到催化求职者(单个猎头可触达用户数16人)的作用、又辅助完成企业闭环服务的需求。猎聘还差异于线下猎头公司,引入人工智能技术:推动实现60%-70%的交付完成度。2018年公司营收12.25亿,ToB/ToC/其他占94.9%/4.9%/0.2%,ToB中订购/交易类占70%/30%;企业客户/用户数分别4.8万/33.9万,个人用户数0.47亿,验证猎头数13.7万。

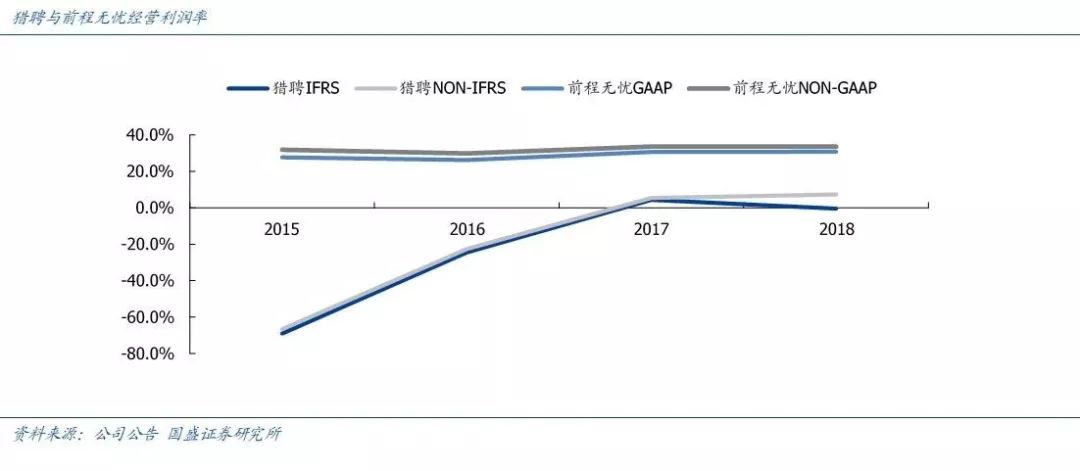

公司当前营收规模仍然较小,盈利能力被三费所掩盖。我们认为伴随公司营收体量扩大、销售人员单效提升,其规模效应有望持续显现。2018年猎聘/前程经营利润率-0.5%/30.8%,主要系猎聘销售/行政/研发费率58.2%/17.3%/11.3%、较前程高26.2/7.8/11.3pct。我们预计伴随其营收扩大及人员单效提升,公司经营费用率将下降。C端广告费杠杆效应显著,B端地推费杠杆效应仍有待显现:猎聘单个销售目前覆盖30家企业客户,未来有望覆盖40-50家(51JOB目前约为100家)。当猎聘收入体量达25亿以上时,其销售费用率有望降至40%以下,净利率水平可达20%。

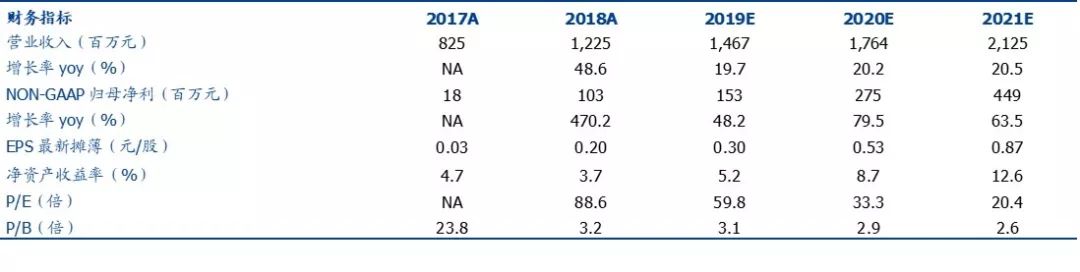

盈利预测与投资建议:首次覆盖,给予“增持”评级。我们预计公司19-21年NON-GAAP归母净利润为1.53/2.75/4.49亿,对应PE为60/33/20倍,综合考量公司未来成长性以及当下行业景气程度,我们认为公司2020年合理市值125亿港币,对应PE 40倍,首次覆盖,给予“增持”评级。

风险提示:销售规模效应不显著的风险、宏观经济波动的风险、行业竞争加剧的风险、用户留存及扩大的风险、招聘业务的季节性风险。

一、公司概览:中国最大的精英招聘平台

1中国最大的精英招聘平台,IPO净募资28亿港币

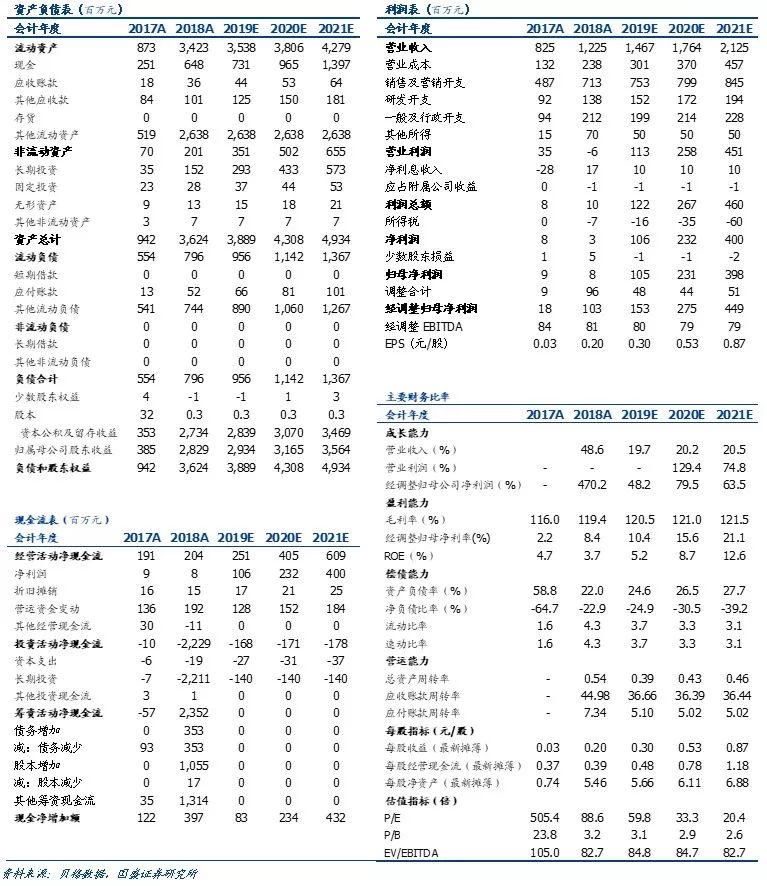

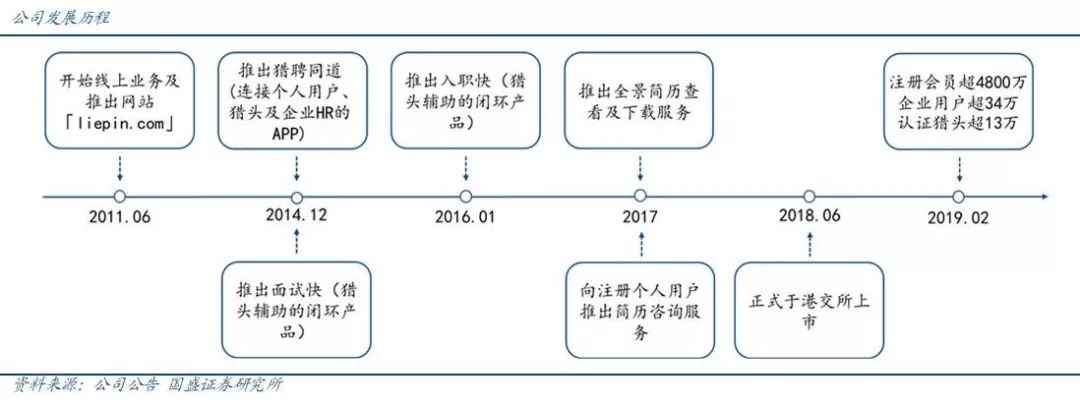

猎聘网2011年上线、2018年上市,是中国最大的中高端人才线上招聘平台。2011年6月猎聘网站上线、2014年12月猎聘同道APP推出,公司着力打造实现企业、猎头和职业经理人三方互动的中高端人才职业发展平台。2014年12月、2016年1月公司先后推出猎头辅助闭环产品“面试快”、“入职快”,颠覆传统招聘模式,开启全新交易模式。猎聘逐步发展成国内最大的中高端人才线上招聘平台,2018年6月成功登陆港股市场。

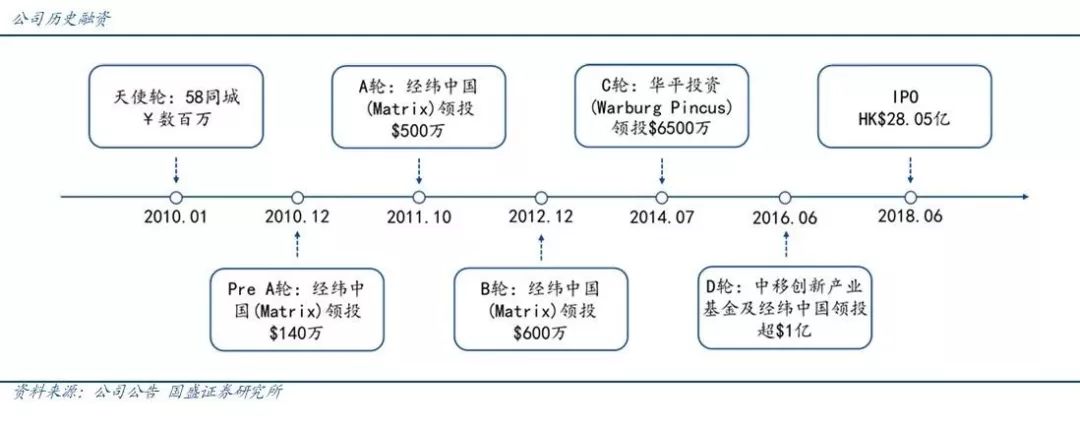

公司屡获资本支持,其中IPO净募资28.05亿港币。2010-2016年,猎聘陆续获得58同城、经纬中国、华平投资以及中移创新产业基金等合计融资超1.7亿美元,D轮融资后估值近10亿美元。2018年6月,公司IPO净募资28.05亿港币,用于提高研发能力及产品组合(40%)、收购及投资(25%)、改进销售及营销计划(25%)、补充营运资金(10%)。目前公司现金充裕,截至2018年底货币资金及定期存款达32.35亿人民币。

2戴科彬先生是实际控制人,合计控制58%表决权

戴科彬先生是公司实际控制人,合计控制57.65%的表决权。公司前三大股东为May Flower/Giant Lilly(华平投资旗下)/Matrix(经纬中国),分别持股21.33%/18.76%/ 17.06%。控股股东May Flower以一致行动控制公司51.33%的表决权(包括Giant Lily、Matrix、Tenzing Holdings、Xiaoying、Wisest Holdings表决权),股东三启未来持有公司股份6.32%。戴科彬先生持有May Flower100%股份并持有三启未来普通合伙人三启天才99%股份,因此合计控制公司57.65%的表决权,利于统一决策管理并快速响应市场。

万仕道、同道精英及猎道是公司经营实体,分别主营线下人才服务、线上招聘以及投资控股业务。公司间接持有万仕道70%股权并通过合约关系间接获得其30%控制权,同时通过合约关系间接获得猎道、同道精英100%控制权。万仕道为企业客户及猎头提供线下人才服务,同道精英透过线上平台提供人才服务,而猎道的主营业务为投资控股。

公司先后投资高端猎头公司、校园及社交网络招聘企业,辅助自身业务及人才库扩张。通过收购德筑企业管理,公司进一步满足客户对高端人才需求;通过投资职优你及勋厚,公司持续扩大初级人才市场业务及其数据库,以迎合大学生招聘及训练市场的急剧扩张;通过投资Moseeker,公司扩充自身招聘方案的提供渠道并增强现有业务及数据库。根据公司公告,未来公司计划持续投资于人才获取服务B端市场及专业教育C端市场,提升公司综合竞争力。

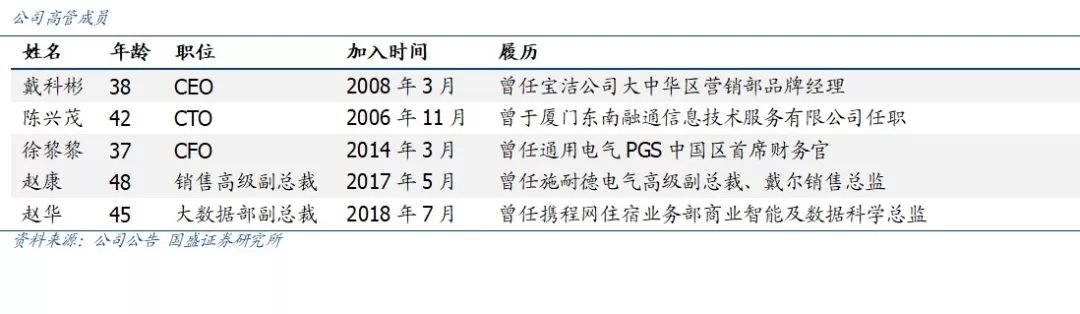

3高管团队经验丰富,核心员工获购股权激励

公司高管团队经验丰富、背景多元,历史业绩卓著。戴科彬任CEO,负责公司的战略方向、品牌创造、平台架构、产品设计及开发,尤其擅长品牌营销。陈兴茂任CTO,徐黎黎任CFO,赵康任销售副总,赵华任大数据部副总,高管成员经验丰富、背景多元。戴科彬先生及高管团队带领本公司跨越多个里程碑、历史成绩卓著,包括创造闭环服务模式,改善数据可视化,及将人工智能技术引入中国人才服务行业。

公司实行股权激励计划,绑定员工与公司利益。至2018年初,公司累计未行使购股权2495万股,执行董事/其他雇员分别持有1285/1174万股。2018年公司共新授出购股权1152万股,执行董事/其他雇员分别获得100/1052万股。2018年公司股权激励费4.83亿,主要系当年新授出1152万股购股权,服务期限为4年;预计2019年股权激励费较上年有所下降,主要系部分服务期限4年的购股权于2014年授出、2018年计提完毕。

二、行业分析:市场空间仍广,行业集中度有望缓升

1中高端招聘市场规模超千亿,未来可保持20%的复合增长

2018年我国人力资源服务市场规模4086亿,其中人才获取市场规模1352亿。根据灼识咨询,我国人力资源服务市场可划分为人才获取、人力资源外包和其他服务三块。2018年整体人服市场规模4086亿(13-17CAGR为21%),其中,人才获取/人力资源外包/其他服务的规模分别为1352/1786/948亿(13-17年CAGR分别为24%/20%/21%)。灼识咨询预计我国人力资源服务市场规模2022年将达8421亿,18-22年CAGR为20%。其中,预计人才获取/人力资源外包/其他服务18-22年CAGR分别为20%/19%/21%。

2018年我国中高端人才获取市场规模为1156亿、占人才获取市场的85.5%。预计未来中高端招聘规模可保持20%左右的复合增长。根据灼识咨询,我国人才获取市场可进一步分为年薪10万以上的中高端人才/不足10万的其他人才获取。2018年整体人才获取规模1352亿,其中,中高端/其他人才获取的规模分别为1156/196亿、占比分别为85.5%/14.5%、预计18-22年分别复合增长20%/19%至2433/389亿,届时占比分别为86.2%/13.8%。

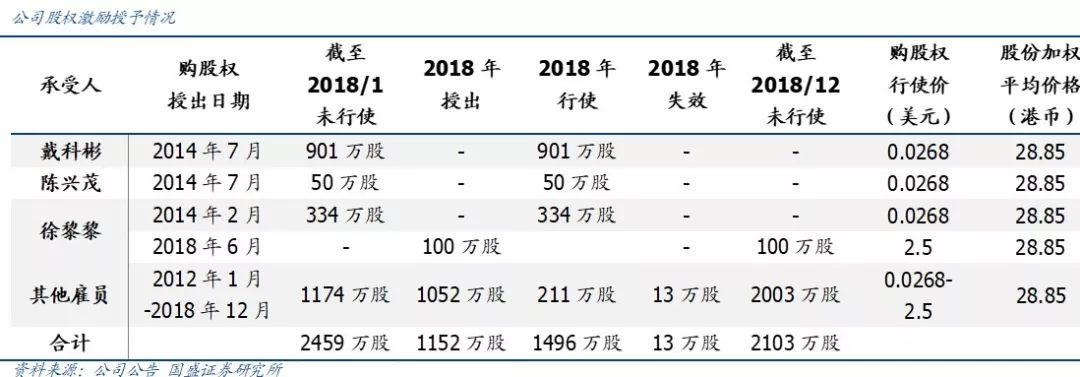

2018年我国城镇职工总数4.37亿,中高端职工数量8430万、占职工总数的19.3%。预计未来中高端职工数量可保持10%左右的复合增长。根据灼识咨询,我国城镇职工数量可进一步划分为年收入10万以上的中高端职工/不足10万的其他职工。2018年全国城镇职工总数4.37亿,其中,中高端/其他职工的数量分别为8430万/3.53亿、占比分别为19.3%/80.7%,预计18-22年分别复合增长10%/1%至1.25/3.62亿,届时占比分别为25.6%/74.4%。

中高端人才获取市场具备人力资源稀缺、人才价值高的特点,未来市场空间仍大。我国中高端人才的数量占人才获取市场不到20%,而中高端人才的产值占到人才获取市场的80%以上,显示出中高端人才的稀缺性和高价值。随着行业供需两旺及线上化率提升,未来中高端人才获取市场空间仍大,专注中高端人才获取的猎聘有望直接受益行业高增。

2中高端人才供需两旺、线上化率提升将驱动行业扩容

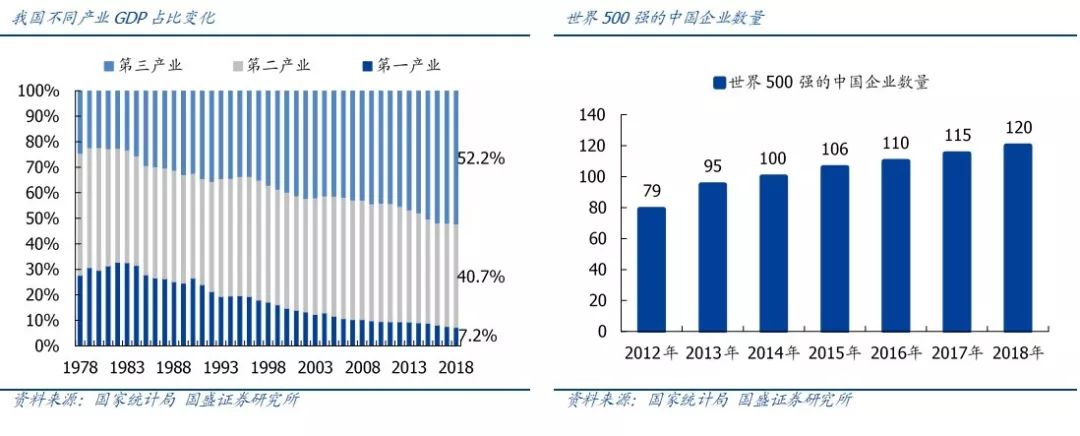

需求端:第三产业占比提升,中高端人才需求增长。随着国内服务业及高新技术业发展,我国第三产业GDP占比从1978年24.6%提升至2018年52.2%,经济发展已由总量向质量驱动转型,对企业高效率和精细化运营要求提高,由此企业加大对中高端人才需求。我国世界500强企业数量从2012年79个增加至2018年120个,头部企业实力增强,对中高端及稀缺人才的需求增加,中高端人才需求比率已经从2013年的17.8%提升至2017年的23.8%。企业对中高端人才需求增长,将从需求端推动中高端招聘市场发展。

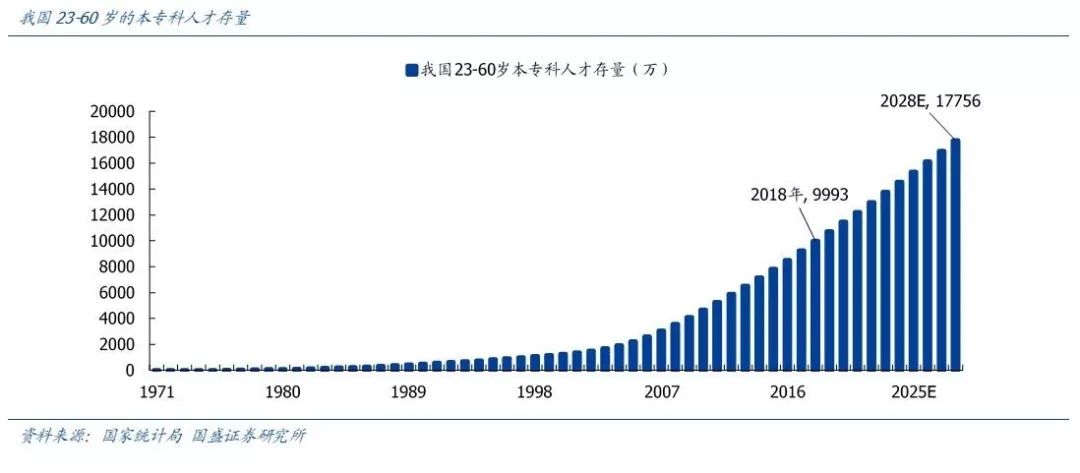

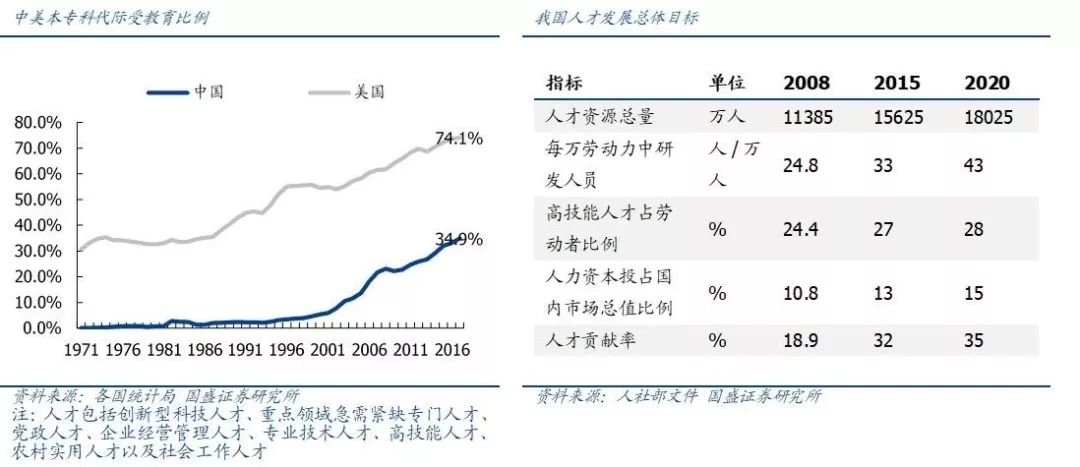

供给端:高等教育持续扩容,“人才红利”推动中高端市场发展。我国高等教育人才持续增加,至2018年底23-60岁本专科人才存量近1亿,其中2018年新增本专科生753万,未来新增大学生数若保持年增1.5%,十年后23-60岁本专科人才存量将达1.78亿。对比大学教育代际普及率,2017年美国达74%、我国仅35%,我国高等教育扩容空间仍大。根据国家的人才发展目标,我国人才资源总量将从2008年1.14亿累计增长58%至2020年1.80亿。高素质人才数量供给增长,将从供给端推动中高端招聘市场发展。

线上化:中高端招聘线上化率仅1%,未来提升空间大。中高端人才招聘线上化率仅1%,远低于标准化更高的初级人才招聘56%的线上化率。要提升中高端招聘的线上化率,需解决的痛点有两个:一是线上平台要有更周到的服务,以满足“更被动”的中高端人才和“更挑剔”的企业。饱和的传统招聘网站并未做到,猎聘通过引入猎头来激活求职者、为企业提供提供闭环服务,做到了更周到的服务;二是猎头业务要能提高标准化程度,技术有限的线下猎头公司并未做到,猎聘通过引入人工智能技术提高了职位的匹配准确度和交付完成度,做到了更加标准化。因此,随着人才获取市场从职位发布向技术驱动转型升级,猎聘主导的中高端招聘市场的线上化率有望逐步提升。

3中高端市场高度分散,未来行业集中度有望缓升

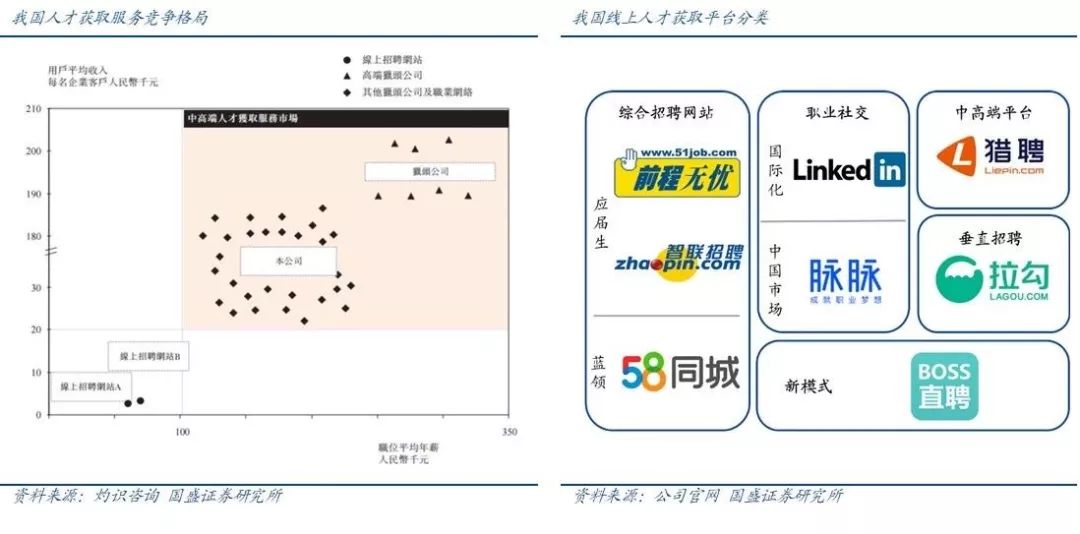

我国人才获取市场有多种分类方法:(1)按渠道可分为线上和线下,线上有招聘网站、线下有猎头公司。猎聘主营线上业务,但其闭环服务也涉足线下;智联是典型的线上,科锐是典型的线下,行业日益呈现线上线下融合式发展。(2)按模式可分为ToB和ToC,ToB为主的有传统招聘网站和猎头公司、ToC为主的有职业社交网站和APP。猎聘以ToB端收入变现为主,ToC收入占比小;前程、智联、58同城、科锐等都以ToB端变现为主,领英和脉脉则以ToC端变现为主。(3)按档次可分为初级、中高端、高端,初级包括校园及蓝领招聘网站、中高端包括招聘网站和猎头公司,高端主要是外资猎头公司。猎聘定位中高端网络招聘,与招聘网站和猎头公司形成错位竞争:较初级招聘网站客户价值高、较中高端猎头公司技术实力强、较高端猎头公司客户粘性强;前程、智联/58同城主营初级/蓝领网络招聘,科锐主营中高端线下寻猎,外资大企占据了高端猎头市场。

中高端招聘市场仍然高度分散,未来集中度有望缓升。根据灼识咨询数据,2017年我国中高端人才招聘公司超1.7万家、独立猎头约35万名,相当于每家猎头公司仅有20名从业猎头,可见行业小型猎头公司居多。2017年中高端人才招聘CR10为2.9%、CR5为2.0%,中高端招聘市场仍然高度分散,猎聘作为市场领导者市占率仅1%。得益公司竞争力增强带动收入增长,2015-2018年猎聘市占率从0.55%提升0.51pct至1.06%。如前文所述,猎聘较招聘网站增加猎头一端、提供闭环服务,较猎头公司有人工智能技术、提升标准化程度,未来猎聘将引领中高端招聘市场线上化率的提升,一方面有望保持内生良性增长、另一方面有望加速整合线上及线下资源,在提高自身市占率的同时,将带动行业集中度缓升。

猎聘独家卡位中高端赛道、创新应用“BHC”模式,长期竞争优势显著。(1)猎聘独家卡位中高端赛道,潜在竞争威胁有限:中高端人才更注重品牌形象,初级招聘网站“首次”招聘的品牌优势无形中成为“二次”招聘的品牌劣势,尽管前程、智联成立早、发展成熟,但其直接做大中高端市场很难。而且,中高端人才多为被动求职者,对注册新平台并不积极,无论前程、智联开发子品牌,还是拉钩拓展新行业,获取中高端人才简历的成本都很高。(2)猎聘创新应用“BHC”模式,大大提升平台活性:中高端人才的“被动”和大中型企业的“挑剔”,使前程、智联等传统招聘网站难以仅通过信息发布、广告展示来满足企业和求职者的需求,因此传统的“B企业+C求职者”两方模式在中高端市场失效。猎聘创新增加“H猎头”一方、形成“BHC”三方互动,大大提升平台活性和用户粘性。猎聘所主导的中高端人才招聘赛道伴随产业升级需求而来,因此产生最晚,诞生更早的初级人才/蓝领招聘赛道,前程无忧+智联招聘/58同城已形成显著卡位优势。

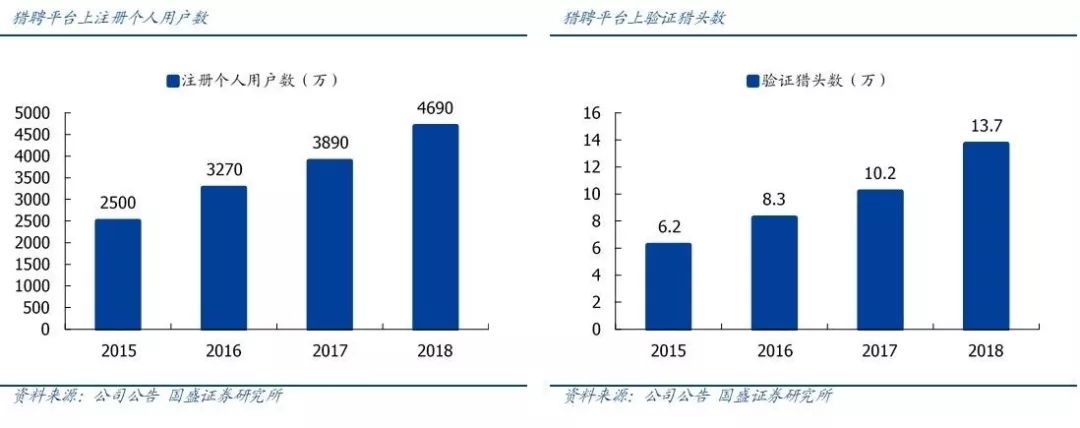

C端数量对比:猎聘聚焦“中高端”人才,前程和智联吸纳“初级”人才,长期看猎聘C端简历数增长空间仍大。猎聘、前程、智联平台2018年累计个人简历数分别为4690万、1.27亿和1.07亿,当年新增个人简历数分别为800万(+21%)、1300万(+11%)和1300万(+14%),猎聘聚焦年薪大于10万的“中高端”人才,前程和智联主要吸纳年薪不足10万的“初级”人才。尽管猎聘简历数低于前程和智联,但其简历价值和相对市场份额显著高于前程和智联:猎聘简历独占率高达80%、前程和智联简历重复度极高;猎聘简历数占中高端市场比例达56%、前程和智联简历数占初级市场比为36%和30%。长期看,得益高等教育扩容、人才供给增加,猎聘C端简历数增长空间仍大。

B端量价对比:猎聘收入为前程及智联各自1/2,企业客户数仅前程1/10、智联1/16,但ARPU优势显著,长期看猎聘收入体量及B端客户数成长空间仍大,未来有望保持“量价齐增”。2018年猎聘、前程和智联ToB收入体量分别为11.6亿、24.3亿和22.6亿,其中,企业客户数分别4.8万、48.5万和77.5万、ARPU值分别2.4、0.5和0.3万。2016-18年猎聘ToB端收入CAGR 42%(前程/智联分别25%/21%)、企业客户数CAGR 25%(前程/智联分别3%/23%)、ARPU值CAGR 14%(前程/智联分别22%/-2%),猎聘收入体量不及前程和智联,企业客户数成长空间大、ARPU值具备优势,未来有望保持“量价齐增”。前程和智联发展较成熟,分别采取“价增”提价和“量增”免费策略。

三、业务解析:战略定位中高端招聘,经营杠杆有望逐步显现

1商业模式:打造BHC共赢的生态系统,重塑人服产业链

传统招聘以企业信息展示为中心,沟通效率低、网络效应不足;而猎聘平台以个人用户体验为中心,沟通高效且匹配精准、具备强大的网络效应。传统招聘包括招聘公告板、猎聘代招、公司直招等,求职者与公司信息不对称可能导致沟通效率不高、简历和招聘信息不准确可能使招聘周期延长、目标导向驱动缺少多边互动还导致了网络效应不足。猎聘意即“猎头及招聘”,其平台化的招聘通过构建社交网络促成了求职者、企业和猎头高效沟通,通过分析用户行为实现了职位精准匹配,通过强化用户互动提升了平台网络效应,最终以更具成本效益的方式快速完成了招聘工作,满足了平台上多边用户的需求。

猎聘打造BHC共赢的生态系统,颠覆了传统的广告发布形式,不仅首创交易闭环服务模式,而且通过智能匹配实现更高的交付完成度,大大提高了人服产业链的运营效率。猎聘最早通过提供猎头服务(如Saas方案)吸引猎头入驻,利用猎头发布的中高端职位吸引求职者使用,利用逐步丰富的中高端人才库吸引企业加入,从而实现BHC良性互动并打造BHC共赢的生态系统:海量人才库激发企业发布更多定制化和端对端招聘需求,于是猎头专业且高效地激活求职者以完成企业的交易闭环服务,因此求职者持续完善并自主公开简历进而丰富庞大的中高端人才库。猎聘不仅差异于传统招聘网站,创新性将猎头纳入生态,首创交易闭环服务模式;而且差异于线下猎头公司,引入人工智能技术,实现更高交付完成度(公司60%-70%VS行业20%-30%),从而提高人服产业链效率。

(1)为求职者提供更可信及活跃的平台:可信是基于可灵活设置的简历公开度,活跃是基于猎头的直接催化及职业社交网络的辅助催化。得益于此,猎聘平台2017年约47.5%的个人用户在过去18个月至少更新一次简历,C端用户活跃度远高于行业水平。

(2)为企业提供定制化和端对端的方案:定制化是基于平台利用人工智能实现精准匹配,端对端是基于平台利用猎头提供闭环交易促成一站式的交付。得益于此,猎聘平台2017年企业客户续约率达85.8%,B端客户粘性远高于行业平均。

(3)促进猎头实现专业化和高效化:专业化是基于平台承担了BD(获取客户)和PM(运作职位)职能,而猎头仅专注RC(人才寻访)环节,且每位猎头仅专注1-3个细分行业;高效化得益猎头自身的专业化和平台的技术支持。得益于此,猎聘平台2018年单个猎头触达用户数提升至16次,猎头服务B端的同时持续地激活了C端。

猎聘平台提供广泛的产品及服务,主要基于订购模式及交易模式向企业客户收费变现。人才获取服务商通常透过三种模式即订购、交易及咨询服务变现:订购模式指企业客户就协定时限内定制套餐付款;交易模式指服务商一般于完成某程序后根据职位年薪区间向企业客户收固定费用;咨询服务模式指服务商就咨询服务向个人用户收费。尽管猎聘为BHC三方提供服务,但目前公司主要基于订购模式及交易模式向企业客户收费变现。

(1)求职者:猎聘就高级会员订阅及简历咨询服务向个人用户收费。高级会员订阅提供各种增值功能及工具,收费标准是130-450元/月。简历咨询服务由第三方顾问提供一对一服务,收费标准是500-1500元/次。此外,求职者可获得建档、投递简历等免费服务。

(2)企业:猎聘主要基于订购模式及交易模式向企业客户收费变现。订购模式下,企业客户可订阅1-4万/年不等的年包,具体分为基于消费的服务(简历下载、与求职者意向沟通、申请工作邀请)、基于时间的服务(职位发布置顶)等。交易模式下,企业客户可购买交易闭环服务,主要包括“面试快”(到场面试为节点,0.2-0.9万/职位)、入职快(候选人入职为节点,1.5-8万/职位)等。此外,企业用户也可获得免费的基础服务。

(3)猎头:持续激活被动求职者、积极完成交易闭环服务。猎头平台催化剂,对求职者及企业用户发挥激活和连接作用,可免费接入平台庞大人才库(简历下载超限后需支付虚拟货币),并通过诚猎通获取包括发布职位、简历推荐的免费服务;同时作为猎聘闭环服务的辅助,向企业客户提供面试外包、招聘流程外包服务,并从平台获取一定费用。

猎聘独特的商业模式带来高质量的资产负债表:轻资产化、现金类资产占比高,无付息债务、合约负债占比高。2018年公司总资产36.24亿,其中现金类资产33.15亿、占91.5%,固定资产及无形资产为0.28/0.13亿,占比为0.8%/0.4%;应收及预付类/投资类资产为1.15/1.52亿,占比为3.2%/4.2%。2018年公司总负债7.96亿,其中,合约负债为6.37亿、占80%,应付类款项为1.59亿、占20%,无任何借款。高合约负债系企业客户预付的年包费,彰显了猎聘强大的议价能力,为公司带来了充裕的现金流支撑。

2收入来源:ToB占95%、ToC占5%,ToB端变现为主

2018年猎聘实现营收12.25亿(16-18年CAGR 44%),企业客户/个人付费用户/其他服务分别占94.9%/4.9%/0.2%(16-18年CAGR分别42%/167%/NA)。2018年公司营收同比增长49%至12.25亿,其中,向企业客户提供人才获取服务收入同比增46%至11.63亿,订购类/交易类分别占70%/30%;向个人付费用户提供专业就业服务收入同比增122%至6055万;投资物业租金收入216万。随着企业客户数增长及ARPU提升、个人用户付费比例扩大及ARPU提升,预计公司收入将保持快速增长。

2018年猎聘企业客户数共4.82万(16-18年CAGR 25%)、企业用户数共33.87万(16-18年CAGR 45%),企业当年发布职位数390万((16-18年CAGR 33%)。公司吸引了越来越多的付费企业客户购买固定年包和交易闭环服务,也吸纳越来越多的免费企业用户加入平台发布简历。而且,公司的企业客户质量非常高:2017年企业客户续约率达到85.8%,企业客户中有221家福布斯500强公司,近40%总收入来自快速增长的互联网及金融行业企业客户。未来,随着存量客户续约率稳中有升及一部分免费用户转化至付费客户,预计公司的付费企业客户数将可保持稳步增长。

2018年猎聘企业客户ARPU值达2.4万(16-18年CAGR 14%),主要系企业客户HR预算增加及平台加大服务供给。2018年猎聘平台企业付费转化率降至14.2%,主要系非付费小企业用户激增,实际上这部分用户并非目标客户群,长期看其潜在收入贡献有限。2018年猎聘平台企业客户ARPU值增至2.4万,主要系企业客户提高HR预算及平台加大服务供给。未来,随着公司深挖老客户更多需求、充分满足新客户诸多需求,预计公司的企业客户ARPU值有望保持上升趋势。

2018年猎聘注册个人用户数4690万(16-18年CAGR 20%),占中高端人才总数比例超50%,验证猎头数13.7万(16-18年CAGR 29%),占猎头总数比例超1/3。猎聘定位差异化的“中高端”平台,至18年底有注册个人用户数4690万,占我国中高端人才总数的比例超50%。猎聘的差异化还在于平台活跃着积极的“猎头”,至18年底有验证猎头数13.7万,占我国从业猎头总数的比例超1/3,庞大的求职者和猎头群体促成企业需求被快速满足。未来,随着人才和猎头供给增加及猎聘品牌影响力增强,预计猎聘平台的简历数及猎头数将保持较快增长。

C端求职者是变现的流量基础,H端猎头是天然的催化剂。要保证企业支付高预算,需C端求职者提供流量的支撑,2016-18年企业发布职位数增速快于个人用户数,使平均单个职位可获得简历数降至12份,随着高等教育扩容,未来C端用户数可保持快增长。要保证企业支付高预算,还需H端猎头积极催化求职者并完成交易闭环服务,2016-18年平均单个猎头可触达用户数升至15.5人,保证平台有48%的C端用户在过去18个月内至少更新过1次简历(行业内中高端人才每4年换1次工作),大大提升了平台活性。

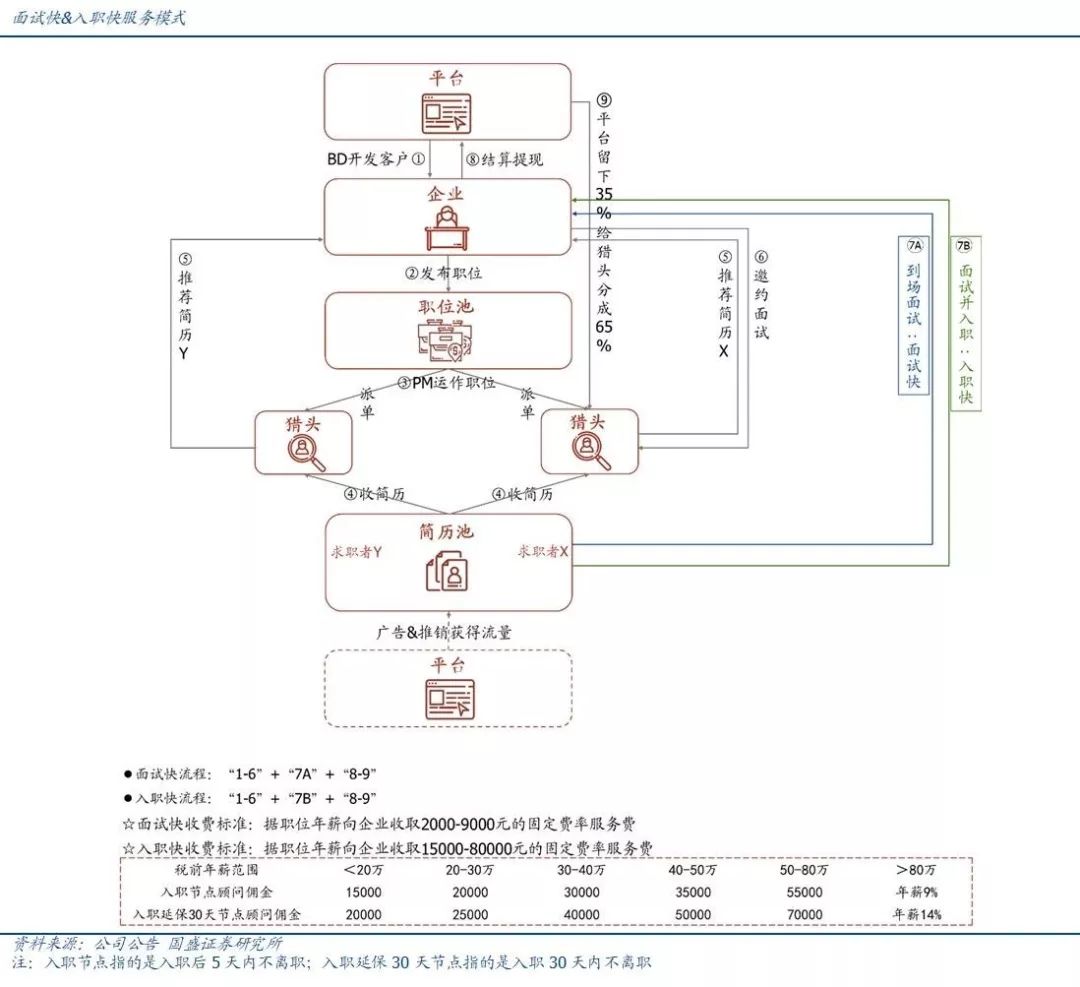

3未来展望:提升企业客户价值,发挥经营杠杆效应

“面试快+入职快”提供交易类闭环服务,大大提升了企业的招聘效率。面试快是国内首个猎头辅助的闭环服务,企业定制职位发布,平台利用技术推荐合适猎头,猎头在2小时内发起对话并在24小时内推荐简历,候选人到场面试为交付节点,平台据职位年薪向企业收取2000-9000元的固定费率服务费,并向猎头支付部分费用。入职快与其类似,但它以候选人正式入职(5天内不离职)为交付节点,平台据职位年薪向企业收取15000-80000元的固定费率服务费(若延保至30天内不离职,费用标准相应上升),并由平台分成35%、猎头分成65%。猎聘“猎头式”的快系产品“面试快+入职快”以招聘服务为节点满足企业的快速用人需求,大大提升了企业的招聘效率并降低了企业的招聘开支。

公司将逐步提高交易类闭环服务比例,提升企业客户价值。面试快和入职快先后于2015年和2016年推出,2015-18年透过面试快和入职快进行新招聘的次数从4.64万次复合增长40%至12.61万次。2018年ToB端收入中交易类服务贡献了30%,主要系面试快及入职快快速增长。未来一方面是企业对端对端服务需求的意愿增强及其付费能力提升;另一方面是候选人的年薪增长将直接提升企业预算(2015-18年个人平均年薪从12.63万复合增长10%至16.83万);此外,平台交易类服务日益完善、招聘效率及其性价比进一步提高。受益于此,猎聘将逐步提高交易类闭环服务比例,进而提升企业客户价值。

合约负债代表的订购类收入增速低于ToB端总收入,部分显示出交易类收入的高增长。公司合约负债为订购模式预收账款,将在年内按照服务时长或直线法确认收益(第T年结余的合约负债在T+1年确认收益)。2015-2017年合约负债复合增速32%,低于2016-2018年ToB端总收入42%的复合增速,因此15-17年合约负债占T+1年ToB端收入比重下降至38%,部分显示出交易类收入的高增长(也部分显示企业订购类服务预订周期的缩短)。2018年合约负债结余6.37亿、同比增长43.5%,为今年收入增长提供支撑。

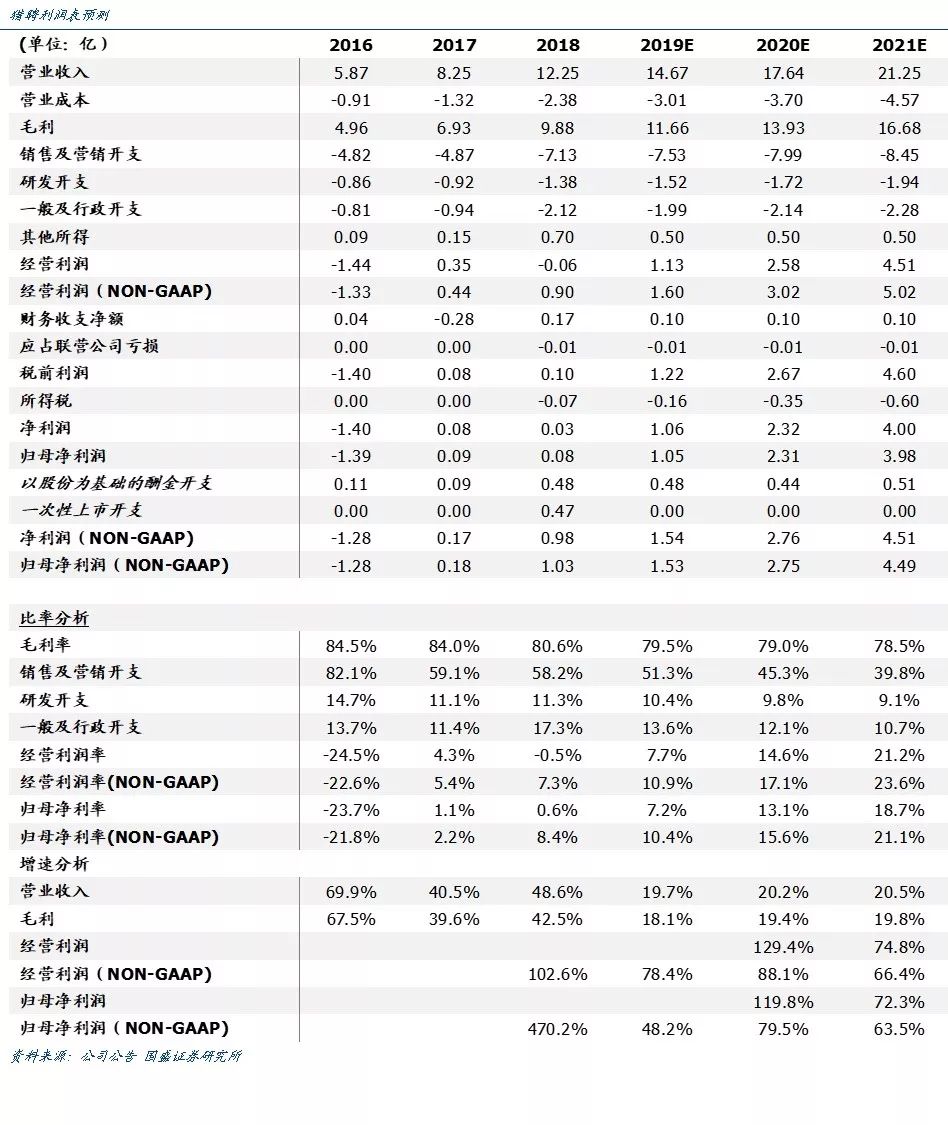

对比51JOB:猎聘营收规模较小,具备“高毛利+高费用”特征,盈利能力被三费掩盖。猎聘成立仅8年(前程20年),16-18年收入CAGR 44%至12亿(前程CAGR 25%至24亿),营收增速快但规模仍然较小。猎聘具备“高毛利+高费用”特征,2018年毛利率80.6%(前程72.2%)、经营利润率-0.5%(前程30.8%)。公司盈利能力被三费掩盖,2018年猎聘销售/行政/研发费率为58.2%/17.3%/11.3%、较前程高26.2/7.8/11.3pct。

我们认为伴随营收体量扩大、销售人员单效提升,公司规模效应有望持续显现。2015-18公司经营费用率分别155.3%/110.6%/81.6%/86.8%,剔除股权激励费及一次上市开支,经营费用率分别152.9%/108.7%/80.5%/79.0%,历史费用率保持下降。我们认为伴随营收体量扩大、销售人员单效提升,公司规模效应有望持续显现,费用率仍有下降空间。

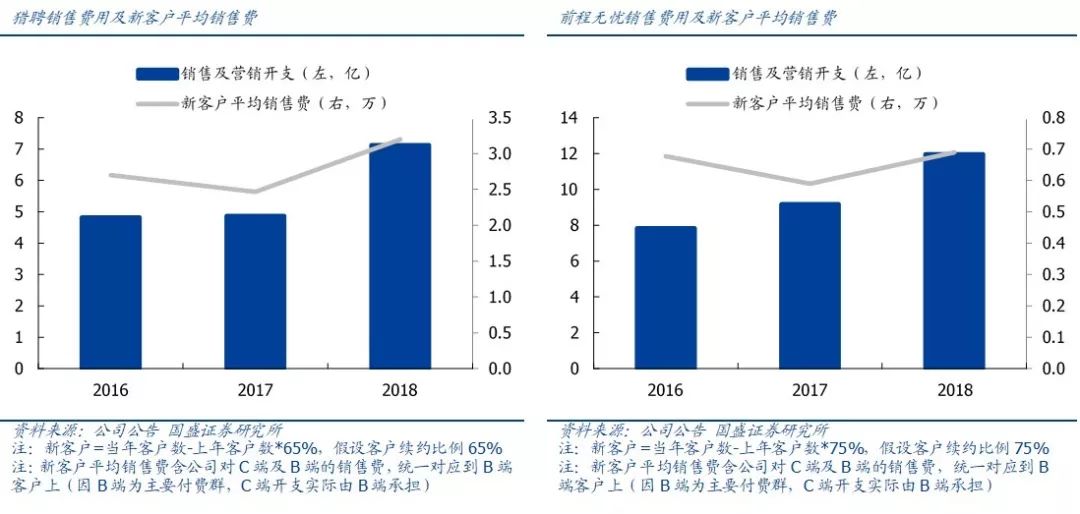

对比51JOB:猎聘定位中高端,具备“高ARPU+高客均销售费”特征,销售规模效应将逐步显现。猎聘客户价值更高,2018年企业客户ARPU 2.41万(前程0.50万的4.8倍)。高ARPU 对应高客均销售费,公司2018年销售及营销开支7.13亿、新客户平均销售费约3.2万(前程0.7万的4.6倍)。由于企业客户实际承担了全部销售费,故企业客均销售费包括C端广告及B端地推。我们认为,随着品牌影响力增强、销售人员队伍成熟,猎聘新C用户获取及新B地推的成本效益将提升,销售的规模效应将逐步显现。

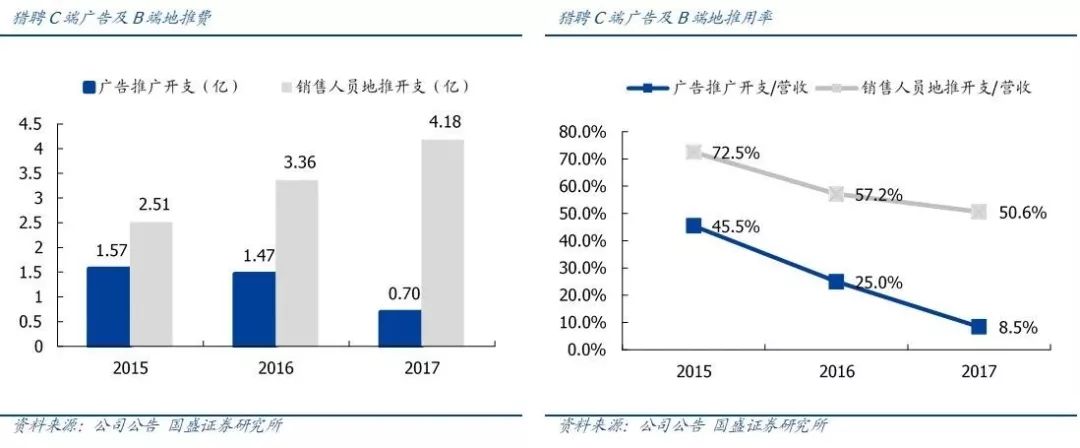

细拆销售费用:猎聘C端广告费的杠杆效应较为显著,B端地推费的杠杆效应仍待显现。2015-17年公司广告推广费从1.6亿降至0.7亿,广告推广费用率从45.5%降37.1pct至8.5%;销售地推费从2.5亿增至4.2亿,销售地推费用率从72.5%降21.9pct至50.6%。广告费的杠杆效应已较为显著:16-17年新C用户平均获取成本从19元降至11元/人;地推费的杠杆效应仍有待显现:16-17年新B客户平均地推费仍保持在2万元/位。目前每个销售维护客户数为30个/年,未来随着销售团队成熟度提升,预计每个销售可覆盖客户数有望达40-50个/年,公司地推效率将显著提升,B端地推费杠杆效应将加速显现。

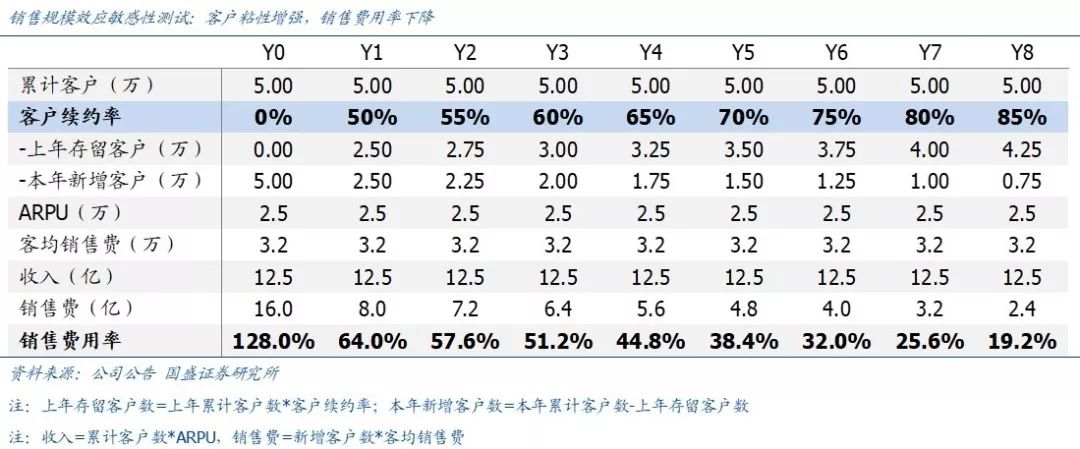

随着客户数量增速递减、客户粘性增强、ARPU提升及客均销售费下降,销售费用率将显著下降。我们对销售规模效应进行敏感性测试,抓取的关键变量有“客户数量、客户续约率(客户粘性)、ARPU、客均销售费”,发现销售费用率下降的条件是:(1)从量的角度看:保持价不变,存留客户数增速大于新增客户数。保持ARPU和客均销售费不变,若存留客户数增速大于新增客户数,意味着累计客户数增速大于新增客户数,则“ARPU*累计客户数”增速大于“新增客户数*客均销售费”,故销售费用率将下降。进一步地,累计客户数增速递减、客户续约率提升,会使存留客户数增速大于新增客户数。(2)从价的角度看:保持量不变,ARPU增速大于客均销售费。保持客户数和客户粘性不变即累计、存留及新增客户数均不变,若ARPU增速大于客均销售费,则有“ARPU*累计客户数”即收入增速大于“新增客户数*客均销售费”即销售费,故销售费用率也将下降。

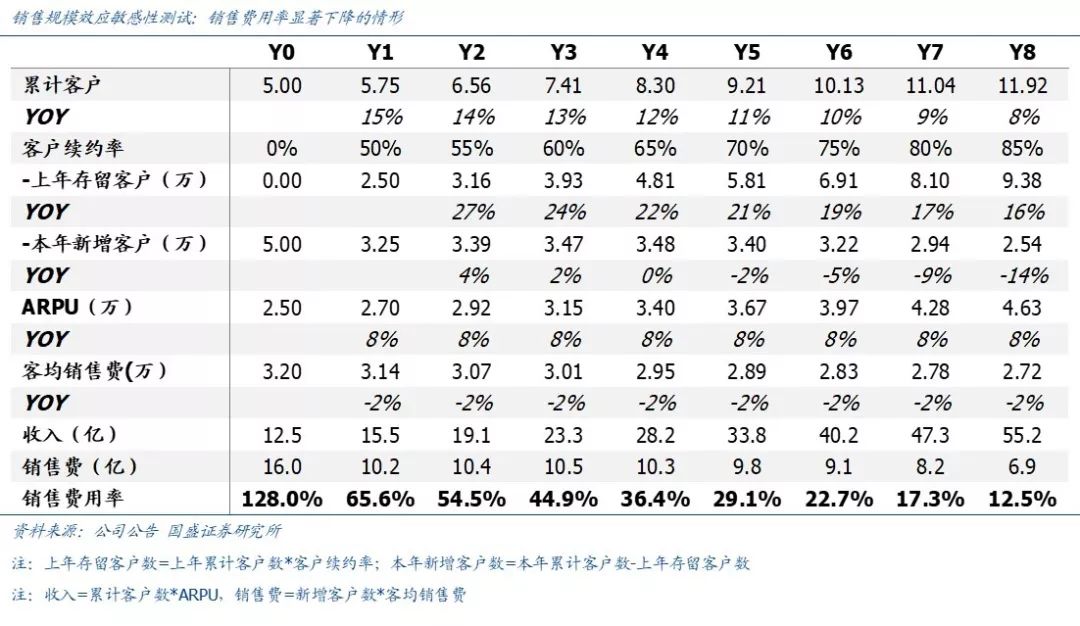

基于乐观预期,猎聘收入体量达25亿以上时,销售费用率有望降至40%以下,净利率水平可达20%。假设累计客户数初始5万名、第1年增速15%并每年递减1pct,客户续约率第1年50%并每年提升5pct;ARPU初始2.5万元并每年增长8%,客均销售费初始3.2万元并每年下降2%,由此保证存留客户数增速快于新增客户数、ARPU增速快于客均销售费,得到公司第2-6年销售费用率分别54.5%/44.9%/36.4%/29.1%/22.7%。基于乐观预期,我们认为猎聘收入体量达25亿以上时(即累计客户数8万+、ARPU值3万元+),其销售费用率有望降至40%以下,由此其净利率水平可达20%。

四、盈利预测与投资建议

1盈利预测

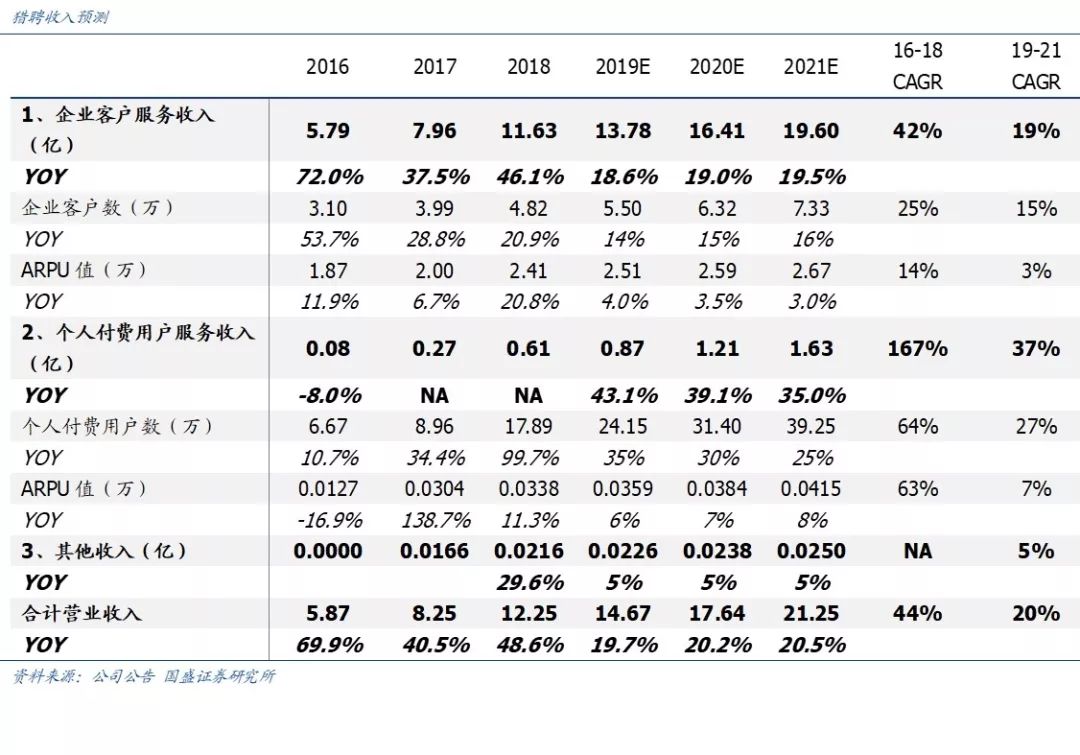

收入预测基于的假设基础:我们假设19-21年企业客户数复合增长15%至7.33万、企业客户ARPU复合增长3%至2.67万元,由此预测企业客户服务收入;假设19-21年个人付费用户数复合增长27%至39.25万、个人付费用户ARPU复合增长7%至415元,由此预测个人付费用户服务收入;预测19-21年其他收入复合增速5%。

基于以上假设,我们预计:猎聘19-21年收入为14.67/17.64/21.25亿,复合增速20%。其中,19-21年企业客户服务收入为13.78/16.41/19.60亿,复合增速19%;个人付费用户收入为0.87/1.21/1.63亿,复合增速37%;其他收入200万+。

利润预测基于的假设基础:我们假设19-21年毛利率分别为79.5%/79.0%/78.5%,主要系交易类服务收入占比提升;销售费用率分别为51.3%/45.3%/39.8%、研发费用率分别为10.4%/9.8%/9.3%、行政费用率分别为13.6%/12.1%/10.7%,主要系经营杠杆效应显现;股权激励费占收入比重分别为3.3%/2.5%/2.4%。

基于以上假设,我们预计:猎聘19-21年归母净利为1.05/2.31/3.98亿,复合增速95%,归母净利率为7.2%/13.1%/18.7%;NON-GAAP归母净利为1.53/2.75/ 4.49亿,复合增速71%,NON-GAAP归母净利率为10.4%/15.6%/21.1%。

2估值与投资建议

首次覆盖,给予“增持”评级。考虑猎聘净利润基数低、短期极高增速难以持续,因此我们选择PE法对公司估值,按经调整归母净利润口径,当前股价对应公司19-21年PE分别为60/33/20倍,估值高于可比同业。考虑公司独家卡位中高端招聘赛道且具备更高地成长性,因此,我们认为公司2020年合理市值为110亿人民币即125亿港币,对应合理PE 40倍,首次覆盖,给予公司“增持”评级。

五、风险提示

销售规模效应不显著的风险:销售费是制约利润率提升的关键要素,尽管我们预期公司未来销售费用率将显著下降,但公司营销及地推的成本效益不仅受自身经营管理能力的影响,而且受市场竞争变化的影响,若未来公司未能有效提升自身销售及营销效率,或市场竞争加剧使企业收入缓增、销售费激增,公司将面临销售规模效应难以显现的风险。

宏观经济波动的风险:公司近95%的收入均来自企业客户,收入结构较为单一,因此受宏观经济周期波动的影响大。若未来国内宏观经济持续低迷,企业生产效益降低,招聘需求下降、招聘预算收紧,将对公司的经营业绩产生不利影响。

行业竞争加剧的风险:公司仍面临较为激烈的竞争,一是成熟的招聘网站向中高端人才招聘市场开拓;二是垂直领域招聘网站向其他行业招聘市场发展;三是猎头公司向中高端人才获取市场渗透;四是拥有众多资源的互联网公司和分类网站尝试进入招聘行业。若未来行业竞争进一步加剧,公司客户增长和营销策略以及最终盈利将受到不利影响。

用户留存及扩大的风险:公司以用户为中心,注重个人与企业和猎头的沟通,力图打造职业社交网络、提升平台活性。但这些用户可能在猎聘平台初步沟通后转向更为活跃的大众化社交平台(如微信)以进一步加强联系,导致猎聘平台难以持续留存、扩大这些用户并对他们进行服务变现,因此可能对公司收入增长产生不利影响。

招聘业务的季节性风险:我国招聘的高峰期在二、四季度,猎聘于此期间往往取得较高收益,同时成本及开支也相应增加,原因是更多的企业客户付费完成招聘计划、猎聘也投入更多资源助力招聘活动。该季节性波动可能致使招聘业务的季度经营业绩比较毫无意义及在预测未来经营业绩时造成误导。

附录:分情境测试销售规模效应

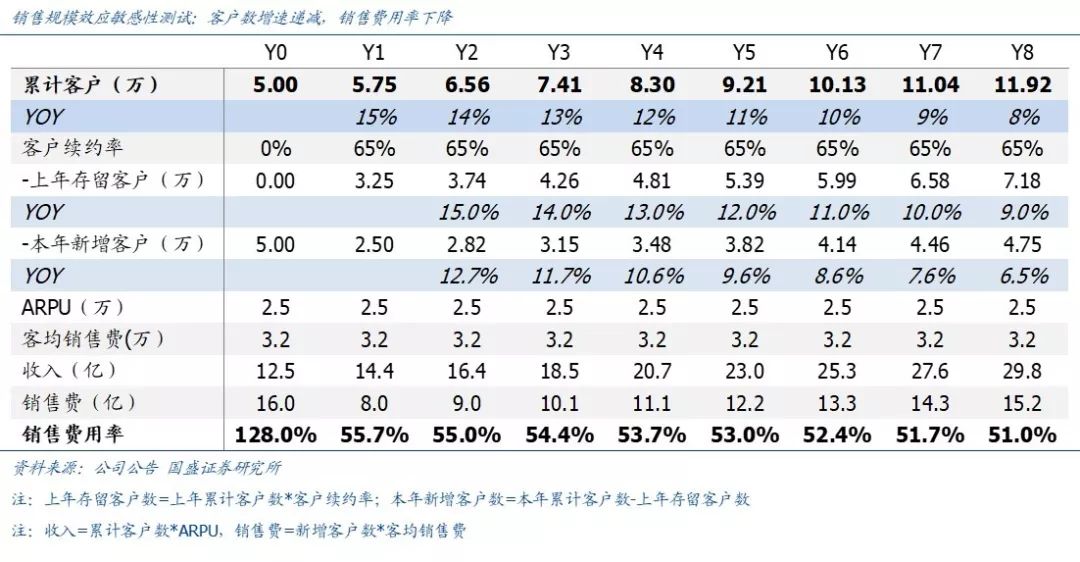

情境一:随着客户数量增速递减,公司销售费用率将显著下降。随着公司拓客逐步深入、覆盖范围越来越广,猎聘累计客户数增速有望呈递减趋势,如果客户粘性不变,存留客户数增速将高于新增客户数,因此累计客户数增速高于新增客户数。如果ARPU和客均销售费恒定,公司收入增速将高于销售费,销售费用率将显著下降。

如上表所示,假设累计客户数初始5万名、第1年增速15%并每年递减1pct,客户续约率保持65%,则公司第2-6年累计客户数分别6.6/7.4/8.3/9.2/10.1万名,新增客户数增速不及存留和累计客户数。假设ARPU保持2.5万元、客均销售费维持3.2万元,则公司第2-6年销售费用率分别55.0%/54.4%/53.7%/53.0%/52.4%,销售规模效应显现。基于以上条件,累计客户数增速每下降1pct,销售费用率下降0.6-0.7pct。

情境二:随着客户粘性增强,公司销售费用率将显著下降。随着公司品牌影响力增强、客户对平台认可度和依赖度提升,猎聘客户粘性将增强、自动续约率将提升,如果累计客户数不变,则有存留客户数增多、新增客户数下降。如果ARPU和客均销售费不变,公司收入增速将高于销售费,销售费用率将显著下降。

如上表所示,假设累计客户数5万名不变,第2-6年客户续约率分别55%/60%/65%/70% /75%,则公司新增客户数增速(负增长)不及存留(正增长)和累计客户数(零增长)。假设ARPU保持2.5万元、客均销售费维持3.2万元,则公司第2-6年销售费用率分别57.6%/51.2%/44.8%/38.4%/32.0%,销售规模效应显现。基于以上条件,客户续约率每提升1pct,销售费用率下降1.28pct

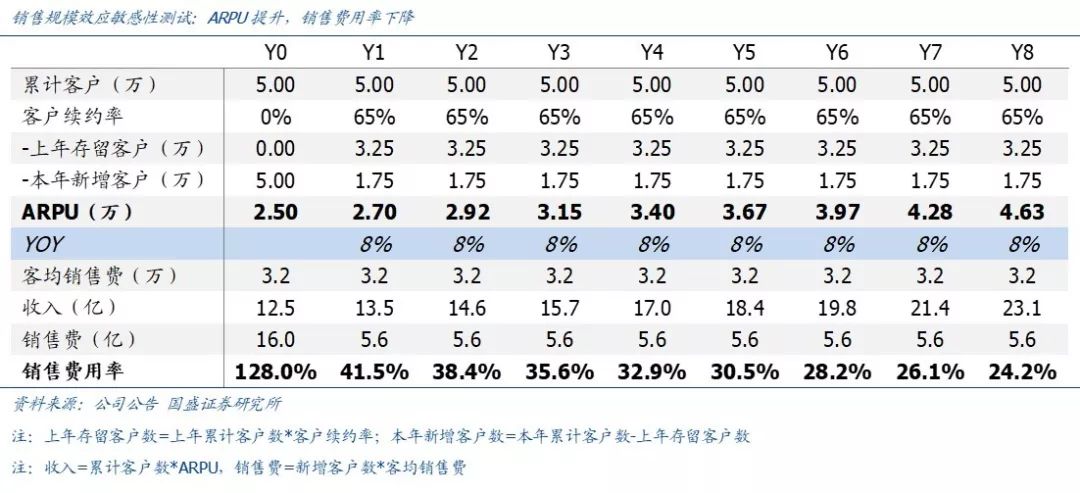

情境三:随着ARPU提升,公司销售费用率将显著下降。随着公司服务品类丰富及企业HR预算扩大,猎聘客户ARPU将有望提升,在存留、新增及整体累计客户数不变、客均销售费不变的情况下,公司收入增速将高于销售费,销售费用率将显著下降。

如上表所示,假设累计客户数保持5万名、客户续约率保持65%,则公司新增客户数及存留客户数不变。假设客均销售费维持3.2万元,ARPU第1年为2.5万元并按每年8%增长,则公司第2-6年ARPU分别2.92/3.15/3.40/3.67/3.97万元,销售费用率分别38.4% /35.6%/32.9%/30.5%/28.2%,销售规模效应显现。基于以上条件,ARPU每增长1%,销售费用率下降0.3-0.4pct。

情境四:随着客均销售费下降,公司销售费用率将显著下降。随着公司销售队伍成熟、销售经验丰富,猎聘客均销售费将有望下降,在存留、新增及整体累计客户数、ARPU不变的情况下,公司收入增速将高于销售费,销售费用率将显著下降。

如上表所示,假设累计客户数保持5万名、客户续约率保持65%,则公司新增客户数及存留客户数不变。假设ARPU保持2.5万元,客均销售费第1年为3.2万元并按每年2%下降,则公司第2-6年客均销售费分别3.07/3.01/2.95/2.89/2.83万元,销售费用率分别43.0%/42.2%/41.3%/40.5%/39.7%,销售规模效应显现。基于以上条件,客均销售费每下降1%,销售费用率下降0.4pct。

扫码下载智通APP

扫码下载智通APP