光大证券:中生制药(01177)安罗替尼再添新适应症,研发管线渐入收获期

本文来源于光大证券研究报告,作者为分析师林小伟。

中生制药(01177)自主研发的盐酸安罗替尼(商品名福可维)获批三线治疗小细胞肺癌,这是该产品继18年获批治疗晚期非小细胞肺癌和19年6月获批治疗软组织肉瘤后获批的第三个适应症。

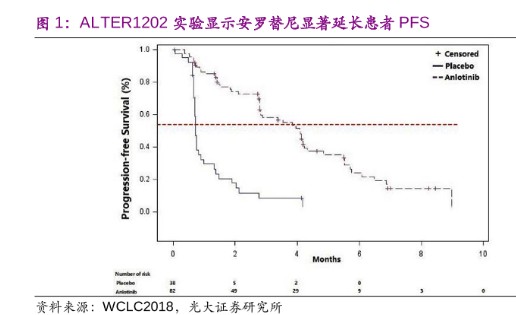

安罗替尼获批第三个适应症,助推抗肿瘤线持续高增长。公司于18年11月以ALTER1202实验数据提交新增适应症上市申请,该II期实验共入组120人,结果显示安罗替尼显著延长患者PFS(4.1vs0.7个月),疾病进展或死亡风险降低了81%(HR=0.19,95%CI:0.12~0.32,P<0.0001)。小细胞肺癌占所有肺癌类型的15~20%,一线治疗为依托泊苷/铂类联合化疗,二线治疗为托泊替康化疗,疗效均不理想;安罗替尼优异的临床疗效,为临床提供新选择。预计该适应症有望达到5~6亿元销售峰值,助力抗肿瘤线持续快速增长。

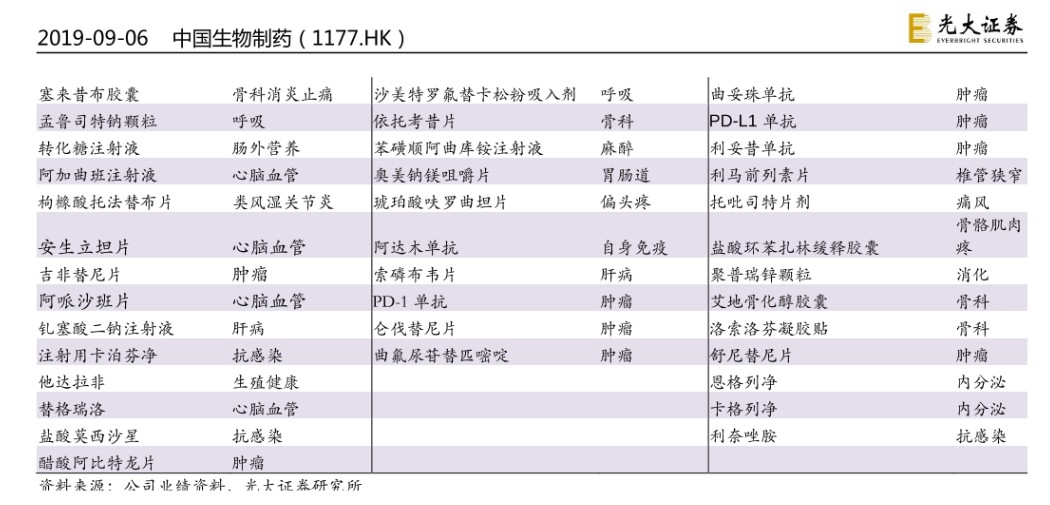

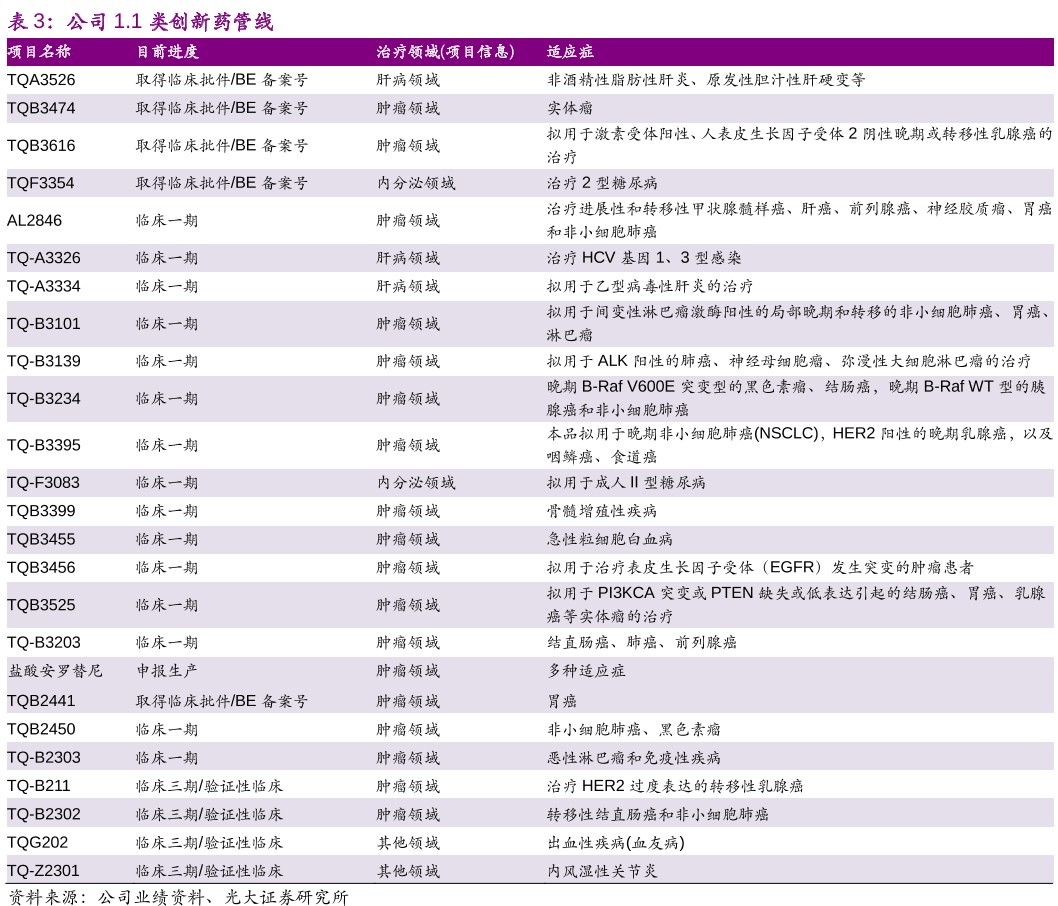

创仿并重战略助力捷报频传,重磅产品陆续上市。公司是国内医药公司研发标杆之一,19H1研发费用占收入比重高达13%。公司已构建起抗肿瘤、镇痛、生物药等八大研发平台。今年以来,公司创仿并重的战略成效显著,捷报频传,重磅产品吉非替尼、安立生坦片、阿哌沙班、他达拉非、替格瑞洛等陆续获批;布地奈德、重组人凝血因子VIII、PD-1单抗等有望于19~21年获批。公司潜力品种众多,预计19~21年每年有望上市超过10个新产品。

公司19~21年预计批产的新产品

带量采购扩围影响仍在,机遇与压力共存。带量采购即将扩围:

1)预计首批中标品种整体仍会受到影响。肝病板块核心产品恩替卡韦系列19H1收入减少7.8%至16亿元,镇痛板块氟比洛芬酯注射液收入同比下降33.4%至6亿元,预计扩围带来的不确定性仍然存在。

2)但首批未中标3个品种及今年以来通过一致性评价的品种吉非替尼、伊马替尼有望通过扩围提高市占率。总体来看,带量采购扩围有序推进的过程中,公司有望通过新产品快速推进上市优化产品组合,降低价格下降幅度较大品种带来的压力。

维持“买入”评级。近年来新获批品种有望受益医保目录调整快速放量,后续新产品上市梯队有序,维持公司19-21年的EPS预测分别为0.26/0.29/0.33元,同比增长-64.1%/12.7%/13.8%。公司质地优秀,是国内医药行业研发标杆,研发进入新一轮收获期,维持 “买入”评级。

风险提示:药品带量采购风险;招标价格压力;审批政策风险。

扫码下载智通APP

扫码下载智通APP