8月份美联储资产减持总量达到200亿美元 量化宽松缩水速度放缓

本文来自微信公众号“ 市川新田三丁目”,译者:王为。本文观点不代表智通财经观点。

量化宽松退出步伐继续进行,按揭质押债券的持仓大幅减少。

2019年8月份,美联储资产减持按揭质押债券的速度连续第四个月超过了其原先设定的每月200亿美元的上限,但与此同时却在增持一些美国国债,增持的重点放在短期美国国债上面。

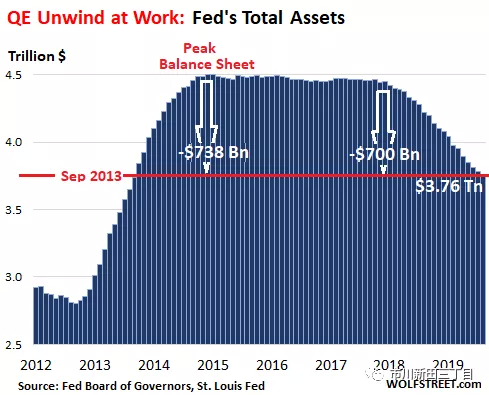

在截止到9月4日为止的一周里,美联储资产负债表上持仓的资产减少了200亿美元,最新规模为3.76万亿美元,已缩水至2013年9月以来的最低点。今年到目前为止,联储已减持了3140亿美元的资产。自“资产负债表正常化调整”以来,联储减持资产的总量已达7000亿美元。与2015年1月份的峰值相比,其持仓规模已下降7380亿美元。

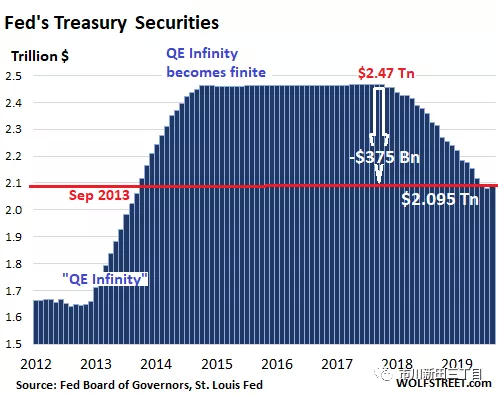

2019年8月份,在联储的投资组合中有700亿美元的美国国债自然到期并被美国财政部赎回,对于到期的部分联储全部替代以新的国债,这一滚动操作将保持其原有的持仓规模不变。根据新的资产投资计划,到期的按揭质押债券将被国债所替代,关于这一点稍后会有更详细的说明,8月份新增的美国国债持仓量约为150亿美元,总量达到2.095万亿美元。

这是自2017年末以来国债持仓规模首次出现增加,美国国债持仓总量重返2018年7月份的水平,并刚刚超过2013年9月份的持仓量。

作为其新的资产投资计划的一部分,联储将缩短其持仓债券总量的到期期限,联储当前持仓的短期美国国债为30亿美元,到期期限在1年以内,而几个月前短期国债的持仓为零。

在“第二期量化宽松”和“无限制量化宽松”之间叠加的“买短债卖长债的扭曲操作”过后,联储并没有持有任何短期美国国债。在大约四个月前,联储再一次开始考虑买入短期国债,但在8月份才真正付诸实施,这些新买入的短期国债替代了资产负债表上减持的一些按揭质押债券。

联储连续四个月超额减持按揭质押债券

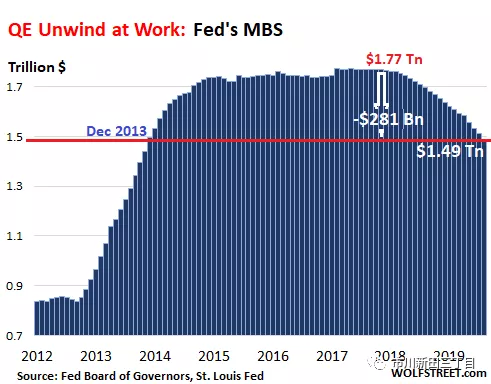

8月份联储资产负债总规模缩水了220亿美元至1.49万亿美元,正好低于2013年12月份的持仓量,8月份的资产下降速度超过了其自己设定的每月200亿美元的限额,这已经是连续第四个月了。

在过去四个月中,联储已减持了940亿美元的按揭质押债券,是减持速度最快的四个月,减持速度高于理论上四个月应为800亿美元的减持上限。其按揭质押债券的快速减持在一定程度上导致了资产总量的持续缩水。

当按揭质押债券背后的按揭贷款通过每月偿还贷款的方式予以偿付或贷了款的房屋被出售或对按揭贷款进行再融资的情况下,按揭质押债券的持有者就会收到债券本金的偿还部分。

当前,在联储持仓的按揭质押债券中有94.6%或1.46万亿美元的部分将于10年或10年后到期,其持仓额的减少几乎完全是来自于本金偿还的部分。

2018年11月份以来美国按揭贷款利率水平的下跌促使按揭再融资的案例出现激增。随着房屋业主提前还清原先叙做的按揭贷款,按揭质押债券的持有人收到的提前偿还的本金也在大幅增加,看上去联储似乎也希望早点清仓掉这些按揭质押债券。

联储并不是出于信用风险而清仓按揭质押债券的,承担信用风险的不是美联储而是美国联邦政府,因为这些以房利美、房地美、吉利美等机构发放的按揭贷款为标的的按揭质押债券是受到美国联邦政府担保的。

联储之所以想清仓按揭质押债券是因为从货币政策的执行角度来看,按揭质押债券并不适合持有。联储也曾说过对于持有的按揭质押债券给与了优先于其他类型非政府机构所发债券的待遇,并表示希望不再继续持有这些需要给与优惠待遇的债券。

如果利率水平升得足够高,按揭再贷款的进度将再次放缓,按揭质押债券的减持速度将大幅减少。这种情况下,在新减持计划中联储已表示过有可能将立即卖掉按揭质押债券以保持减持计划的进度。

至于联储的总资产方面,按照7月份例会上最新公布的安排,其按揭质押债券的减持部分应被美国国债包括短期国债的增持部分所抵消掉。到目前为止,其短期国债增持额低于按揭质押债券的大幅缩水,因此量化宽松的规模在8月份继续缩水,但缩水的速度较以往放缓。

扫码下载智通APP

扫码下载智通APP