光大证券:金风科技(02208)业绩迎拐点,在手订单刷新历史记录

本文来自微信公众号“EBSCN电新研究”,作者:郑华航、王威。

投资要点

事件:金风科技(02208)公布 2019 年三季报,2019Q1-Q3实现营收 247.35 亿元,同比增长38.84%;归母净利润 15.91 亿元,同比下滑 34.24%。

Q3剔除投资净收益,业绩改善趋势确立。2019年Q3实现营收90.02亿元,同比增长32.65%;归母净利润4.06亿元,同比下滑54.30%。主要是2019Q3投资净收益0.24亿元,相比2018Q3大幅下降,我们通过净利润剔除投资净收益测算,2019Q3业绩同比增长3%。

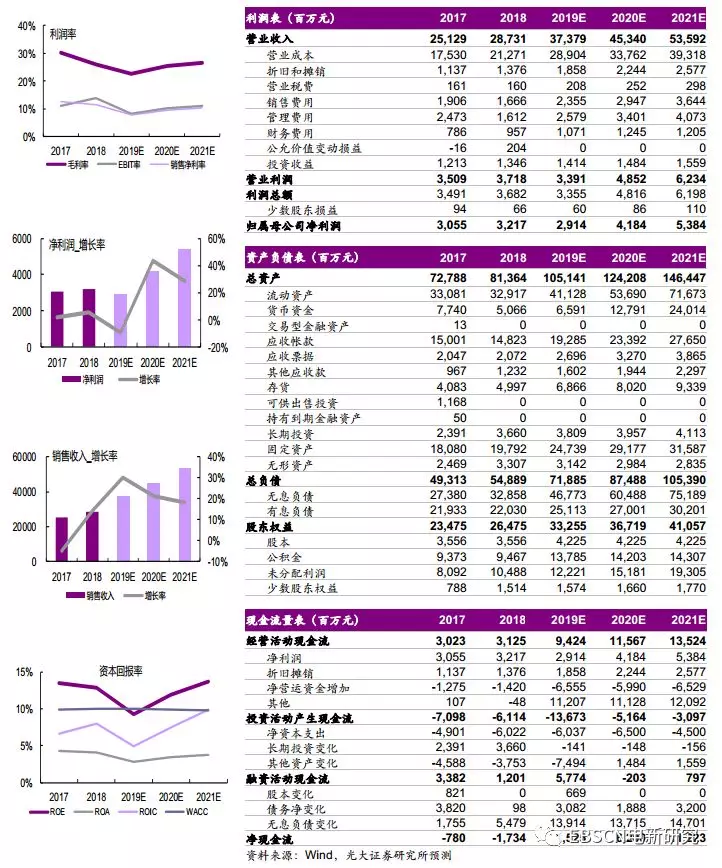

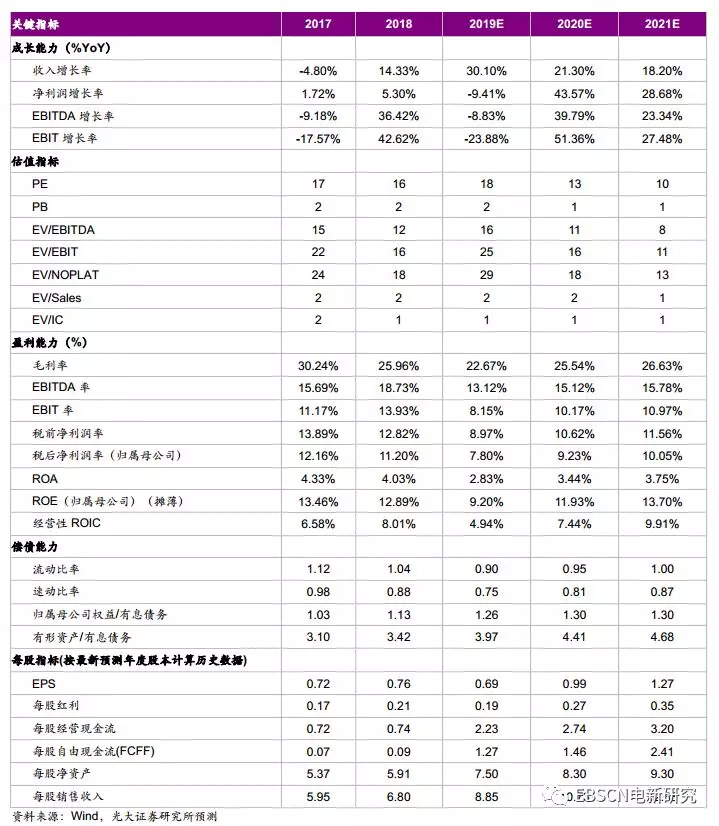

Q3毛利率环比上升,业绩拐点将至。2019Q1-Q3公司毛利率20.27%,同比下降9.28个百分点,2019Q1-Q3公司净利率6.49%,同比下降7.53个百分点。其中2019Q3公司毛利率19.12%,同比下滑7.77个百分点,环比上升1.17个百分点;三季度公司毛利率开始回升,低价订单逐步消化,盈利能力有望提升。

Q1-Q3对外销售容量已超17年全年,在手订单刷新历史记录,大兆瓦机组占比加大。2019Q1-Q3公司实现对外销售容量5.25GW,已超过2017全年。2019Q3公司在手外部订单合计22.8GW,同比增长25.1%,持续刷新历史记录。从分机组来看, 3S机组订单容量为5.8GW,同比增长315%,占比26%,6S机组订单容量为1.1GW,同比增长125%。

国内风机招标量激增,投标价格持续回升。2019年Q1-Q3国内公开招标量达49.9GW,同比增长108.5%,超过以往年度招标总量。从投标价格来看,2019年9月2.5MW风机投标均价为3,898元/千瓦,比2018年8月价格低点回升17%。我们可以看出部分机组的当前价格已回升至2017年水平,预计风电整机龙头将迎来“量价齐升”。

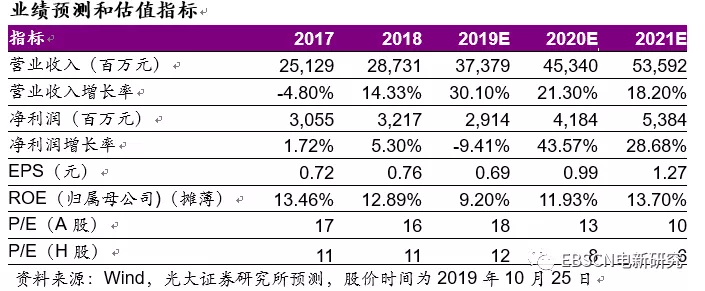

投资建议:考虑到公司消化低价订单、毛利率下滑,我们下调公司盈利预测2019-2021年净利润至29.14/41.84/53.84亿元(原31.79/44.16/54.85亿元),对应EPS为0.69/0.99/1.27元。公司技术和市场销售竞争力突出,有望在平价上网时代持续保持领先优势。维持A股“买入”评级。维持H股“增持”评级。

风险提示:风机毛利率、价格低于预期;国内新增装机不达预期;自营风电场限电改善不达预期;原材料价格波动

一、风电抢装大潮下,整机龙头业绩迎拐点

三季度剔除投资净收益,业绩改善趋势确立。公司公布 2019 年三季报,2019Q1-Q3实现营收 247.35 亿元,同比增长38.84%;归母净利润15.91 亿元,同比下滑34.24%。从单季度来看,2019年Q3实现营收 90.02 亿元,同比增长32.65%;归母净利润 4.06 亿元,同比下滑 54.30%。主要是2019Q3投资净收益0.24亿元,相比2018Q3大幅下降,我们通过净利润剔除投资净收益测算,2019Q3业绩同比增长3%。

Q3毛利率环比上升,业绩拐点将至。2019Q1-Q3公司毛利率20.27%,同比下降9.28个百分点,2019Q1-Q3公司净利率6.49%,同比下降7.53个百分点。其中2019Q3公司毛利率19.12%,同比下滑7.77个百分点,环比上升1.17个百分点;2019Q3公司净利率4.38%,同比下滑8.78个百分点,环比下滑4.82个百分点。我们认为三季度公司毛利率开始回升,低价订单逐步消化,盈利能力有望提升。

抢装大潮持续,公司2019Q1-Q3对外销售容量已超过2017全年。2019Q1-Q3公司实现对外销售容量5.25GW,其中:2S销售容量3.40GW,占比64.8%;2.5S销售容量1.16GW,占比22.0%;3S销售容量0.51GW,占比9.7%; 6S销售容量0.12GW,占比2.4%。

在手订单刷新历史记录,大兆瓦机组占比加大。2019Q3公司在手外部订单合计22.8GW,同比增长25.1%,持续刷新历史记录。其中,已签合同待执行订单共计15.6GW,同比增长20.2%。从分机组来看,2019Q3公司在手外部订单中,2.5S订单容量为9.7GW,同比增长142%,占比42%,成为最主要的平台机型;3S机组订单容量为5.8GW,同比增长315%,占比26%;6S机组订单容量为1.1GW,同比增长125%。

国内风机招标量激增,投标价格持续回升。根据金风科技Q3业绩演示材料,2019年Q1-Q3国内公开招标量达49.9GW,同比增长108.5%,超过以往年度招标总量。其中,南方市场招标19.8GW,占比39.7%,北方市场招标30.1GW,占比60.3%。从投标价格来看,2019年9月2.5MW风机投标均价为3,898元/千瓦,比2018年8月价格低点回升17%;2019年Q3,3.0MW风机投标均价均在3,700元/千瓦以上,9月达3,900元/千瓦。我们可以看出部分机组的当前价格已回升至2017年水平,考虑到风电机组3-4个季度交付周期,低价订单逐步消化,预计风电整机龙头将迎来“量价齐升”。

海外拓展稳步推进,加强国际竞争力。2019Q3公司海外在手外部订单共计1.21GW,同比增长62.5%,主要分布在加拿大、菲律宾、巴基斯坦、南非、澳大利亚等国家。公司海外在建及待开发项目权益容量合计达到1.54GW,在建项目集中在阿根廷和澳大利亚。

公司自营风场利用小时数高于全国平均。2019Q3公司累计并网自营风电场权益规模4.60GW,其中34%位于西北地区,同比降低4个百分点,34%位于华北地区,21%位于华东及南方地区,其中国内权益在建容量1.39GW,国际权益在建容量1.22GW;2019Q1-Q3新增权益并网装机容量0.195GW。从发电量来看,2019Q1-Q3公司自营风电场的平均标准运行小时数为1,645小时,比行业平均水平高出126小时。

二、投资建议

考虑到公司消化低价订单、毛利率下滑,我们下调公司盈利预测2019-2021年净利润至29.14/41.84/53.84亿元(原31.79/44.16/54.85亿元),对应EPS为0.69/0.99/1.27元。公司技术和市场销售竞争力突出,有望在平价上网时代持续保持领先优势。维持A股“买入”评级。维持H股“增持”评级。

三、风险分析

1、风机毛利率、价格低于预期:公司生产所需原材料价格出现大幅波动,会导致公司生产成本发生较大变动,或者风机投标价格出现大幅波动,价格低于预期,进而影响公司利润水平。

2、国际贸易风险:公司出口国家对公司主要产品设置政策、关税及其他方面的壁垒,将对公司产品的销售带来不利影响。

3、行业政策重大变动风险:如果行业政策发生重大变动,导致国内新增装机不达预期、风电行业投入大幅萎缩或者公司不能较好地应对产品市场竞争,如海上风电竞价造成项目收益降低,将导致公司销售收入大幅下降。

4、自营风电场限电改善不达预期:若自营风场受到限电影响,则影响公司发电业务板块利润。

扫码下载智通APP

扫码下载智通APP