美联储衰退模型等已亮红灯 短期发生概率不大

本文转自微信公号“宏观长春”

导读

美国经济的四个指标已经预警,即PMI、非金融企业杠杆率及偿债比例、联储衰退模型,剩余指标也在持续恶化。美国经济短期发生衰退概率不大,隐忧在长期。

摘要

美国经济预警指标至关重要。无论是IMF、世界银行等国际组织,还是美国国会预算办公室等官方半官方机构,均预测美国经济将继续缓慢下行。美国经济的强弱,不仅从经济层面关系到美国以及全球金融市场的走势,而且从政治层面关系到2020年的美国大选,以及美国的对外战略与对华态度。

美国经济的四个指标已经预警:一是纽约联储衰退概率模型,预测未来12个月内发生衰退的可能性为30%;2007年时预测危机发生概率为40%。二是非金融企业杠杆率,达到历史最高点。三是非金融企业偿债比例,接近次贷危机前水平,处于从1999年以来的65%分位水平。四是PMI,制造业PMI降到50以下,新出口订单及就业下滑最快。

资本市场指标有所好转:国债收益率在二三季度出现倒挂,美联储扩表后倒挂消失。受工业品价格回落影响,Boom-Bust Barometer指数下滑,但失业数据尚可。

金融周期指标仍然处于相对底部:居民部门杠杆率从2008年之后持续下降,居民部门偿债比率仅为历史的15%分位水平。

实体经济指标普遍转弱:一是零售,近四个季度以来零售数据增速疲软,9月环比年内再次转负。二是消费者信心,虽然维持在历史高位,但三季度下降幅度较大。三是就业,季度同比自2019年以来连续三个季度为负,而且结构变差,2019年仅低端服务业的新增就业较活跃,商品生产行业均出现下滑。

短期发生衰退概率不大,隐忧在长期。综合来看,PMI、非金融企业杠杆率、联储衰退模型等已亮红灯。剩余指标尚未完全点亮,部分得益于美联储降息以及反应迅速的公开市场操作。目前,美国零售、消费者信心、就业等实体经济指标正在持续恶化,虽然短期发生衰退概率不大,但是隐忧在长期。

正文

一、美国经济预警指标至关重要

无论是IMF、世界银行等国际组织,还是美国国会预算办公室等官方半官方机构,均预测美国经济将继续缓慢下行。美国经济的强弱,不仅从经济层面关系到美国以及全球金融市场的走势,而且从政治层面关系到2020年的美国大选,以及美国的对外战略与对华态度。鉴于此,我们非常需要密切跟踪美国经济数据,尤其是一些感知经济冷暖的预警指标,如表1所示。

二、 资本市场信号——美联储扩表后红灯渐弱

2.1 国债利差——美联储扩表后红灯渐弱

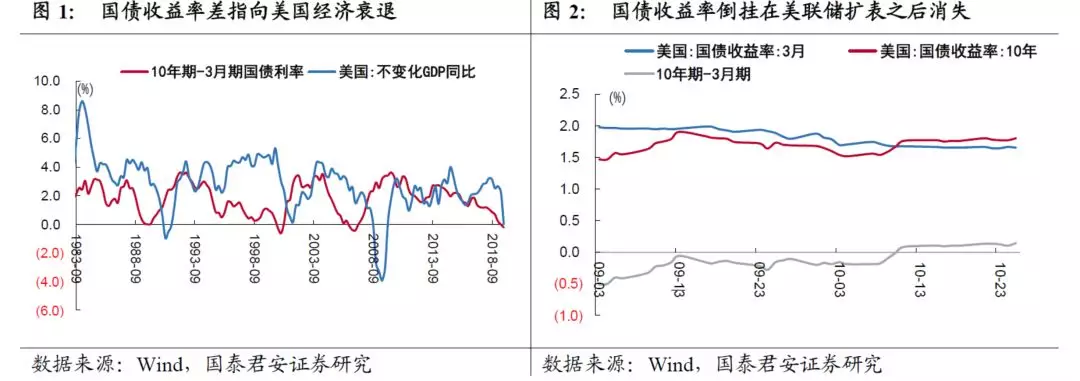

指标介绍:国债收益率期限利差是经济预警的重要信号。国债收益率是经济体的无风险利率,期限越长则收益率越高。如果收益率倒挂,例如10年期国债收益率低于3个月期国债收益率,则说明投资者对于未来经济长期增速信心较弱。

指标分析:

1)国债收益率二三季度倒挂,代表美国经济亮起红灯。从10年期和3个月期美国国债收益率利差来看,2019年二三季度国债收益率差进入负区间,此前这一现象分别发生在2006年三季度至2007年二季度(4个季度),2000年三四季度(2个季度)、1989年三四季度(2个季度),每次美国经济均进入衰退。

2)10月份美联储“非量宽式”扩表,收益率倒挂消失。10月11日,美联储宣布将从10月15日起,每月购买600亿美元的美国短期国债,以增强对作为货币政策指导工具的基准利率的控制,这一计划至少延续至2020年二季度。这一操作代表了美国货币环境进一步宽松,市场对于美国未来经济下行担忧缓和,10年期国债收益率随即快速上行。由于美联储主要购买了短期国债,所以3月期国债收益率小幅下行,收益率倒挂消失。

2.2 纽约联储衰退概率模型——亮起红灯

指标介绍:纽约联储衰退概率模型基本成功预测了历次衰退。纽约联储每月第四天公布衰退概率,该数据使用收益率曲线的斜率或“期限利差[1]”来计算未来12个月美国经济衰退的可能性。纽约联储衰退概率模型每次快速攀升时,基本都对应了经济衰退,也成功预测了2008年的次贷危机。

指标分析:9月纽约联储衰退概率模型预测未来12个月内发生衰退的可能性为30%。30%虽然看似不高,但是2000年、2007年模型预测经济衰退,也仅给出了40%左右的概率。由于纽约联储衰退概率模型主要依赖国债利差来计算,随着近期国债收益率倒挂消失,预计联储模型的衰退概率预计将小幅下降。

2.3 Boom-Bust Barometer指数——有所下滑,红灯未亮

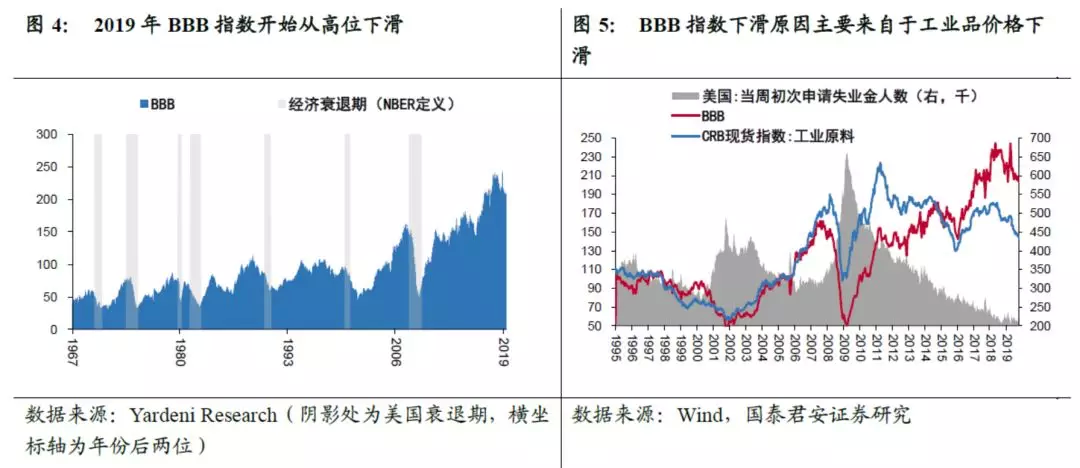

指标介绍:BBB指数大幅下滑时,美国经济出现衰退。BBB指数(Boom-Bust Barometer)是市场研究公司Yardeni Research制定的美国经济观测信号,计算方法为:CRB原始工业现货价格指数的周度平均数除以当周初次申请失业救济人数,所得比例的最近四周滚动平均数。

指标分析:

1) BBB指数的波动来自于价格和就业双重波动。BBB指数是价格与失业人数相除得到的比例,因此其大幅下降主要是受到了失业救济人数上升和行业需求下滑带来的双重影响,例如2000年及2008年,失业人数和价格的反应几乎同时发生。而2015年下半年工业品价格下滑导致BBB开始快速下滑,但初次申请失业救济人数并没有快速上升,GDP下调过程也比较短暂。

2) BBB指数从2018年下滑,主要由于工业品价格下行。2018年5月,BBB达到了历史较高点,随后工业品价格持续下降。但是,初次申请失业救济人数尚未快速上升,这一现象类似2015年。可以说,BBB的下滑并未指向经济衰退,但出现一些负面的趋势,一是因为随着全球需求疲软,CRB工业品价格将继续回落;二是因为初次申请失业救济人数从2018年下半年开始小幅上升。

三、 金融周期——红灯未亮,但企业部门过度加杠杆

指标介绍:BIS通过观测发达国家及新兴市场的经济数据发现,金融周期可以比利差期限模型更好地预测经济衰退。在金融周期上升期,信贷的快速增长会推高房地产和资产价格,这反过来又会增加抵押品的价值,从而增加私营部门的信贷量;信贷与抵押品价格形成了正反馈作用,直到金融周期到达顶峰;随后资产价格下跌,高债务负担和资产负债表修复拖累经济增长,危机反过来往往会引发严重的衰退[1]。因此,金融周期会推动经济周期,也成为了衡量经济周期的工具。

指标分析:

1) 金融周期到达顶峰趋向于引发衰退,但并非所有的衰退都出现金融周期顶峰。金融周期的长度约为15-20年,而经济周期最长为8年,因此一个金融周期中会包括若干个经济周期。以美国为例,1973年、1990年、2008年,衰退发生在金融周期下行期,但1980年、1981年、2000年,衰退发生在金融周期上行期。

2) 美国目前处于金融周期的相对底部。金融周期从2008年次贷危机之后持续下行,一直调整到2013年;随后开始上行,直到2018年二季度到达相对高点。2018年三、四季度及2019年一季度以来,金融周期指标基本保持稳定。从图6来看,美国目前处于金融周期的相对底部。

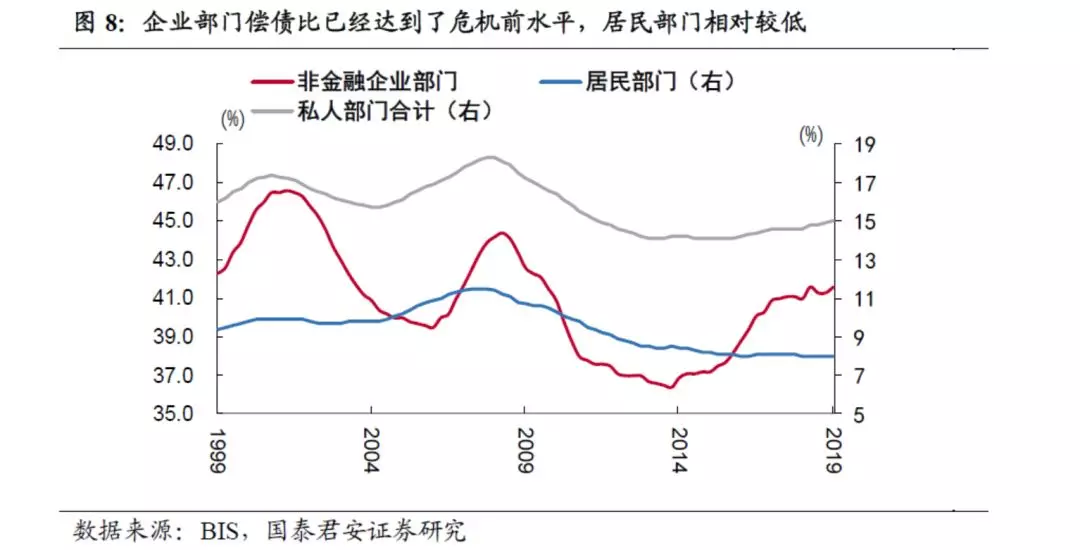

3) 非金融企业的杠杆率达到了历史最高点。从2009年之后,美国非金融企业和政府的杠杆率都在持续上升,已经达到历史顶点,而家庭部门杠杆率下滑,目前落于从1952年至2019年的75%分位数处水平。可以看出,当非金融部门杠杆率从高点下滑时,往往伴随着经济衰退(1970年、1990年、2000年及2008年),而目前非金融部门杠杆率已经到达历史最高点。

4)企业的偿债比率已经接近了2008年次贷危机前水平。以偿债比率(本金与利息的和,与收入的比)来衡量偿债能力,偿债比率越低,偿债压力越小。从2014年以来非金融企业部门的偿债比率持续上升,目前已经接近了2008年次贷危机前水平,处于从1999年以来的65%分位水平。另一方面,居民部门偿债比率相对较低,仅为历史的15%分位水平。

四、实体经济信号——消费、信心、就业及PMI

4.1. 零售——疲软但还没有进入衰退

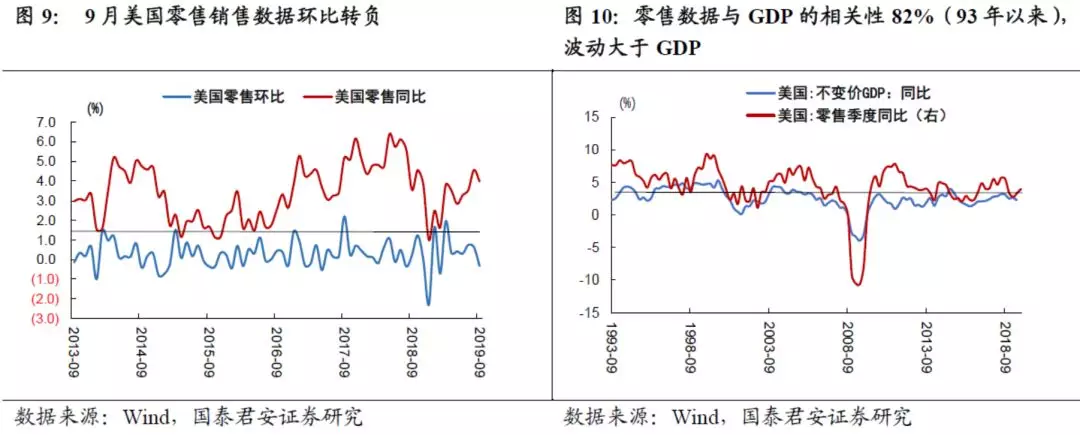

指标介绍:9月零售销售数据环比年内再次转负。美国人口普查局每月11日-15日公布上月零售销售数据,由于销售是美国经济的重要支柱,零售销售数据公布经常对金融市场有较大的影响,因此该数据也被称为“恐怖数据”。从特朗普上任以来,零售数据同比一直处于较高水平,环比涨多跌少;2019年年内,2月份及9月份环比增速两度转负,低于预期。

指标分析:零售数据单月转负,但还未进入衰退。

1)零售与GDP基本同涨同跌,前瞻性不强:从1993年以来的数据看,零售数据与GDP的相关性高82%,基本同涨同跌,零售是观测经济的同步指标,但是前瞻性不强。

2)近四个季度以来零售数据增速疲软,GDP也开始回落:零售(季度)同比基本以5年为一个周期,上一个周期的低点为2015年四季度(2.08%)。在此之后进入美国总统特朗普任期,零售数据持续上行,直到2018年第三季度;但是从2018年四季度以来,零售同比增速持续疲软,GDP增速也开始回落。

3)从零售来看,虽然经济动能出现下滑,但仍未进入衰退:2019年第三季度零售季度同比增速处于1993年以来的后35%分位点,虽然较低但是仍然未曾进入负增长区间。

4.2. 消费者信心——下降幅度已超过GDP目前调整的幅度

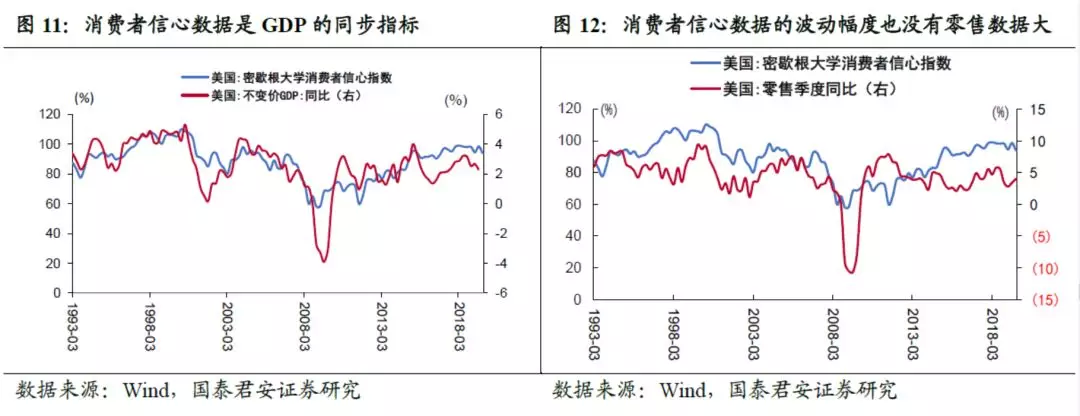

指标介绍:美国密歇根大学消费者信心指数是密歇根大学公布,每月20号前出初值,月末或次月初修正。指数设定以1966 年第一季度为 100,综合针对于消费者的问卷调查得出。

指标分析:

1) 密歇根消费信心指数是GDP的同步指标。密歇根消费信心指数大部分时间与GDP增速同步,有时略提前或时滞后于GDP变化,2000年互联网泡沫时消费信心指数滞后于GDP,2008年次贷危机时消费信心指数领先于GDP。

2) 消费信心下降幅度已经超过了GDP调整的幅度。2015年美国GDP发生过一次调整,但期间消费信心指数只小幅调整后继续上行,但上升幅度也没有后来经济复苏的幅度大。因此对比历史来看,目前信心指数虽然维持在历史高位,其波动小于真实经济波动,对于其细微波动应该放大去看。2019年三季度,信心指数相对二季度下降4.6,虽然对比历史来看不高,但这一下降幅度已经大于2015年三季度3.5的波动幅度,而GDP于2015年三季度下滑了0.9个百分点。因此单从信心指数来看,GDP向下调整的幅度还未完全释放。

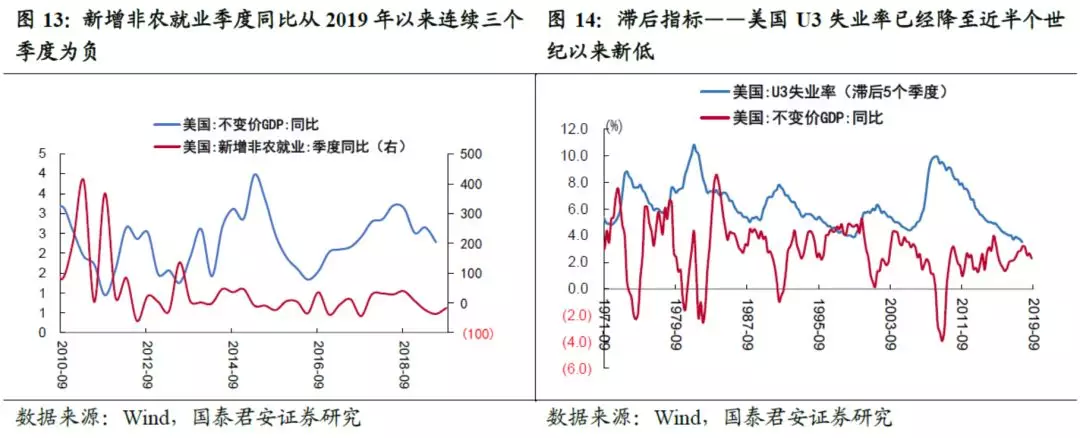

4.3. 就业——新增就业下滑幅度已超GDP回落幅度,结构变差

指标介绍:大非农数据(NFP,Nonfarm Payroll)由美国劳工部每月第一周周五发布(及修正前两次数据),包括失业率、非农就业率、及新增非农就业人数。1)失业率,包括U1-U6共计6个口径,从U1-U6,对失业人口的统计口径逐渐放宽;U3是官方公布的失业率,即无工作者但于过去4周内积极寻找工作。2)非农就业率及新增非农就业人数,与失业率同时公布。新增非农就业人数也会拆分为政府部门、私人部门来公布。

指标分析:新增就业同比持续转负,GDP将继续下调

1)新增非农就业季度同比从2019年以来连续三个季度为负:上一次出现这一情况为2015年的前三季度,同期GDP增速从3.98%下降至2.44%;再之前则为2006年二季度至2009年二季度(13个季度),2000年6月至2002年3月(8个季度),1995年3月至1996年3月(5个季度)及1988年9月至1991年6月(12个季度),同期GDP均出现了不同程度的下滑/爆发经济危机。

2)新增就业下滑幅度已经超过了GDP目前调整的幅度。假如新增就业数据同比继续转负,参考1995年3月至1996年3月及2015年前三季度,GDP分别下滑了0.88及1.54个百分点,2019年前两个季度GDP仅下调了0.4个百分点,调整还未结束。

3)滞后指标——美国U3失业率已经降至近半个世纪以来新低:失业率滞后于经济数据大概五个季度左右,9月份失业率已经降至了近半个世纪以来新低。

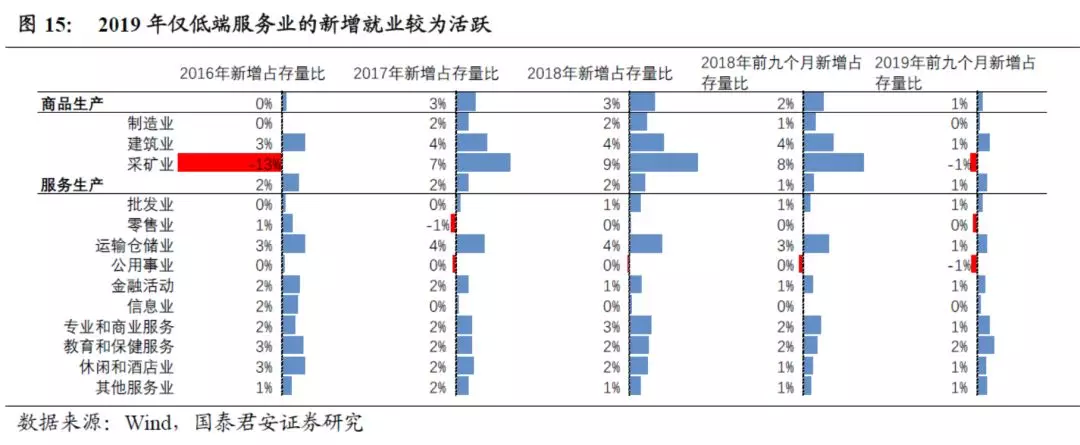

新增就业不仅规模在下滑,结构也在变差,从就业结构来看,2019年仅低端服务业的新增就业较为活跃,商品生产行业均出现下滑。以每年新增就业占上年就业人口存量比来观测各行业就业情况,2019年前九个月对比2018年前九个月,制造业、采矿业、建筑业均出现了较大程度的下滑,仅有低端服务业(休闲和酒店、教育保健、商业服务)的新增就业还保持相对活跃,没有出现快速下滑。这同样预示着经济内部的增长动力在衰落。

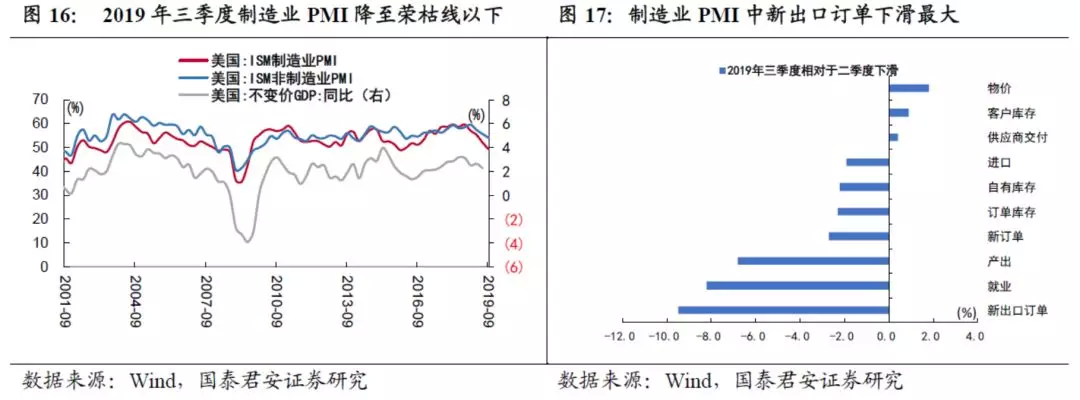

4.4. 景气度——制造业PMI降到50以下,亮起红灯

指标介绍: PMI是美国供应管理协会(ISM)于每月第一个周三发布,包括制造业、非制造业及综合PMI。PMI以50为荣枯线,又分为了新订单、产出、库存等。

指标分析:制造业PMI降到50以下,亮出红灯。以季度均值作为观测对象,服务业PMI本身波动不大,制造业PMI与GDP走势更吻合。2019年三季度制造业PMI均值已经落到50以下,之前发生的时间点为2015年四季度至2016年一季度(2个季度),2008年一季度至2009年二季度(6个季度),2000年四季度至2001年四季度(5个季度)及2002年四季度至2003年三季度(3个季度),期间GDP均出现了不同程度的下跌。而且,新出口订单及就业下滑最快。制造业PMI落到50以下给美国经济亮出红灯。

[1]Claudio Borio,Mathias Drehmann,Dora Xia,The financial cycle and recession risk,2018,

扫码下载智通APP

扫码下载智通APP