从外企Q3看中国:通用(GM.US)中国交付跌17%,创新药驱动默克(MRK.US)中国增速高达90%

本文来自微信公众号“Kevin策略研究”,作者:刘刚、董灵燕、王汉锋。

目前,美欧主要市场2019年三季度业绩已经拉开帷幕,我们将在此期间持续进行跟踪。如下是最新一批披露业绩的跨国公司情况整理。

通用中国交付下滑17%,推出11款新车型;康明斯中重卡需求微增,工程机械销售骤降;创新药驱动默克中国增速高达90%;飞利浦中国去增长领先新兴;史赛克增长强劲;亿滋国际看重三四线市场并计划加大投资;AO史密斯大幅下滑,大规模裁员并关店(10月31日)

►通用汽车(GM.US,2018年中国地区收入占比4.3%),中国交付量同比下滑17%;正在推出包括电动汽车在内的11种新车型。通用三季度全球交付量总计187万辆,相比去年三季度的198万辆同比下降5.5%。在中国,三季度整体汽车行业销量同比下降近11%,通用表现弱于行业整体,交付量同比下滑17%至69万辆。此外,通用汽车在中国的2019年初至今市场份额同比缩至12.3%,与2018年同期相比下降了1.6个百分点。由于贸易摩擦,消费者偏好转型以及对旧款车型的需求趋软等因素,使得通用相对于中国整体汽车行业表现欠佳。具体车型而言,凯迪拉克2019年初至今同比增长8.3%,而别克,雪佛兰,宝骏和五菱的销量自2018年下半年持续疲弱。鉴于价格压力不减,排放监管政策变严以及人民币兑美元汇率走弱,管理层预计2019年全年销量将较2018年有所减少。

目前,通用汽车正在中国推出11种新车型,包括一款电动车。公司密切关注市场反应,到目前为止反映较为积极。未来,通用计划推出更多电动汽车车型来迎合节能减排的趋势,然而这可能在短期内降低利润率。面临挑战,通用仍决心继续在中国稳固其强大的品牌影响力和合作伙伴关系,并致力于改善产品组合和成本。

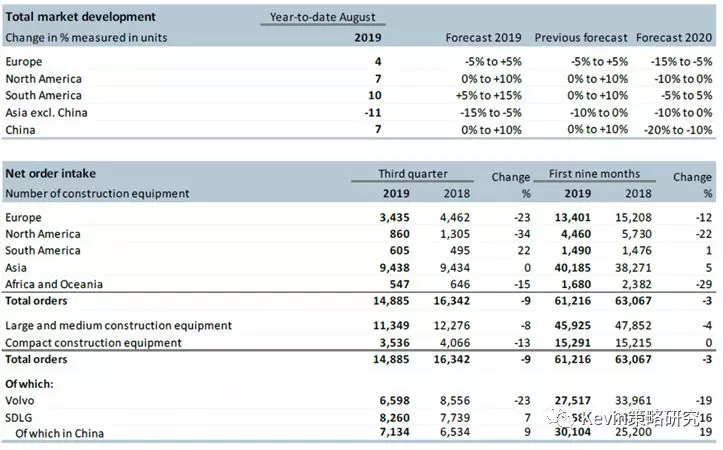

►康明斯(CMI.US,2018年中国地区收入占比9.5%),中卡和重卡需求增长被建筑设备和轻型车疲软抵消;小幅上调2019年销售指引。含合资企业在内的三季度中国市场收入12亿美元,同比下滑2%。中型和重型卡车市场需求增长被建筑和轻型商用车疲弱需求部分抵消。具体而言,受益于正式采用国六标准前天然气发动机的预购,中国市场中型和重型卡车的需求同比增长1%。自二季度以来的预购趋势使得康明斯的市场份额从一年前的15.6%提高至16.1%。同时,中国市场的挖掘机需求同比增长16%,公司的市场份额上升了0.4个百分点至15.4%。然而,由于整车制造商和经销商从2018年下半年起不断减少库存,导致今年三季度销售缩减29%。虽然公司预计中国挖掘机行业销量将在18年的最高纪录的基础上增长8%,但鉴于2020年春季销售季的预计需求下调,行业产量可能会下滑。

管理层预计四季度中国市场将随着运输车辆的改善以及轻型商用车需求的回暖而朝着积极方向发展。因此,管理层目前预计2019全年,包括合资企业在内的国内收入将下滑1%,相比之前的预期下降2%有些许上调。

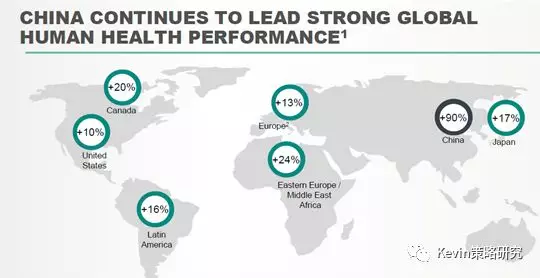

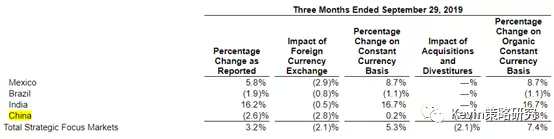

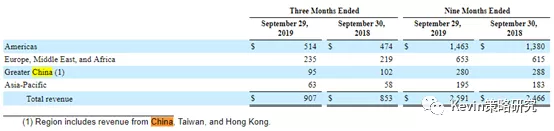

►默克(MRK.US,2018年中国地区收入占比5%),创新药驱动中国90%同比高增长;预期“4 + 7”带量采购影响有限。公司三季度的强劲营收增长(同比增长+16%,剔除汇率影响)很大程度是受到中国市场的推动——同比增速高达90%。创新药KEYTRUDA为主要增长点,该药品最近在中国被全面批准用于局部晚期或转移性非小细胞肺癌(NSCLC)的一线治疗。其他收入增长动力来源还包括GARDASIL宫颈癌疫苗,Lynparza(治疗卵巢癌,乳腺癌和前列腺癌),Lenvima(治疗甲状腺癌)和JANUVIA(治疗II型糖尿病)。

谈及国内药品定价政策的变革,管理层认为正在进行的“4+ 7”药品带量采购试点以及未来推广至其他31个省份的计划可能以对默克部分成熟品牌带来压力。尽管如此,负面影响主要限于两种产品,即COZAAR(治疗高血压)和SINGULAIR(治疗哮喘)。此外,考虑到默克在中国的药品组合中有近三分之二为创新药物,这类药品未来受带量采购的影响也有限,反而有助于默克在中国保持长期增长势头。展望未来,公司计划争取让更多旗下产品纳入国家医保目录,但同时也对其在自费市场的竞争力抱有信心。

►飞利浦(PHIA-NL,2018年中国地区收入占比12.8%),中国拉动新兴市场增长;关税带来一定拖累。三季度,公司可比收入同比增长6%;在中国双位数增长的拉动下,新兴市场可比收入同比增长9%。中美贸易摩擦及关税一定程度上给公司经营造成了拖累。

分业务部门来看,中国区诊疗部门(Diagnostic and Treatment)订单同比实现双位数增长。且护理部门(Connected Care)和个人护理部门(PersonalHealth)中国区收入同比均实现了双位数的强劲增长。本季度,经国家药品监督管理局批准,公司在中国市场成功推出了Azurion(飞利浦新一代的影像引导治疗平台),预计中国区订单四季度仍将进一步增长。公司预计中国医疗市场将实现中到高单位数的增速,主要得益于政府提高医疗领域的政策支持力度,以及允许私人部门投资建设医疗设施等举措。尽管中国的消费者信心仍然低迷,但飞利浦个人健康业务本季度依然表现强劲。

►史赛克(SYK.US,2018年中国地区收入占比2.3%,全球最大的骨科及医疗科技公司之一),骨科手术系统Mako增长强劲,中国是主要战略市场。三季度公司内生收入同比增长8.6%。受Mako髋关节和膝关节产品强势表现的推动,整形外科(Orthopaedics)部门实现8.8%的同比内生增速。随着新髋关节产品和许可的逐步推进,越来越多的手术得以借助Mako进行膝、髋关节置换。在中国市场,史赛克目前正在推出骨科手术系统Mako,现阶段已经获得了髋关节手术许可,正在等待全膝关节的许可。公司表示,日本和中国是Mako的两大市场。公司目前已在除美国外的其他地区投放了100台Mako机器人。印度市场也有发展空间,但其潜力释放仍需时日。

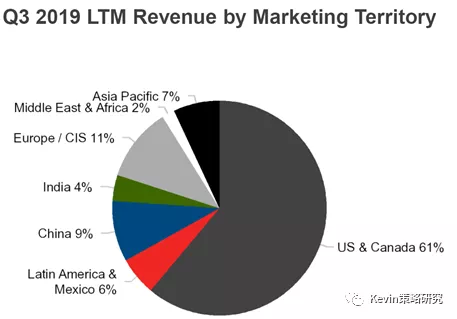

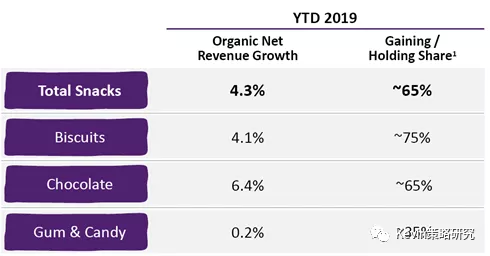

►亿滋国际(MDLZ-US,2018年中国地区收入占比2.0%),中国收入高单位数增长;看重三四线市场并计划加大投资。三季度公司收入同比增长4.2%,体现了公司全球和本土品牌在零食市场的领导地位和公司的强势基本面。分产品看,饼干产品同比增长4.1%,约75%的地区达到或高于这一比例(包括中国);巧克力产品同比增长6.4%,约65%的地区达到或高于这一比例;在糖果和口香糖产品上,公司三季度收入同比微升,约35%的地区达到或高于这一比例(包括中国)。分地区看,发展中市场同比提升6.6%(第五个季度同比增速超5%)。受饼干和口香糖市场的表现推动,三季度中国区同比增长略低于10%。公司在中国市场采取了本土化战略。公司针对90后消费者推出的炫迈(Stride)口香糖品牌个性化营销取得了良好的效果。除此之外,公司在中国市场分销渠道上也有亮眼表现,本季度公司在中国达到了150万个饼干销售点和100万的口香糖销售点的成绩。公司认为中国分销市场的机会主要在三四线城市,并计划在未来几年继续投资。

►A.O.史密斯(AOS.US, 2018年中国地区收入占比32.6%)。中国收入下滑19%,通过裁员和关店控制成本。与2018年同期相比,公司三季度整体收入同比下滑3%,北美地区增长6%。中国市场方面,销售收入同比大幅下滑19%(本币计价),主要是受到疲弱的消费者需求(同比下降~5%-8%)以及渠道库存水平的拖累。同时,人民币汇率对折算后的销售收入带来了约600万美元的负面影响。尽管销售和管理费用有所下降,但仍不足以抵消销量下滑的拖累。

公司认为,短期内,中国市场将持续受负面因素影响,包括经济增速放缓、中国消费者支出增速降低、房地产销售降低、关税和贸易摩擦。目前公司已采取措施应对,包括裁员人数增加到近20%,降低管理费用,关闭超700家零售店,实行积极地制造和产品成本计划,与分销客户合作降低渠道库存。目前,公司预计这些行动将有望节约年化总额为3800万至4000万美元的成本,其中约2800万美元将在2019年兑现。

旺季提前发货拖累百威英博中国销量下滑,考虑国产科罗娜;固特异中国需求回暖,出货两位数增长,经销商库存较低;下游需求拖累伊士曼下滑;法液空中国平板显示器和大型工业需求强劲;5G建设提振福迪威需求;渗透率提升推动伊利诺伊工具在华增长远好于整体(10月30日)

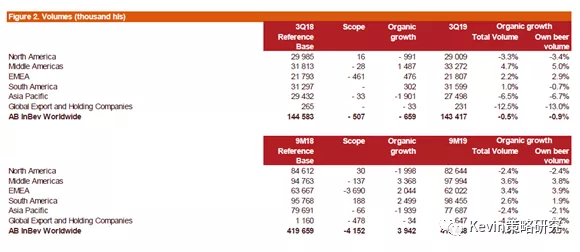

►百威英博(ABI.US,2018年中国地区收入占比0.4%),旺季提前发货和夜生活消费疲弱拖累三季度中国销量下滑;高端品和线上依然强劲,考虑科罗娜国产化。中国市场三季度收入同比小幅下降0.2%,由于每百升单位收入6.0%的同比增长被销量5.9%的同比下滑所抵消。销量下降(尤其是百威品牌)主要由于国庆前夕夜生活消费疲软,加之夏日高峰使得部分三季度发货提前至二季度。然而,公司认为夜生活消费近期的疲软只是暂时的,而非反映了长期的市场变化,并指出黄金周假期后复苏迹象已显现。

另一方面,单位收入的显著增长得益于产品持续高端化和超高端化的趋势,因此,产品组合的变化对增长的贡献多过价格上涨。具体来说,公司最高端的品牌科罗娜在三季度收入同比增长达两位数。展望未来,管理层预计科罗娜的增长势头不减,鉴于其与百威截然不同的产品定位以及消费群体。为了更好地,满足科罗娜的忠实消费者,公司近期在积极考虑生产本地化,由于强劲的需求已经超出了墨西哥(目前唯一生产科罗娜的国家)的供应链能力。

此外,百威英博继续占领中国电商领域啤酒类别的头部位置,在这个飞速发展的销售渠道中以两位数增长。总而言之,作为亚太地区增长最快,盈利能力最强的酿酒商之一,管理层对公司在亚太地区以及中国的增长前景充满信心。

►固特异(GT.US,2018年中国地区收入占比3.0%),中国需求回暖,原装和置换出货量两位数增长;经销商库存较低。得益于中国市场原装出货和置换需求出货量实现两位数的强劲增长,公司三季度亚太地区净销售额同比增长3%。本季度可观的业绩表现标志着固特异在中国的一个拐点:在摆脱过去几个季度持续下滑的趋势后,市场逐渐回暖。与2018年相比,中国经销商渠道库存当前较低,此外,今年亚太地区新开设的470家品牌店也提高了营销效率。尽管认识到中国的商业环境仍充满挑战,管理层预期,得益于强大品牌知名度和团队扎实的执行力,固特异在中国的增长势头有望延续

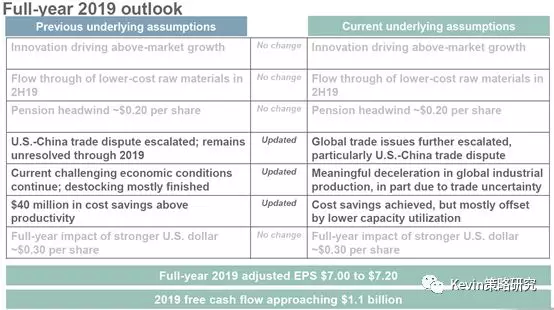

►伊士曼化工(EMN.US,2018年中国地区收入占比1.8%,制造和销售化学品、纤维和塑料),下游需求拖累中国多业务收入下滑。三季度公司收入同比降低9%(5%受价格因素影响,3%受销量影响,1%为外汇因素)。公司认为三季度以来,受贸易摩擦加剧拖累,工业生产逐步放缓,主要消费者终端市场(包括交通、耐用消费品和电子)都受到波及,销量不及预期,从而导致了更低的产能利用率。分业务来看,三季度添加剂和功能性产品(Additives &Functional Products)同比下降9%。同时,由于中国市场涂装市场的大幅下滑(同比25%),公司供应涂装客户的高附加值添加剂也受到一些影响。此外,管理层也提到欧洲和美国的轮胎产品反倾销也对下游需求产生了实质性影响,出口的受限使得中国市场的轮胎经销商竞争更为激烈。纤维产品(Fibers)三季度同比下滑1%,主要受中国合资企业销量下滑拖累。向前看,公司认为贸易摩擦给整体生产环境和消费者信心带来不确定性。

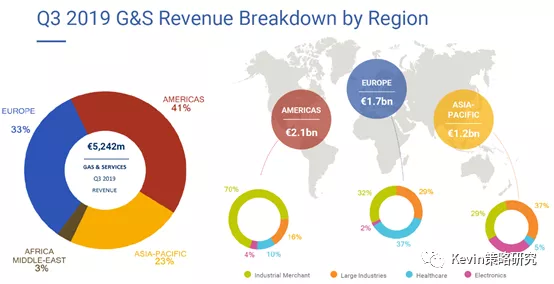

►法国液化空气(AI-FR,2018年中国地区收入占比4.5%),中国平板显示器需求强劲,大型工业增长稳健。三季度,公司亚太区收入同比增长7.2%。大型工业(LargeIndustry)全球收入同比增长10.3%,主要受中国区氧气强劲需求的驱动。工业经销(Industrial Merchant)业务三季度收入同比增长3.7%,中国区气缸需求强劲,且管理层认为这一态势有望延续;但批发价格同比下滑了4%。就瓶装气而言,公司采取了收购本土的小分销商,并将这些分销商整合到一起的策略。电子(Electronics)业务三季度整体收入同比增长7.3%,得益于中国市场平板显示器的强劲需求。中国市场先进材料(Advanced Materials)及载气(CarrierGases)增长强劲。除此之外,公司已于9月初将福建子公司出售给福建申远新材料有限公司。

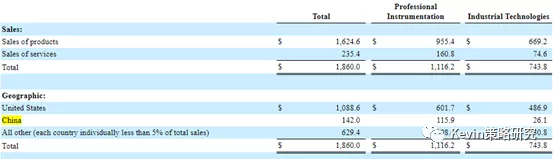

►福迪威集团(FTV.US,2018年中国地区收入占比8.6%,多元化工业集团,涉及仪表、传感器、自动化等多方面业务),整体小幅增长,5G建设提振需求但贸易摩擦带来拖累。中国区三季度收入同比小幅增长,福禄克(Fluke)和夸利特尔(Qualitrol)的强劲增长被泰克(Tektronix)的放缓(受华为影响)和吉微亚(GVR)的平淡表现所抵消。福禄克三季度中国区收入同比中单位数增长,主要受益于福禄克工业系统(FlukeIndustrial)、过程仪表(ProcessInstruments)和网络(FlukeNetworks)的强劲表现。英思科(ISC)核心业务收入同比增长低单位数,西欧和中国的颓势部分抵消了北美的强势表现。本季度英思科核心收入增速的下滑主要反映了宏观经济环境放缓下仪器销售的减少。三季度夸利特尔(Qualitrol)核心收入同比下滑低单位数,尽管中国和拉美收入同比分别实现了20%和30%的增长,但北美、西欧和中东销售不振,对业绩造成了拖累。受中国5G建设的推动,泰克(Tektronix)高性能示波器实现强劲增长。传感技术核心收入同比下降低单位数,北美和中国的增长被西欧的疲软所抵消。三季度,高端消毒产品(AdvancedSterilization Products)核心收入同比增长低单位数,中国和日本表现强劲。除此之外,公司将在中国地区通过福迪威业务系统进行直接控制,从而推动未来的创新和加速增长。

►伊利诺伊工具(ITW.US,2018年中国地区收入占比2%),渗透率提升推动中国增长远好于整体。公司三季度内生收入同比下滑1.7%。分区域看,北美市场同比下降2%,国际业务同比下降1%,但中国市场表现尤为突出,同比增长7%。尽管作为下游需求的整体中国汽车市场三季度下滑约中个位数,但公司能否实现7%增长的出色表现主要是市场渗透率的持续提升,特别是中国本土厂商。展望2020年,管理层预计公司业务将比市场增速高出2~4个百分点。

戴姆勒中国销售新高,国产占比升至83%;开云延续高增长,消费回流继续;好时增长稳健,投资回报率提升;Illumina大中华区收入下滑,科研需求拖累,关税预建库存影响明显;丹纳赫高单位数增长,部分受高基数拖累(10月29日)

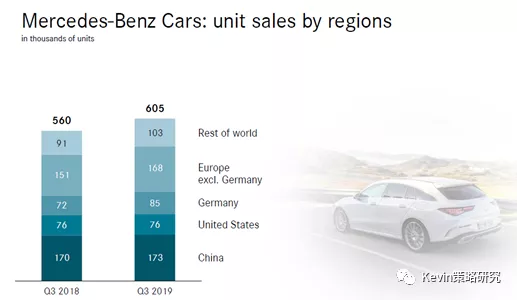

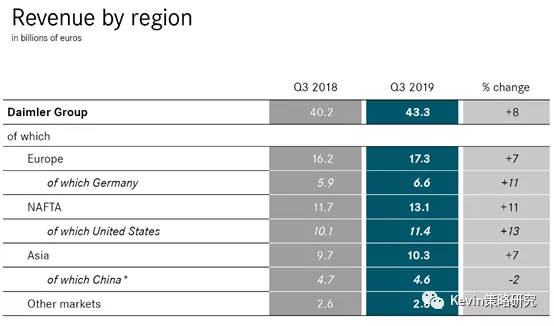

►戴姆勒(DAI-DE,2018年公司中国业务收入占比为11.5%),三季度销量创新高但收入下滑,国产占比进一步提升至83%。公司三季度收入同比增长8%,得益于中型汽车、奔驰S系、E系销量的拉动。中国地区整体销量达到历史最高的18万辆,尽管收入同比下滑2%。具体来看,奔驰在中国的销量三季度同比增长2%,其中83%为国产,较2017年的68%和2018年的72%进一步攀升。尽管公司认为中国汽车市场2019年仍将出现下滑,但管理层对近期北汽的注资感到欣喜,并期待双方的合作推动戴姆勒未来的成功。

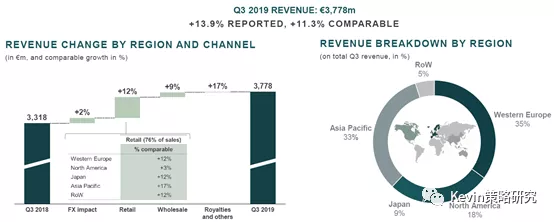

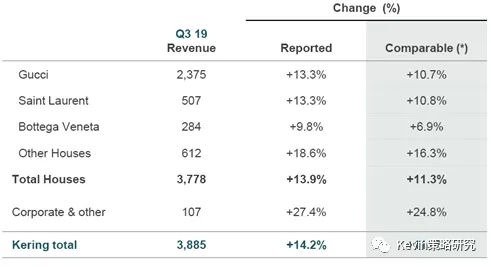

►开云(KER-FR,2018年中国地区收入占比7.6%),中国市场继续高增长,消费回流趋势延续。公司三季度整体收入同比增长11.6%。分地区看,尽管受香港影响,亚太区仍然表现亮眼。在国内需求强劲、更多消费回流和消费渠道调整的拉动,中国大陆市场增长强劲。分品牌来看,YSL三季度表现强势,可比收入同比增长10.8%,零售收入同比增长11%,其中西欧和北美市场表现良好,但亚太区一定程度上受到了香港以及大陆低渗透率的影响。不过,公司认为这一品牌仍有较大的发展空间,并且公司也在致力于品牌推广(如在中国大陆开设旗舰店、发展旅游零售等)。三季度Gucci在电商渠道表现强势,同比增长超过20%。中国市场迅速发展,三季度市场规模位列第二。此外,在同比高基数的背景下,三季度中国大陆消费回流依然保持了强劲增长。

►好时(HSY.US,2018年中国地区收入占比2.5%),中国市场高单位数增长;投资回报率提升。剔除汇率因素,中国地区三季度销售额同比内生增长7.8%,主要得益于排块装巧克力(Hersey Bars)销量提升以及中国地区专供口味的创新。由于公司持续优化营销方面的投入,国际市场业务营销费用本季度同比下降了14%。因此,中国市场的投资回报率也有所提高。展望未来,公司对在中国市场的可持续增长具有信心。

►Illumina(ILMN.US,2018年中国地区收入占比10.2%),大中华区收入下滑,关税预建库存影响明显;临床业务强劲,科研业务拖累。公司三季度收入同比增长6%,DNA测序(sequencing)产品增速达12%,但微阵列(microarrays)产品收入同比下滑24%一定程度上对收入增长造成了拖累。新兴市场继续带来可观的增长贡献,尽管大中华区三季度营收同比减少7%。然而,剔除2018年三季度为避免关税预建库存的600万美元的净销售额后,收入基本持平(同比下降仅1%)。得益于肿瘤诊疗,无创产前检测(NIPT)以及遗传病排查业务的增长,大中华地区的临床业务保持高速增长。另一方面,受到宏观经济下行的影响,研究经费有所削减,因此科研业务表现趋弱。作为公司战略计划,公司已与多家公司签署合作伙伴关系,包括贝瑞基因,燃石医学和艾德生物。这一合作能使合作伙伴在Illumina平台上开发自己的IVD(体外诊断)分析,同时Illumina则可以使用这些测试并且扩大在中国市场的影响力。

►丹纳赫(DHR.US,2018年中国地区收入占比11.5%,以工业仪器及设备为主要业务),中国市场高单位数增长,部分业务受高基数影响。三季度公司整体收入同比增长4.0%,中国市场同比增长高单位数。分产品来看,雷度米特医疗设备(Radiometer)在核心收入增速上实现双位数增长,主要得益于中国和日本的强劲势头。公司认为这主要受血液和免疫产品方面市场份额增长的推动。哈希水质检测仪(Hach)三季度核心收入同比提升低单位数。欧洲和北美地区的强劲表现被中国的增速下降所抵消(主要受环保部61号文带来的基数效应影响)。除此之外,中国市场在丹纳赫水平台(Water Quality platform)继续表现出色,尽管中国环保部制定的61号文件提升了地表水质量的监测水平,但公司仍对中国市场前景持积极观点。

汽车需求拖累ABB中国订单明显下滑;巴斯夫面临贸易摩擦和需求下滑压力,但预计四季度企稳;iRobot多层次措施抵消关税冲击,但转移生产线初期或降低毛利率;瓦里安中国订单强劲,计划加大投资;赛默飞增长强劲,对全年指引乐观(10月27日)

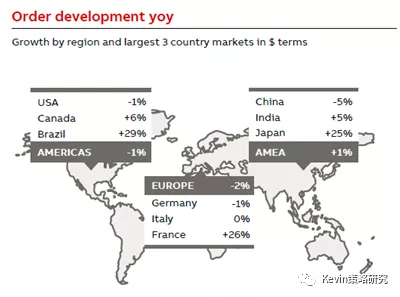

►ABB(ABBN-CH,2018年公司中国业务收入占比14.6%),汽车需求疲弱拖累订单大幅下滑。三季度公司在亚洲、中东和非洲地区(AMEA)的订单量同比增长1%,但中国地区订单量下滑5%。由于汽车行业整体需求的疲弱,中国市场机器人技术与离散自动化(DiscreteAutomation)业务三季度订单同比大幅下滑16%。尽管存在逆风,管理层对三季度正式开始投产的上海机器人工厂抱有信心,并强调了ABB对研发的高度重视和投入。实际上,剔除机器人技术业务,得益于工业过程自动化的强劲表现,公司中国区订单同比有所增长。公司预计在正式将GEIS(18年6月底被ABB收购并入电气化部门)剥离给原先的合资伙伴后,旗下的电气化业务有望回暖。

►巴斯夫(BAS,2018年公司中国业务收入占比10.4%,世界最大的化工企业之一),贸易摩擦和需求下滑带来挑战;国六催化需求并预计四季度需求企稳。三季度公司收入同比微降2%,主要是受化学品和材料业务产品定价下行拖累(-4%)。国六排放标准将于2020年生效,推动了中国市场催化剂业务的发展。不过,中美贸易摩擦不确定性继续给公司业绩带来压力,且中国工业生产也在下滑。往前看,尽管中国经济增速下滑至6%,但管理层认为,考虑到四季度往往是工业生产的高峰,中国工业产出增速四季度可能不会进一步恶化。对于近期宏观环境的一些变化,包括中美贸易谈判取得一定进展、中国猪价快速攀升等,管理层认为公司已经逐渐适应中国的宏观环境,并且理解了客户需求。管理层还表示,长期来看,中国在改善能源使用效率、提高劳动效率以及保护环境等方面做出的努力对于公司而言是良好的发展机遇。

►iRobot(IRBT,2018年公司中国业务收入占比为3.2%,主要生产扫地机器人)。多层次抵消关税冲击;转移生产线初期或降低毛利率。第二季度公司收入同比增长9.4%,其中欧洲、中东和非洲区增长27%、日本区增长40%,而美国区下降7%。为了抵消对自中国进口商品关税上调政策的影响,iRobot制定了一个多层次的计划。除了申请豁免外,该公司计划在中国以外地区建立一条入门级生产线,并将更复杂的产品线移出中国。例如,iRobot正在将首条机器人生产线转移到马来西亚,但预计生产成本会提高。目前,公司正在与合作制造商就明年的价格进行谈判。管理层预计,按公认会计准则计算,2020年毛利率将降至40%以下。针对“双11”消费日等特殊消费日,公司认为,由于前期投入了大量的时间和精力,这已经成为iRobot的一大优势。iRobot公司已经完成了大量的准备工作来满足人们的要求。

►瓦里安医疗系统(VAR.US,2018年中国地区收入占比3.8%,公司提供放疗、放射外科、X射线管技术、数字图像检测器、货物检查及无损检测设备),中国订单强劲;关税豁免带来积极影响,计划加大投资。三季度(4QFY19)亚太地区收入同比增长30%,2019财年收入增长14%,中国、东南亚和韩国的强劲表现部分抵消了日本的疲弱。公司三季度获得两次关税豁免,包括从中国进口的零部件关税及医用直线加速器。关税豁免提振收入~2100万美元,减少成本~400万美元,但同时也带来了~200万美元关税豁免相关费用。管理层表示,公司在中国市场依然处于领先地位:全品类产品需求均较为强劲,三季度公司取得了10笔Halcyon订单。三季度,公司在天津肿瘤医院获得了中国市场的首个大型软件招标——ARIA放射治疗信息系统(一款使本地化的工作流程软件)。公司注意到近期中国市场医疗许可批准有所增加,预计这一势头有望延续到2020财年。

向前看,管理层认为2020财年的业绩会较大程度受益于关税的豁免,尽管存在2019财年高基数的影响,但订单依然有望维持相对强劲的增长。在业绩表现亮眼的背景下,公司计划继续加大在中国市场核心业务的投资。

►赛默飞(TMO.US,2018年中国地区收入占比10%,世界领先的科学仪器、耗材及化学品公司),中国增长强劲,对全年指引乐观。三季度中国区营收实现了13%的同比增长。目前公司增强了制药业务和生物科研能力,以服务于不断发展的生物制药产业。苏州将成为最大的在华临床试验基地,这是建立完整的临床供应链网络战略的一部分。基于该战略,公司将重点关注产品质量、冷链物流、先进包装和配送运输等维度。由于公司定位与中国政府“五年规划”中优先发展生命科学相一致,管理层对中国区业务有信心,正向实现稳健高速增长迈进(预计全年增长~15%)。

福特亏损收窄,关注新车型和并推进国产化;卡特彼勒销量下滑但预计经销商四季度补库;希尔顿RevPAR下滑,新开豪华酒店并计划推出长住服务;需求和品牌转型继续拖累惠而浦;阿克苏诺贝尔装饰涂料销量下滑,但高端产品如多乐士仍有增长(10月26日)

►福特(F.US,2018年公司中国业务收入占比为4.1%),继续亏损但降幅收窄;关注新车型和并推进国产化。中国市场三季度销量同比下滑12%,较上季度降幅收窄;综合收入同比下降27%,原主要受到低销量和零部件销售的拖累。受到中国业绩疲软以及其他不利因素影响,公司目前预期2019年调整后EBIT预期在65亿至70亿美元之间,而2018年为70亿美元。

从好的方面看,由于结构成本降低以及合并运营带来的有利市场因素,福特在中国的EBIT亏损收窄至3亿美元,较去年同期减少1亿美元。长安福特的经销商盈利能力也有一些改善。尽管如此,管理层不满足于福特当前在华的表现,因此团队致力于通过稳定销售,推出迎合中国客户需求的产品,优化成本结构等来恢复盈利增长。公司将密切关注三季度推出的新车型的销售业绩(包括福克斯Active、锐界ST、锐界ST-Line,金牛座和领地)。未来也计划推出更多新款车型。为减少美国进口产品的利润损失,公司投入了大量精力推进本地化计划,近期有另外五辆汽车(包括林肯海盗船和探险家)将开始在中国组装,有望抵消当前宏观环境下的波动以及关税影响。总体而言,福特把中国看作至关重要的市场,并决心提高其竞争力。

►卡特彼勒(CAT.US,2018年中国地区收入占比5.1%),销量下滑但预计经销商四季度开始补库备货。公司三季度营收同比下滑6%,主要归咎于矿山和建筑机械的销量下降。具体而言,由于亚太地区销售放缓、竞争压力增大以及经销商库存减少(尤其是在中国市场),建筑机械收入同比缩减7%。但管理层预计,由于2020年农历新年较早,中国地区经销商有望在四季度重新补库,为明年较早开始的销售期做准备。尽管增长动力疲软,卡特彼勒的挖掘机市场份额最近几月仍然保持稳定,其主要产品(10吨及以上的液压挖掘机)持续表现强劲。此外,管理层即将推出新的GC液压挖掘机产品线,并预期刺激政策有望推动增长。总体而言,卡特彼勒对其在中国的长期竞争力具有信心。

►希尔顿酒店(HLT.US,2018年中国地区收入占比3.7%),受香港业务拖累,大中华区RevPAR下滑;两家豪华酒店在华开业,计划推出长住服务。大中华地区RevPAR三季度同比下滑5.6%,管理层表示,在贸易摩擦持续以及旅游业整体疲软的背景下,预计大中华区全年RevPAR将出现低单位数的下滑。大中华区内部,香港三季度RevPAR同比下滑40%,而内地同比仅下滑约3%。公司预计全年香港RevPAR将同比下滑23-25%,而内地则持平或下跌1%。尽管近期有不利因素影响,管理层对于中国地区的长期发展仍抱有信心。今年公司在全球范围内新开的豪华酒店数量有望创历史新高,其中两家在中国(沈阳康莱德酒店和天津康莱德酒店)。为了进一步增强品牌组合,希尔顿计划未来12个月内在中国推出酒店长住服务。

►惠而浦(WHR.US,2018年中国地区收入占比3.9%),需求疲弱与品牌转型继续拖累中国收入,品牌转型初见成效。三季度,剔除汇率因素影响,亚太地区收入同比增长7%,主要得益于印度市场的拉动。中国市场表现依然疲弱,主要是由于整体行业需求走弱以及品牌转型所需投入增加的拖累。管理层预计,此前关税带来的负面影响可在一定程度上被原材料成本的降低而抵消。尽管中国区销量有所增加,但品牌转型所需投入导致利润率压力增加。管理层表示,公司在中国的品牌转型战略正在正常推进,三季度惠而浦(Whirlpool)品牌价值首次超过三洋(Sanyo)。

►阿克苏诺贝尔(AKZA-NL,2018年中国地区收入占比3.3%, 核心业务包括装饰涂料、高性能涂料和专业化学品),中国市场销量降幅有所收窄;公司正在实施高端化战略。尽管亚洲销量下滑对业绩造成一定拖累,三季度公司整体营收依然实现了3%的同比增长。中国市场装饰涂料销量有所下滑,但与前几个季度相比,降幅已经有所收窄。由于中国市场竞争环境激烈,消费者对价格的敏感性较高,阿克苏诺贝尔采取了产品高端化策略。此举已初见成效,包括多乐士涂料在内的高端产品销量同比实现增长。高性能涂料方面,销售回报率依然稳定在两位数,但由于需求疲软,销量有所减少。

特斯拉上海工厂投产,预期中国或成为Model 3的最大市场;宝洁和金佰利在华增长强劲,依托高端化和产品创新;麦当劳数字生态系统助力增长;波音收入骤降,计划削减产量;创新驱动罗氏中国两位数增长(10月24日)

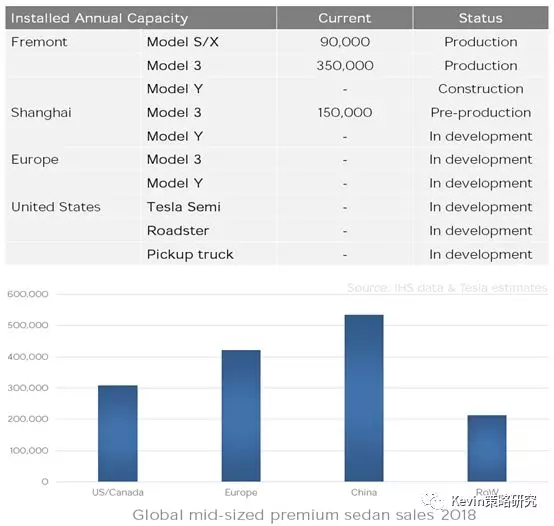

►特斯拉(TSLA,2018年中国地区收入占比8%),上海超级工厂正式投产;中国有望成为Model 3的最大市场。公司三季度交付量达到97,186辆,为有史以来的新高,其中Model 3交付量同比增长42%,而Model S 和Model X交付量同比下滑37%。受建造上海超级工厂和加州Fremont的Model Y的投产准备的影响,Capex环比有所增加。公司计划于2020年夏季启动Model Y的生产,早于此前计划的秋季。

中国方面,特斯拉已在上海超级工厂试生产了整车。管理层表示将在近期获得正式生产牌照以及其他监管许可,随后将开始扩大在上海的汽车生产和交付。尽管任何新工厂的启动期都伴随相对低效率的时期,但公司正在优化成本,管理层预计上海超级工厂的利润率能与Fremont的工厂相当。此外,中国是目前为止中型轿车最大的市场。管理层认为,Model 3与汽油动力中型轿车的价格相当,从而认为中国有潜力成为Model 3的最大市场。

►宝洁(PG,2018年公司中国地区收入占比8.4%),大中华区多数品类表现强劲,高端产品创新反响良好。受益于价格上调和部分品牌销量增加,三季度(2020年第一财季)公司内生同比增长7%。作为公司最大的两个市场之一,第三季度大中华区内生销售同比增长13%,中国消费者对高端创新反映良好,尤其是在品质影响品牌选择的时候。分部门来看,大中华区美发产品(Hair Care)产品内生销售持平,产品创新的积极效应抵消了部分渠道负面的变化。皮肤&身体护理(Skin &Personal Care)上,中国区在Olay Skin, SK-II均取得了双位数的增长。大中华区剃须护理(Shave Care)的内生销售同比实现了高单位数的增长,得益于创新和良好的产品结构的推动。受益于电动牙刷、高端牙膏产品创新和定价,大中华区口腔护理(Oral Care)销售同比增长高单位数。家纺产品(Fabric Care)方面,大中华区和亚太地区录得双位数内生增长。向前看,受益于第一季度的强劲表现,公司上调了本财年的营收和现金预期。

►金佰利(KMB.US,公司主要产品包括尿布、面巾纸、纸巾、成人尿布、手术服和一次性面膜),纸尿裤和女性护理产品均实现双位数增长;产品创新和高端化有望持续推动增长。中国市场个人护理产品内生收入三季度同比增长15%左右,其中纸尿裤和女性护理产品的销售额增速均达两位数。由于促销活动更具针对性,从而减少了支出,纸尿裤的定价有所改善。去年推出的5D纸尿裤持续驱动销量增长,而近期推出的好奇特种纸尿裤也在逐渐占领份额。得益于有效的数字营销,产品推新和高端化进程,中国女性护理用品三季度也录得强劲增长。总体而言,金佰利在中国市场的份额基本维持不变。高端市场的份额实现了两位数的强劲增长,而低端市场份额则略有下滑。往前看,管理层表示市场竞争正在向创新领域转移,这对公司是有利的。公司将吸引来自全球各地的专业人士,把创新列为再投资的三大重点之一。

►麦当劳(MCD.US, 2018年中国地区收入占比11.2%)中国市场推动增长;数字化会员系统助力。公司三季度全球可比商店营业额同比增长5.9%,到店顾客数也有上升。作为餐厅数计算最大的业务板块,麦当劳的国际特许经营(DL)业务本季度可比收入同比增速达8.1%,一定程度上也得益于中国市场的强劲表现。新上线的数字生态系统为其1亿注册会员提供福利,并推广外卖渠道,对中国市场的增长起到了更大的作用。

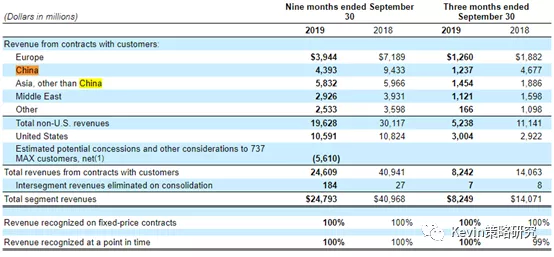

►波音(BA.US,2018年中国地区收入占比13.2%)。中国收入同比骤降;公司计划削减787产量。737MAX停飞严重损害了公司的三季度的业绩表现,收入同比下滑20%。三季度中国收入同比更是骤降74%。公司表示致力于737 MAX的安全返回服务,积极配合包括中国民用航空局在内的国际监管机构的调查,提供必要的数据和其他信息资料。此外,中美贸易摩擦也给波音的生产计划带来了挑战,尤其是787机型。尽管近期贸易暂缓的前景有所明朗,但波音尚未收到中国的定单,因此决定调整其产量。从2020年末开始,公司计划将787的生产计划从每月14架减少到每月12架,大约持续两年。鉴于公司预计在未来20年全球总需求的44,000架飞机中,中国占比达17.5%(7,700架),管理层表示将竭力支持贸易谈判,并仍然希望飞机将成为贸易协议的一部分。

►罗氏(RO-CH,2018年中国地区收入占比4.6%),创新药品推动在华双位数增长;两种药品即将被纳入医保目录。中国市场药品业务三季度同比实现两位数的强劲增长,推动公司整体药品销售同比增长12%。罗氏对产品创新的重视以及对中国患者需求的响应能力,是其实现强劲收入增长的主要原因。肺癌药品Alecensa已在中国推出,对于来自国内生物仿制药的潜在竞争,罗氏预测少数药厂能够获批,并有充分信心保持其市场份额。公司应对竞争的主要策略是争取旗下产品尽快纳入医保目录,公司表示,Perjeta(治疗乳腺癌)和Hemlibra(治疗血友病)有望在近期被纳入。尽管价格谈判是纳入医保目录过程中不可避免的环节,公司认为得益于纳入后销量的增长,即便谈判价格降低也依然可以维持收入增长。此外,管理层对中国监管部门创新药物审批程序的加快表示欣喜,这使得Tecentriq(治疗肺癌)有可能于四季度在中国推出。不过另一方面,由于监管政策变化,公司在中国合作的分销商数量有所减少,使得其诊断业务近期表现疲软。

利洁时中国收入下滑;头部品牌客户云服务推动思爱普在华增长;诺华继续双位数高增长;中国半导体投资需求拉动阿特拉斯·科普柯增长;奥的斯电梯延续高增长;斯凯孚增长放缓,继续去库存(10月23日)

►利洁时(RB-GB,2018年中国地区收入占比5.2%,利时洁是一家英国消费品公司,旗下品牌包括滴露,美赞臣和杜蕾斯)。中国区收入由于竞争压力和低出生率下滑;公司正在实行产品多样化战略。三季度婴儿配方和儿童营养(IFCN)业务收入同比下滑3%,中国区收入同比也出现了下滑。具体来看,低出生率造成中国市场增长缓慢,加之来自中国本土企业的竞争有所加剧,公司在中国的经营进一步面临挑战。对此,公司近期推出了价格相对较低的新产品(例如美赞臣草饲安儿宝奶粉,Grassfed),作为其高端化策略的补充,更好地应对低端市场的竞争。往前看,管理层预计中国市场的竞争格局依然严峻,但鉴于旗下美赞臣的市场认同以及正在推进的产品组合调整,利时洁有信心维持其在中国婴儿营养领域的主导地位。

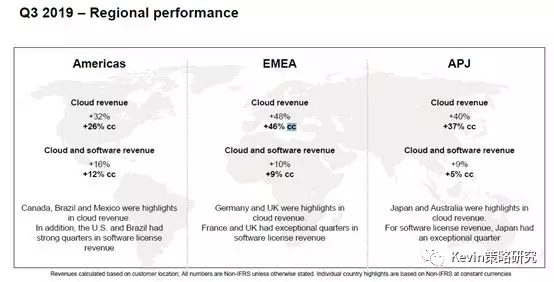

►思爱普(SAP-DE,2018年来自中国的收入为3.3%),头部品牌客户云服务推动中国增长;有放缓压力,但对增长前景抱有信心。尽管宏观环境挑战仍存,但亚太地区三季度表现保持稳定,云收入同比增长40%。在中国,随着小米正式采用SAP Concur界面,公司在推广智能支出解决方案方面取得了稳步进展。在企业资源计划(Enterprise Resource Planning, ERP)方面,得益于其广泛的行业覆盖范围和对用户体验的高度重视,麦当劳和大明矿业的中国子公司已开始采用其S/4HANA云产品(一种旨在协调企业的日常流程的软件)。作为阿里的合作伙伴,思爱普四季度即将在阿里云上启动其S/4平台,此举将成为公司进一步深入中国广阔市场的踏脚石,尤其是面向中小型企业的业务。尽管本季度在华取得了上述成就,但公司承认,由于业务持续性方面的挑战,客户对软件本身的关注程度有所降低,反映了中国市场的整体放缓以及不确定性的增加。中国对促进本土创新的重视也使外国公司处于劣势。然而,考虑到思爱普27年间在中国积累的强大影响力,以及《财富》2000强企业中约70%为其在中国的客户,管理层仍然对思爱普为中国提供本土化产品的能力保持信心,并预计公司能继续保持其近十年来的增长率。

►诺华(NOVN,2018年公司中国业务收入占比为1.4%),中国高双位数收入增长; 新药Gilenya 7月获批;医保目录纳入和创新策略有助于维持公司增长势头。中国市场三季度录得高两位数的收入增长,推动公司在新兴市场同比10%的增长表现。管理层指出,高速增长主要得益于诺华的创新药,其中具有最大的推动力是Entresto(治疗心衰病),Lucentis(治疗视网膜病变)和Cosentyx(治疗银屑病)。公司预计Entresto将在四季度被纳入国家医保目录,同时预计Lucentis,DME和RVO也将于近期被纳入。通过降低患者的自付费用,医保目录纳入将进一步促进诺华在中国的增长势头,因此公司把争取Cosentyx在2020年纳入目录作为优先事项。被问及专利过期以及其他中国市场潜在的下行风险时,管理层表示公司具备推出新药的能力,从而能够支撑收入增长。过去两年,诺华已有24项新药获批并计划在2023年底前提交50份新药申请,以进一步扩大其创新药组合。今年7月,治疗复发型多发性硬化症(RMS)的新药芬戈莫德(Gilenya)在中国获批。关于4 + 7带量采购政策,该公司认为该举措释放了更多的资源,从而能够用于药品创新;目前诺华的药品尚未被列入清单。

►阿特拉斯·科普柯(ACTO.A-SE,2018年中国地区收入占比17.7%,全球领先的压缩机、真空解决方案、真空泵生产商),中国市场半导体投资拉动增长;汽车行业疲弱造成拖累。公司来自亚洲的订单量(全区域占总订单的36%,为最大市场)三季度同比增长21%。真空技术领域经历了强劲增长,在亚洲市场订单同比增加59%,主要得益于中国致力扩大半导体行业的新投资以及使物流和制造结构更接近最终消费者的改良。工业技术是亚洲唯一呈负面趋势的领域,主要是受到中国整体汽车行业疲弱的拖累。展望未来,尽管贸易谈判的不确定性和贸易保护主义情绪升级继续为在华增长前景蒙上阴影,但鉴于中国经济的高速发展和庞大的贸易量,管理层决心继续深耕中国市场,发挥其在制造业和物流业的技术优势。

►联合技术(UTX.US,2018年中国地区收入占比4.3%,全球多元化制造企业之一,主要为全球航空航天和建筑业提供高科技产品和服务)奥的斯电梯~15%收入增速推动中国区增长。中国区三季度内生收入同比增长11%,其中奥的斯电梯(Otis)收入同比增长15%左右。奥的斯在中国的新设备订单定价能力逐渐增长,而服务订单得益于有利的产品组合定价也实现了5%的增长。公司在中国特别采用了“智能服务增长”策略,该策略优先考虑具有长期盈利能力的服务合同。中国区维修业务继利润持续几年下滑后成功扭亏,目前已连续四个季度实现利润同比正增长。公司在中国推出了一款app,通过协调客户、修理工和服务销售人员来促进维修业务收入增长。往前看,公司计划进一步进行战略投入以扩大利润率。

►斯凯孚(SKF,2018年中国地区收入占比15.5%,世界最大的滚动轴承制造公司之一,产品广泛用于汽车、航空、铁路、家电等各行业),三季度中国市场增速放缓;计划继续削减库存。公司三季度亚太地区内生收入同比增长1%,其中中国市场增速有所放缓但仍相对稳健。作为在中国市场的风电相关业务最大的轴承供货商,公司这一领域的需求变化将对公司业务产生较大影响。公司计划四季度继续削减库存,但由于公司计划将生产转移到在中国新建的工厂,减库存幅度会有所减小。向前看,受工业品和汽车需求下降的影响,公司预计四季度产品和服务的需求整体下降,但亚太区需求预计将维持稳定。

人头马、达能、可口可乐、联合利华在华均实现稳健增长;线上和直销渠道强劲,但游客免税业务受拖累;雅高RevPAR继续下滑;斯伦贝谢高增长得益于钻井勘探(10月22日)

►人头马(RCO-FR,2018年公司中国地区收入占比6.3%),中国大陆双位数高增长;线上渠道强劲,但游客免税业务下滑。公司截至9月的六个月(2019/20财年上半年)整体内生增长下滑3.6%,部分由于香港地区对亚洲免税业务造成明显冲击。公司在亚太地区内生增长1.4%,大中华区中位数增长,而大陆地区表现最为强劲实现双位数内生增长,主要受持续稳定的双位数价量齐涨推动。公司所有品类在中秋节假期销售中都有不错表现,干邑白兰地尤为活跃。不过香港和澳门地区双位数的下滑造成拖累。目前,澳门地区已做出重新定位渠道的战略决定,定价也逐步向大陆水平靠拢。分渠道来看,来自亚洲旅游零售的销售额有所下降,主要是受前往香港的游客数量下降、在免税店和边境商店购物的游客数量减少所拖累。中国市场电子商务收入表现亮眼,公司预计电商渠道占比为20%~22%。除此之外,第二季度直销业务也表现出色,公司预计目前直销业务占比约33%-35%。向前看,受2020年中国春节提前影响,公司预计第三财度大中华区表现或强于第四财季(~500万欧元)。

►达能(BN-FR,2018年中国地区收入占比3.9%),市场渗透率和直销渠道推动中国市场婴幼产品同比20%高速增长。公司三季度整体营收同比增长3%,主要得益于专业营养品(Specialized Nutrition)快速增长的推动。分产品线来看,医药营养品(Advanced Medical Nutrition, AMN)三季度销售实现中个位数的同比增长,其中中国市场实现了双位数增长。生命早期营养品(Early Nutrition,ELN)三季度中国区销售额同比增长逾20%,是中国区有史以来净销售额最高的季度,得益于去年同期的低基数。达能通过实体商店和电子商务平台提高了市场渗透率,有效推动了中国区的增长。公司直销母婴商店的数量增加了将近一倍,尤其是在三四线城市。直销渠道正在以中位数的速度增长,已经占到中国总销售额的75%(相比二季度占比为70%),且收入增长快于间接渠道。往前看,管理层认为虽然生命早期营养品绝对销售额已经处于高位,但未来依然具有增长潜力。饮用水和饮料方面,脉动(Mizone)在中国销售额进一步下滑,公司正在思考品牌和构思转型方案以重新吸引年轻的中国消费者。

►可口可乐(KO.US,2018年中国地区收入占比为3.2%),中国市场多品类表现强劲,上调2019年收入预期。公司三季度收入同比增长8%,内生增长5%。分区域来看,亚太区前三季度内生收入同比增长4%。公司目前在包括中国在内的新兴市场不断获得市场份额和消费者的认可,这是公司取得强势销量增长的主要原因。由于中国和东南亚市场的强劲表现,公司在非酒精即饮(NARTD,non-alcohol ready-to-drink)市场的份额有所增加。分产品来看,果汁、含乳饮料及植物基饮料整体增长1%,中国市场美汁源果粒橙(Minute Maid Pulpy)表现抢眼。淳茶舍(Authentic Tea House)品牌在中国和东南亚的进展远超公司预期。得益于拉丁美洲和印度多品牌的带动,饮用水、功能增强性饮用水和运动型饮料同比增长2%,但中国在这一细分品类上表现不佳,主要是由于中国市场对利润率较低的商用水重视度不高。此外,三季度可口可乐在中国推出了可口可乐咖啡+汽水以及美汁源椰子汁植物蛋白饮料,进一步丰富产品品类。鉴于第三季度表现,可口可乐上调了2019年收入预期,预计全年内生收入增长幅度至少为5%。

►联合利华(UNA-NL,2018年中国地区收入占比16%),中国市场总体表现稳健,得益于高端产品和电商渠道的拉动。三季度公司整体销售同比增长2.9%(销量同比增长1.4%,价格同比增长1.5%)。得益于电商渠道和高端产品的拉动,中国收入增速虽不及二季度,但依然取得了相对不错的表现。分产品大类来看,受益于包括中国市场在内的大型洗衣市场推动,本季度家庭护理(HomeCare)业务收入同比增长5.4%,销量同比增长3.2%。家庭卫生产品表现亮眼,一定程度上得益于包括奥妙(Omo)在内的手洗清洁剂在中国等市场的强劲表现。公司在中国市场推出了花木星球洗衣液,反响较好。身体护理方面(beauty & personal care),公司将清扬男士(Clear Men)的产品线扩展到中国皮肤清洁市场,从而贡献了发展中市场的销售增速。此外,中国市场头发护理产品的竞争依然激烈,公司正在持续推进创新和提高市场活跃度。

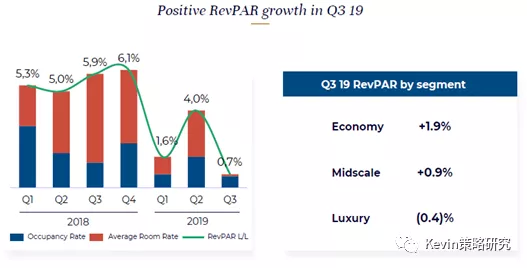

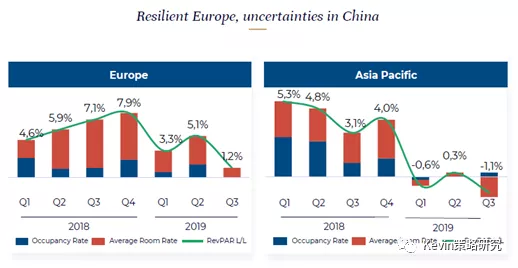

►雅高(AC-FR,2018年来自中国的收入为1.6%),大中华区RevPAR同比下滑-6.7%;业绩展望谨慎。亚太地区三季度RevPAR同比下滑1.1%,主要由于中国奢华型酒店表现疲弱。目前,中国占公司亚太地区奢华型酒店市场份额的40%。受贸易摩擦(由于中国是澳大利亚最重要的经贸伙伴,贸易摩擦也对澳大利亚收入造成了拖累)和地区局势等因素影响,大中华区三季度RevPAR同比下滑了6.7%。具体来看,在整体增长放缓背景下,中国大陆RevPAR同比下降3.1%,不过在管理层的预期之内。相比之下,香港RevPAR同比骤降32%,主要受7月以来旅客人数大幅下滑的拖累。此外,管理层对贸易谈判进展及其可能带来的影响持相对谨慎态度。

►斯伦贝谢(SLB.US,2018年公司中国业务收入占比为11.9%),钻井与勘探活动推动中国收入双位数增长。得益于亚洲地区(尤其是中国,澳大利亚和印度)的两位数增长,公司在中东和亚洲地区的三季度综合收入环比增长4%。除设备销售外,中国地区的增长主要是受到钻探和勘探活动增加的推动。公司储层收入环比增长6%,一定程度上得益于中国近海电缆测井等活动的拉动。管理层在谈及其未来3-5年的增长前景时指出,数字化,因地制宜战略和技术革新的组合对国际市场发展将至关重要。考虑到本地企业的高竞争力和高资本密集度带来的压力,在中国等区域开发新的商业模式已变得势在必行。

保乐力加高基数下增长稳健;雀巢表现平淡;沃尔沃上调中国重卡预期,工程机械继续增长;PPG预期中国车市明年回暖;霍尼韦尔表现强劲,但亚萨合莱收入下滑(10月19日)

►保乐力加(RI-FR,2018年中国地区收入占比8.4%;旗下品牌包括绝对伏特加Absolut Vodka,芝华士Chivas,杰卡斯Jacob's Creek,和马爹利Martell等)。高基数下中国市场稳健增长;管理层对未来增长仍有信心。公司三季度(1QFY20)内生增长1.9%。得益于其“转型与加速”战略计划,公司三季度中国市场销量同比增长6%,整体来看这一表现依然稳健,特别是如果考虑到去年同期27%的同比增长高基数以及经营环境因中国监管趋严受到的不利影响(一些KTV、俱乐部等娱乐场所暂时关闭或缩短经营时间等)。产品细分看,芝华士三季度中国销售下降,而马爹利得益于2月份5%的价格上涨维持收入增长。杰卡斯也实现了两位数的增长。往前看,管理层预计明年中国销售将保持高单位数至低双位数的增长。

►雀巢(NESN-CH,2018年中国地区收入占比8.5%),中国市场表现平淡,高端产品相对占优。前三季度公司实现同比内生增长3.7%,主要受美国市场和普瑞纳宠物护理(Purina PetCare)业务的强劲势头推动。AOA区域(亚洲、大洋洲和撒哈拉以南非洲)前三季度内生增长3.1%,但中国市场表现持平,实际增长和价格均表现平淡。此外,中国市场各品类表现呈现分化态势。启赋奶粉和普瑞纳等高端产品增长良好,而银鹭花生奶、粥和S-26婴儿奶粉等主流产品受到挑战。徐福记也面临一些压力,但公司仍需等待春节来进一步观察具体的经营情况。向前看,在中国市场营养品业务上,公司将努力在三四线城市提高市场占有率,从而一定程度上抵消出生率下滑的影响;高端营养品方面,公司将继续通过不断创新来满足中国市场的需求。

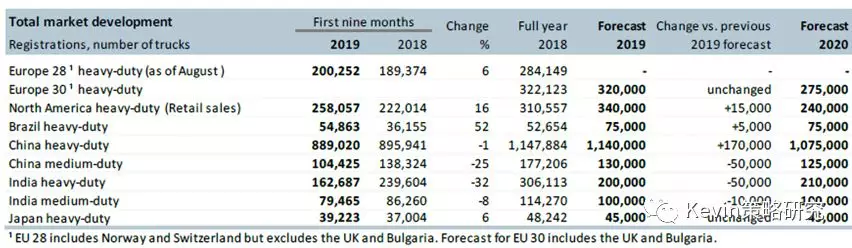

►沃尔沃(VOLV. B-SE,2018年中国地区收入占比6.8%),上调中国市场重卡需求预测;工程机械稳定增长。公司三季度汇率调整后净收入同比增长7%。卡车方面,得益于中国市场物流行业日渐成熟,卡车需求进一步从中型向重型转型。2019前三季度,中型卡车销量同比下降25%,而重型卡车市场基本保持平稳(同比-1%)。与亚洲整体交付量同比下降4%相比,中国合资企业东风集团三季度交付量同比增长10%。因此,公司将其2019年中国需求预测从115万上调至127万。工程机械方面,亚洲总体需求同比下降11%,但由于沃尔沃和山东临工联名品牌的轮式装载机和小型挖掘机的拉动,中国市场需求同比增长7%,订单量同比增长6%。往前看,管理层认为,尽管中国市场存在不确定性,但已做好充分准备通过其商业模式的灵活性和战略合作(包括与山东临工和三星)来应对波动。

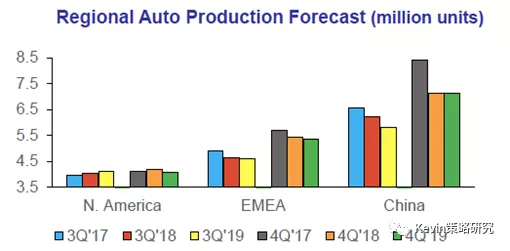

►PPG工业(PPG.US,2018年中国地区收入占比3.5%),三季度中国汽车产量同比下滑15%左右,短期仍将承压,但预计2020年重回增长。三季度,公司销售净收入同比上涨2%,但销量同比下滑~3%,主要受全球工业生产疲弱,及其对汽车生产和公司多数工业终端客户的持续拖累。三季度,公司汽车OEM涂料业务受全球汽车生产不振的影响,销量同比下滑高单位数;中国市场汽车产量同比下滑15%左右。向前看,公司预计汽车行业在四季度仍将承压,中国市场也将维持低迷态势,但相比去年的弱势而言其负面压力可能略有减轻。中国市场的消费者信心近期维持低位,但管理层对中国市场持相对乐观态度,并预计2020年中国区需求将重回增长。

►霍尼韦尔(HON.US,2018年中国地区收入占比6.0%),三季度中国市场表现为年内最佳,尽管有汇率负面影响;订单双位数增长。公司三季度收入内生同比增长3%。管理层着重提到特性材料与技术部门(PMT)的订单和订单储备都实现高个位数增长,主要是得益于俄罗斯和中国的强劲需求。整体上看,本季度中国区业务表现为年初至今最佳,营收实现中个位数增长,订单和预定均实现两位数增长,尤其是考虑到人民币对美元走弱对公司带来一定不利影响的情况下。因此,霍尼韦尔对其在中国的增长势头以及商业环境抱有信心。

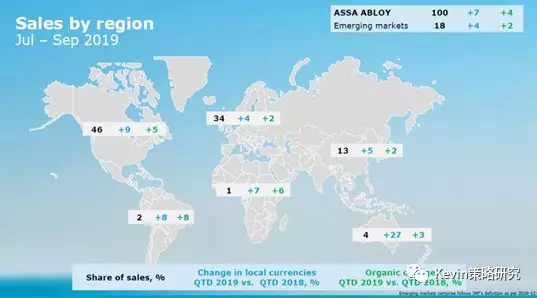

►亚萨合莱(ASSA.B-SE,2018年中国地区收入占比5.5%,是全球知名的智能锁和安防解决方案供应商,产品涵盖锁具、门禁系统等),受商业模式更替和工厂关闭拖累,三季度中国市场收入同比下滑,但营业利润率有所扩张。公司三季度亚太地区的销售额同比下降了1%,部分由于中国收入负增长的拖累。管理层认为中国当前的疲软表现是暂时的,主要是由于公司正在进行商业模式切换。在新模式下,公司对订单将更具选择性,优先考虑具有更高利润率和合理交货时间的客户。正是得益于这一经营策略的调整,公司营业利润率依然扩张30bp。此外,近期部分制造工厂的关闭也对中国收入增长造成了拖累,但从长远来看,重整工厂、业务合并有利于提高公司经营效率。针对9月1日生效的15%的关税上调,管理层认为能够将成本传递给下游消费者。

强生中国区增长依然强劲;雅培儿童营养品在华销售下滑;美铝下调铝产量和需求预期(10月17日)

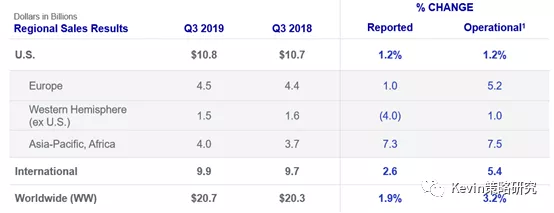

►强生(JNJ,2018年中国地区收入占比2.9%),中国区增长依然强劲,伤口修复产品市场份额扩大。今年三季度,强生销售收入同比增长1.9%。中国区业务表现强劲,医疗器械、制药和消费者三大业务部门收入同比增速分别约为19%、14%、5%。如果不考虑公司剥离糖尿病业务LifeScan和高级灭菌产品事业部ASP的影响,中国区整体销售收入同比增速约为15%。得益于亚太区的强劲表现特别是中国市场份额的提升,公司的伤口修复产品业务表现亮眼。目前关税尚未对公司经营造成明显影响,公司会持续关注潜在的影响。此外,公司三季度与骨科机器人公司北京天智航技术达成了一项联合营销、分销和研发合作协议,天智航技术是唯一在中国获批用于脊柱手术的机械手臂机器人。

►雅培制药(ABT.US,2018年中国地区收入占比7.3%),中国市场继续拉动成熟药品销售增长;儿童营养品销量因出生率低而出现下滑,成人营养品业务仍然强劲。公司三季度整体内生收入增长7.6%。儿童营养品方面,三季度大中华区低迷的业绩部分抵消了美国以及其他市场的超额增长(大中华区营养品业务占公司整体的10%)。尽管中国消费升级持续进行,但低出生率使得儿童营养品的销量出现下滑,加剧了价格和营销方面的竞争压力。为了提高其在中国的竞争力,公司计划发起新的媒体宣传活动,强化消费者关系平台建设,并逐步推出新产品。尽管中国儿童营养业务面临挑战,但管理层表示在成人营养品业务的带动下,中国整体营养品销售依然取得了稳健的增长。管理层还指出,营养品业务在中国面临的挑战与贸易和经济问题无明显关联。雅培设备和诊断业务业绩三季度取得了两位数的增长,相关产品依然能够及时在中国获得批准。此外,在印度,中国和巴西市场强劲增长的拉动下,三季度成熟药品(EPD)销售额同比增长了8%。管理层表示,由于产品组合中特殊药品相对集中,所以不太容易受到中国“4+ 7”药品带量采购政策的负面影响。

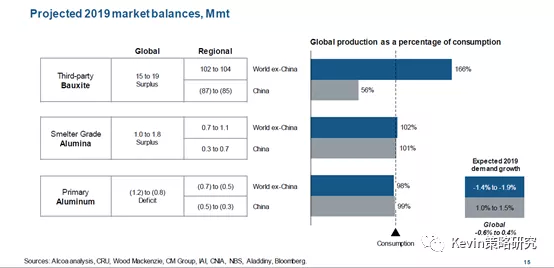

►美铝(AA.US,2018年中国地区收入占比0.1%),中国铝土矿需求增长但全球依然过剩;环保限产造成中国铝供给缺口扩大。尽管当前中国大陆炼油厂对进口的海上铝土矿有较大需求(自2018年以来,中国主要的内陆省份对此类进口产品的消费量增长了近四倍),但预计铝土矿板块将在19年第四季度维持过剩状态。氧化铝方面,预计2019年全球过剩将扩大。中国对于冶炼厂的环保限产大大降低了氧化铝需求。同时,公司目前预计铝的供应缺口将有所收窄。尽管冶炼厂限产造成中国市场铝供给不足,但由于公司预计全球其他地区需求走弱,故综合来看会使得供给缺口收窄。具体来看,生产端,管理层下调了2019年全球铝产量的预计,主要由于一系列的中国限产措施使得全年预计产量减少了约60万吨。同时公司预计需求也有所走弱,主要考虑到低贸易量和制造业活动增长放缓等其他宏观经济不佳因素导致的全球需求不振。美铝预计全球原铝消费量将在2019年持平或同比收缩。尽管当前的经济挑战持续,但管理层表示,铝消费的减少并没有反映消费者需求的变化。从铝自身的可持续性特性和不断增强的环保意识出发,公司对铝的前景依然抱有信心。

路易威登中国区增长依然强劲,看好年末和春节销售;百事中国市场年实现双位数增长(10月11日)

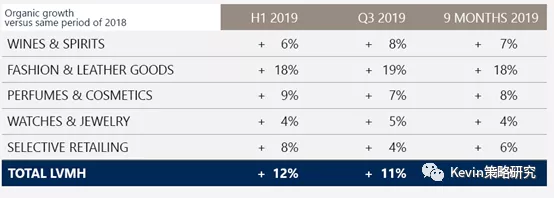

►路易威登集团(MC-FR,2018年中国地区收入占比6.7%),中国区增长依然强劲;公司预计年末及春节将表现亮眼。公司三季度业绩表现强劲,内生收入同比增长11%。亚洲除日本地区内生收入同比增长12%,同样表现亮眼。分业务板块看,酒类业务三季度整体内生收入同比增长8%,中国区增长强劲。香水和化妆品业务方面,纪梵希(Givenchy)在亚洲尤其是中国市场取得了良好表现,主要由于Prisme Libre散粉销售的推动。丝芙兰(Sephora)在全球各地区都取得了稳健的增长,亚洲和中东表现尤为强劲,中国区新推出的品牌营销深受市场欢迎。管理层表示,公司中国区的线上业务并没有受到香港局势的拖累。此外,尽管2020年春节较往年将相对提前,但由于公司经营的灵活度和更高的产能,故公司并不打算将LV年底的销售推后到明年初。公司预计年末以及明年春节都将有强劲的业绩表现。此外,公司不打算提升中国区的定价。

►百事公司(PEP.US,2018年中国地区收入占比1.5%),中国市场收入两位数强劲增长,零食销量优于饮料;关税加征和汇率波动带来挑战。尽管全球宏观经济和地缘政治持续波动,三季度中国市场内生收入实现同比双位数的强劲增长。分产品品类来看,零食三季度销量同比增长8%,其中中国市场高个位数增长,饮料销量同比增长4%,中国市场低个位数增长。此外,管理层表示关税加征以及汇率波动仍将给中国市场带来一定挑战。

扫码下载智通APP

扫码下载智通APP