长江宏观:“去产能”到了什么阶段?

本文来自微信公众号“长江宏观固收”,作者:赵伟团队。

报告摘要

钢煤“去产能”进入总量去化放缓、结构加速优化阶段;建材等去产能或加速

一问:“去产能”的重点领域?钢铁、煤炭和煤电;水泥、平板玻璃、电解铝等

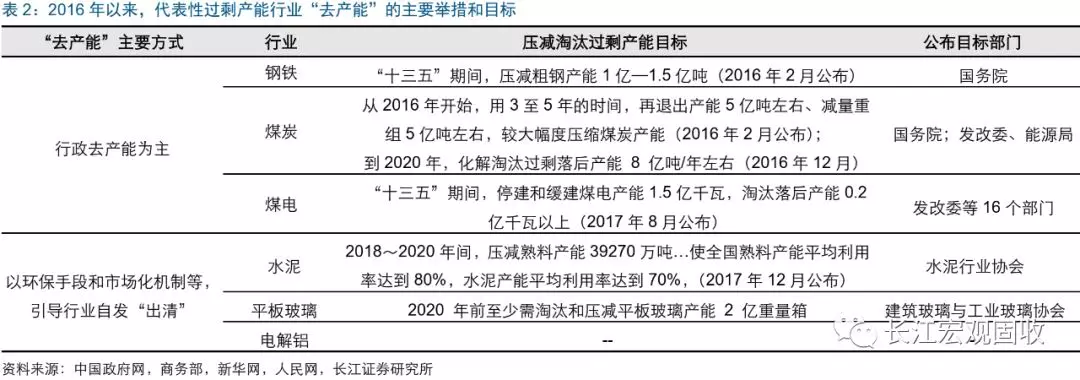

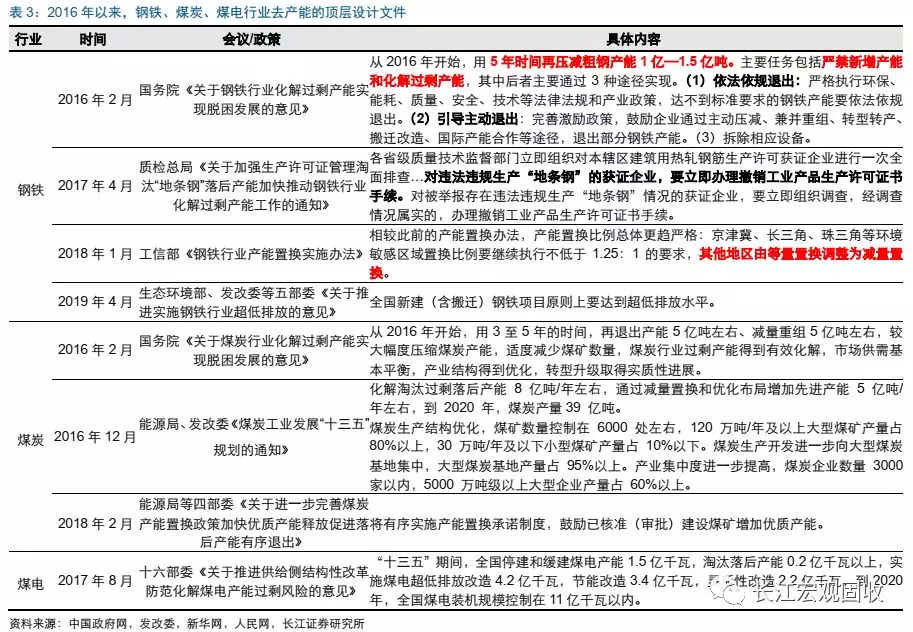

钢铁和煤炭,是2016年以来“去产能”的重点领域,以行政去产能为主要手段。由中央明确压减淘汰过剩产能的具体目标,分解至各个地方和中央企业。为确保顺利推进,中央出台专项奖补资金、财税、职工安置、环保等八个配套文件,形成立体化的政策框架体系。2017年起,煤电也被纳入行政去产能的重点领域。

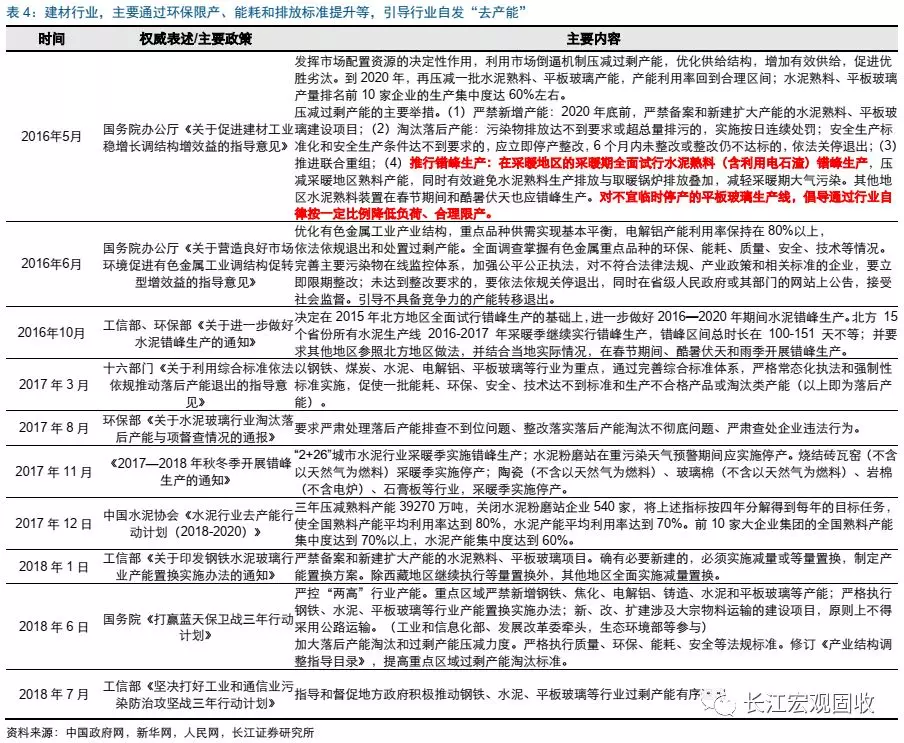

水泥和玻璃等建材、电解铝等原料,“去产能”也在进行,但更多是以环保手段和市场化机制等,引导行业自发“出清”。水泥、玻璃、电解铝等原料的“去产能”,行政力量主要体现在严控新增产能、仅能等量或减量置换方面。而存量过剩产能的去化,主要通过环保“控产量”、提高排放标准等,倒逼行业自发出清。

二问:“去产能”效果如何?行政去产能见效快,建材等自发“出清”见效较缓

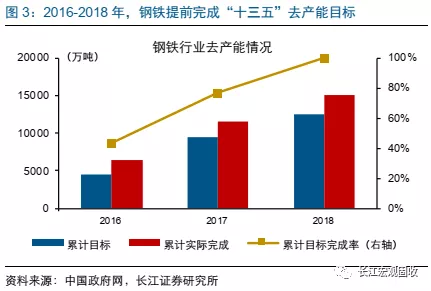

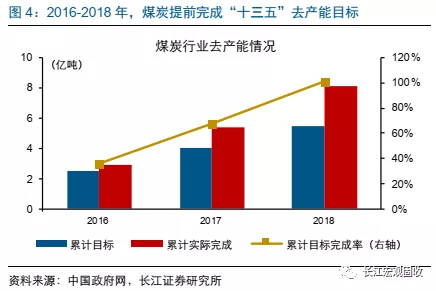

钢铁和煤炭,行政化压减过剩产能见效较快,提前两年完成目标。2016-2018年,钢铁和煤炭分别压减淘汰落后产能1.5亿吨和8.1亿吨,煤电淘汰关停落后机组2000万千瓦以上,均提前完成“十三五”去产能目标。淘汰落后产能的同时,钢铁严禁新增产能,煤炭和煤电严控新增产能,使得总产能去化较明显。

建材行业自发“出清”见效较缓,产能更多是“休眠”而非“去化”。相较之下,水泥和玻璃行业,压减过剩产能主要由行业协会牵头和制定目标,由行业内企业自律执行、缺乏有力约束机制。环保限产、错峰生产常态化等,虽可通过“控产量”倒逼落后产能去化,但总体见效较慢。产能更多是“休眠”而非“去化”。

三问:“去产能”到了什么阶段?钢煤重点转向结构优化;建材去产能或趋加速

2019年,钢、煤“去产能”重点任务已转向“结构优化”;总量产能去化或放缓,结构变化值得关注。伴随钢、煤提前完成目标,“去产能”主要任务开始转向优化产能结构和产业格局。煤炭作为下游煤电的重要原料,或主要是通过释放优质产能、促进落后产能退出;钢铁集中度较低,或加快兼并重组优化格局。

水泥等建材行业,2019年中起“去产能”明显加码,未来一段时间总量层面去产能或趋加速。一方面,压减过剩产能的行业协同明显增强,多个子行业发布打赢大气污染防治攻坚战的具体实施方案,明确目标和措施。另一方面,部分省份将水泥等纳入超低排放标准监管范围,有助于倒逼行业落后产能加速去化。

风险提示:

1.国内宏观经济或政策出现大幅调整。

报告正文

事件

2016-2018年,我国累计压减粗钢产能1.5亿吨以上,退出煤炭落后产能8.1亿吨,淘汰关停落后煤电机组2000万千瓦以上,均提前两年完成“十三五”去产能目标任务。(来源:中国政府网)

点评

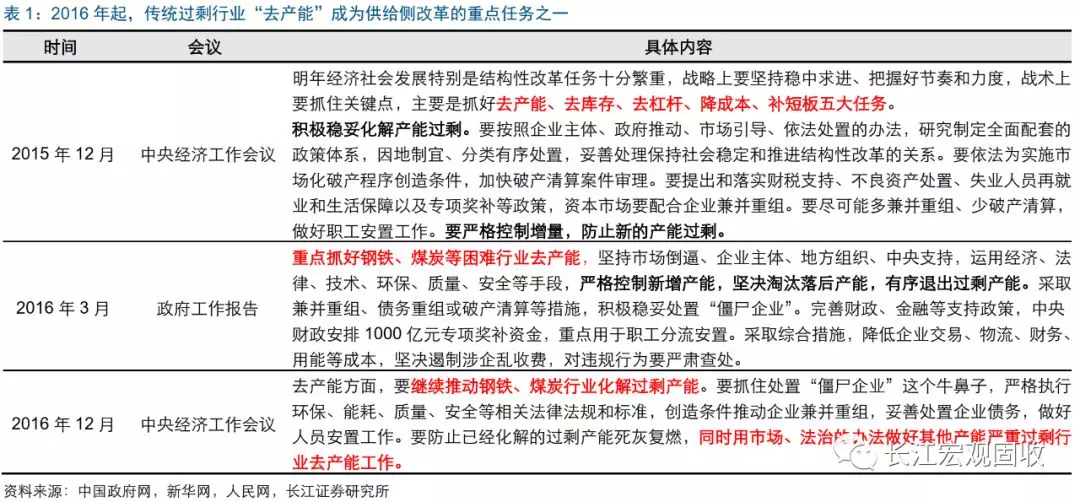

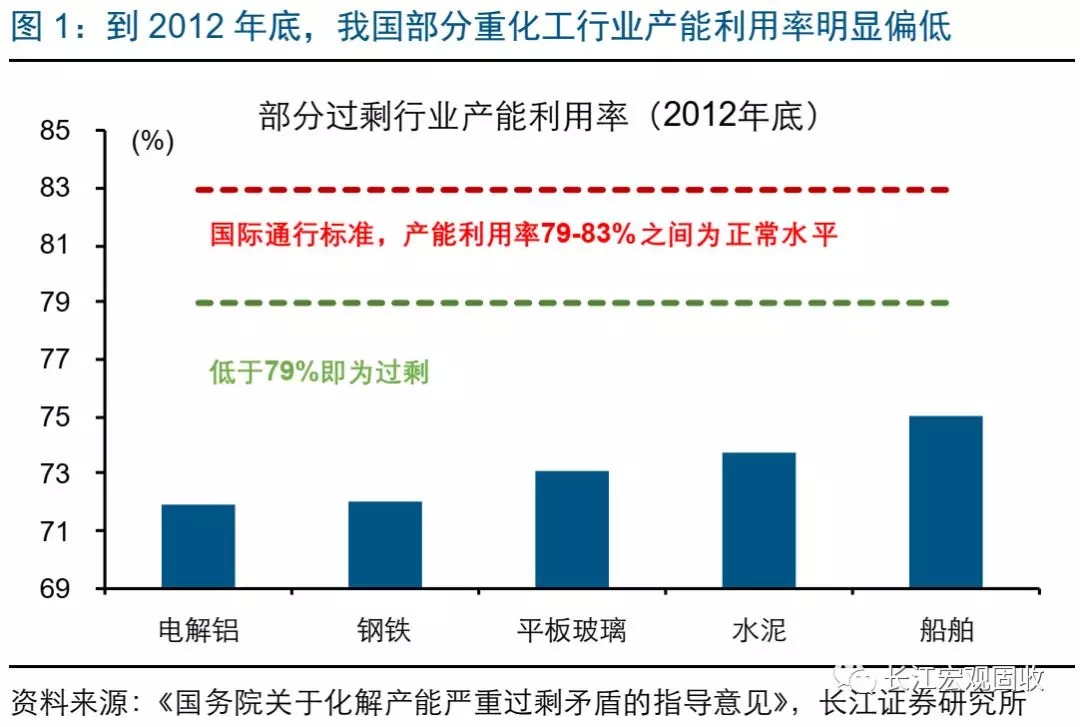

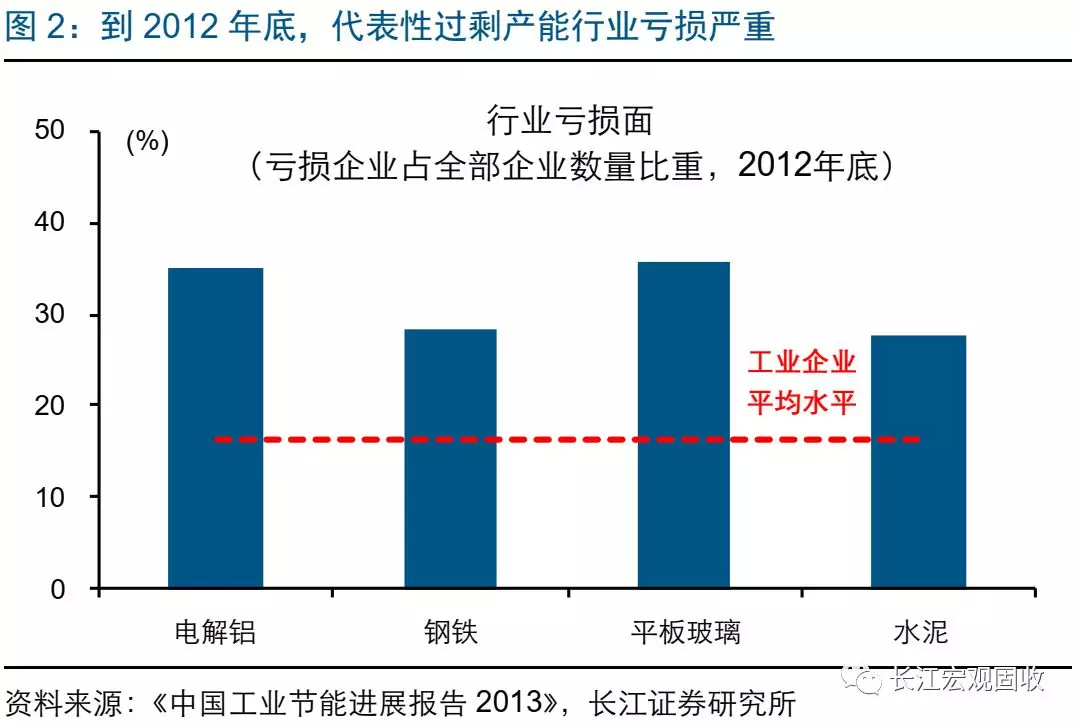

2016年起,传统过剩行业“去产能”,成为供给侧改革五大重点任务之一。2012年起,伴随经济增速中枢的趋势性下滑,传统重化工业的产能过剩问题开始凸显,并对行业盈利形成明显压制。截至2012年底,我国钢铁、电解铝、水泥、平板玻璃等行业,产能利用率分别为72%、71.9%、73.7%、73.1%,明显低于国际通常水平;亏损面分别为28.2%、34.9%、27.8%、35.7%1,显著高于工业企业平均水平。2015年底,中央经济工作会议将“去产能”作为供给侧改革重点任务之一,开启过剩产能行业“出清”之路。

2016年以来的“去产能”,以钢铁和煤炭为重点领域,以行政去产能为主要手段;水泥等建材、电解铝等有色,“去产能”也在进行,但更多是以环保手段和市场化机制等,引导行业自发“出清”。钢铁和煤炭行业,由中央明确压减淘汰过剩产能的具体目标,分解至各个地方和中央企业。2017年,煤电也被纳入行政去产能的重点领域。相较之下,水泥、玻璃、电解铝等原料的“去产能”,行政力量主要体现在严控新增产能、仅能等量或减量置换方面。而存量过剩产能的淘汰,主要通过环保“控产量”、提高能耗和排放标准等市场化机制,倒逼行业自发“出清”。

钢铁和煤炭,行政化压减过剩产能见效较快,已提前两年完成“十三五”去产能目标任务。中央明确钢铁、煤炭压减淘汰过剩产能的同时,出台专项奖补资金、财税、职工安置、环保等八个配套文件,确保去产能顺利推进。2016-2018年间,钢铁和煤炭分别压减淘汰落后产能1.5亿吨和8.1亿吨,煤电淘汰关停落后机组2000万千瓦以上,均提前完成“十三五”的去产能目标。淘汰落后产能的同时,钢铁严禁新增产能,煤炭和煤电严控新增产能,使得总产能去化较明显。

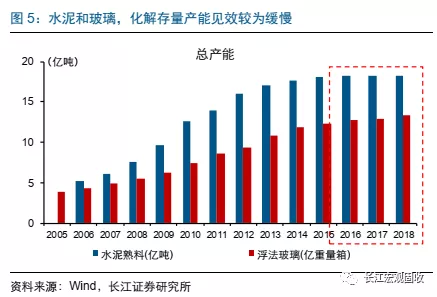

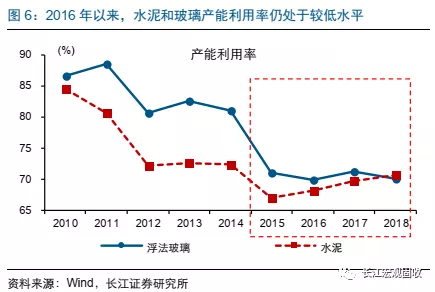

相较之下,水泥、玻璃等建材行业,自发“出清”见效较缓,产能更多是“休眠”而非“去化”。水泥、平板玻璃等建材行业过剩产能的化解,更多是通过环保“控产量”引导“去产能”、能耗排放标准提高倒逼落后产能退出等方式进行。这类行业,压减过剩产能主要由行业协会牵头和制定目标,由行业内企业自律执行、缺乏有力约束机制。环保限产、错峰生产常态化等,虽可通过“控产量”倒逼落后产能去化,但总体见效较慢。产能更多是“休眠”而非“去化”。2016年以来,水泥产能不再增长、但总产能保持在较高水平,玻璃产能甚至继续增加;产能利用率也一直处于较低水平。

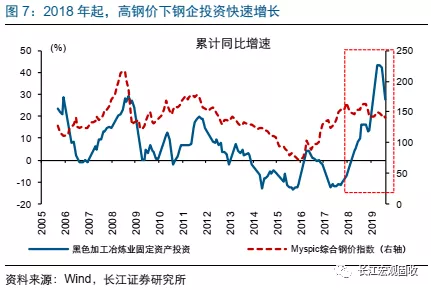

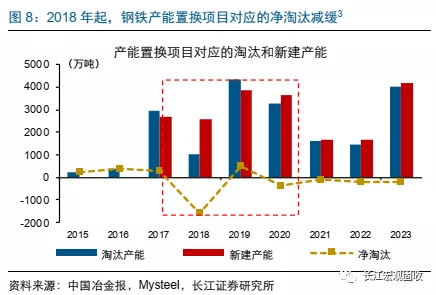

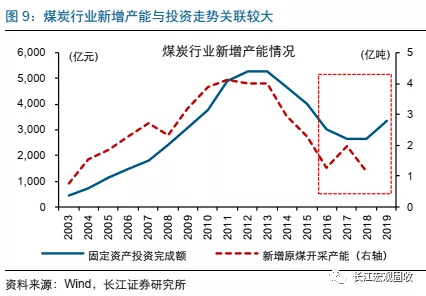

2018年,钢铁、煤炭行业在产能置换等因素影响下,投资增速止跌回升,总量层面的去产能已经有所放缓。2018年起,黑色金属冶炼及压延加工业投资增速大幅回升,或意味着钢铁投资建设需求快速增长。一方面,近年钢价上涨、盈利改善背景下,钢企产能置换项目加快落地;另一方面,环保限产趋严背景下,2018年初超低排放改造方案2出台,带动钢企升级改造相关生产设备和环节。伴随部分投资项目陆续落地形成产能,2018年粗钢产能去化速度已有所放缓。煤炭行业也有类似特征,2018年起政策引导下优质产能加快释放,总量层面的产能去化或也在放缓。

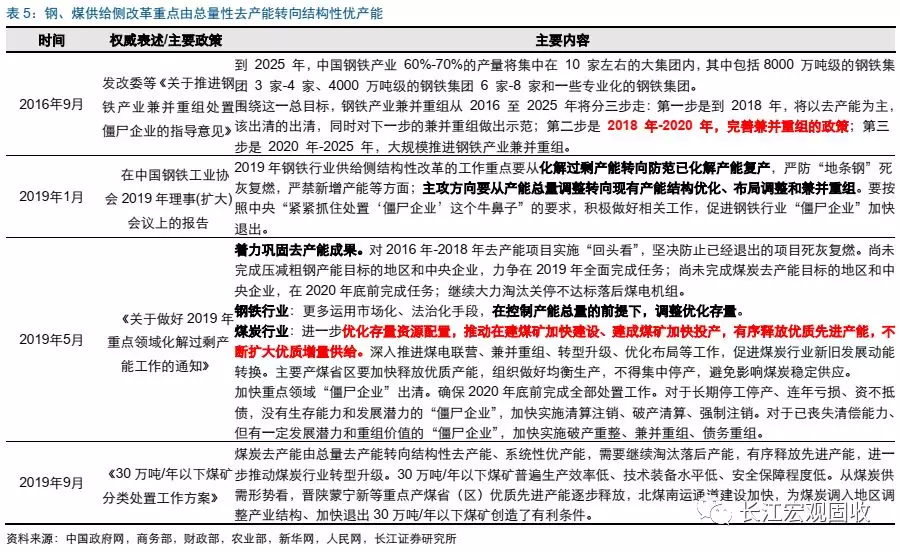

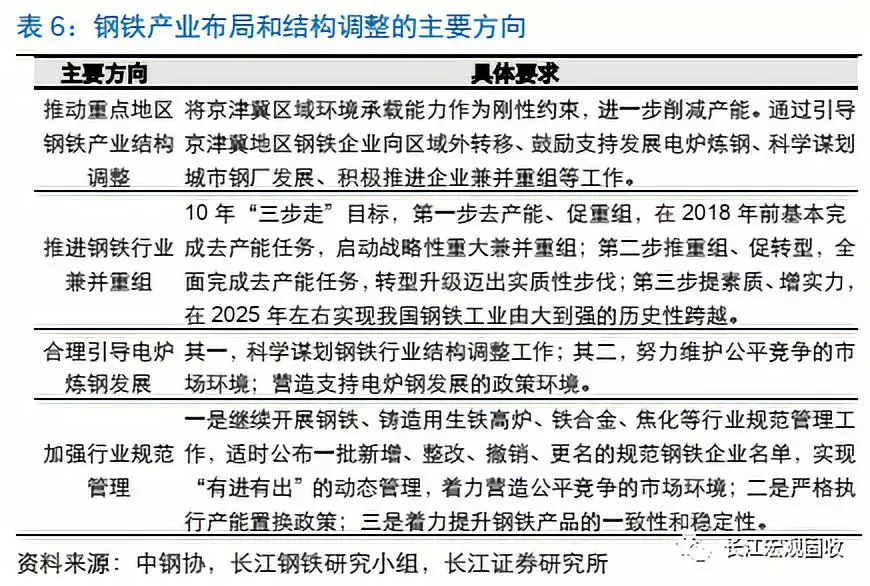

2019年,钢、煤“去产能”的重点任务,已由总量去产能转向结构优产能,总量去化或放缓,结构变化值得关注。伴随压减产能目标提前完成,2019年以来钢、煤供给侧改革的工作重点,均发生一定变化。结合主要政策和权威表述来看,钢铁行业未来一段时间更多在控制产能总量的前提下优化存量结构,工作重点“从化解过剩产能转向防范已化解产能复产”、主攻方向“从产能总量调整转向现有产能结构优化、布局调整和兼并重组”。煤炭行业的工作重点,从总量去产能转向结构性去产能、系统性优产能,通过有序释放先进产能、淘汰落后产能,提高供给质量。

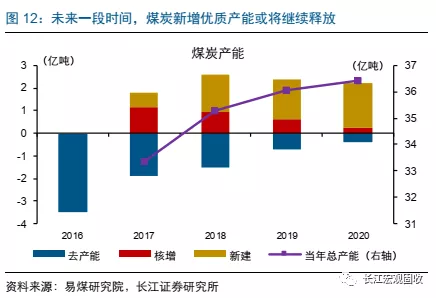

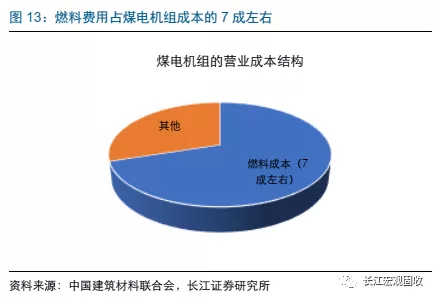

未来一段时间,伴随煤炭先进产能的继续释放,部分煤电或受益于燃料成本降低、实现盈利修复。燃料成本,在煤电机组的营业成本中占比高达七成左右。过去几年,电价相对刚性,而去产能背景下煤炭价格持续处于较高水平,在较大程度上影响煤电企业的盈利水平,导致过去两年行业亏损面持续扩大。未来一段时间,煤炭行业优质产能的继续释放,有助于稳定供给总量、提高供给质量,或有助于煤电企业的盈利修复。

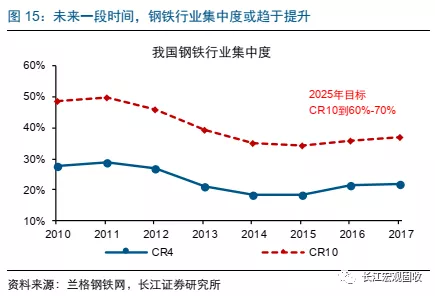

钢铁行业,已进入产业结构优化的重要阶段,兼并重组有望加速、助力行业集中度提升。国际比较来看,我国钢铁产业行业集中度总体偏低。横向对比来看,2014年我国TOP4钢企集中度仅20%左右,而韩国、日本和俄罗斯均在80%以上5。根据发改委等《关于推进钢铁产业兼并重组处置僵尸企业的指导意见》,2018-2020年我国钢铁产业进入“完善兼并重组”阶段、2020-2025年是“大规模推进钢铁产业兼并重组”,到2025年要实现TOP10钢企产量集中度60%-70%的目标。结合近期政策要求和权威表述来看,未来一段时间加快兼并重组、提高行业集中度,或将是调整产业结构的重要任务。

通过以上分析,我们发现:

① 2016年以来的“去产能”,以钢、煤等为重点领域,以行政去产能为主要手段;水泥等建材,“去产能”也在进行,但更多是通过环保等引导行业自发“出清”。

② 钢铁和煤炭,行政化压减过剩产能见效较快,提前两年完成“十三五”目标。建材等行业,自发“出清”见效较缓,产能更多是“休眠”而非“去化”。

③ 2019年,钢、煤“去产能”重点任务已转向“结构优化”;未来一段时间,总量层面产能去化或放缓,结构变化值得关注。

④ 水泥、玻璃等建材行业,2019年中以来压减产能协同增强、环保标准趋严,未来一段时间总量层面落后产能去化或将加速。

扫码下载智通APP

扫码下载智通APP