中金:万亿美金市值的美国支付产业链是如何铸就的?

本文源自“中金点睛”微信公众号。

美国以银行卡为主的非现金支付体系孕育出诸多巨头,合计市值已逾万亿美元。我们通过解构美国支付产业链(C2B card-based payment system),以发掘中国支付行业蓬勃发展下的投资机会。

图表: 美国广义支付体系概览

资料来源:公司官网,公司公告,中金公司研究部

美国C2B支付体系:围绕银行卡的庞大支付产业链

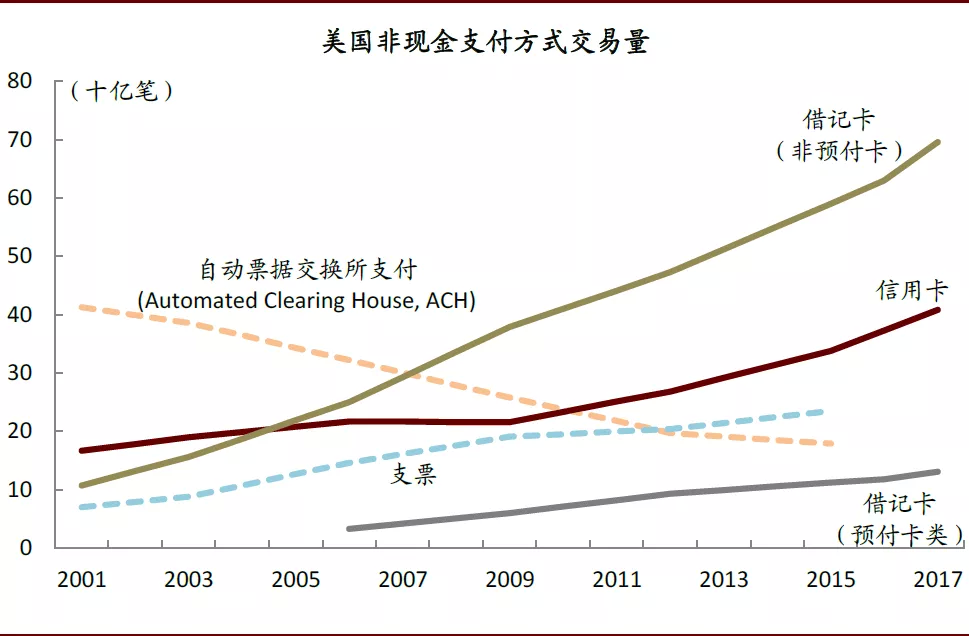

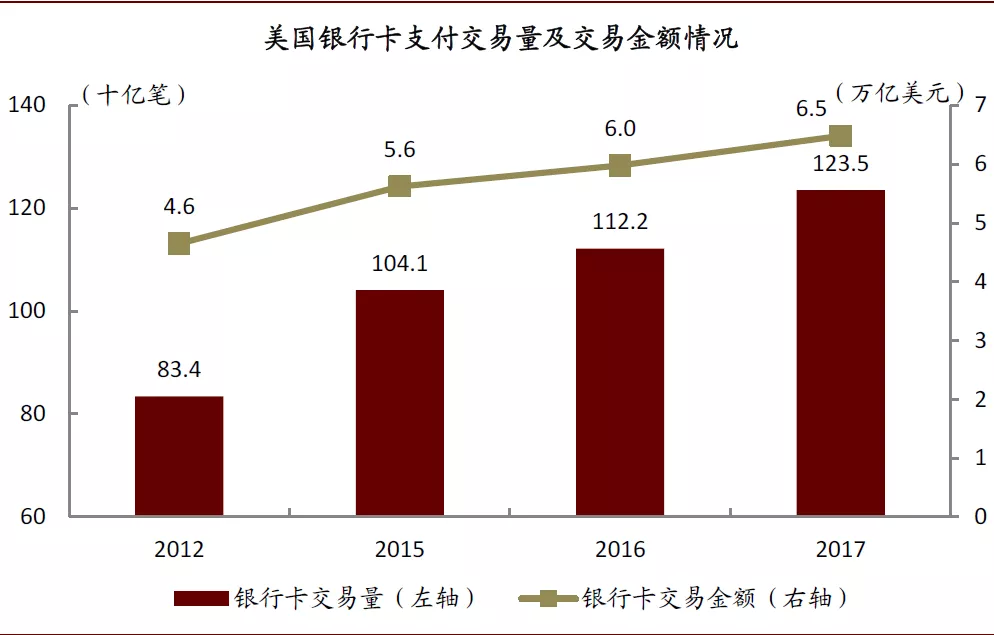

美国2017年银行卡支付交易量达到6.5万亿美金、对应2012-17 CAGR达到7%:

增长驱动力主要包括:旺盛的消费支出需求(个人消费支出2012-17年CAGR达3%)、显著的现金替代趋势(17年银行卡在非现金支付中的交易量占比提升至70%)、完善的金融基础设施(人均持有3张信用卡)。

图表: 非现金支付中银行卡交易次数占比高达70%

资料来源:Federal Reserve,中金公司研究部

图表: 美国银行卡支付体系规模达6.5万亿美元

资料来源:Federal Reserve,中金公司研究部

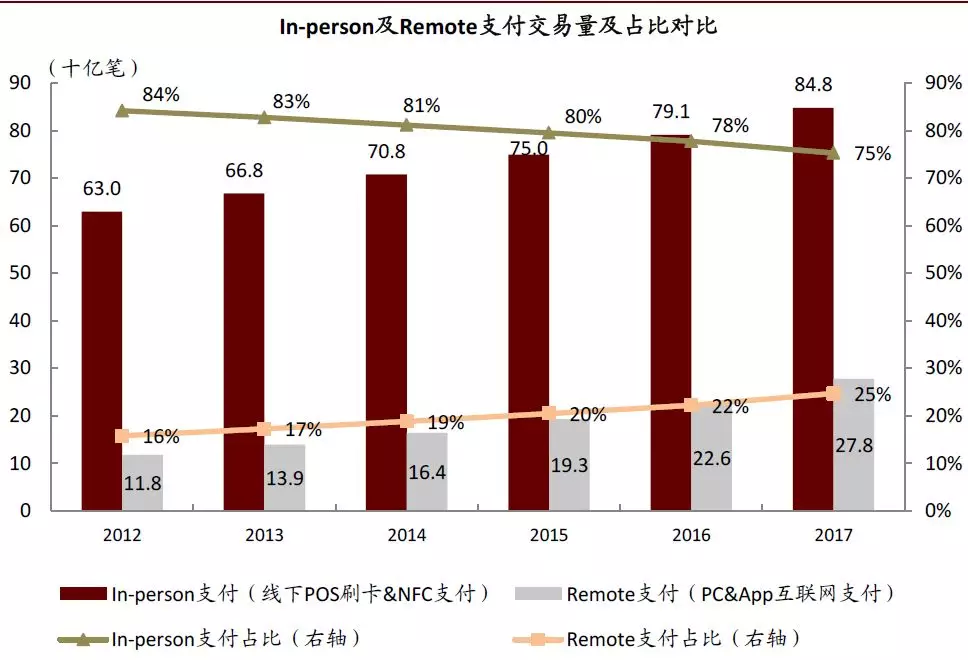

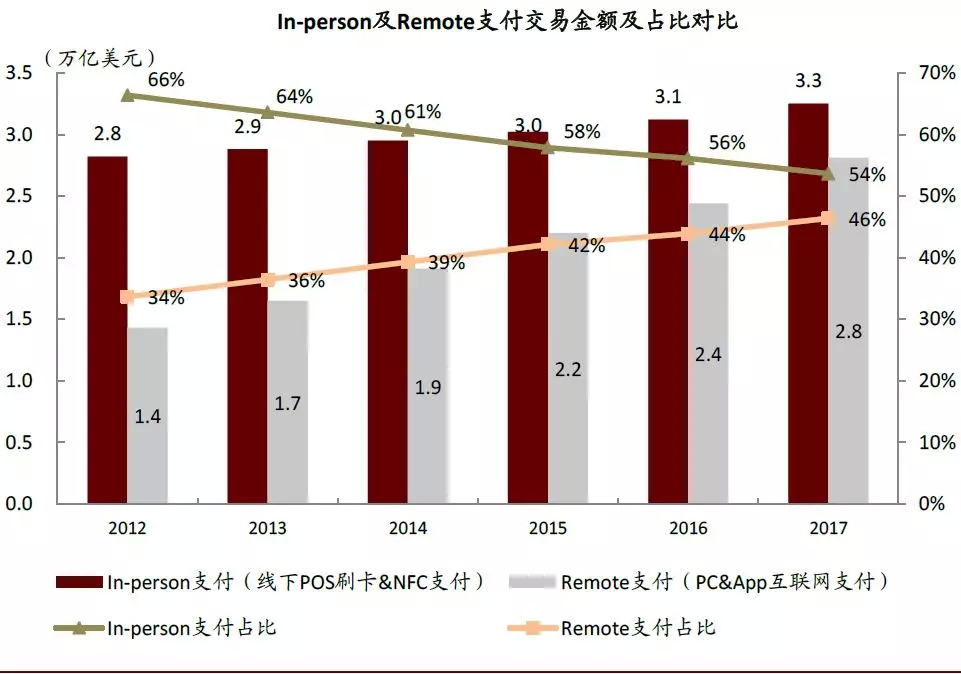

结构上来看,2012~2017年间,以互联网PC及App支付为代表的Remote支付交易金额占比提升13ppt至46%,其交易金额复合增速(14%)亦高于以线下POS刷卡及NFC支付为代表的In-person支付(3%)。

图表: 其中,Remote支付交易规模增速远高于In-person支付,但In-person支付规模仍占主导

资料来源:Federal Reserve,中金公司研究部;注:In-person及Remote支付加总口径不包括私人商标卡

产业链格局:发卡行及清算机构利润丰厚

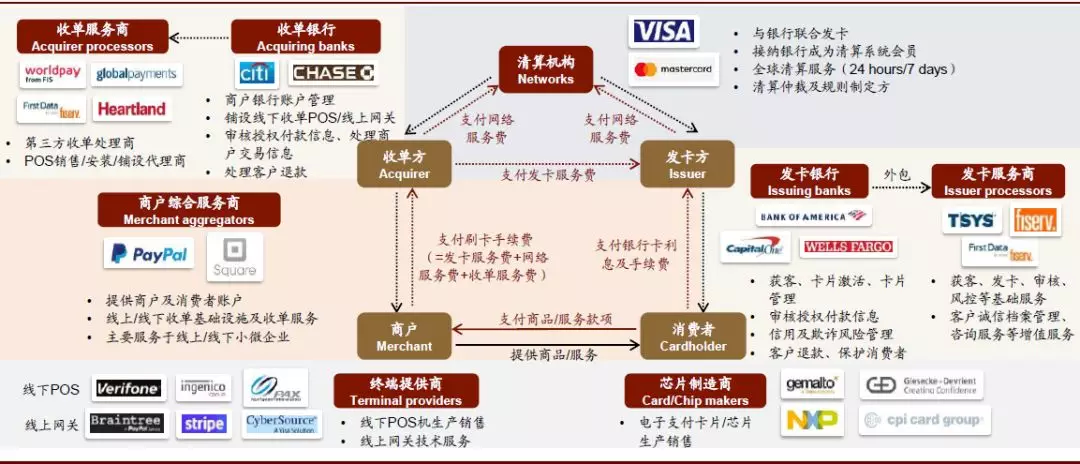

图表: 美国支付产业链概览(C2B card-based payment system)

资料来源:公司官网,公司公告,中金公司研究部

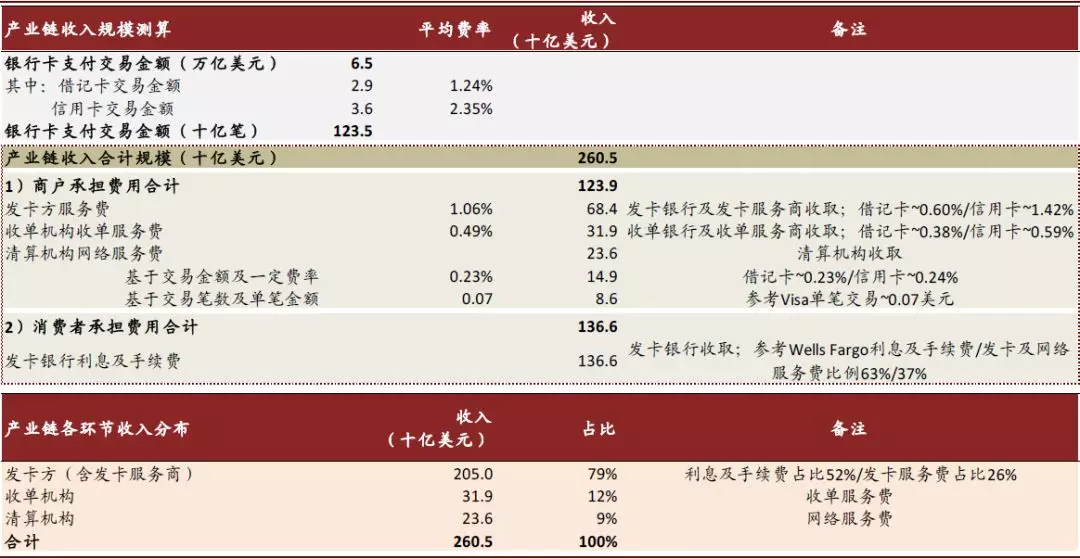

测算产业链收入/利润规模合计2,605/726亿美金:

从收入来源角度,消费者承担的银行卡利息及手续费、以及商户承担的刷卡手续费贡献各占一半;

从蛋糕分配角度,发卡方(含发卡服务商)、收单机构、清算机构获得的收入蛋糕分别为2,050亿、319亿及236亿美元,占比79%、12%及9%;考虑不同环节的利润率水平后,发卡方、清算机构、收单方利润规模分别为534亿、134亿、58亿美金,占比74%、18%、8%,体现了发卡行在用户及商户整体支付费用中较高的分成比例以及清算机构轻资本模式下较高的经营利润率。

图表: 美国银行卡支付产业链分润(C2B card-based payment system)

资料来源:Federal Reserve,公司公告,中金公司研究部;注:基于2017年数据测算

图表: 美国支付产业链收入规模测算

资料来源:Federal Reserve,公司公告,中金公司研究部;注:基于2017年数据测算

图表: 美国支付产业链利润规模及利润分配测算

资料来源:Federal Reserve,公司公告,中金公司研究部;注:利润率假设基于2018年数据

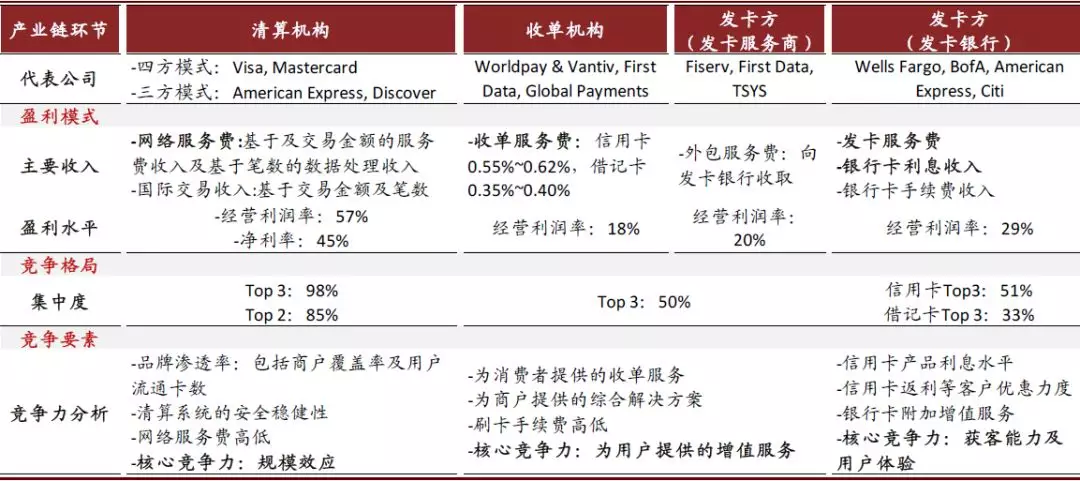

竞争力分析:清算机构看规模效应、发卡银行看获客能力、收单服务商看增值服务

稳定格局下各环节均诞生出市值巨大的龙头公司:

在产业链发展成熟、监管框架明晰的背景下,美国支付产业链各环节之间的分工明确、竞争格局相对稳定,内部而言清算组织的集中度(CR3:98%)> 收单机构(50%)≥发卡银行(信用卡51%/借记卡33%),这也决定了各环节的ROE水平的分化。

我们研究发现,各环节头部机构的核心竞争力各有不同,其中清算组织依靠规模效应构筑自身壁垒(如Visa),收单及发卡服务商通过提供增值服务获得市场青睐(如Global Payments),发卡行则需通过突出的获客能力及用户体验占据领先位置(如Wells Fargo)。

图表: 美国支付产业链各环节竞争力分析

资料来源:Federal Reserve,Nilson Report,Digital Transactions,公司公告,中金公司研究部

对中国的启示:拥抱监管明晰、格局趋稳带来的结构性投资机会

相较美国,中国的支付产业链营收仅为其1/5(主要受低费率影响)、但以二维码及In-app为代表的移动支付的渗透率更高。未来三年我国支付交易额在高基数下增长或有所放缓但仍有望保持30%-40%的复合增速,与此同时商户端费率在竞争格局渐稳下有望企稳(甚至边际略有回升),支撑产业链盈利能力的提升。未来竞争的焦点将从拉新获客的费率竞争转向对用户及商户数字金融/经营管理的全方位服务的比拼。

风险

监管环境趋严,市场竞争加剧,新进入者改写规则,交易量增长不及预期。(编辑:任白鸽)

扫码下载智通APP

扫码下载智通APP