标准普尔道琼斯指数有限公司的SPIVA2019年中期报告说了啥?

本文来自微信公众号“市川新田三丁目”。

近期标准普尔道琼斯指数有限公司发布了2019年中期SPIVA美国主动管理型投资与被动管理型基金绩效评分报告,结果显示2019年上半年美国股票市场的强劲上涨并没有让主动管理型基金的资产管理机构成为赢家。

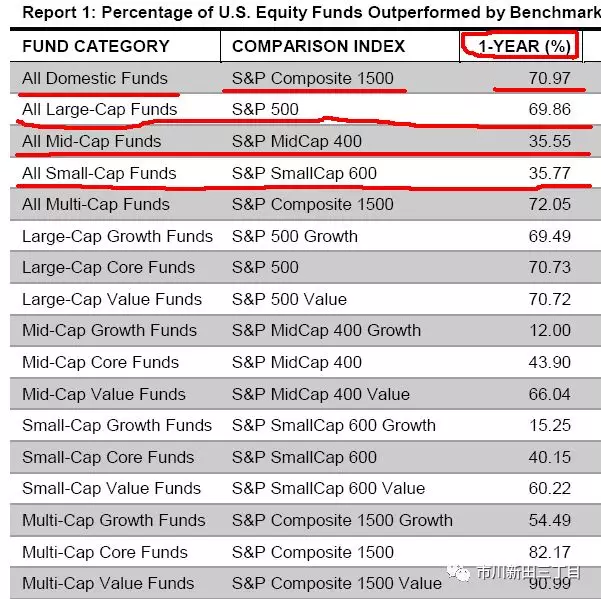

不同市场板块中的主动管理型资产管理机构的业绩表现与业绩基准指数走势的对比情况差异很大。在截止到2019年6月末的一年里,有71%的美国股票型基金的业绩跑输标准普尔1500指数,比2018年年底的SPIVA报告中跑输标准普尔1500指数的美国股票型基金在全部股票型基金中69%的占比稍高一点。大多数美国大盘股投资基金的业绩跑输所参考的业绩基准,而专门投资中盘股和小盘股的主动管理型基金的表现相对而言要好一些,见补充说明图1。

补充说明图1

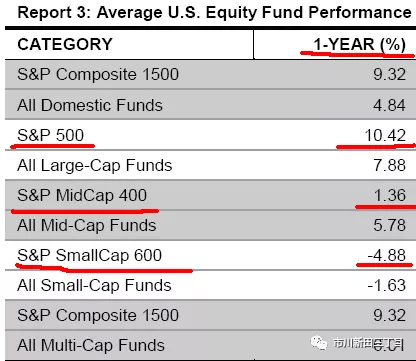

中小盘美股主动管理型基金之所以会取得超常的业绩可以用业绩基准指数走势上的差异予以解释。在截止到2019年6月末的一年里,标准普尔500指数上涨了10.4%,标准普尔中盘股400指数小幅上涨了1.4%,而标准普尔小盘股400指数小幅却下跌了4.9%,见补充说明图2。中小盘主动管理型基金的资产管理机构可能将建仓的范围扩大到大盘股以提升投资回报率。

补充说明图2

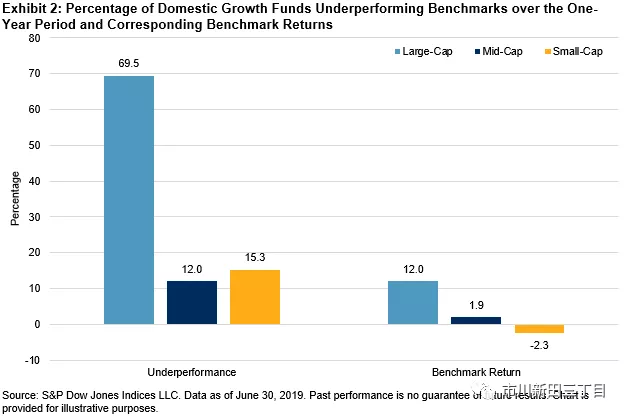

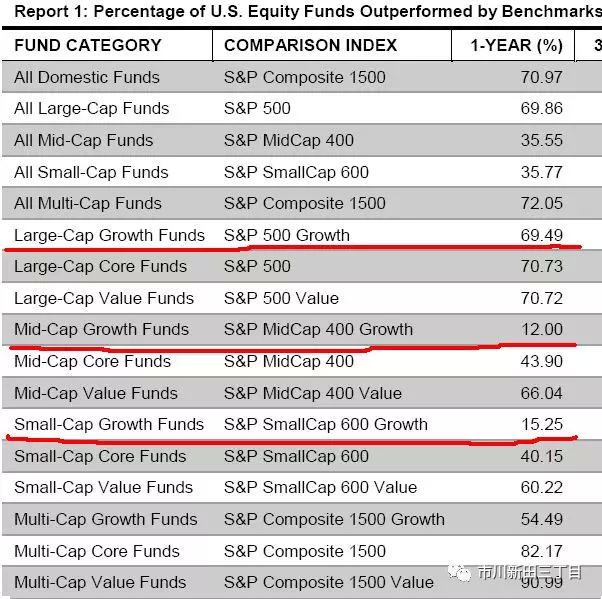

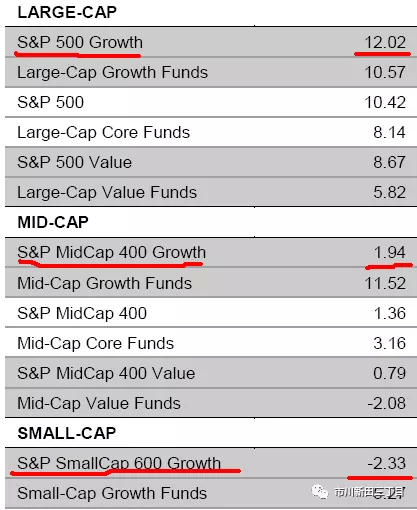

成长型股票基金之间的业绩表现差异甚至更大一些。在截止到2019年6月末的一年里,大多数美股大盘成长股基金的回报率落后于标准普尔500指数中成长股板块12%的升幅,而有超过80%的中小盘成长股基金的业绩跑赢了各自参考的业绩基准,见补充说明图3。表2显示这两类基金的回报率的绝对值跑输了大盘成长股,见补充说明图4。

补充说明图3

补充说明图4

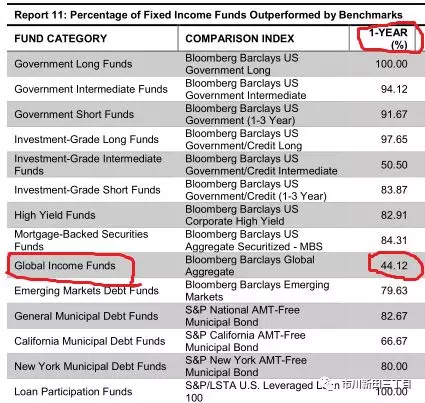

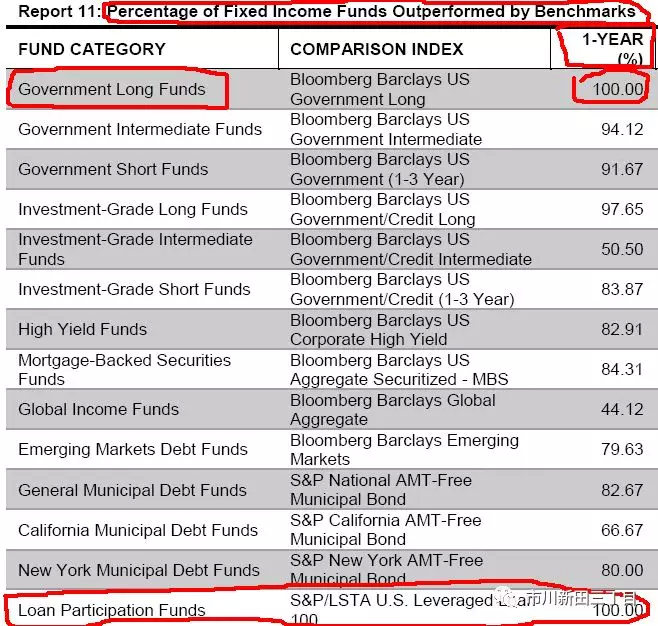

在本统计期间内,大多数的固定收益类主动管理型基金跑输其业绩参考指数,唯一例外的是专门投资全球固定收益资产的基金,见补充说明图5。特别值得注意的是,在过去一年里所有的长期国债基金和贷款参与型基金的业绩均落后于各自参考的业绩基准,即彭博巴克莱美国长期国债指数和标准普尔LSTA美国杠杆贷款指数,见补充说明图6。与此形成鲜明对比的是2018年年底的SPIVA绩效评分报告发布之时,只有17%的长期国债基金和57%的贷款参与型基金在绩效方面跑输业绩基准指数。

补充说明图5

补充说明图6

扫码下载智通APP

扫码下载智通APP