新能源汽车2035规划点评:预计未来7年销量复合增速34%,明年或迎来战略投资机会

本文来自微信公众号“新兴产业汇”,作者:曾朵红团队。

投资要点

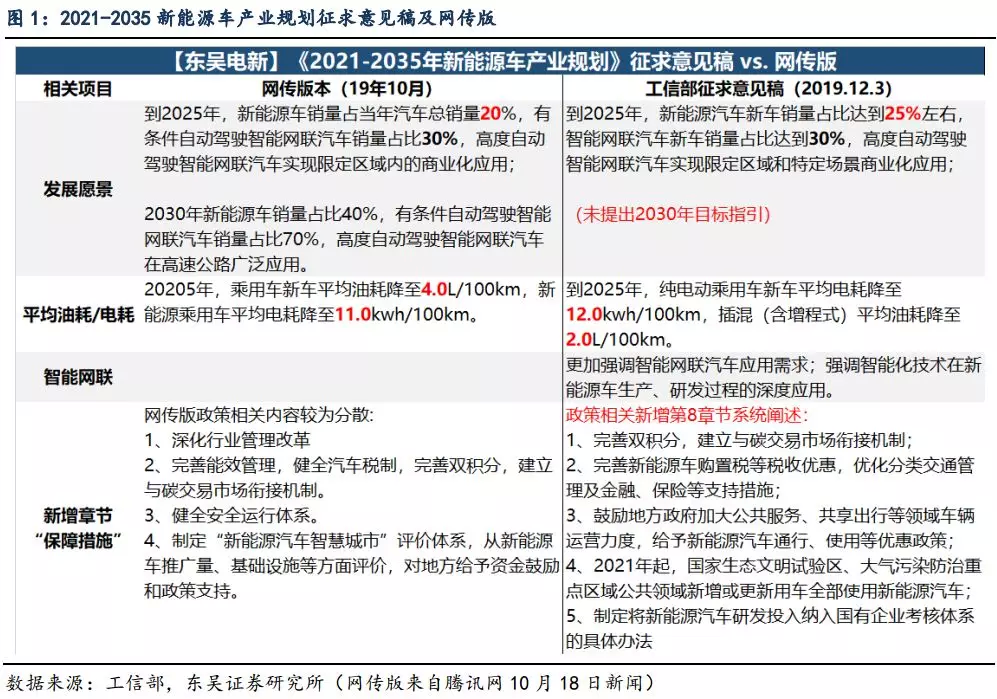

事件:12月3日,工信部发布《新能源汽车产业发展规划(2021-2035 年)》(征求意见稿),主要内容如下:1)到2025年,新能源汽车新车销量占比达到25%左右,智能网联汽车新车销量占比达到30%,高度自动驾驶智能网联汽车实现限定区域和特定场景商业化应用;2)到2025年,纯电动乘用车新车平均电耗降至12.0kwh/100km,插混(含增程式)平均油耗降至2.0L/100km;3)新增第8章系统阐述政策相关:完善双积分,建立与碳交易市场衔接机制;完善新能源车购置税等税收优惠,优化分类交通管理及金融、保险等支持措施;鼓励地方政府加大公共服务、共享出行等领域车辆运营力度,给予新能源汽车通行、使用等优惠政策;2021年起,国家生态文明试验区、大气污染防治重点区域公共领域新增或更新用车全部使用新能源汽车;制定将新能源汽车研发投入纳入国有企业考核体系的具体办法。

提升2025年占比目标,预计未来7年销量复合增速34%。征求意见稿提出2025年销量愿景,当年新增新能源车的销量占比达到25%,较之前网传版本提升5个百分点,智能网联新车销量占到当年汽车总销量 30%,再次明确销量长期目标,确定新能源车在国家能源结构调整过程中的重要地位。按照2025年25%份额目标,预计当年新能源车销量接近700万辆,2019-2025年复合增速达到34%。

保留电耗/油耗等节能目标,减少电池/整车具体参数要求。征求意见稿提出,到2025年纯电动乘用车新车平均电耗降至12.0kwh/100km,插混(含增程式)平均油耗降至2.0L/100km。对比《新能源车发展规划(2012-2020)》,2021-35规划减少对动力电池循环寿命、能量密度、成本以及新能源车续航里程、车速等参数的目标,仅保留电耗、油耗等整体节能指标。对汽车轻量化、三电系统效率、热管理等提出了更高的要求,同时通过市场竞争去让领先的动力电池和整车企业引领市场。

新增章节“保障措施”,强化政策保障,21年起重点区域新增车辆全部电动化。征求意见稿新增章节保障措施,从行业管理改革、政策法规体系、人才管理等方面给出具体指引。政策端,征求意见稿提出完善双积分、完善新能源车购置税、鼓励地方政府加大公共车辆运营、2021年重点区域公共领域新增使用新能源汽车等。

20年政策预计友好,全年销量160-180万辆。19年国内新能源车销量低于预期,补贴较年初预期减少近100亿,我们测算19年电动车补贴350-400亿。若2020年补贴政策维持19年标准,则175万辆销量对应400亿补贴,与19年持平。政策整体预计友好,鼓励ToB端需求,各地出租车电动化将政策有望陆续出台,且运营车或将设立电动化考核目标。预计2020年国内新能源车销量160-180万辆,同比增长35%-50%。

投资建议:明年国内政策和销量均为大年,且以Tesla和大众等爆款车型带动电动车超级产品周期崛起,当前板块持仓低,电动车明年是战略板块,建议逐步加大优质龙头,重点推荐海外占比高的中游龙头(宁德时代、璞泰来、科达利、新宙邦、恩捷股份等);核心零部件(宏发股份、三花智控、汇川技术);重点推荐处于底部的优质上游资源:华友钴业、天齐锂业;关注赣锋锂业(01772)。

风险提示:销量低于预期,政策低于预期。

正文

事件:

1)到2025年,新能源汽车新车销量占比达到25%左右,智能网联汽车新车销量占比达到30%,高度自动驾驶智能网联汽车实现限定区域和特定场景商业化应用;

2)到2025年,纯电动乘用车新车平均电耗降至12.0kwh/100km,插混(含增程式)平均油耗降至2.0L/100km;

3)新增第8章节系统阐述政策相关:完善双积分,建立与碳交易市场衔接机制;完善新能源车购置税等税收优惠,优化分类交通管理及金融、保险等支持措施;鼓励地方政府加大公共服务、共享出行等领域车辆运营力度,给予新能源汽车通行、使用等优惠政策;2021年起,国家生态文明试验区、大气污染防治重点区域公共领域新增或更新用车全部使用新能源汽车;制定将新能源汽车研发投入纳入国有企业考核体系的具体办法。

提升2025年占比目标,预计未来7年销量复合增速34%。征求意见稿提出2025年销量愿景,当年新增新能源车的销量占比达到25%,较之前网传版本提升5个百分点,智能网联新车销量占到当年汽车总销量 30%,再次明确销量长期目标,确定新能源车在国家能源结构调整过程中的重要地位。按照2025年25%份额目标,预计当年新能源车销量接近700万辆,2019-2025年复合增速达到34%。

保留电耗/油耗等节能目标,减少电池/整车具体参数要求。征求意见稿提出,到2025年纯电动乘用车新车平均电耗降至12.0kwh/100km,插混(含增程式)平均油耗降至2.0L/100km。对比《新能源车发展规划(2012-2020)》,2021-2035规划减少了对动力电池循环寿命、能量密度、成本以及新能源车续航里程、车速等参数的目标,仅保留电耗、油耗等整体节能指标。对汽车轻量化、三电系统效率、热管理等提出了更高的要求,同时通过市场竞争去让领先的动力电池和整车企业引领市场。

新增章节“保障措施”,强化政策保障,21年起重点区域新增车辆全部电动化。征求意见稿新增章节保障措施,从行业管理改革、政策法规体系、人才管理等方面给出具体指引。政策端,征求意见稿提出1)完善双积分,建立与碳交易市场衔接机制;2)完善新能源车购置税等税收优惠,优化分类交通管理及金融、保险等支持措施;3)鼓励地方政府加大公共服务、共享出行等领域车辆运营力度,给予新能源汽车通行、使用等优惠政策;2021年起,国家生态文明试验区、大气污染防治重点区域公共领域新增或更新用车全部使用新能源汽车;4)制定将新能源汽车研发投入纳入国有企业考核体系的具体办法。

2020年政策预计友好,全年销量160-180万辆。2019年国内新能源车销量低于预期,补贴较年初预期减少近100亿,我们测算2019年电动车补贴350-400亿。若2020年补贴政策维持19年标准,则175万辆销量对应400亿补贴,与19年持平。政策整体预计友好,鼓励ToB端需求,各地出租车电动化将政策有望陆续出台,且运营车或将设立电动化考核目标。预计2020年国内新能源车销量160-180万辆,同比增长35%-50%。

投资建议:

明年国内政策和销量均为大年,且以Tesla和大众等爆款车型带动电动车超级产品周期崛起,当前板块持仓低,电动车明年是战略板块,建议逐步加大优质龙头,重点推荐海外占比高的中游龙头(宁德时代、璞泰来、科达利、新宙邦、恩捷股份等);核心零部件(宏发股份、三花智控、汇川技术);重点推荐处于底部的优质上游资源(华友钴业、天齐锂业;关注赣锋锂业01772)。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP