中金:风险偏好提升,港股能跑赢A股

本文来自微信公众号“中金点睛”,作者:王汉锋、刘刚。原文标题《中金:中国市场的上行风险》。

近期出现的如下因素让我们对未来3-6个月中国A股和港股持积极看法:1)中美第一阶段协议的达成使得贸易摩擦暂时“降级”,“预期稳、关税降、冲突缓”给予市场一定的安定期;2)中央经济工作会议精神“稳”字当头,叠加贸易摩擦缓解以及地产竣工提速,等等,整体增长压力可能有所缓解,也为全球增长企稳提供动力,从而抬升盈利预期;3)流动性上,全球资金流向在今年大部分时间流出股市、流入债市,近期开始流入股市,预期好转使得资金流向对股市也更为有利;4)中国市场特别是港股整体估值不高,等等。我们的具体分析如下:

中美贸易摩擦“降级”的影响:稳预期、稳增长

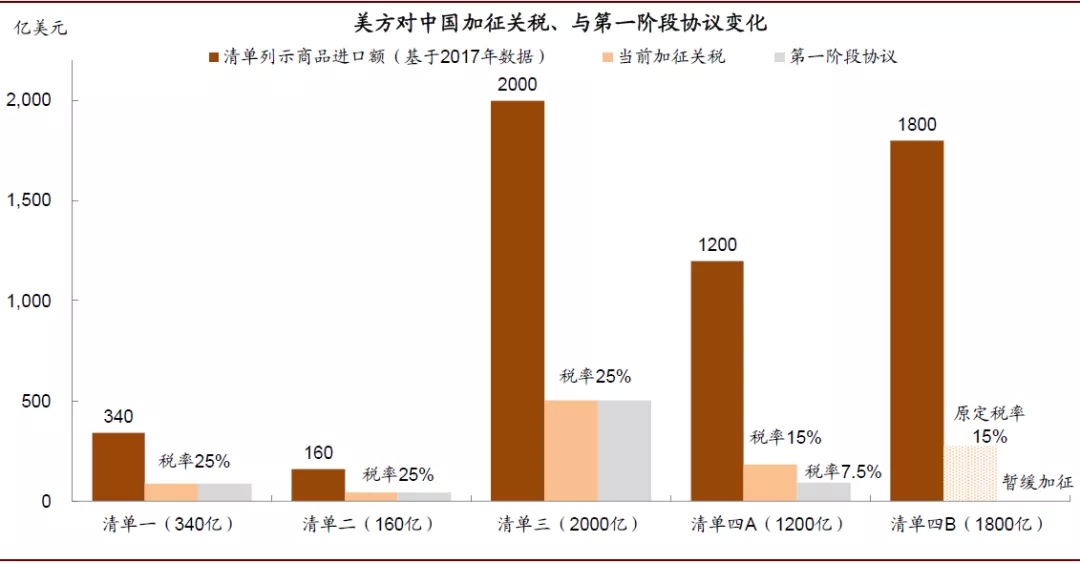

根据中方和美国贸易代表处(USTR)的声明,中美就第一阶段经贸协议文本达成一致。根据美方声明中的表述,美国不再于原定12月15日开始对中国约1800亿美元出口商品加征此前声称的15%关税,同时维持前三个清单共计2500亿美元(340、160和2000亿美元)25%的关税不变,但将9月1日开始加征的1200亿美元关税从15%降至7.5%。相应的,中方将在2017年货物与服务贸易进口总额(货物1539亿美元,服务560亿美元)基础上,未来两年共计增加2000亿美元的进口。

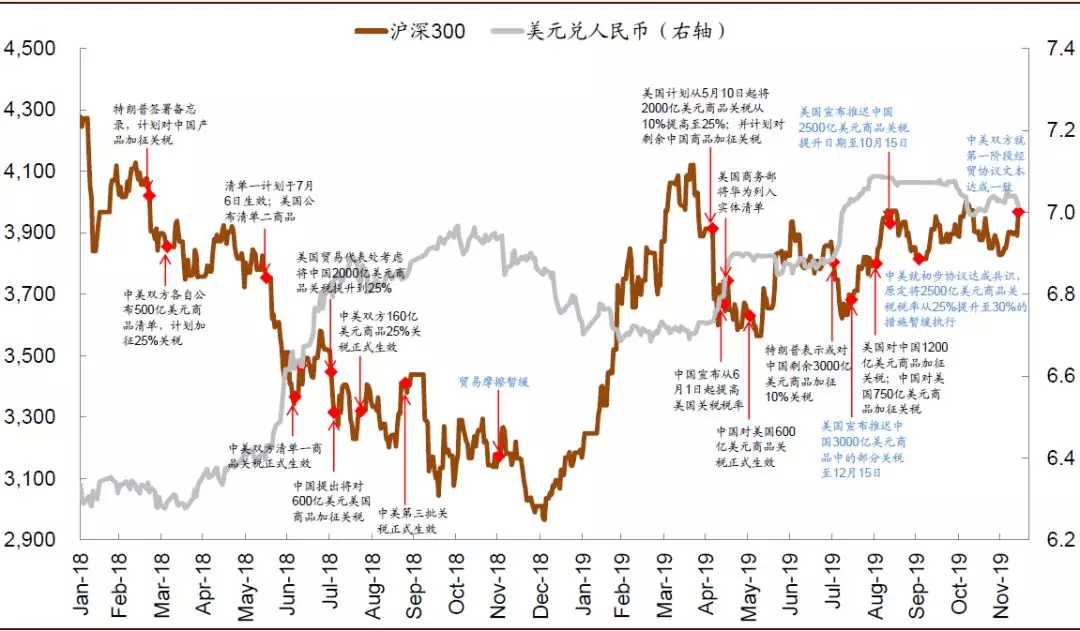

图表: 贸易摩擦的进展

资料来源:白宫,美国贸易代表处,中国商务部,中金公司研究部

图表: 美方对中国加征关税、以及第一阶段协议的变化

资料来源:白宫,美国贸易代表处,中国商务部,中金公司研究部

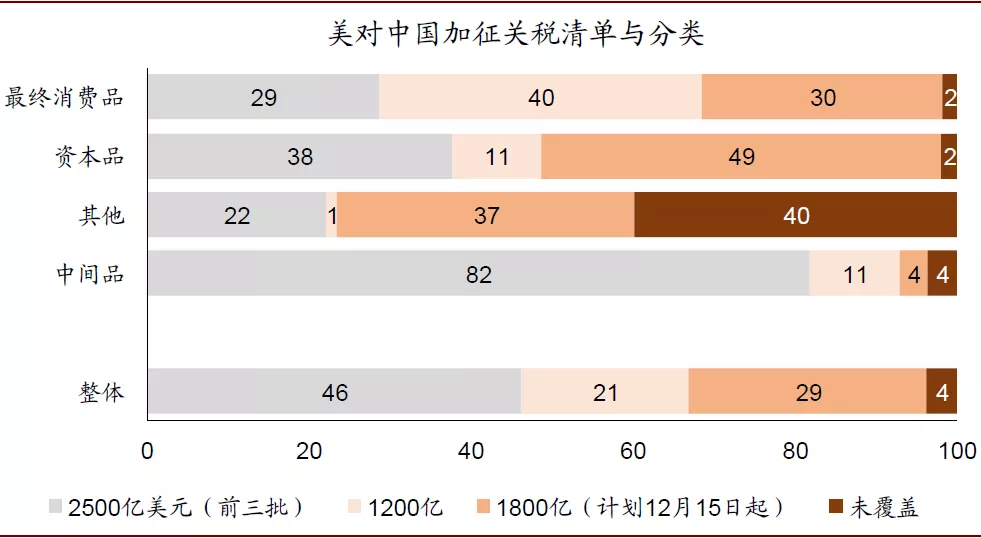

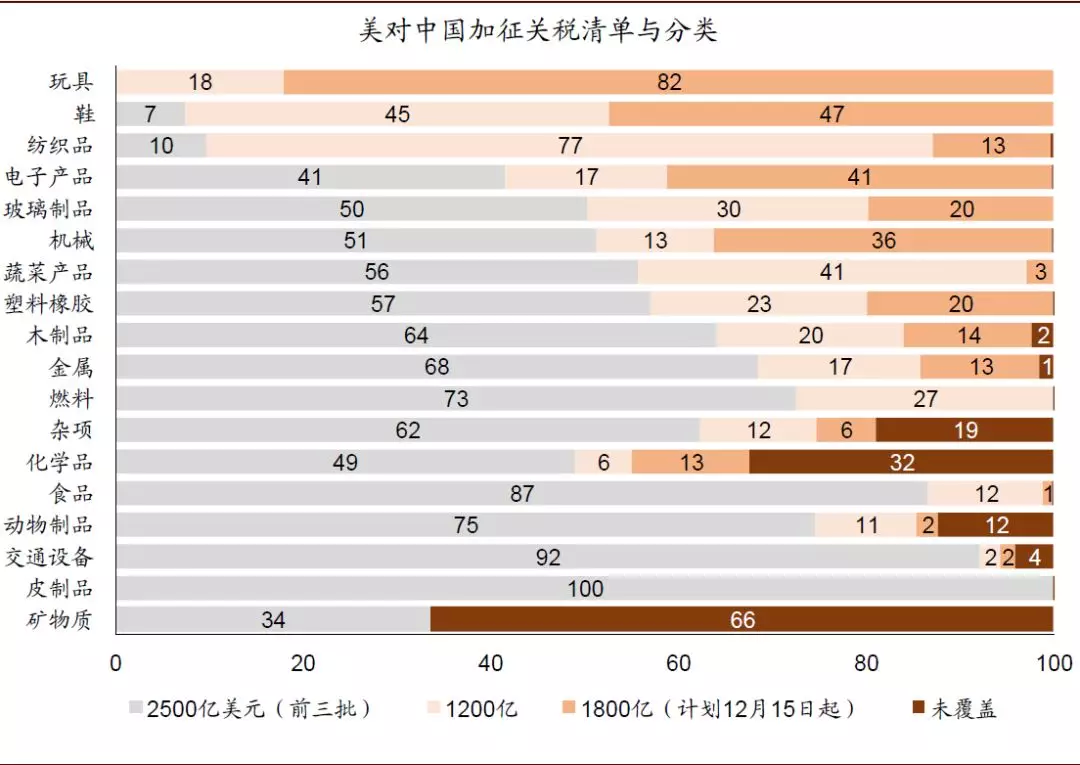

我们认为,虽然大部分此前所加关税仍有效,但后续关税暂时不再增加、已有的部分关税有所降低,双能够起到一定的稳预期、稳增长的作用。从行业上看,关税不再增加的1800亿美元商品主要包括消费品、电子、机械等,1200亿美元商品关税降低的主要包括纺织品、鞋类及其他轻工类产品。总体上看目前我们自上而下预测的A股及港股2020年盈利均增长约6%的预测可能面临一定的上修空间。

图表: 加征关税对市场和汇率的影响

资料来源:万得资讯,中金公司研究部

图表: 目前加征关税的情况,按产品品类

资料来源:USTR,中国商务部,PIIE,中金公司研究部

图表: 目前加征关税的情况,按行业

资料来源:USTR,中国商务部,PIIE,中金公司研究部

中央经济工作会议精神“稳”字当头

中央经济工作会议精神“稳”字当头,叠加贸易摩擦缓解以及地产竣工提速,等等,整体增长压力可能有所缓解,也为全球增长企稳提供动力,从而抬升盈利预期。

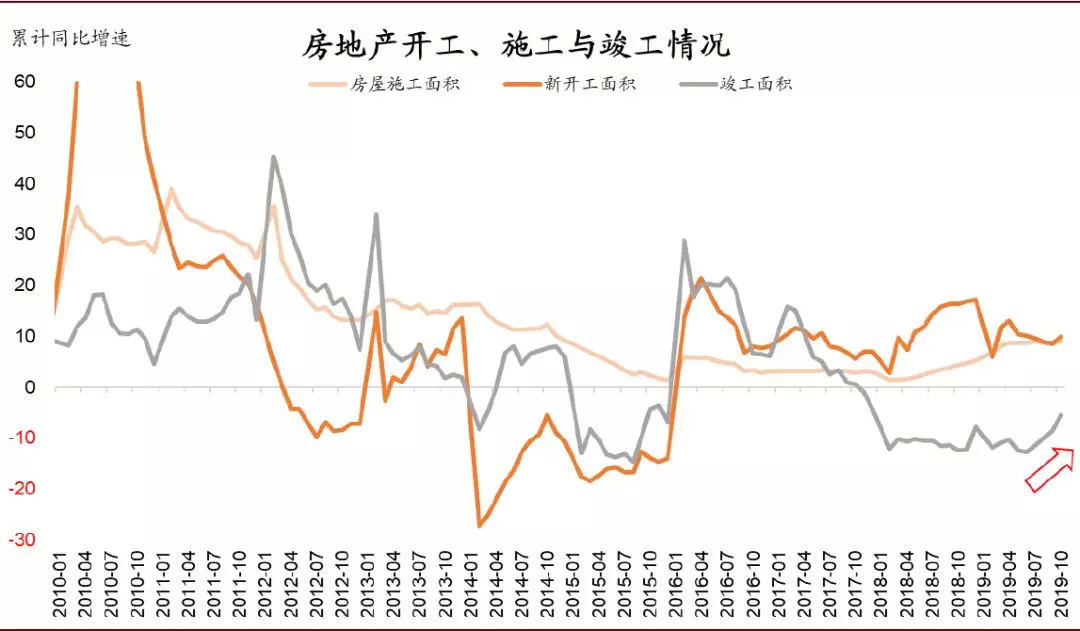

从目前房地产市场的情况来看,虽然房屋竣工面积依然同比负增长,但是增速近期明显改善。与此同时,房地产的在建和建成库存也处于相对的合意水平,例如三四线城市当前已开工库存去化月数仍低于2010-2012年和2014年水平;而目前主要城市房地产库存去化周期均处于12个月的相对合理水平附近。

图表: 房地产竣工虽然同比仍负增长,但增速近期明显改善

资料来源:万得资讯,中金公司研究部

风险偏好提升推动资金回流风险资产

根据我们近期与投资者的沟通,海外投资者对中美达成第一阶段协议有一定的预期,但具体内容并未有明确预期;内地投资者基于中美关系转变可能长期化的认知,对贸易磋商进展也未给予太多考量。故综合来看,我们认为中美贸易摩擦降级对中国和全球市场,可能都会有一定提振,同时也会减少全球增长面临的一项风险。

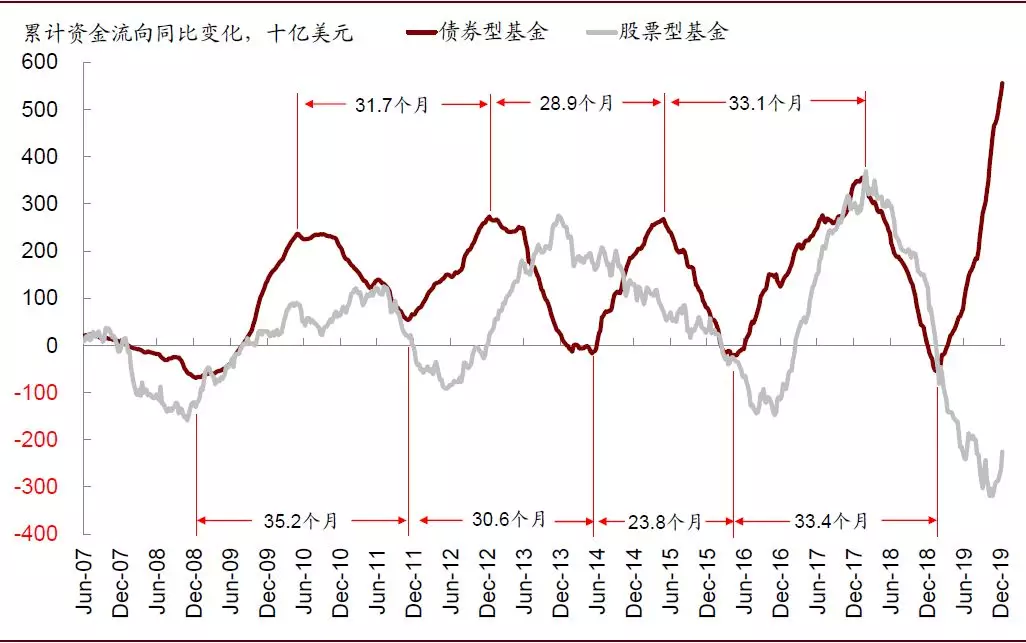

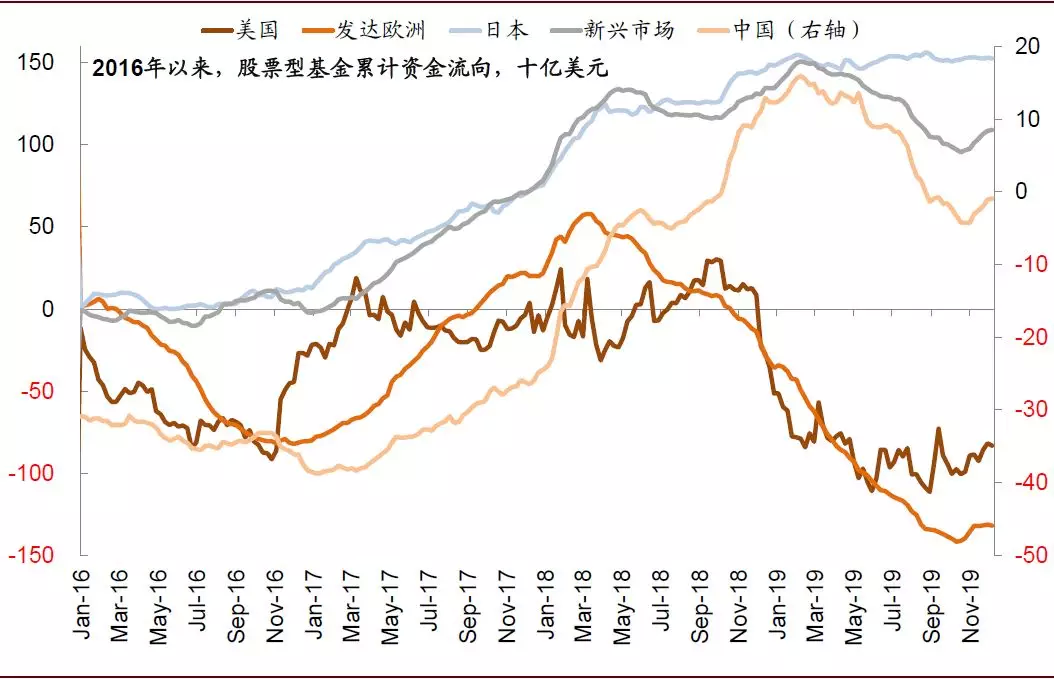

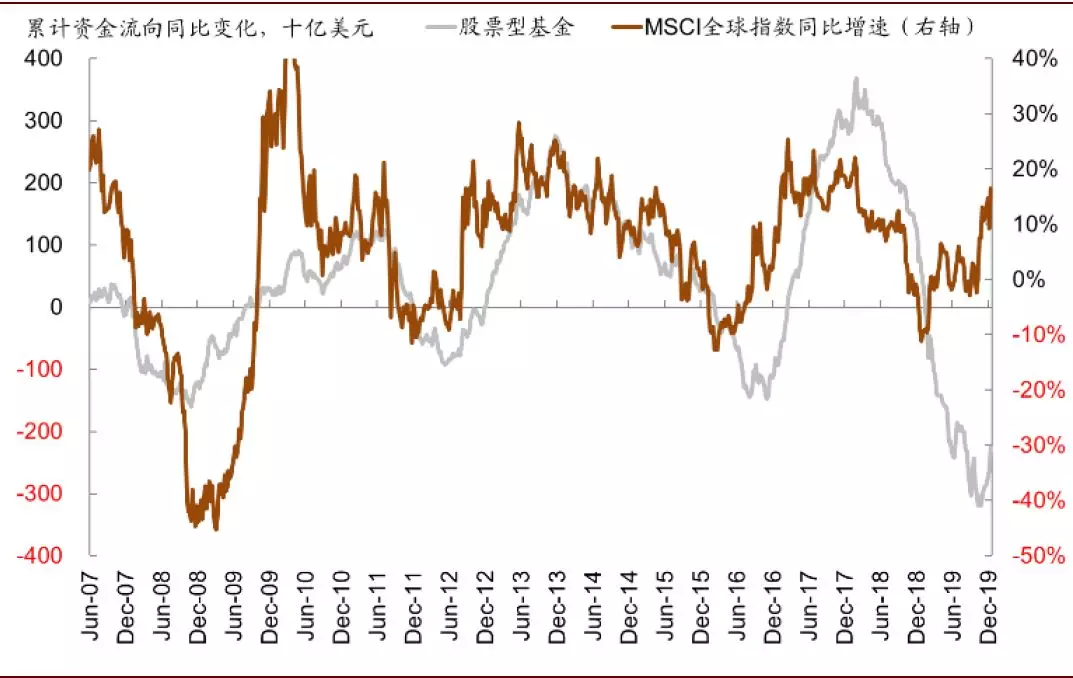

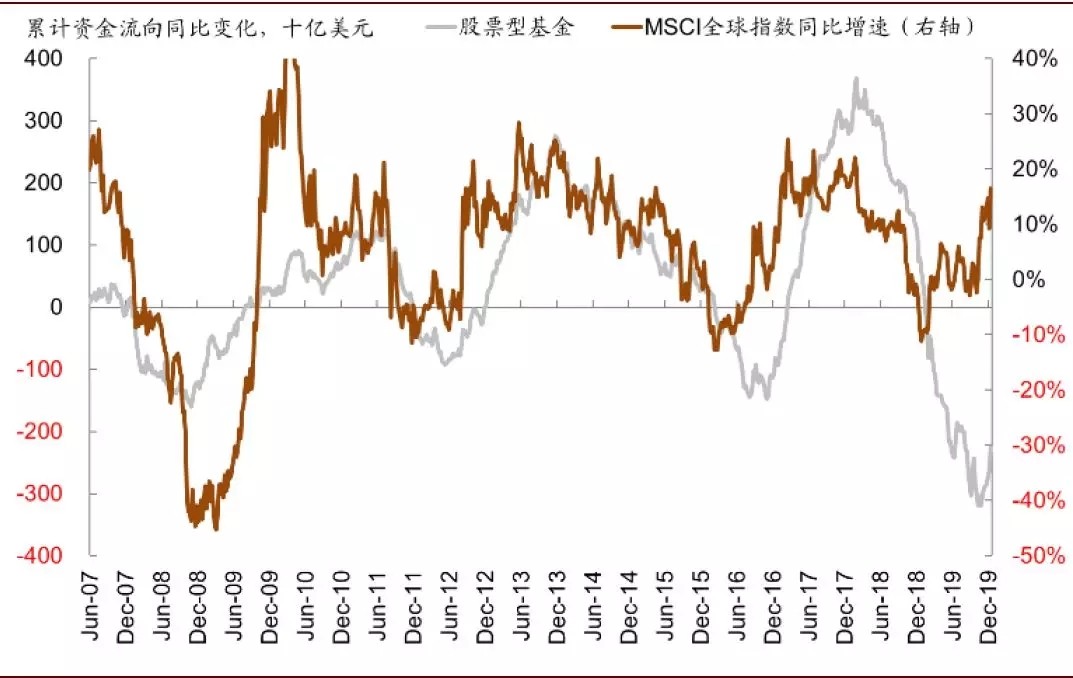

给定2019年的大部分时候,全球资金流向受偏谨慎的情绪影响,资金都是流出风险资产(新兴市场大幅分时间资金流出直到最近才有所缓解)、流入安全资产(债券收益率一度下行至接近历史低位),近期如果中美磋商取得积极进展,可能对资金继续向风险资产回归有一定的支持。实际上,近期作为明显资金洼地的港股和欧洲已经连续出现资金回流。

图表: 2019年以来,资金持续流入债券,流出股市,直到最近有所逆转

资料来源:EPFR,中金公司研究部

图表: 全球主要市场近期均出现资金流入

资料来源:EPFR,中金公司研究部

图表: 流入风险资产的资金变化与市场表现具有较高的相关性

资料来源:EPFR,万得资讯,中金公司研究部

此外,尽管MSCI指数可能暂时不再继续提高纳入A股的比例,但海外资金配置A股的趋势可能不变,我们此前预计的2020年北上资金净流入2000亿人民币的规模在全球股权风险偏好可能提升的背景下也具备上修的可能。

图表: 在全球股市普遍经历资金流出的背景下,沪港通北向资金持续流入显得尤为强劲

资料来源:EPFR,万得资讯,中金公司研究部

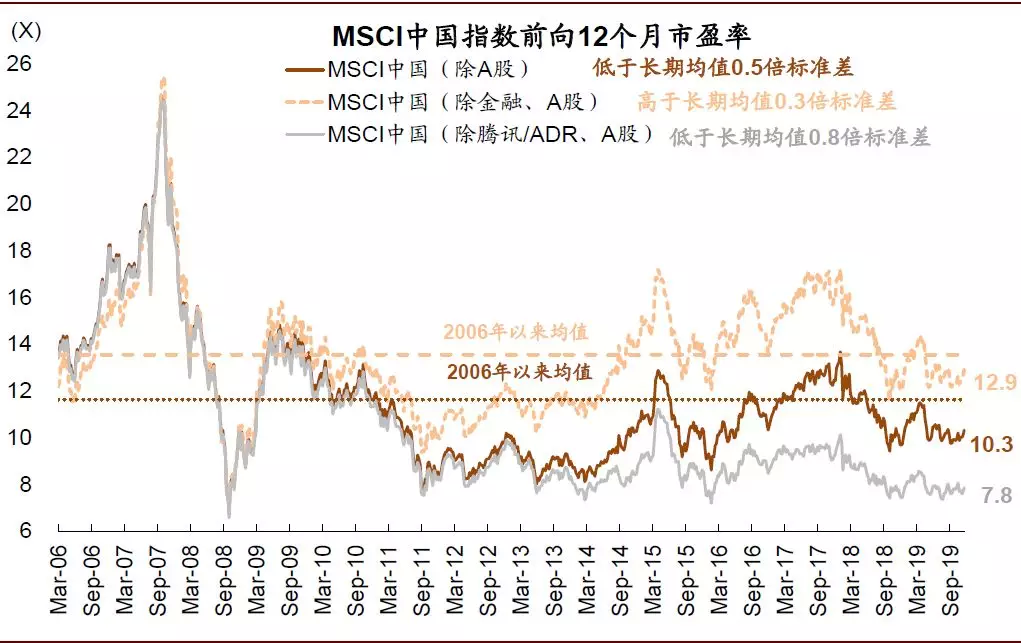

中国市场特别是港股整体估值不高

目前,中国市场(A股与海外中资股)市场的整体估值并不算高,特别是相对大盘和金融和偏周期的板块,在历史区间中更是处于相对低位。

图表: A股市场估值水平:按不同市值规模划分

资料来源:朝阳永续,中金公司研究部

港股市场也呈现类似特点,但估值相对A股更低一些,MSCI中国指数扣除中概、腾讯和A股部分的估值依然处于金融危机以来的历史低位附近。

图表: 港股整体估值

资料来源:FactSet,中金公司研究部

配置方向:周期成长兼顾,三条主线;港股跑赢A股

在年初至今成长大幅跑赢、部分估值不算低估的背景下,我们前期已经开始建议更加平衡的组合配置,当前继续建议周期与成长风格兼顾,具体建议以下三条主线:

1) 老经济中继续下行风险小、向上弹性大的部分周期行业龙头,包括地产、建材、券商等;

2) 大消费中估值不高、预期不高,或可能受益于地产竣工提速及整体增长企稳的行业,如家电、家居、汽车、酒店等;

3) 符合产业升级方向、受益于资本开支企稳的偏高端制造业龙头,如科技硬件、新能源、资本品等。

根据上述三个方向我们在A股和港股构建了两大股票篮子。

此外,港股整体估值比A股更低、老经济占比略高、更受益于国际资金风险偏好好转,港股指数可能继续跑赢A股指数。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP