新股解读︱IPO前遭红杉资本退出,艾德韦宣扛不起宣奢侈品营销服务大旗?

在国内营销界,艾德韦宣集团控股有限公司(简称“艾德韦宣”)被称为整合营销专家,专注于跨媒体整合营销传播服务,服务的客户包括路易威登、迪奥、梵克雅宝、奔驰、宝马在内的众多一线奢侈品牌,在大中华区高端及奢侈品牌市场的体验营销领域排名第一。

在高端奢侈品牌市场站稳脚跟后,艾德韦宣将业务拓展至体育与娱乐IP拓展领域,并开始向资本市场发起冲击。据智通财经APP了解,日前,艾德韦宣已于通过港交所上市聆讯,计划于2020年1月正式在联交所主板挂牌上市。

值得注意的是,此次赴港上市,并不是艾德韦宣第一次接触资本市场。早在2016年6月,艾德韦宣就曾在新三板上市,后为了集团整体战略发展及更好的管理自愿撤销上市。2017年,艾德韦宣还试图在A股上市,但在2019年3月因发展战略变化才终止A股上市辅导,转战港股提交上市申请。

更早之前,艾德韦宣在2014年和2015年先后获顶尖风险投资机构红杉资本两次投资,金额合计超过5000万元(人民币,单位下同),持股9.14%。不过,据招股材料显示,红杉资本已于2019年9月退出。或许,红杉资本对艾德韦宣未来的看法,都隐含在离别中。

营收增速下滑,体验营销业绩贡献收窄

据智通财经APP了解,艾德韦宣是一家整合营销解决方案提供商,不过按业务性质划分,共有整合营销解决方案和IP拓展两大业务。

具体来看,整合营销方案包括体验营销、数字营销与品牌推广、公共关系服务。其中体验营销服务包括推出新产品或产品线、筹办新店、时装秀、开业庆典、展览、路演以及驾驶体验之旅等;数字营销与品牌推广服务包括了包括在微博、微信、抖音、小红书、Facebook、Instagram等社交平台为客户推出活动。我们亦在天猫等在线平台推广客户的产品;公共关系包括公共关系策略咨询服务、日常客户沟通、媒体关系管理、联络及名人协调服务。

整合营销方案的主要客户几乎全是奢侈品牌,主要包括Louis Vuitton、Dior、Tiffany、爱马仕、BMW、Mercedes-Benz等。根据灼识咨询报告,2018年艾德韦宣在大中华区高端及奢侈品牌市场的体验营销领域排名第一,占市场份额约6.3%。

IP拓展包括体育IP和娱乐IP。据智通财经APP了解,艾德韦宣是在2016年发力体育IP,先后获得西甲俱乐部和环法自行车赛的授权,以组织、推广相关活动。至于娱乐IP,艾德韦宣除了和湖南芒果娱乐一起投资了网剧《出线了,初恋》,还和英国顶级娱乐制作公司Stufish Production投资成立斯达菲亚洲公司,在澳门运营特技节目《狂电派》。

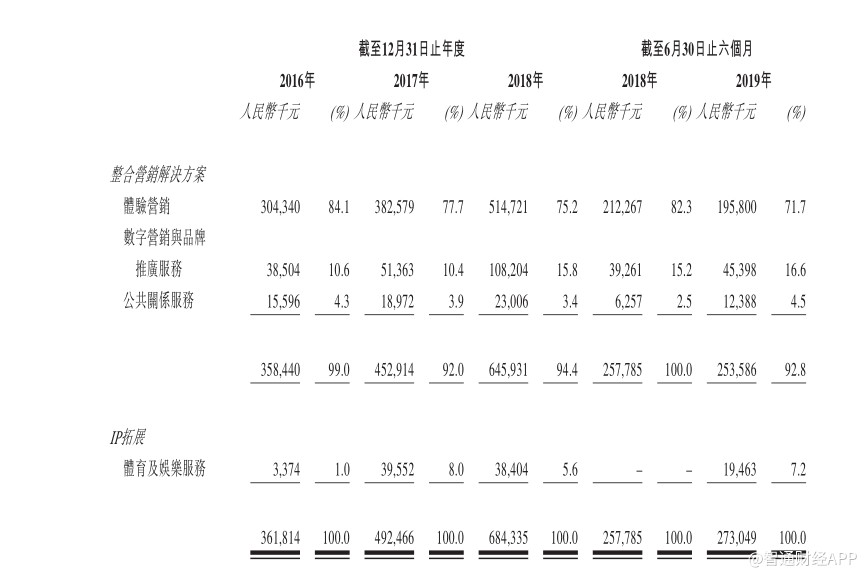

据招股书披露,艾德韦宣大部分收入来自于体验营销,在2016-2018年和2019年上半年中,该业务实现的营业收入分别为3.04亿元、3.83亿元、5.15亿元和1.95亿元,于总收入中的占比分别为84.1%、77.7%、75.2%和71.7%。

据智通财经APP了解,体验营销虽然作为艾德韦宣的业绩支柱,但于总收入的占比逐渐降低,主要是因为数字营销与品牌推广服务的稳步崛起。数据显示,2016-2018年和2019年上半年中,数字营销与品牌推广服务实现营业收入分别为3850.4万元、5136.3万元、1.08亿元和4539.8万元,于总收入中的占比分别为10.6%、10.4%、15.8%和16.6%。

但是数字营销与品牌推广服务的稳步崛起并不能抵消体验营销服务下滑带来的影响。2019年上半年,体验营销服务实现营业收入1.95亿元,同比下降7.76%。受此影响,整合营销方案营业收入为2.53亿元,同比下降1.63%。而过去三年,该业务整体一直保持着稳健的增长,年复合增长率为34%。

至于,IP拓展业务然收入贡献较小,但是收入增长较大。数据显示,2016-2018年,实现营业收入分别为337.4万元、3955.2万元和3840.4万元,增长了逾11倍。不过,该经历了2017年的高增长后增速明显放缓。

因此,艾德韦宣总营收增长在2019年上半年遭遇“滑铁卢”。根据招股书披露,2019年上半年,艾德韦宣营业收入为2.73亿元,同比增长5.8%。而2016年-2018年,其总营收分别为3.62亿元、4.92亿元和6.84亿元,年复合增长率为37.46%。

对于2019年整体的营收情况,艾德控股在招股书中透露:“我们概不能保证自身的整合营销解决方案服务会保持吸引力。我们亦无法保证自身将能为业务获取新的客户。倘我们无法维持与现有客户的业务及吸引新客户,则我们的销售将减少且我们的经营业绩将受到不利影响。”

行业竞争激烈,毛利率急跌

除了营业收入增速放缓外,艾德韦宣还存在毛利下滑的问题。

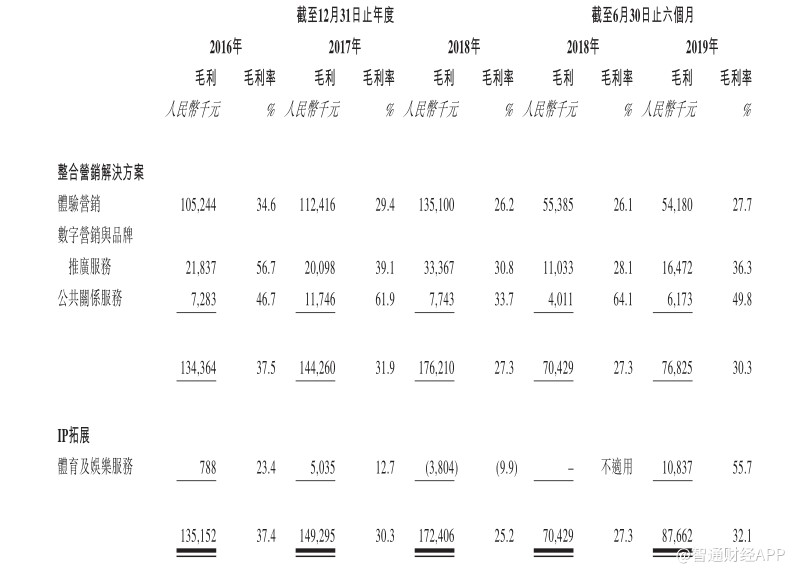

据招股书披露,2016年-2018年,艾德韦宣的毛利率分别为37.4%、30.3%和25.2%,总体呈下滑趋势。2019年上半年,艾德韦宣的毛利率虽略有回升至32.1%,但仍未回到三年前的水平。

分业务来看,整合营销解决方案的盈利能力整体处于下滑趋势。其中,体验营销作为业绩支柱,毛利率水平却成为短板。数据显示,2016-2018年和2019年上半年,该业务毛利率分别为34.6%、29.4%、26.2%、26.1%和27.7%;逐渐崛起的数字营销与品牌推广服务毛利率水平也有明显下降,由2016年的56.7%下降到2019年上半年的36.3%。而增长较快的IP拓展盈利能力波动较大,2018年毛利率出现-9.9%的尴尬表现。

业内人士分析指出,受整合营销解决方案的拖来,艾德韦宣未来的毛利率仍将面临很大的挑战。事实上,营销解决方案服务行业属大中华区拥有低市场集中度的竞争性行业。从全球4A公司、地方大型营销服务集团到大多数中小型企业等不同层面的综合营销解决方案服务提供商全面使用彼等的良好资源(包括策略及创意、数字平台技术及独特的媒体资源)参与行业竞争。小型服务提供商正以较低的价格通过提供类似服务在行业内竞争。因此,服务提供商之间的价格竞争使市场竞争更加激烈。

扫码下载智通APP

扫码下载智通APP