不受约束的价值投资在全球都有效 但想做到卓越就得有些特别的东西

本文转自微信公号“ 长信基金e服务”,作者:长信基金祝昱丰

第21章:走向全球:价值投资无国界。

在最近的一次会议上,我被问到是否曾在全球范围内看到过有关价值投资的实践。我决定进行一些调查,看看我之前价值投资没有国界的想法是否得到了数据的证实。好消息是情况确实是这样的。无论投资者身处何处,无论他们所投资的行业是什么,寻找便宜货的方法无论是在理论上还是实证上都是奏效的。在一个倾向于给基金经理贴上标签并进行严格风格区分的世界里,这样的做法将是非常规的。然而,正如约翰邓普顿爵士所说,“除非你做一些与大多数人不同的事情,否则不可能有卓越的表现。”

如果读过《Mind Matters》就会知道,我喜欢不受约束的投资方式。这种偏好反应出我的两个观点:一是相信无论何时何地当机会出现时,我们都应被允许去抓住它们;二是风险不是由标准差等数字来衡量的,这使得大多数“风险管理”都是徒劳的,并意味着跟踪误差没有意义。

然而,我一直认为用经验证据与自己的观点对证是很有好处的。因此,我有必要证明我的观点与现实并不矛盾。那么,一个不受约束的以价值为导向的投资方法是否有效呢?我认为确实是这样的。例如,从一组主要发达市场的表现来看,价值股票每年跑赢那些热门股大约9%。然而,当我们在发达市场中使用不受限制的投资方法时,回报率上升到12%。

把新兴市场加入后,收益前景进一步提高。不考虑个股所处的行业和地理位置,投资所有股票中最便宜的那20%(通过五种估值指标衡量),在1985年至2007年间产生的年平均回报率为18%。这比投资那些最昂贵的股票的收益率多出15%,也比指数多出7%。

当然,耐心至关重要。价值投资需要很长一个很长的投资区间。毕竟,我们永远不知道什么时候股价会向其内在价值回归。耐心获得的超额回报令人印象深刻。如果持股周期是一年,全球范围内价值风格每年可以获得7%左右的超额回报;如果把持股周期拉长到五年,超额回报会达到40%!

到目前为止,我们一直在使用一个简单的策略,就是购买全市场中最便宜的20%的股票。然而,这意味着需要持有大量的股票。例如,在2007年全市场最便宜的20%的股票大约有1800只左右。然而,如果我们持有一个集中的投资组合,不受约束的价值投资在全球范围内仍然有效。购买最便宜的30只股票,带来的平均回报率接近每年25%。当然,收益率的波动性性更高,但波动性并不等于风险。

全球价值组合也可以用来帮助自上而下的投资者,从自下而上的角度向他们展示价值的来源。目前,日本、韩国和台湾是许多价值投资机会的来源。

我最近参加了一次会议,其中一位与会者问我:“价值投资在全球范围内有效吗?”这引发了我的思考。对于一些区域性的价值投资策略,我已经见过同时也做了很多工作,但在全球范围内我没有看到太多。

当然,一些非常好的价值投资者,如约翰·邓普顿爵士和让-玛丽·埃维拉德已经证明价值投资可以在全球范围内进行实践。正如约翰爵士所说,“从常识的角度,如果你要寻找一些非常好的便宜货,你不可能只在加拿大寻找。如果你只在加拿大搜索,你可能会找到一些;或者如果你只在美国搜索,你也可能会找到一些。但是为什么不到处搜索呢?这是我们四十年来一直在做的事情,我们在世界上任何地方找这些便宜货。”(约翰·邓普顿爵士1979年的讲话中)

从理论上来说,扩大投资机会的范围对价值投资策略的损害几乎微乎其微。但全球化的价值投资策略也会产生一些问题,诸如会计准则的变化。在安然事件之前,从美国投资者那听到的最常见的抱怨之一便是对会计质量的担忧。

从我作为一个经验怀疑论者的角度来看,关键的问题是:证据显示了什么?不受约束的价值投资策略在全球范围内是否有效?我不太喜欢于通过施加限制来限制我投资机会的范围,比如“在某个行业中不超过X%”,或者“在Z国不超过Y%”。所以我的兴趣在于评估不受约束的价值投资策略。为了评估这些问题,我使用了1985年后由所有发达市场和新兴市场组成的集合来进行研究。为了避免结果受到任何小盘股效应的影响,我设定了2.5亿美元的最低市值限制,并用美元计算了所有的回报率。

我并没有仅仅使用一种指标来衡量便宜,而是使用了五种指标的组合——P/E, P/B, price/cash flow, price/sales and EBIT/EV。我们分别用这些指标对市场集合中的每一个股票进行排序,然后对每只股票的这些排名进行汇总,并对这一综合得分进行排名用来对价值进行定义。首先,价值股被定义为在集合中最便宜的20%的股票。

欧洲的证据

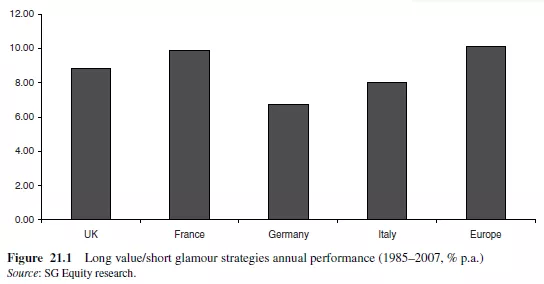

图21.1显示出在一些欧洲大国中价值股的表现优于明星股,同时我还测算并绘制了在整个欧洲范围内使用不受限制的价值投资策略所带来的超额收益。这给了我们的第一个提示,即扩展我们投资范围的边界有助于提高业绩表现。在单一国家中,价值股平均每年可以跑赢明星股8%左右。但如果把范围拓展到整个欧洲,价值股平均每年可以跑赢明星股每年10%多一点。

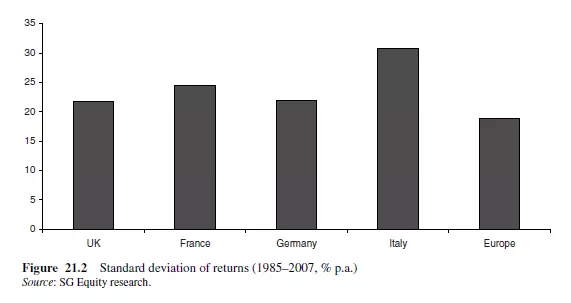

现在,我不喜欢用标准差来衡量风险。我更推崇本·格雷厄姆对于风险的定义——永久性资本损失。然而,抛开我的个人偏好,使用不受限制的价值投资策略不仅带来更高的收益率水平,同时也使得收益的波动性下降。在单一国家中,(纯多)价值策略收益率的平均标准差接近25%(图21.2)。但如果将欧洲作为一个整体,标准差下降到了每年18%!

发达市场的证据

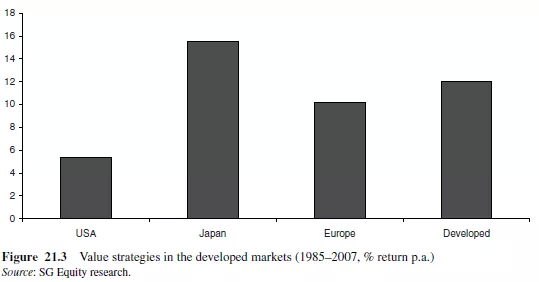

如果我们将分析扩展到所有发达市场,就会发现情况是类似的。在六个主要发达市场(前面四个欧洲国家加上美国和日本),价值股平均每年可以跑赢明星股9%左右。然而,如果将发达市场作为一个整体,价值股平均每年可以跑赢明星股12%左右(图21.3)。

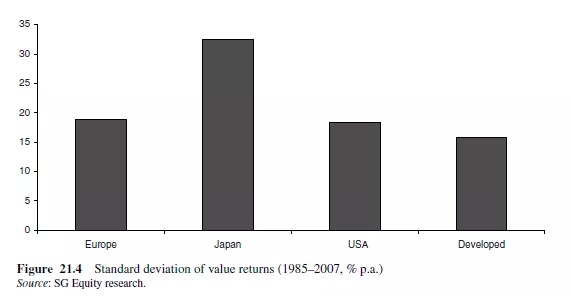

和之前一样,超额收益的提升同时也带来了波动率的下降。在单一国家中,(纯多)价值策略收益率的平均标准差大约为25%。但如果将发达市场作为一个整体,标准差下降到了每年仅18%。(图21.4)。

引入新兴市场

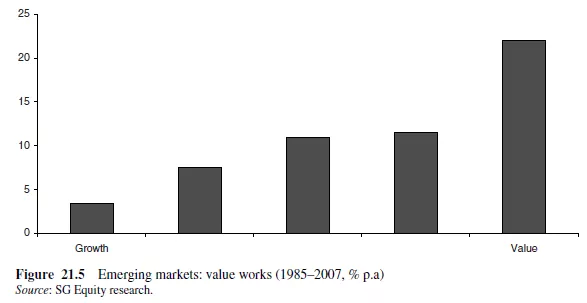

如果我们引进新兴市场情况会变得怎么样呢?首先,值得一看的是,价值投资在新兴市场环境下是否有效。如图21.5所示,就像在发达市场中一样,价值策略在新兴市场中同样奏效。最便宜的股票比平均每年跑赢最昂贵的股票每年18%以上,也平均每年跑赢市场11%左右。

然而,在新兴市场中,(纯多)价值策略收益率的平均标准差超过了40%,远高于发达市场的水平。当然,这仅仅反映了新兴市场相对于发达市场有更大的波动性(两者的标准差分别为32%和16%)。

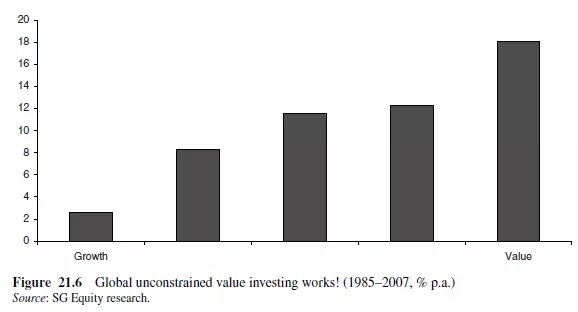

当我们把新兴市场和发达市场组成一个共同的投资集合时,我们发现价值策略仍然发挥作用。我们根据估值高低将所有股票分成五组,然后计算了每一组股票的平均收益率,并在图21.6中显示。在所有股票中,无论其行业和地理位置,最便宜的20%的股票每年的平均收益率为18%;最贵的20%的股票每年的平均收益率低于3%。因此,在全球范围内价值股平均能够跑赢明星股15个百分点,也能平均每年跑赢市场算数平均收益率7个百分点。

(纯多)价值策略收益率的平均标准差为每年19%,远低于新兴市场的水平也并不比发达市场的高出多少。

耐心仍然是一种美德

正如我之前所说,耐心是价值投资者的一个主要优点(见《Behavioural Investing》第30章和第31章)。正如本•格雷厄姆(Ben Graham)所说,“由于忽视或偏见而导致的低估可能会持续很长一段时间。”当我们建立一个价值策略的头寸后,我们通常无法预见潜在的股价路径。实际上,任何价值头寸最终会演变成三类情况。

1、那些市场逐渐意识到出现了错误的定价的公司会享受价值重估。

2、那些通过股息率产生更高回报的公司,但没有立即享受价值重估。

3、那些最终没有恢复的公司,则成为价值陷阱。

因此,当价值型基金经理面对的是前两种股票,耐心是的必备条件;但如果面对的是第三种股票时,耐心则变成了一个严重的问题。图21.7显示了进行全球范围内的价值投资时需要耐心。

价值策略在第一年可以跑赢市场7%左右。如果再持有12个月,又可以跑赢市场6%。然而,长期持有确实创造了机会。第三年,超额收益达到了惊人的12%,第四年为8%。

从平均持股周期来看,那些长期来看成功的价值型基金经理提供了实证上的证据。他们的平均持有期大约是5年——这和一般共同基金频繁买进卖出的行为成了明显的对比。

集中式组合

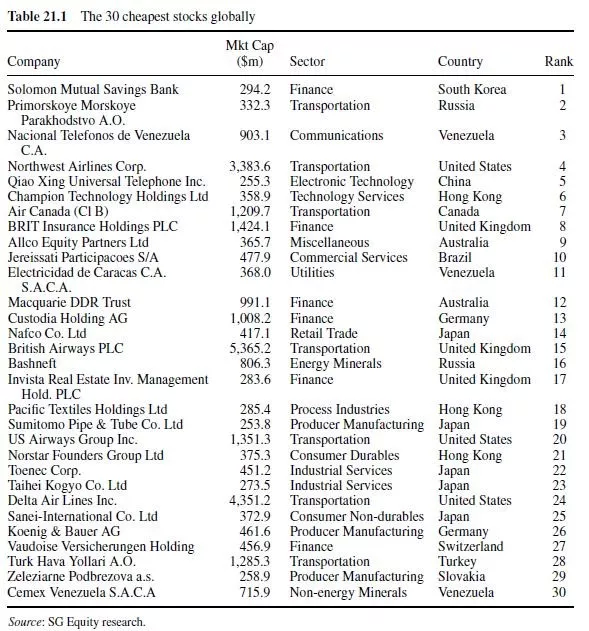

对大多数价值投资者来说,上述策略大部分是可行的,但有一件事会很奇怪。做多全市场最便宜的20%的股票是一个有效的策略,但这些股票数量庞大。例如,在2007年底,全市场最便宜的20%的股票有1800只。如果我们持有一个集中的投资组合时,比如说全市场中最便宜的30只股票(表21.1),会发生什么?

答案是,这一策略仍然取得了很好的效果。不考虑地理位置和具体业务,挑选出全市场30只最便宜的股票,并赋予他们相同的权重,这个组合可以每年能获得近25%的收益率,跑赢市场接近15%。

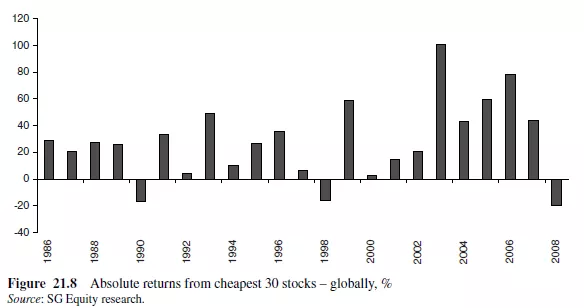

这个组合的绝对和相对收益的时间序列如图21.8-21.10所示。绝对收益表现印证了我关于价值投资策略近期表现不佳的一个观点。从历史上看,1990年和1998年也出现过类似的情况。

在相对收益维度(这不是我喜欢的长期看待事物的方式),该策略今年以来保持良好,收益率与平均水平大致相同。从1999年等年份的情况来看(见图21.9),将新兴市场纳入集合的好处是显而易见的。尽管总体来说价值股的表现比较艰难,但最便宜的30只股票表现异常出色。这些股票中绝大多数是巴西的。

集中式组合的回报率更不稳定。考虑到组合的性质,这是可以预期的。当然,应该再次指出的是,对于价值投资者而言,价格波动并不等同于风险。事实上,集中投资组合只有三次出现了年度负收益。相比之下,市场作为一个整体出现了六次,在我看来集中式组合完全没有额外风险的迹象!

如前一节所述,耐心与价值投资方法关系密切。图21.10表明,当我们持有一个集中投资组合时,我们同样需要通过等待来获取回报,这与持有一个大样本的价值投资组合是一样的。

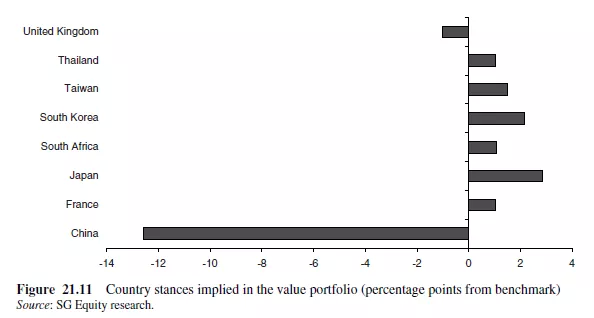

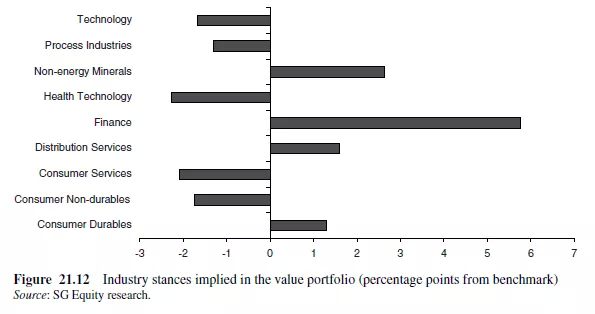

因此,不受约束的价值投资策略在全球范围内是可行的。我们还可以使用价值组合(这次使用的是完整的1800个股票的版本)来看看自下而上的分析能否帮我们从自上而下的角度发现一些任何有趣的事情。图21.11和21.12显示了隐藏在价值组合中的对于不同国家(地区)和行业配置比例。为了使图表清晰易读,我只绘制了那些头寸偏离基准超过100个基点的国家(地区)以及行业。

就国家头寸而言,最显著的一点显然是对于中国的大幅低配,这意味着几乎没有价值投资机会。最大的超配是日本(接近300个基点)和韩国(200个基点)。台湾和泰国也出现在超配名单上。

从行业角度来说而言,金融股的超配持并不令人惊讶(尽管我在第28章中提出了金融股是潜在价值陷阱的情况)。将国家(地区)和行业的头寸结合起来,我们会认为日本的一些金融机构看起来很有价值(这是我们以前提出的观点)。非能源采掘业主要是一些亚洲水泥和钢铁的生产商。在低配的类别中,科技股的代表性很强,非耐用消费品和服务业也是如此。

结论

归根结底,不受约束的价值投资在全球范围内是有效的。让投资者在他们不受位置和行业限制地去寻找便宜货,在理论上和实证上都是有效的(见表21.1)。在一个倾向于将基金经理定义为特定风格的世界里,这种方法将是非常不传统的。然而,正如约翰·坦普尔顿爵士所说,“除非你做的与大多数人不同,否则不可能产生卓越的表现。”

扫码下载智通APP

扫码下载智通APP