老外看中国4Q19 :麦当劳(MCD.US)新开店450家 3M(MMM.US)预计中国汽车产量下滑

本文来自中金公司。

麦当劳(MCD.US)中国计划新开店450家,关闭部门门店应对疫情;路易威登中国增长强劲;金佰利(KMB.US)女性护理和纸尿裤表现亮眼;辉瑞(PEE.US)或受带量采购影响,但疫苗业务充满信心;波音(BA.US)继续受737Max拖累,1月起停产,中美贸易协议或提供转机;3M(MMM.US)预计中国汽车产量下滑拖累表现,加大呼吸防护产品生产;惠而浦(WHR.US)预计中国需求维持疲弱(1月31日)

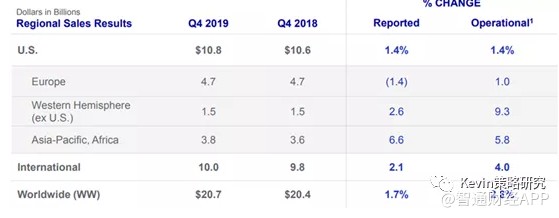

麦当劳(2018年中国地区收入占比11.2%),计划中国市场新开店450家;关闭中国部分门店应对疫情,但中国市场收入贡献较小故影响有限。公司四季度同店销售同比增长5.9%,2019年全年整体收入达到里程碑的1000亿美元,增速为10年多以来最快水平。2019年也是全球可比到店顾客数连续第三年增长的一年。分业务线条看,国际市场(IOM)业务四季度同店销售增长6.2% vs. 美国5.1%。国际特许经营(IDL)业务增长6.6%,其中中国、日本和巴西是IDL业务表现最大的贡献者。资本投入方面,由于门店发展是增长的重要驱动力,麦当劳计划今年开设约1400家新店(公司将投入8亿美元开设400家直营门店,而中国计划开设450家特许经营门店)。关于近期疫情,管理层表示湖北省的门店已经全部关闭,但中国仍然有约3000家门店正常营业。尽管中国地区门店数占全球的9%,但收入贡献仅为4~5%,利润占3%,因此对公司整体影响有限。

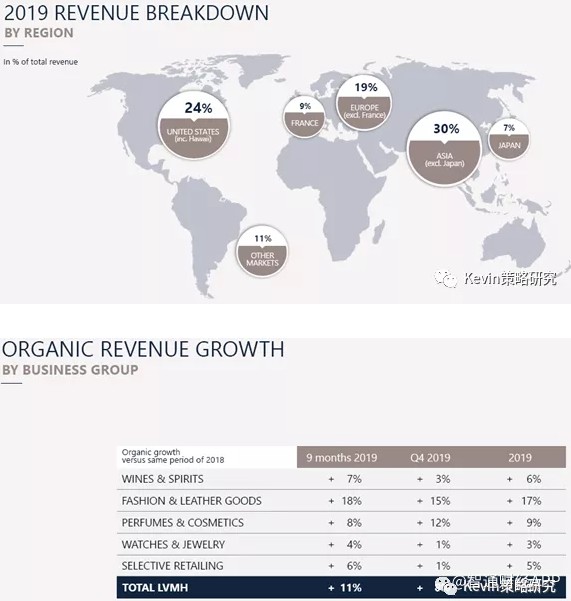

路易威登集团(2018年中国地区收入占比6.7%),中国区四季度各业务线增长依然强劲;对2020年谨慎乐观。公司四季度业绩收入同比增长12%(其中内生收入增长8%),2019全年收入增长15%。分地区看,2019年全年亚洲除日本地区贡献30%的收入,增速高达14%,为全球主要区域最高。分业务看,由于价格调整的关系,酒类业务四季度整体内生收入同比增长3%,且30%的销售额来自于亚洲地区。白兰地和烈酒在中国增长势头良好,一定程度上也受到春节因素的提振。香水和化妆品业务方面,凭借旗舰品牌的强劲增长和亚洲市场的进展,四季度内生收入同比增长12%。时装和皮制品四季度同比增长15%。精品零售方面,丝芙兰继续保持强劲增长,特别是在亚洲、中东和美国。同时,该品牌还在中国推出了新零售概念。免税商品业务大幅部分位于香港,尽管在一些不利条件下仍然保持了盈利,这要归功于可以更好吸引旅客的微信小程序的发布和应用。此外,针对目前疫情,管理层仍在观望后续发展,由于中国地区租金占比较高,公司或许会根据疫情对销售的影响对可变成本进行一些调整。对于2020年,管理层持谨慎乐观态度。

金佰利(公司主要产品包括尿布、面巾纸、纸巾、成人尿布、手术服和一次性面膜),女性护理产品和纸尿裤表现强劲,产品升级和创新驱动增长。四季度,公司净销售46亿美元,与去年同期基本持平,内生收入增长3%。全年来看,公司内生收入增长4%,好于预期,主要得益于定价的贡献,销量下滑1%。中国市场方面,核心个人用品实现高单位数增长,尤其是女性护理(双位数增长)和纸尿裤产品表现亮眼。得益于公司中国区近年来在创新和产品升级方面的投入,即使在中国出生率下降的大背景下,公司的高端纸尿裤产品系列仍收获持续增长。金佰利管理层表示在进一步的产品升级和创新投入推动下,2020年公司在中国纸尿裤方面的全线产品都仍有较大发展空间。总体而言,管理层表示希望进一步升级其在中国区个人护理产品,并通过产品品类升级和创新来实现实质性的产品改进,进而带来更多长期收益。

辉瑞(2018年中国地区收入占比13.6%),带量采购带来一定拖累,但对中国区肺炎疫苗业务依然有信心。四季度公司总收入127亿美元,同比下降8%。细分业务板块看,四季度生物医药同比增长9%。受Lyrica(治疗神经性疼痛)在美国专利到期影响,普强(Upjohn)四季度营业收入下滑32%,中国区下滑1%,主要受则受带量采购影响导致立普妥、络活喜等药物收入下滑。不过全年来看,但依靠西乐葆(治疗急性疼痛)、万艾可及立普妥(治疗高血脂)等不在报销范围的药物收入推动,中国区业务仍实现7%的增长。

公司管理层预计2020年普强全年收入将在80至85亿美元之间,其中中国区可能进一步受到带量采购政策实施范围扩大的影响。此外,管理层对公司在中国区的13价肺炎球菌多糖结合疫苗(PCV13)依然有信心,目前每年1400万新生儿中,只有1%多一点接种疫苗,因此即使在有本土竞争者(Walvax)的情况下,辉瑞仍会以其专业品质和能力赢得中国巨大的市场潜力。

波音(2018年中国地区收入占比13.2%),继续受737 Max停飞拖累,1月起暂时停产;中美贸易协议或提供转机。737 Max停飞继续对公司的业绩表现造成严重影响,四季度收入为179亿美元,同比下滑37%;2019全年公司收入766亿美元,下滑24.2%。737MAX将从1月份开始暂时停产。不过,由于近期中美达成了第一阶段贸易协议以及中美关系前景趋于乐观,公司表示将继续与中国在业务上达成合作关系。管理层表示公司目前正在与中国的客户展开紧密合作,对如何处理产品积压以及如何安排后续生产展开讨论。

展望未来,公司认为中美贸易关系的恢复将成为其业务发展的主要驱动力。此外,2020年晚些时候787产量将从每月10架提高到12架,管理层预计中国或将成为787订单重要部分。

3M(2018年来自中国收入为10.6%),管理层预计中国汽车产量下滑或拖累一季度表现;加大呼吸防护产品生产以满足全球需求。2019全年公司销售额下降1.9%,剔除汇率因素的内生增长为-1.5%。四季度,受中国等地区汽车和电子市场疲软影响,销售持续承压,3M录得81亿美元销售额,同比增长2.1%,剔除汇率因素的内生增长为-2.6%,亚太地区固定汇率内生收入增速为-2.7%。由于与去年业绩相对较低,中国和香港地区内生增长0.8%。

向前看,管理层预计2020年销售增长3~5%,其中剔除汇率因素的内生增长0~2%,中国地区或实现低至中个位数增长;不过,基于对中国汽车行业产量中个位数乃至高单位数下降的判断,管理层预计2020年一季度中国区表现将较为疲软。此外,随着近期新型冠状病毒疫情的发展,呼吸防护产品的需求正在上升,公司正在加速生产以满足全球需求。不过春节假期的延期进一步延长了工厂停工时间,因此,管理层预计或对公司一季度的表现甚至2020年全年后续表现带来影响,需要持续关注。

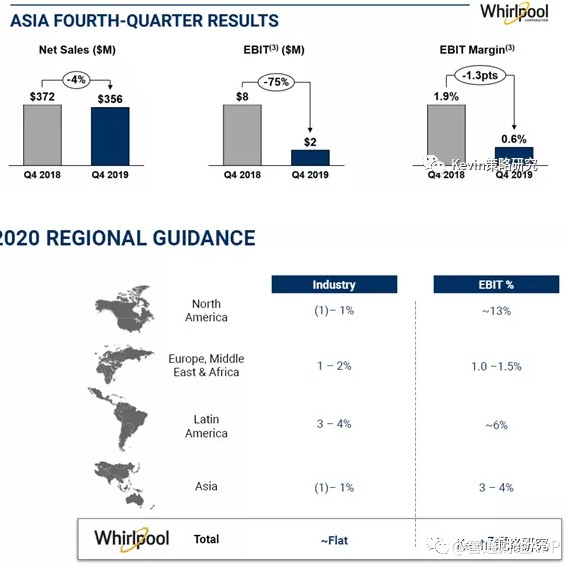

惠而浦(2018年中国地区收入占比3.9%),管理层预计中国市场需求维持疲弱,但疫情对公司影响有限。四季度,公司销售收入同比下滑4.9%(内生增长为1.2%)。分地域来看,亚洲区收入同比下滑4%(剔除汇率因素基本持平),印度市场增长强劲,但中国市场则受到行业需求疲弱以及品牌转型投入的拖累。

展望2020年,管理层预计全球整体需求基本持平,亚太区内部印度的需求可能会被中国所抵消。不过公司在中国的品牌转型初见成效。当前,新型冠状病毒引发广泛关注,但管理层表示对公司影响可能相对有限,主要是由于一方面销售端公司在中国国内市场的份额并不很高,另一方面生产端公司在中国生产的产品主要供给亚洲地区(比例也并不很高),不过零部件供应的确可能受到春节假期附近停工的扰动,但预计会很快恢复。

Burberry大陆增长强劲、香港下滑50%,注重线上与社交媒体渠道;人头马大陆双位数增长,预期疫情或有拖累,计划4月1日提价;宝洁(PG.US)大中华区多数品类表现强劲,婴儿品承压;强生(JNJ.US)亚太区业务表现亮眼,手术及关节器械方面持续引领增长(1月28日)

Burberry(2018年中国地区收入占比16%),大陆增长强劲,香港下滑50%;注重线上与社交媒体渠道。公司四季度(2020年第三财季)同店销售同比增长3%,主要受新产品的推动(贡献75%),但减价销售库存不足以及香港市场造成了拖累。分市场看,中国大陆市场依然增长强劲,同比高达中双位数,主要得益于消费回流和全价销售,同时新老客户对新产品线的反馈良好。相比之下,受大陆赴港游客大幅减少影响,公司在香港市场的销售同比大幅下滑50%。按国籍看,中国客户全球增长基本持平,较前一季度低单位数增长略有回落,主要是由于香港中国大陆游客的减少。

公司坚持认为培养中国市场是关键所在:为了纪念鼠年,公司发起了专门庆祝农历新年的活动;同时,公司将于2020年4月将品牌秋冬时装秀带到上海;管理层称由于线上品类扩充,公司在微信小程序上的线上销售已处于行业领先地位,为了进一步提高顾客线下购物体验、并通过社交媒体增加品牌影响力,公司将于2020年上半年与腾讯合作在深圳开设第一家社交零售体验店。

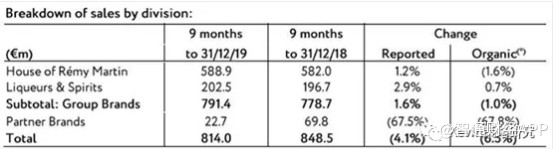

人头马(2018年中国地区收入占比6.3%),大陆双位数强劲增长;预期疫情带来一定拖累;计划4月1日提价。公司在截至12月的九个月内(2019/2020财年前三季度)内生收入同比下滑6.5%,其中自有品牌同比下滑1%,合作品牌大跌67.8%。分市场看,大中华区实现高个位数增长,大陆地区表现更为强劲,增速达双位数,主要得益于春节提前带来的双位数价量齐涨推动,直销和间接渠道均表现强劲。不过受前往香港的游客数量持续下降影响,旅游门店免税商品零售收入同比双位数下滑。公司2019年末在厦门新开了旗下品牌布赫拉迪(Bruichladdich)的精品店。

管理层认为冠状病毒疫情可能会影响分销终端进而延缓未来几个月内分销商补货速度,不过这一负面影响可能会被持续火热的电商及直售渠道的收入增长所对冲。管理层预计公司电商业务不会受到显著影响,目前电商渠道收入占比大陆总收入20%-25%。另外,公司在中国市场的即饮(酒吧、酒店)渠道和非即饮渠道的比重约为六四开,管理层认为持续低迷的夜店渠道收入有望在疫情过后出现回暖反弹。最后,尽管存在不确定性,管理层仍计划在4月1日实施大陆市场提价计划。

宝洁(2018年中国地区收入占比8.4%),大中华区多数品类表现强劲,婴儿产品承压;产品创新为主要推动力,看重线上渠道。受益于价格上调和部分品牌销量增加,四季度(2020年第二财季)公司内生同比增长5%。作为公司最大的两个市场之一,第四季度大中华区内生销售同比增长13%,中国消费者对高端创新反映依旧良好。分部门看,由于创新推动销量增长、优质产品结构以及强大的零售执行力,大中华区美发产品(Hair Care)销售取得高单位数内生增长。皮肤&身体护理(Skin & Personal Care)方面,中国区在Olay Skin, SK-II均实现双位数增长。创新高效的市场执行力以及良好的产品结构推动剃须护理(Shave Care)销售也实现同比双位数增长。受益于电动牙刷、高端牙膏产品创新和定价,大中华区口腔护理(Oral Care)销售同比增长高单位数。家纺产品(Fabric Care)方面,大中华区录得双位数内生增长。不过,由于中国婴儿出生率从之前每年1500万下降到1000万,婴儿护理产品(Baby Care)在大中华区的表现承压,但产品高端化空间很大,公司在中国依旧实现上半年5%的内生销售增速,为6年来最快。

向前看,宝洁对其在中国的前景乐观。渠道方面,线上渠道孕育着巨大增长机会,约占公司总业务的10%,增速高达30%,公司在此方面正在取得重大进展。就近期中国新型冠状病毒的影响,管理层表示其对旅游业造成的负面影响会间接影响到公司业务,所以在思考未来前景时必须考虑到其带来的波动性影响。

强生(2018年中国地区收入占比2.9%),亚太区业务表现稳健,手术及关节器械方面持续引领增长。四季度,公司销售收入同比增长1.7%;2019年全年销售收入增长0.6%。中国区业务在骨科关节器械、手术器械及手术器材方面表现亮眼。得益于亚太区(尤其是中国)持续强劲的市场表现、持续增长的市场份额以及新产品的发布,公司伤口愈合产品增长2%,手术器械产品业务增长3%,关节器械相关产品增长3.2%。与此同时,亚太区的隐形眼镜和美容产品身体乳方面业务也在持续上升,未来公司也可能在高级美容业务方面有所扩展。

美铝(AA.US)预计2020年中国铝土矿进口增加2000万吨,全球铝需求回升;PPG(PPG.US)预计中国一季度汽车产量同比下滑10%,制造业活动或有所企稳(1月22日)

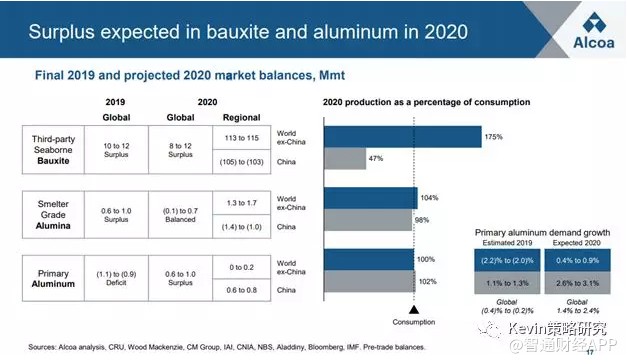

美铝(2018年中国地区收入占比0.1%),公司预计2020年中国铝土矿进口增加2000万吨,同时预计2020年全球铝需求回升。四季度公司收入同比下滑27%,净亏损3030亿美元。

展望2020年,管理层预计,为了应对供应链风险而战略性增加储备,中国铝土矿(Bauxite)进口量预计将同比增长近2000万吨,主要来自几内亚和澳大利亚。中国面临铝土矿需求增长、进口铝土矿成本较高的问题,这将为公司的低成本铝土矿提供供应机会。氧化铝(Alumina)市场中,公司预计全球需求供给大体平衡,但由于中国冶炼厂的需求增加,中国将在2020年继续成为氧化铝的净进口国。对于铝制品(Aluminum),管理层预计2020年全球将转为过剩,主要由于冶炼厂扩产和开工的增加,超过需求的增长,中国将持续铝制品产能过剩的现状。同时将中国铝半成品和全成品的高增长归因于诸如财政补贴和增值税退税等不公平的贸易政策。公司在2019年下调了全球除中国以外需求预测,主要是由于贸易摩擦和制造业活动放缓。对于2020年,随着贸易紧张局势的缓解,管理层对来年中国境外的铝需求增长预期乐观。而在中国国内,由于预计的建筑竣工、运输市场的刺激计划以及包装和铝箔的持续增长,公司认为中国的铝需求将继续保持强劲。

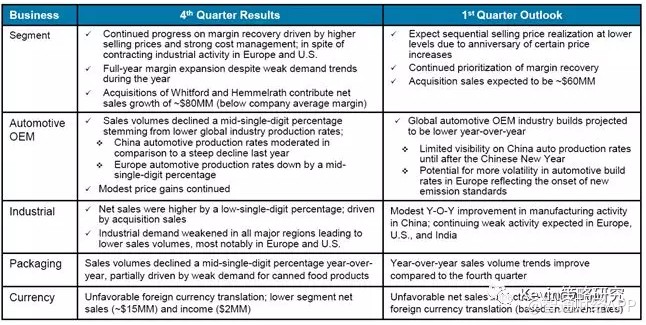

PPG工业集团(2018年中国地区收入占比3.5%),管理层预计中国一季度汽车产量同比下滑10%,制造业活动或有所企稳。四季度,公司整体净收入同比增长2%(剔除汇率因素影响),主要得益于价格的上涨,但销量受全球工业活动疲弱拖累下滑3%。

具体到工业涂装(industrialcoating)业务,整体销量同比下滑6%,反映出全球工业需求依然低迷,其中中国市场12月汽车销售继续回落,为连续18个月下滑,不过相比去年同期的大幅回落,中国市场汽车产量在四季度下滑趋势有所趋缓。对于2020年一季度,公司预计全球汽车产量仍将同比下滑,中国同比下滑超过10%。不过,公司的确预期亚洲地区的汽车需求可能会逐渐有所企稳,不过可能要到春节过后才能看出比较清晰的图景。

此外,公司在中国的基建和造船市场有不错表现,甚至进一步扩大市场份额,管理层预计中国的制造业活动在一季度可能温和回升。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP