富石金融(02263)首日获超27倍认购 能否重演鲁大师(03601)、赤子城(09911)的故事?

资本市场,几度浮沉,总把新桃换旧符,但对于植根香港18年多的富石金融(02263)来说,新的征程2020年才刚刚开始。

据智通财经APP获悉,富石金融于2020年01月31日(星期五)上午9时开始于香港公开发售,并于2020年02月07日(星期五)中午12时正截止。

富石金融首日国际配售即获机构游资疯狂超额认购,目前游资机构国际配售拿不到货的情况下,涌入公开配售和散户们疯抢筹码,首日公开配售数据显示已经大幅度超额认购27倍。

获得如此高的认购倍数,背后是较低估值的发行,或可能重演另一个鲁大师的故事。

资料显示,2019年8月22日,富石金融首次向港交所递交招股申请书;2020年1月24日,富石金融通过港交所聆讯。此次IPO,富石金融拟发行2.5亿股,其中香港公开发售2500万股,国际发售2.25亿股。每股发售价为0.5港元-0.6港元,预期2月19日上市交易,域高融资为富石金融独家保荐商,交银、光大、中投、新华汇富、利弗莫尔证券等为富石金融承销商。

近年来,在港交所上市的香港本土金融服务供应商或券商并不多,2018年及2019年分别有创陞控股(02680)及LFG投资控股(03938)上市。

仅10倍多的市盈率

富石金融是一家驻于香港的金融服务供应商,主要从事提供证券交易(包括经纪服务及保证金融资服务)、保证金融资、现金客户违约结算利息、配售及包销以及投资顾问等服务。公司为港交所主板及GEM上市证券买方及卖方的中介,并帮助客户交易其他交易所上市的证券,并就此收取经纪佣金收入。

值得注意的是,富石金融是透过营运附属公司佳富达证券向客户提供服务。佳富达证券是香港证券行业的知名品牌,根据透过联交所执行交易的交易价值计算,佳富达证券在625名香港交易所参与者中排名第151位。

在过去数年港交所多次蝉联全球IPO桂冠的大背景下,佳富达证券所取得的佣金等收益不菲,且参与了多个知名的内地IPO项目,譬如江西银行(01916)、交银国际(03329)、久泰邦达能源(02798)等。

数据显示,受益于这些IPO项目及二级市场的活跃,富石金融业绩表现极为优异。

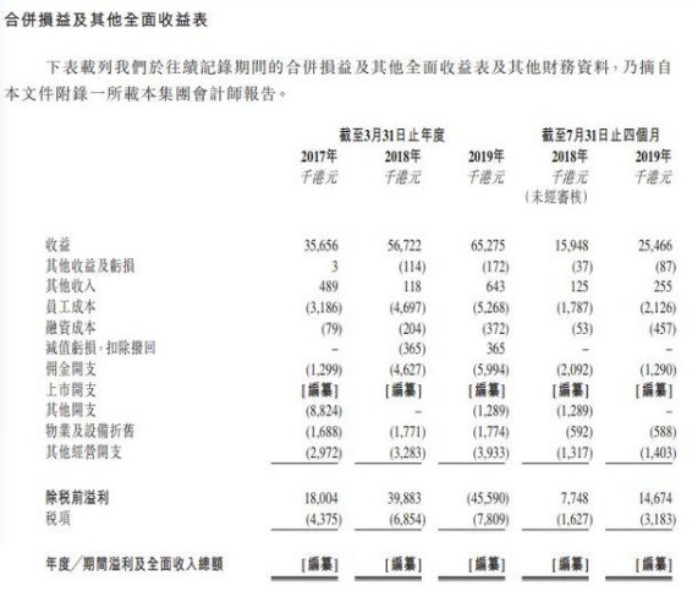

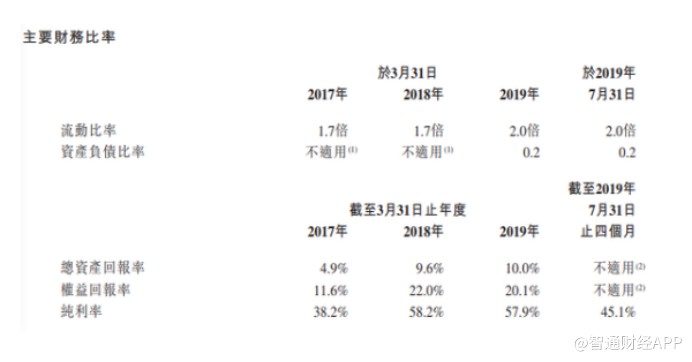

在过去3个财年(分别是截至每年3月31日的2017-2019财年),富石金融分别收入3565.6万港元、5672.2万港元及6527.5万元,而同期净利润分别为1362.9万港元、3302.9万港元及3778.1万港元,营收/净利润在2017至2019年财年的复合年增长率为35%与66%;而2019年截至7月31日止四个月营收/净利润的同比增速分别约为60%与88%。

公司的收益由截至2017年3月31日止年度约35.7百万港元增加约21.1百万港元或59.1% 至截至2018年3月31日止年度约56.7百万港元,主要由于证券交易服务的佣金及经纪收入大幅增加以及配售及包销活动的佣金收入增加所致。

公司收益进一步增加约8.6百万港元或15.1%至截至2019年3月31日止年度约65.3百万港元,主要由于配售及包销服务收入大幅增加所致。

但在如此优异的业绩指引下,富石金融此次IPO仅以10倍多市盈率超低估值发行。而在此前,以如此低的市盈率发行的是牛股鲁大师。

作为比较,券商同行业富途证券为68倍市盈率,创生控股为135倍市盈率,创生近一年暴涨10倍,受益12月港股打新股疯狂牛市更是单月疯狂暴涨4倍;另外一家知名香港本土券商,耀才证券金融最近2个月暴涨+73%。

而如果将富石金融未来的业绩作一个预估,2020年港股新股牛市有望持续,IPO数及融资额或仍称冠全球,富石金融仍有可能从中获益。

正是基于如此考虑,富石金融本次赴港IPO保荐人和承销商团队强大豪华阵容,“域高+交银+光大+中投+海通+新华汇富”中资券商大佬云集,“佳富达+利弗莫尔+华盛+ 通海“一线互联网券商组合,从豪华承销团阵容来看,富石金融获得了众多香港本土知名承销商力挺!

利弗莫尔证券是目前港股新股散户市场占有率第一的互联网券商,佳富达证券母公司富石金融是利弗莫尔证券2020年首家承销的新股!利弗莫尔证券2019年新股承销战绩辉煌,利弗莫尔证券承销的新股华营建筑首日上市开盘涨幅+127%,在2019年全部164只港股新股开盘涨幅排名第一!利弗莫尔证券承销的日照港裕廊首日盘中暴涨+267%,创2019年新股记录!

特别值得一提的是“新华汇富+利弗莫尔”被香港本土机构视为港股新股承销冠军组合,2019年很多耀眼大涨的港股新股都是这两家承销的,2019年港股新股暗盘涨幅前三名,冠军亚军承销商都是利弗莫尔证券,季军承销商是新华汇富,这一次,冠军亚军季军承销商同时都是富石金融的承销商!

硅谷式互联网模式高效率的实践者

富石金融是互联网券商的早期探索者,在2003年就开始推出全自动的电子证券买卖服——由此首日国际配售和公开配售获得了香港机构和辉立证券等机构的追捧。

数据显示,富石金融一直在用互联网极致高效率模式从事券商生意,富石员工2018年平均人均贡献盈利为206.43万港币,远高于同业竞争对手。

据国际会计师事务所普华永道发布的2019年IPO市场数据显示,2019年香港以募集总额3155亿港币在全球IPO中蝉联第一,连续七年跻身全球三甲。

据普华永道预期,2020年香港IPO市场将继续活跃,将会有更多的新经济企业受惠于上市条规的变更而选择香港上市。富石金融为一家驻于香港的金融服务供应商,在经营逾18年拥有良好的声誉,将会因此而受益。

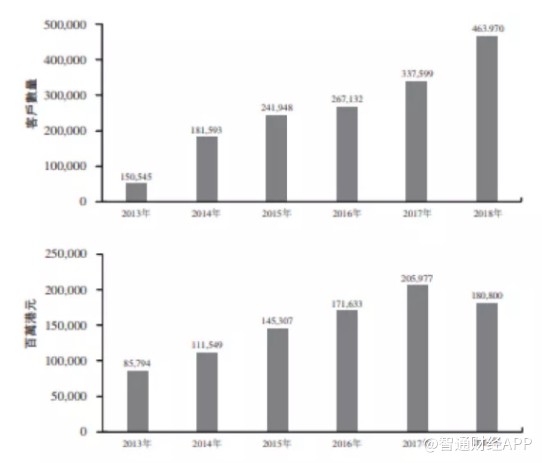

香港地区对保证金融资服务的需求将不断增加。2013年至2018年,香港活跃保证金客户总数以约25.2%的复合年增长率增长,而应收香港保证金客户款项整体按复合年增长率约16.1%增长。该增加可归因于香港股票市场的不断增长,而上市公司数量的增加以及南向投资者对联交所上市证券交易的兴趣日益增强提供了支撑。

注:图为于2013年至2018年期间香港(i)活跃保证金客户数量;(ii)应收香港保证金客户款项

从市场认购表现看,除却国际配售方面,在公开配售中,游资机构提前入市抢筹码,目前很多香港本土券商已经支持散户20倍杠杆抢筹申购富石金融提升中签率。

总的来说,伴随着深/沪港通的多年推进,内地与香港已逐渐形成一个高度融合的金融市场,亦出现多个极具前景的互联网券商,传统券商亦多有创新之处。此次富石金融IPO,将会给其未来的金融创新、互联网化提供更多的动能。

扫码下载智通APP

扫码下载智通APP