浙商证券:邮储银行(01658)财务提升空间巨大,回A补充资本弹药

本文源自微信公众号“大话金融”。

摘要

零售型国有行代表

背靠邮政集团,邮政银行(01658)具有独特的商业模式和突出的零售属性。1.极为广泛下沉的渠道:得益于独特的“自营+代理”的商业模式,邮储银行的渠道极为广泛和下沉,形成了错位竞争的优势。2.强大突出的零售属性:19H1末个人存款、贷款占比分别高达87%和54%,分别位居可比同业第一和第二。

财务提升空间巨大

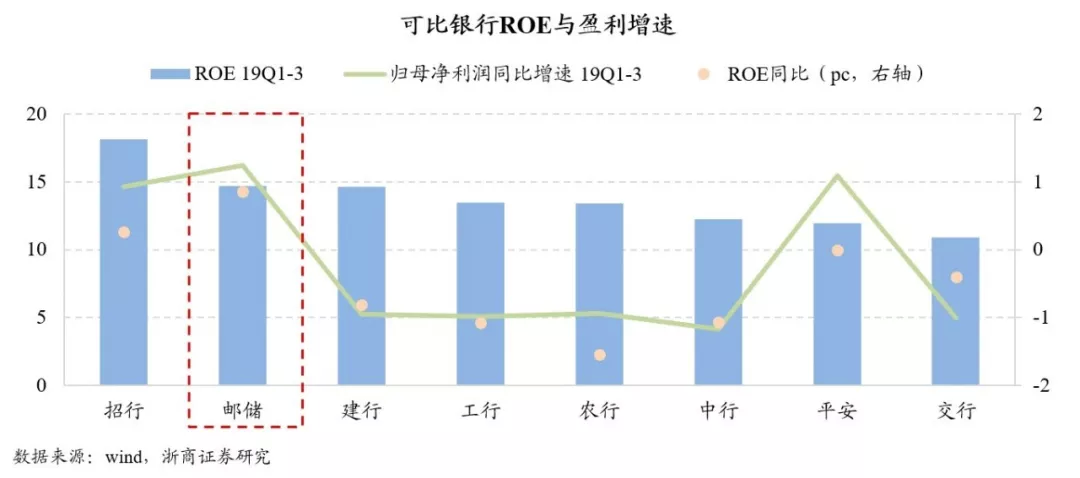

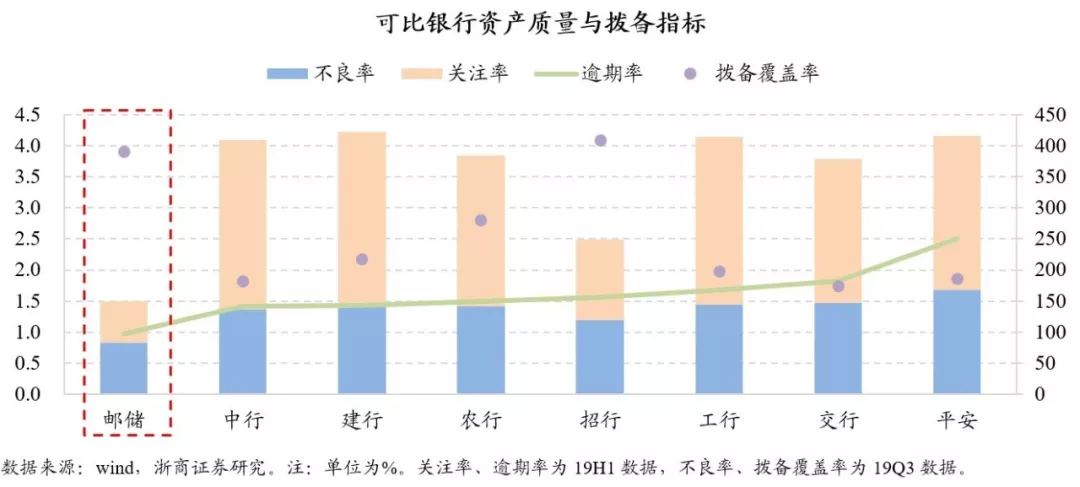

零售型国有银行属性使其具备稳健性。其核心优势体现在:1.盈利能力强劲。2019年前三季度ROE同比上升幅度和归母净利润同比增速为可比银行最高。2.资产质量优异。各项存量资产质量指标均为可比同业最优。3.拨备非常厚实。19Q3末拨备覆盖率高达391%,仅次于招商银行。

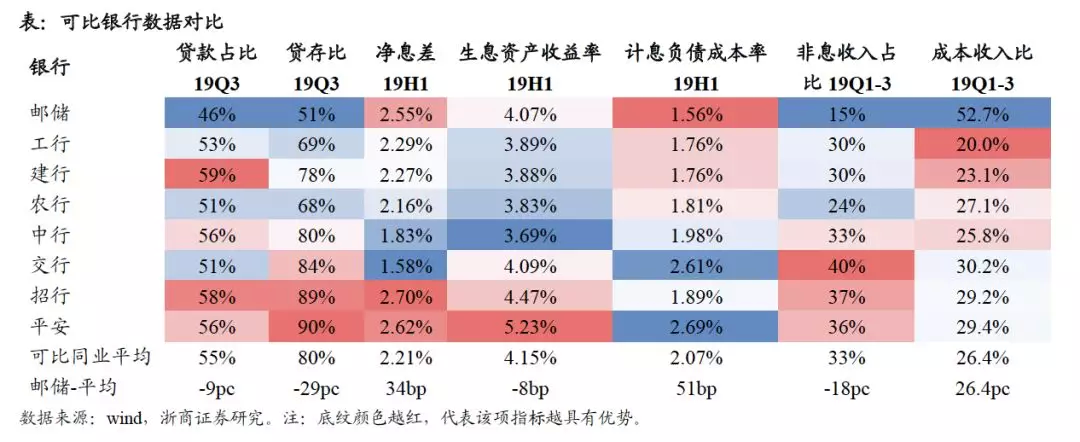

广阔的提升空间使其具有成长性。其相较可比同业,邮储银行的主要提升空间在于:1.贷款占比偏低。2019Q3末贷款余额占比仅46%,为可比同业最低,若达到同业平均水平,则可提升净息差11bp。2.非息贡献偏低。2019年前三季度非息收入贡献为可比银行中最低,对营收贡献仅15%(其中中收贡献营收仅6.4%)。测算中收贡献每提升1pc,可带动营收增速提高1.2pc。3.管理效率提升。不考虑储蓄代理费用,成本收入比仍较工行、建行有差距。随着网点运营效率提升,成本收入比有望稳中有降。

上市补充资本弹药

回A补充资本弹药,保障资产结构优化。本次A股IPO共募集资金净额322亿元,静态测算约可提升核心一级资本充足率67bp至10.22%(根据19Q3数据)。资本得到补充后,有利于保障邮储银行贷款占比提升、资产结构优化。

报告正文

A股市场核心资产化的趋势越来越明确,好公司型的银行股已经成为最具性价比的核心资产。本篇重点梳理核心资产之邮储银行的逻辑,与投资者共同探讨。

一、零售型国有行代表

邮储银行致力于打造一流大型零售商业银行。背靠邮政集团,其具有独特的商业模式和突出的零售属性。

极为广泛下沉的渠道。得益于独特的“自营+代理”的商业模式,邮储银行的渠道极为广泛和下沉,形成了错位竞争的优势。

①广泛:从网点来看,邮储银行19H1网点数高达3.97万个(其中,自营网点约8000个,代理网点3.17万个),远超其他国有银行和两家代表性的股份制零售银行(招行和平安)。从客户来看,截至19H1末,邮储银行个人客户数量高达5.89亿户,覆盖中国人口总量的42%,具有强大的客户基础。

②下沉:邮储银行网点覆盖超过99%的县域地区,县域和农村网点占比分别高达22%和48%,使其获得错位竞争的优势。相较大中型银行,其覆盖网络更加深入;而相较小型银行,邮储银行又具有综合性和专业化的优势,能够提供更全面和专业的产品和服务。

强大突出的零售属性。邮储银行19H1末个人存款、贷款占比分别高达87%和54%,分别居于可比银行第一、第二高的水平。这与其独特的商业模式密不可分,代理网点不得开展资产和对公存款业务,因此邮储银行专注于“打造一流大型零售商业银行”。

二、财务提升空间巨大

邮储银行的零售型国有银行属性使其具备稳健性。邮储银行核心优势主要体现为三个方面:1.盈利能力强劲。2019年前三季度归母净利润同比增速为可比银行最高,ROE同比提升幅度为可比银行最大。与此同时,邮储银行ROE水平位列可比银行第二高。2.资产质量优异。各项存量资产质量指标均为可比同业最优,19H1末逾期率、19H1末关注率、19Q3末不良率分别低于可比同业73、173、60bp。3.拨备非常厚实。19Q3末拨备覆盖率高达391%,仅次于招商银行。

广阔的提升空间使其具有成长性。与同业相比较,邮储银行主要提升空间在于:

1.贷款占比偏低。2019Q3末,邮储银行贷款余额占比、贷存比分别仅46%、51%,均为可比同业最低,分别低于可比同业9pc和29pc。据测算,贷款占比每提升1pc,可提高生息资产收益率和净息差约1.5bp(19H1贷款收益率4.84%,生息资产收益率4.07%,贷款日均余额占生息资产比重为48%),若贷款达到可比同业平均水平55%,则生息资产收益率可提升11bp左右。目前邮储银行已在6个省份试点代理网点的小额贷款辅助贷款,网点潜能释放值得期待,贷款占比有望持续提升。

2.非息贡献偏低。2019年前三季度邮储银行非息收入贡献为可比银行中最低,对营收贡献仅15%。主要是中收贡献偏低(仅6.4%),代理网点按照“谁办理谁受益”的原则确认手续费收入和支出,因此代理储蓄结算和销售的部分手续费收入转移支付给邮政集团。随着中邮理财获批开业和未来逐渐发力信用卡,理财和银行卡业务将成为中收的主要增长点。测算邮储银行中收贡献每提升1pc,可带动营收增速提高1.2pc、净利润增速4.6pc(以2019年前三季度静态测算)。

3.管理效率提升。代理储蓄的特殊模式导致邮储银行的成本收入比远高于可比银行,2019年前三季度高达53%。不考虑储蓄代理费,其2019H1成本收入比亦达到25%,与运营效率较高的工行、建行存在一定差距。随着网点运营效率提升,未来成本收入比有望继续呈现稳中有降的态势。

三、上市补充资本弹药

回A补充资本弹药,保障资产结构优化。根据邮储银行2020年1月10日公告,联席主承销商全额行使超额配售选择权,额外募集资金42亿元,连同初始发行金额285亿元,本次A股IPO共募集资金净额322亿元,静态测算约可提升邮储银行核心一级资本充足率67bp至10.22%(根据19Q3数据)。资本得到补充后,有利于保障邮储银行贷款占比提升、资产结构优化。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP