中泰证券:赣锋锂业(01772)氢氧化锂产能再上台阶,锂价或面临上行风险

本文来自微信公众号“ 分析师谢鸿鹤”,作者: 中泰金属有色团队。

投资要点在2019/2020/2021年电池级碳酸锂市场均价分别为6.9/6/6.5万/吨、电池级氢氧化锂市场均价分别为8.4/7/7.5万/吨的价格假设下,我们预计公司2019/2020/2021年归母净利润分别为4.63/10.01/14.69亿元,对应EPS分别为0.35/0.75/1.10元(考虑2017年12月发行的可转债转股摊薄),目前股价对应A股的PE估值水平则分别为133X/63X/43X。维持“买入”评级。

事件:1、赣锋锂业(01772)2月8日发布公告,拟发行可转债募集资金总额不超过21.08亿元,募集资金将投资于认购Minera Exar公司部分股权(已持有Minera Exar 50%股权,募集资金置换前期已投入自筹资金)、万吨锂盐改扩建项目以及补流;

2、公司全资孙公司荷兰赣锋以自有资金1600万美元再认购阿根廷Minera Exar约1400万股新股,完成交易后将持有Minera Exar 51%的股权,并且同意荷兰赣锋按持股比例再对阿根廷Minera Exar公司进行增资,增资金额不超2亿美元;3、全资子公司赣锋国际增资RIM,交易金额不超过5000万澳元,用于优化Mt Marion锂辉石矿项目的采矿选矿工艺。

一、公司再次加码资源布局,进一步巩固资源壁垒

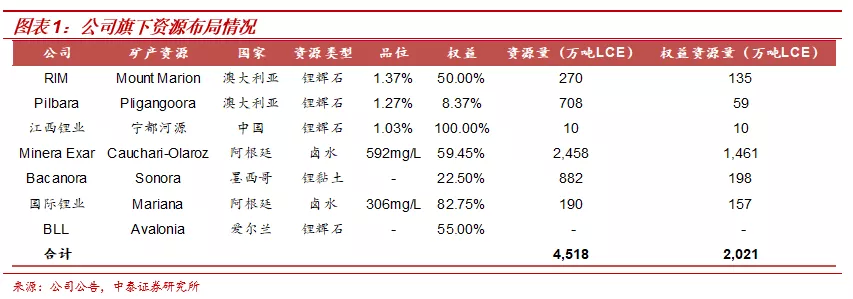

公司从锂盐深加工业务起步,上游资源一度在发展初期是限制公司发展的瓶颈环节,但自2011年起,公司收购国际锂业9.9%的股权,开始布局上游锂资源,后续通过持续投资RIM(50%)、Pilbara(8.37%)、Minera Exar(上述两笔交易完成后达到51%,Cauchari-Olaroz 项目59.45%权益)等公司,不断加大原料端布局,形成了稳定、优质以及多元化的原材料供应体系。在锂资源经过18-19年大幅回落之后,当前位于行业周期底部,公司再次通过可转债等方式布局优质资源,进一步巩固资源壁垒。

加码布局南美优质盐湖。Minera Exar拥有位于阿根廷Jujuy省的Cauchari-Olaroz锂盐湖项目,其卤水矿资源的品质较高,杂质含量较低,规划产能年产4万吨电池级碳酸锂计划于2021年投产,投产后Cauchari-Olaroz项目有望成为全球生产成本最低的卤水提锂项目之一,现金成本可以媲美Actama盐湖。交易完成后,公司将拥有权益锂资源量超过2000万吨LCE。

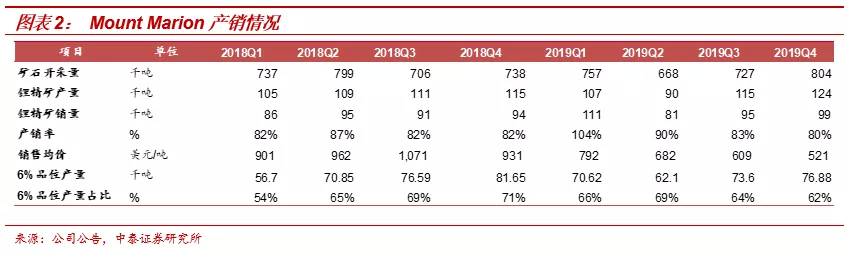

增资RIM,优化Marion采选工艺,进一步保证优质锂辉石原料供给。Mount Marion项目是公司现用的主要锂资源,该矿山2017年2月进入商业化生产,锂精矿产能45万吨,公司自2014年收购RIM股权起,不断加大投资,现有50%权益,此次增资用于优化Mt Marion锂辉石矿项目的采矿选矿工艺,截止2019Q4,该矿山6%精矿产量占比达到60%以上,随着采选工艺的进一步优化,或有利于提升高品位精矿的产销占比,保证为公司生产提供所需的更为优质的锂辉石原料。

二、“万吨锂盐改扩建项目”正在推进,氢氧化锂产能再上台阶

1、公司为国内极少数能够进入到全球核心动力电池产业链公司之一:公司相继与全球核心动力电池、主机厂签订战略供货协议,一是与全球动力电池龙头LGC合作,2019年-2025年,公司向LG化学销售共计9.26万吨电池级锂产品;二是与全球标杆电动车主机厂特斯拉合作,特斯拉年采购数量约为公司电池级氢氧化锂当年总产能的20%;三是与欧洲汽车巨头大众、宝马合作,分别签署战略合作备忘录与长期供货协议。

2、面对全球核心动力产业链旺盛需求,公司氢氧化锂产能再上台阶:2018年中已投产2万吨氢氧化锂产能,并2018Q4投产1.75万吨碳酸锂产能,当前公司将再通过“万吨锂盐改扩建项目”——5万吨电池级氢氧化锂项目,实现氢氧化锂产能将再上台阶,以匹配中下游旺盛需求,该项目将在今年投产,也就是2020年形成7万吨氢氧化锂产能。

三、产业链核心企业协同共进,打造供应链体系高壁垒

目前,在政策推动以及技术突进下,新能源汽车以及电池企业快速成长且头部集中愈发明显,对全供应链的稳定性和连续性要求不断提升;而锂盐上游端,经历15-17年牛市后,锂盐供应企业不断增多的同时产品、资源卡位等差异亦在不断加大,如何双向匹配,做到“门当户对”,是行业内企业都在做的事情。产业链两端“从量到质”的变化,推动锂盐告别纯粹“量的野蛮生长”,步入更加注重精细与稳定品质的后野蛮放量时代。公司作为锂业龙头,在品质、资源、规模以及稳定的供应体系等方面能够满足标杆客户的高要求,竞争优势随着产业与资本多层次不断的战略合作也愈发显著。这也构成了公司未来快速发展的基石。

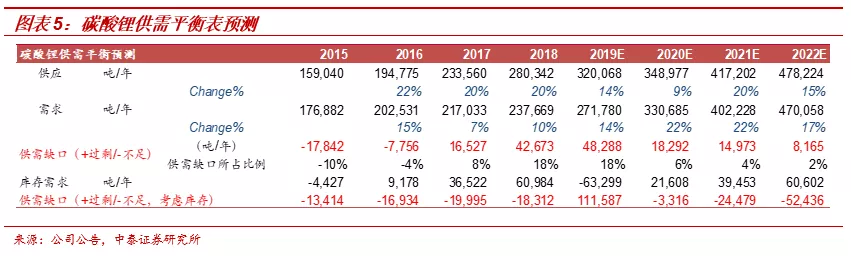

四、行业“出清”信号不断,供需结构大幅改善,锂价或面临上行风险

西澳矿山减停产不断, 2019年Q4,澳洲西部矿山(不包含Greenbush)锂精矿合计产量为22.90万吨,环比下滑9.77%,另外南美盐湖放缓扩产节奏, 2020-2022年锂供需结构边际改善(已将氢氧化锂折算为碳酸锂当量),锂过剩占比由15%附近回落至2%左右,虽处于过剩状态,但考虑到补库周期后,价格其实面临更多的是上行风险。

投资建议:在2019/2020/2021年电池级碳酸锂市场均价分别为6.9/6/6.5万/吨、电池级氢氧化锂市场均价分别为8.4/7/7.5万/吨的价格假设下,我们预计公司2019/2020/2021年归母净利润分别为4.63/10.01/14.69亿元,对应EPS分别为0.35/0.75/1.10元(考虑2017年12月发行的可转债转股摊薄),目前股价对应A股的PE估值水平则分别为133X/63X/43X。维持“买入”评级。

风险提示:项目推进不及预期;新能源汽车销量不及预期;锂价超预期回落。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP