再亏20亿美元后,孙正义终于服软:缩小规模,先做小事情

本文来自投中网。

2月12日,软银集团发布了2019财年三季度报告(到2019年12月为止),交出了一份远差于市场预期的答卷。上个季度,软银集团的净利润约为5.01亿美元,远低于投资者的预期。软银集团的净利润下滑了92%,营业利润更是下降了99%。

拖累软银集团业绩的最大祸首,正是愿景基金。2019年第三财季,愿景基金净亏了2251.24亿日元(约合20.49亿美元)。

目前1000亿美元的愿景基金一期已经结束投资期,软银正在募集第二期愿景基金。因为一期基金表现不如人意,二期基金的募集困难重重。但孙正义此前一直以乐观面目示人。2019年8月孙正义曾宣称,1080亿美元的愿景基金二期“将在三个月内开始投资”。

而此次软银集团三季报发布的同时,孙正义公开表示:“这次,我正在考虑缩小(愿景基金二期的)规模。”这是孙正义首次软化立场,他在发言中承认:“许多人感到担心、焦虑。”

根据孙正义的介绍,软银计划筹集期限比愿景基金短的“过渡基金”,该基金的有效期至2029年。他补充说,尚未作出最终决定,包括基金的规模。另外,软银集团会继续自己进行投资。

但是,对于愿景基金近期面临的困难,孙正义坚持认为只是短期的。在渡过难关之后,软银仍然会继续前进。在说完缩减基金规模之后,孙正义继续表示:“我想在较短的时间内做一些较小的事情,让每个人都松一口气,然后再正式做更大的事情。”

业绩不佳 孙正义被股东要求改组董事会

得益于2月11日美国法院批准了由软银控制的Sprint(S.US)与另一家美国无线运营商T-Mobile(TMUS.US)的合并。 2月12日软银集团的股价大幅上涨了11%。但这仍不能掩盖财报的难看。

软银集团在2019年第三财季(10月至12月)净销售额为2.4381万亿日元(约合221.91亿美元),同比下降3%;归属于母公司股东的净利润为550.35亿日元(约合5.01亿美元),同比大跌92%。

软银集团是一家控股型公司,旗下几大业务板块多数是收购来的,各自没有关联、独立运营。因此软银集团本身也相当于一个大一号的愿景基金。目前软银集团旗下有五大业务板块,各板块业绩如下:

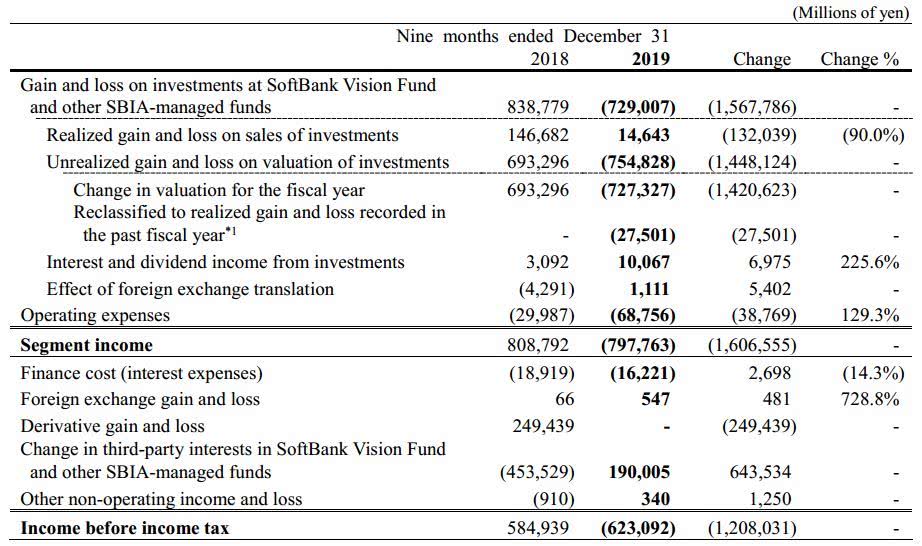

1. 愿景基金,这部分也包括软银在2019年成立了一些其他基金,这些基金主要投资于软银原原计划用愿景基金第二期投资的一些项目。前三财季净销售收入-7290亿日元,同比下降188%;运营利润7977亿日元,同比下降200%。

2. 软银,日本最大的电信运营商,包括收购的原雅虎日本业务。前三财季净销售收入34495亿日元,同比上升4.9%;运营利润7548亿日元,同比上升6.6%。

3. Sprint,美国排名第三的移动运营商,2012被软银收购。前三财季净销售收入27944亿日元,同比下降6.4%;运营利润1378亿日元,同比下降46%。

4. ARM,著名的手机芯片设计大厂,被软银在2016年收购。前三财季净销售收入1430亿日元,同比下降2.1 %;运营利润-426亿日元,同比下降130%。

5. Brightstar,软银2013年收购的手机分销商。前三财季净销售收入7027亿日元,同比下降13.5%;运营利润-426亿日元,亏损幅度收窄77%。

可以看到软银集团的五大业务表现总体上并不理想,只有软银的日本业务销售收入上升了4.9%,其他板块均出现了销售下滑,盈利状况堪忧。

负面缠身的软银现在压力上大。目前软银的市值约1000亿美元,与2019年5月时的巅峰相比已经跌去了一半以上。股价表现不佳,也让孙正义遭到软银集团股东的质疑。

美国著名的对冲基金埃利奥特管理公司此前向软银投资了25亿美元左右,持有软银接近3%的股份,这是这家管理规模402亿美元的对冲基金持仓最重的股票之一。

埃利奥特公开发声明称力挺软银,称其对软银的大量投资表明它坚信市场严重低估了软银集团资产组合的价值。但纽约时报上周称,埃利奥特近期已经与孙正义会面,向其施压要求改变。埃利奥特提出的要求包括软银花200亿美元回购股票,以及改组软银的董事会。

愿景基金99%的项目未退出 投资组合贬值68亿美元

对软银集团业绩影响最大的因素,当然是目前正处在风口浪尖的愿景基金。总规模1000亿美元的愿景基金,软银集团在财报中做并表处理。愿景基金投资组合的贬值,也就直接反映在软银集团的财报中。

以WeWork和Uber为代表的被投企业,在2019年或IPO失败或流血上市。导致的结果是,至2019年第三财季末,愿景基金愿景基金未退出的投资组合账面价值减值高达7273亿日元。再加上大幅扩大的运营支出,愿景基金业务板块出现了7978亿日元的营业亏损。

愿景基金2019年第三财季业绩(摘自软银季报)

在2019年第三财季愿景基金完成了两个项目退出,其中一个还是流血减持,让愿景基金赔了202亿日元。好在2018年上市的液体活检明星公司Guardant Health表现不错,愿景基金减持收益达348亿日元。两个项目一赔一赚,愿景基金获得的退出收益净值为146亿日元。

对愿景基金来说最头疼还不是流血减持,而是到目前为止绝大部分项目仍未退出,而这些项目在手中一天天贬值。截至2019年第三财季末,也就是2019年12月末,愿景基金共投出了749亿美元,其中746亿美元的投资未退出,占比99%。

这些未退出投资的账面价值,截至2019年12月末为798亿美元。基本打平,不亏不赚。虽然愿景基金的期限长达12年,如果愿意,愿景基金完全可以继续持有这些投资等待中长期的升值,但是2019年软银的投资组合的估值出现了拐点。

财报显示,目前愿景基金手中有88个项目,在2019年前三财季,88个项目中有29个项目估值上升,合计升值52.94亿美元。同时有31个项目估值下降,合计下降121亿美元。愿景基金的重仓标的之一、2019年5月上市的Uber,上市后股价遭到腰斩。目前进入2020年后科技股普涨,Uber也仍未收复发行价。另外,还有28个项目估值没有变化。

愿景基金投资组合行业分布及业绩

2017年成立的愿景基金,以1000亿美元的超大规模震惊了全球风险投资业。愿景基金定位于投资独角兽级别的企业,同时还要求高成长性,被认为改变了VC的游戏规则。根据合伙协议,愿景基金的投资期在2019年12月31日正式结束,但短短两年间却已物是人非。目前,愿景基金仍有237亿美元的承诺资本没有投出,但软银选择在2019年9月底提前结束了投资期。剩余的资金,将被用来对老项目追加投资以及运营开支。

投WeWork亏了50亿 软银决定再投30亿美元。

导致愿景基金和软银集团业绩惨败的头号杀手,当然就是WeWork。

截至2019年12月底,软银集团和愿景基金一共向WeWork及其三家附属公司(WeWork中国、WeWork亚洲、WeWork日本)投资了103亿美元,但目前这笔投资的账面价值只有53亿美元。其中愿景基金投资了43亿美元,目前账面价值为20亿美元。

在爆雷之前,WeWork的估值高达470亿美元。但随着IPO不顺,这些纸面富贵像水一样蒸发了。2019年9月8日,道琼斯报道说,WeWork考虑将其IPO估值降至200亿美元以下。9月13日,WeWork的IPO估值已经跌至100亿到120亿美元之间。

在2019年9月底,软银集团在财报中对WeWork的整体估值下调为78亿美元。到2019年12月底,软银将WeWork的总估值进一步降为73亿美元。而在2019年2月,软银集团在对WeWork的最新投资中,给出的估值仍高达470亿美元。

WeWork在上市前夕的突然“猝死”,是2019年全球VC业最令人震惊的事件,大概也出乎孙正义的预料。面对突然爆发的危机,孙正义的选择是继续投入巨额资金。2019年10月22日,软银与WeWork达成一份全面的救火协议。

首先软银集团将一笔原本承诺在2020年4月支付的15亿美元的投资款,提前至2019年10月支付,但行权价格被从110美元每股下调为11.6美元每股,也就是说将WeWork的估值下调了10倍。这一调整给软银集团难看的财报挽回了部分颜面,让软银集团在2019年第三财季减少了约10亿美元的资产减值损失。

另外,软银集团还向WeWork提供各类债务连带担保,总规模合计达50.5亿美元。作为回报,WeWork以0.01美元每股的象征性价格向软银集团发行了认股权证。这进一步改善了软银集团2019年财季的业绩。

如果没有这些措施,软银集团的这一期财报原本会更难看。

经过这些行动,软银在WeWork的持股比例上升至了80%,包括软银集团直接持有的60%和愿景基金持有的20%。尽管如此,因为大部分股份为优先股,软银在股东大会上并没有过半表决权,因此未将WeWork控股。

更大的手笔是,软银集团已经向WeWork的其他股东们提出部分收购要约,以19.19美元每股的价格,收购1.56亿股,总金额30亿美元。如果以11.6美元每股为公允价格,这笔交易溢价达65%。如果完成,下一个季度的财报又要多出一笔亏损。

也有好消息,另一家愿景基金重仓的独角兽Uber(UBER.US),其股价在2019年底被腰斩,但目前已经有所反弹。孙正义称,因为Uber的股价反弹,愿景基金在2020年初以来已经实现了30亿美元的利润。

WeWork也在2月12日发布了一份五年业务计划,目标是在2021年实现息税折旧及摊销前的正收益。孙正义表示,WeWork已获得53亿美元的资金,足以满足其资金需求,“今天我经历了严冬,接下来就是春天。”

孙正义进一步表示:“愿景基金才刚刚开始,没有必要每三个月因跌宕起伏而感到高兴或难过。”(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP