华创:中海油服(02883)切中结构性机遇,业绩加速兑现

本文来自微信公众号“华创大宗”,作者:任志强,张文龙。

核心观点

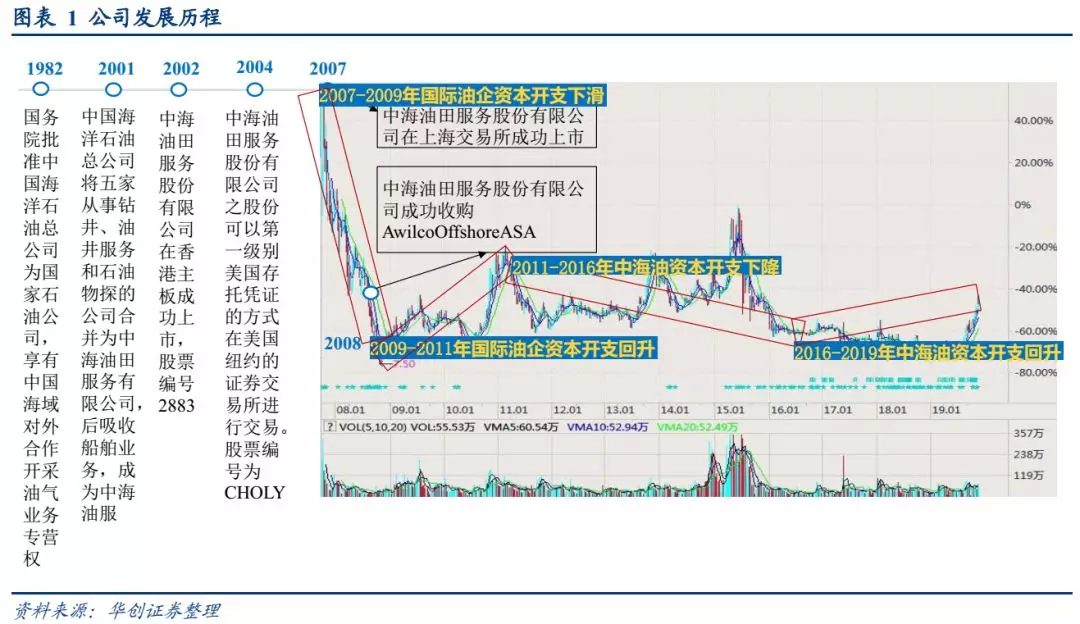

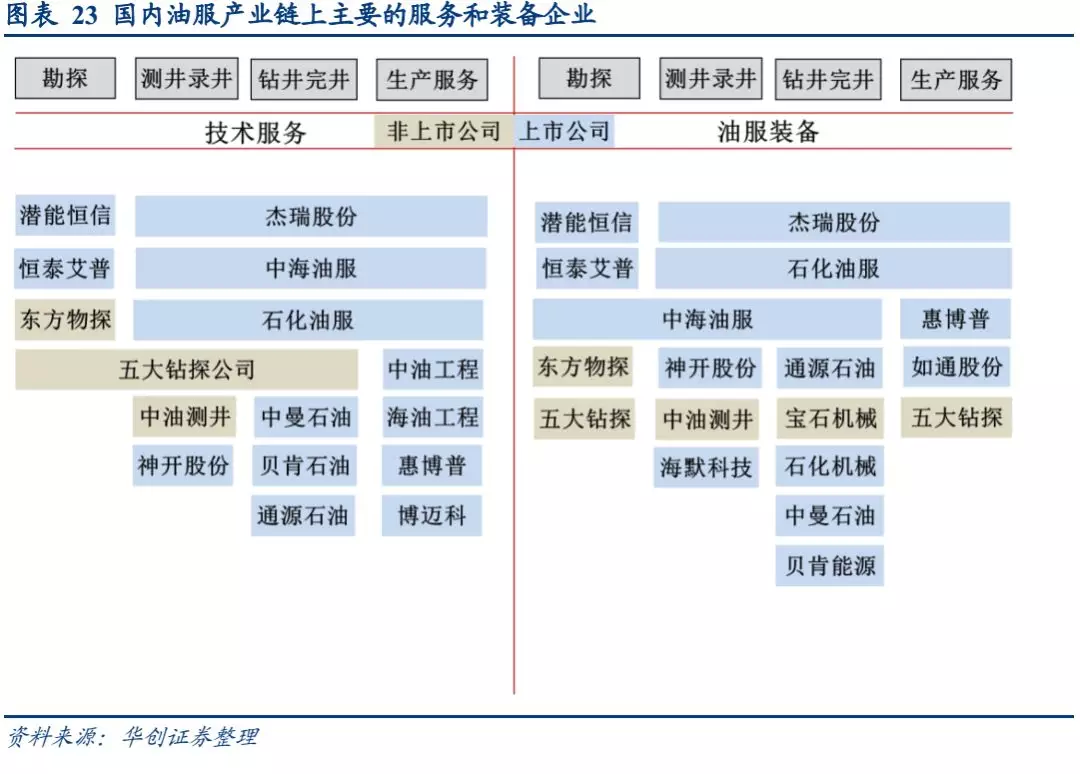

中海油服(02883)是脱胎于中海油,天生一体化油服公司。公司2001年由中国海旗下钻井、油井服务和物探领域5家子公司合并而成,天生就是一体化油服公司。在业务结构上,截至2019H1,公司49%的营收来自于技术服务,51%来自于装备板块;市场区域结构上,国内市场营收占比超过70%;市场份额上,公司占据国内近海钻井业务中享有100%的份额。

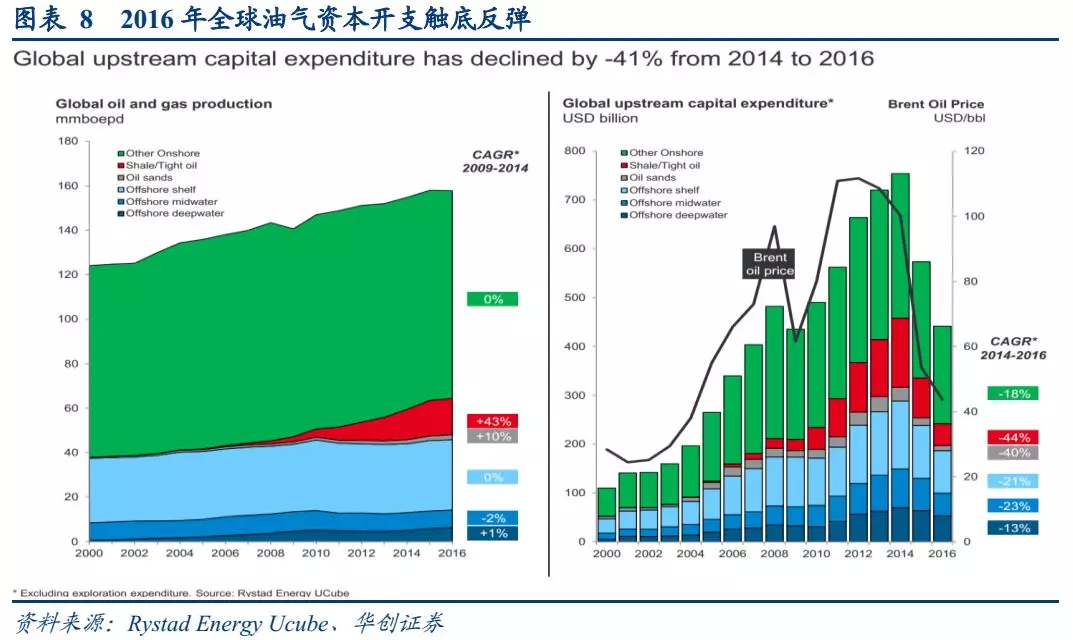

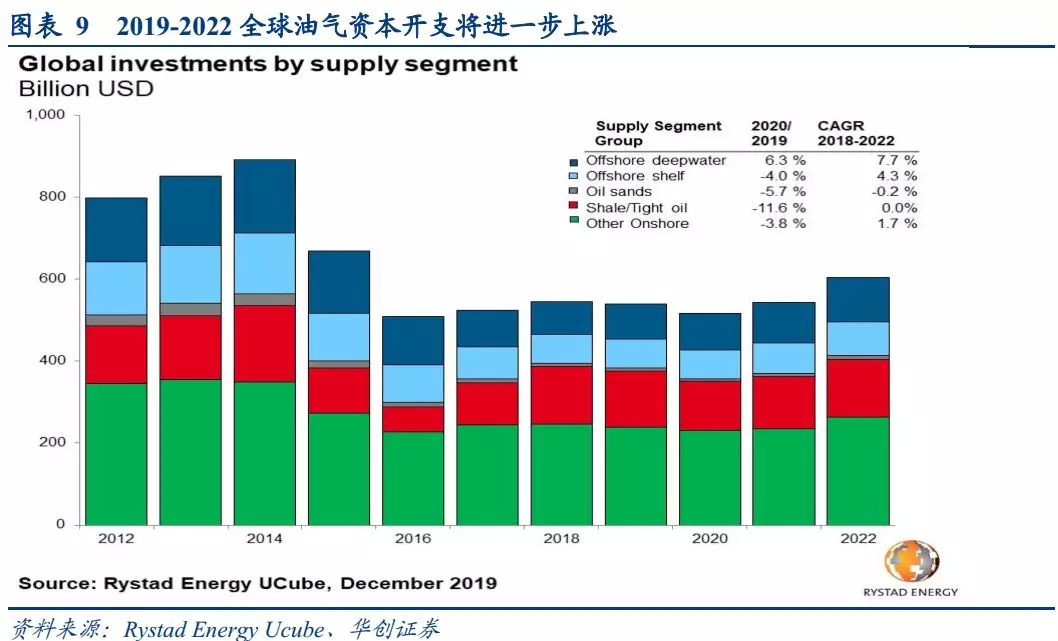

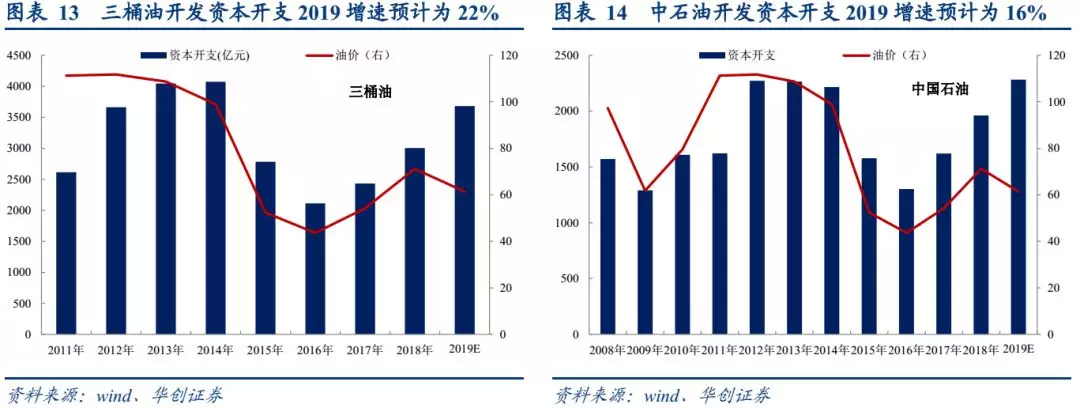

周期景气度仍在,结构性机会凸显。2016年油价、油气生产企业资本开支触底反弹,油服行业迎来上行周期。据Rystad Energy预测,未来三年全球油气公司的资本支出呈持续扩大态势,景气度维持高位;结构上,海油开发更占优,预计2018-2022年期间,深海油和近海油开发资本开支复合增速依次为7.7%和4.3%。2018年总书记重提能源安全,“七年行动计划”随后出台,以“油气合理对外依存度”和“2亿吨原油产量”成为阶段性目标,国内油气生产企业显著提高资本开支,国内油服企业收入复苏态势强于海外。

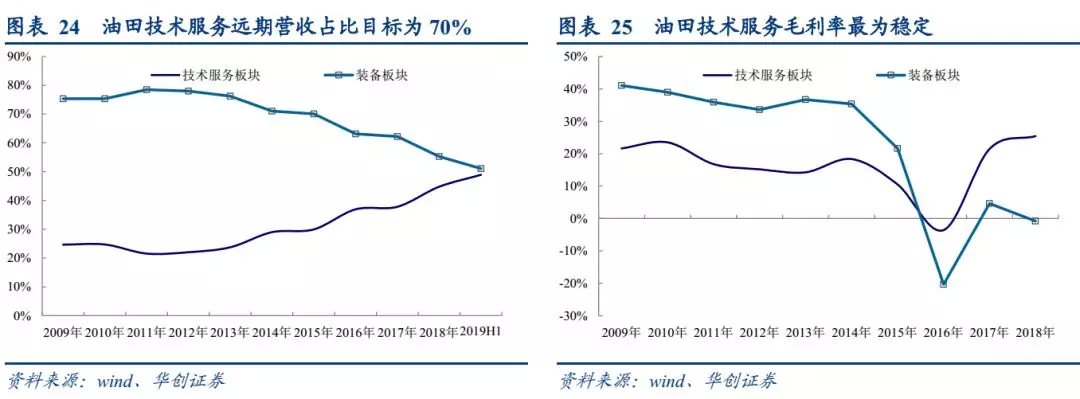

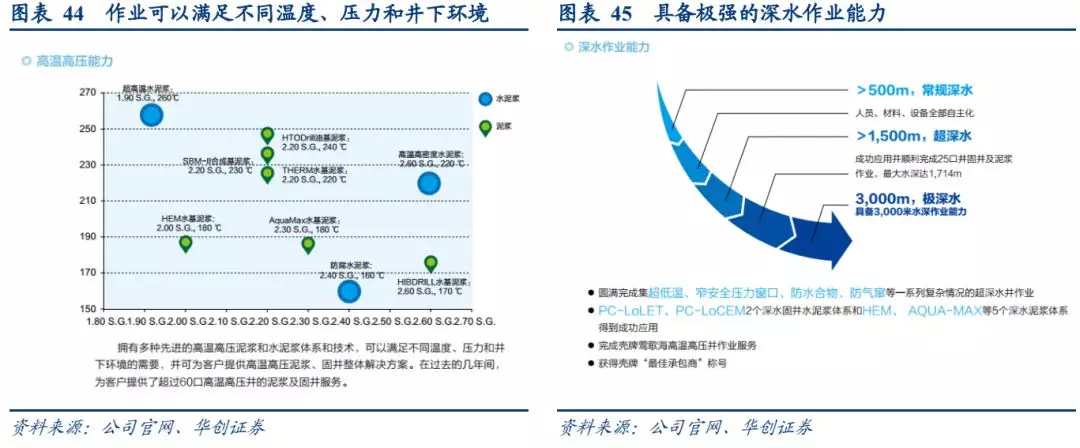

弱化装备强化服务,轻资产模式成就国内油服龙头。在“重技术轻资产”的战略取向下,公司技术服务板块营收比例不断提高,截至2019H1已经高达49%。按照公司规划,技服收入远期营收占比可达70%。装备方面,钻井平台整体过剩,公司钻井毛利率提升和营收增长需要依靠钻井平台产能利用率的进一步提升,测算结果显示2020年钻井业务年度增速最高可达20%,毛利率可达24%。技术服务方面,公司业务以装备为基础,以技术为壁垒,以集团为依靠,正处于高速增长的趋势中。在技术优势方面,公司在应对海油勘探开发的各种水深、温度和压力上具有极强的竞争力,这使得在结构性的国内+海油机遇下,有望充分受益。

按照关联交易测算,公司2021年营收有望达到456亿元。2017-2018年数据显示,公司85%的营收来自于母公司中海油集团,关联交易与总营收相关系数高达0.96。按照《2020-2022年日常关联交易公告》的指引,公司与集团2019-2022年关联交易的上限依次为290亿元、400亿元和521亿元。若假设2019-2022的执行率依次为90%,80%,70%和60%,测算结果显示,公司2021年的总营收可以达到456亿元。

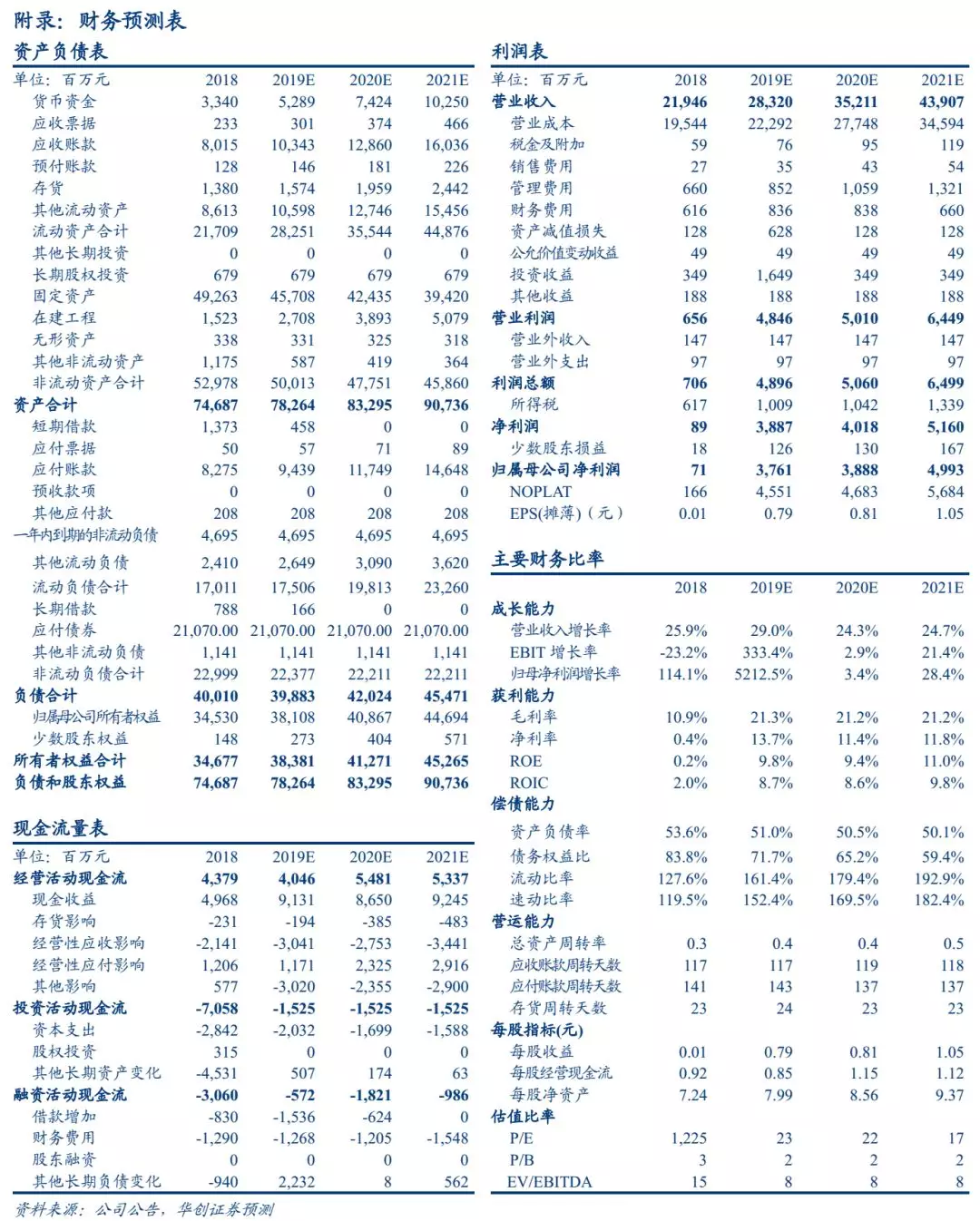

投资建议。我们预计公司2019-2021年可实现归母净利依次为37.6亿元,38.9亿元和49.9亿元,对应中海油服A股EPS依次为0.79、0.81和1.05元/股。2009年-2015年,大盘一轮牛熊,油服行业也经历了一轮相对比较完整的牛熊,若以此间均值19倍作为中枢的参考值,2020年业绩可对应A股15.0元/股的股价,2021年业绩可对应A股20.0元/股的股价,首次覆盖给予中海油服A股“推荐”评级,目标价20元/股。

风险提示:七年行动计划执行不及预期。

一、公司简介:脱胎于中海油,天生一体化油服公司

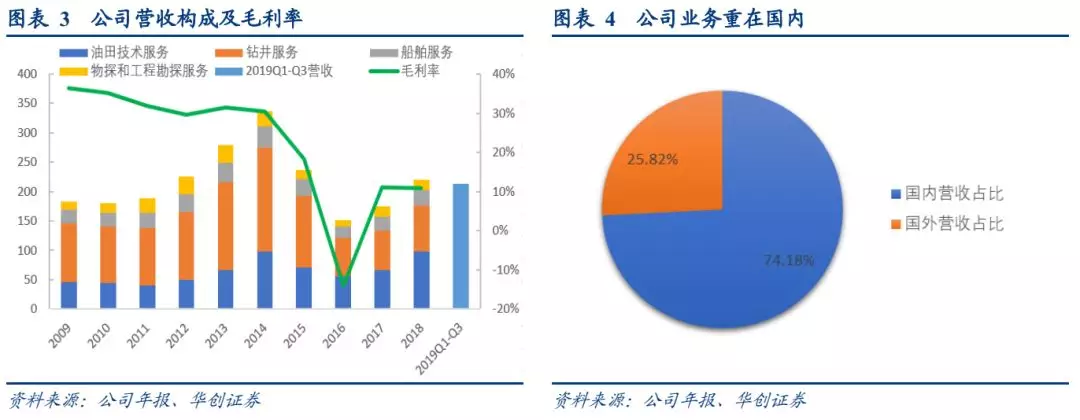

公司2001年由中国海洋石油总公司发起设立,由钻井、油井服务和物探领域5家子公司合并而成,是全球最具规模的综合型油田服务供应商之一。服务贯穿海上石油及天然气勘探,开发及生产的各个阶段,业务分为四大类:钻井服务、油田技术服务、船舶服务、物探采集和工程勘察服务。公司既可以为用户提供单一业务的技术服务,也可以为客户提供一体化整装、总承包作业服务,服务区域包括中国及亚太、中东、远东、欧洲、美洲和非洲等地区和国家。

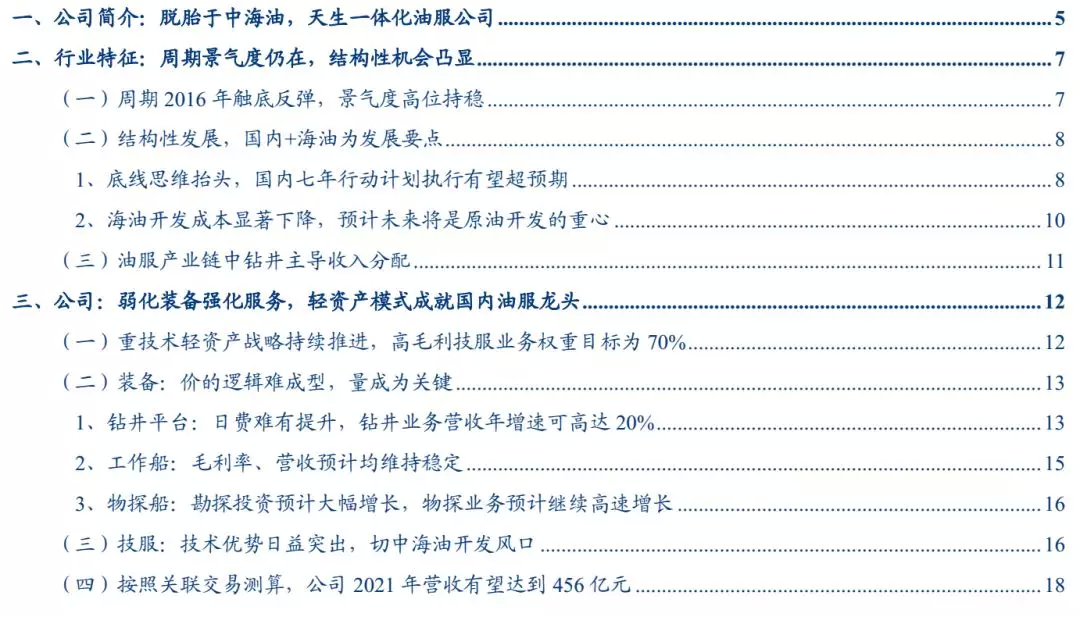

公司于2007年9月在上海证券交易所上市,控股股东和实际控制人为中国海洋石油集团有限公司(中海油),截至2019年其持有股份占公司股本总额的

50.5%。中海油成立于1982年,属于国资委直属的特大型国有企业,是中国最大的海上油气生产商,旗下控股子公司包括中海油服、海油工程、海油发展、中国海洋石油等。

2019年公司的行业地位得到进一步的巩固,钻井平台规模位居全球第二,海上勘探勘察及全球市场占有率、海上工作船规模和固井作业实力全球第四。近年公司紧随市场复苏形势,作业量和使用率均有大幅增长,2019年前三季度实现营业收入213亿元,同比增幅56%。从细分产品看,油田服务和钻井作为产品核心,营业收入合计占主营业务收入的比例接近80%。从作业区域看,国内市场是集团的主要营业收入来源地,国内营收占比超过70%。

二、行业特征:周期景气度仍在,结构性机会凸显

(一)周期2016年触底反弹,景气度高位持稳

在上下游关系上,油气生产企业资本开支便是油服企业营业收入的来源;而油气企业资本开支又取决于对于原油供需关系的预期和当下的现金流水平,这两个因素本质是油价的预期和当下的油价。站在全球的视角上,2016年中国启动棚改和供给侧改革,其经济强劲增长推动全球重回温和增长的轨道上,原油需求增速和油价中枢也随之提升,全球油气生产企业资本开支同步温和复苏,油服行业景气度触底反弹。

2014-2016年间油气资源供给过剩,原油价格持续走低在40-50

美元/桶徘徊,油气资本开支年均下跌超25%。近两年伴随油价回升进入中等油价时代,全球油气资本开支触底反弹,2019年将继续保持小幅增长。据Rystad

Energy预测,未来三年全球油气公司的资本支出呈持续扩大态势,景气度维持高位;结构上,海油开发更占优,预计2018-2022年期间,深海油和近海油开发资本开支复合增速依次为7.7%和4.3%。

(二)结构性发展,国内+海油为发展要点

1、底线思维抬头,国内七年行动计划执行有望超预期

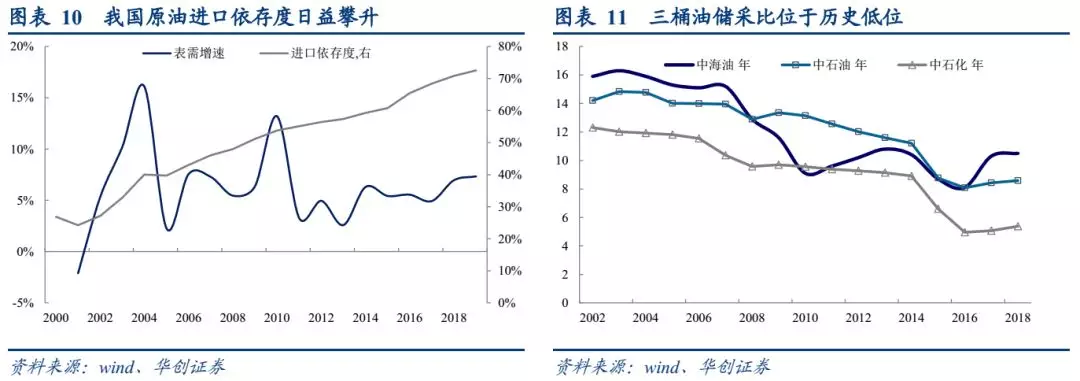

截至2019年,我国原油进口依存度高达73%,三桶油储采比处于历史最低水平,能源安全形势日益严峻。随着国际形势日益复杂,底线思维再次抬头,2018年7月,总书记作出重要批示,国家有关部委、国内主要石油公司迅速行动,研究部署加大国内油气勘探开发工作力度、保障国家能源安全的措施。

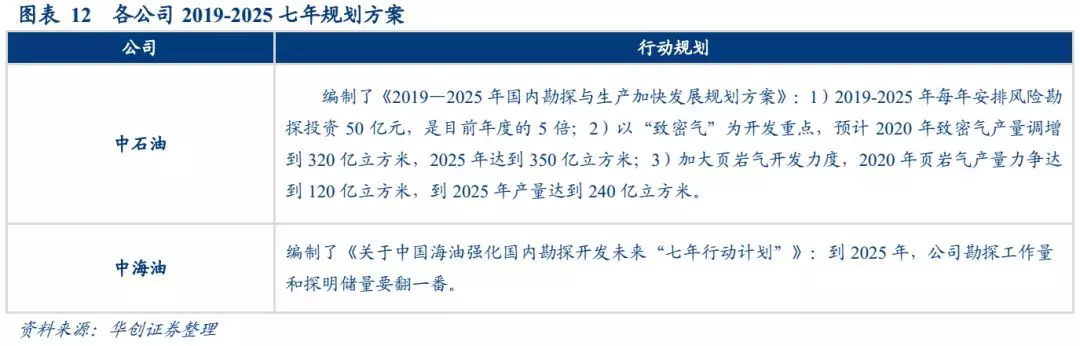

作为响应,中石油、中海油等先后推出2019-2025七年规划方案,中石油明确7年行动计划期间每年安排50亿元的风险勘探投资(增长至5倍);中海油明确勘探工作量和探明储量要翻一番。按照中石化副总、工程院院士马永生在采访中的表述:“七年行动计划旨在要把原油、天然气的对外依存度保持在一个合理范围,使国内原油产量能够稳定在每年2亿吨以上”。

在底线思维和全国的通力合作下,预计国内原油开发强度将显著强于海外,呈现与油价脱钩的特战。

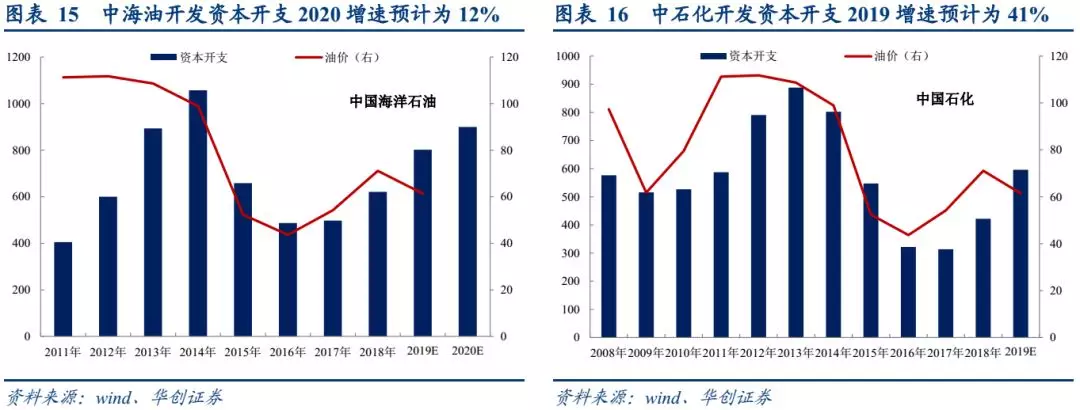

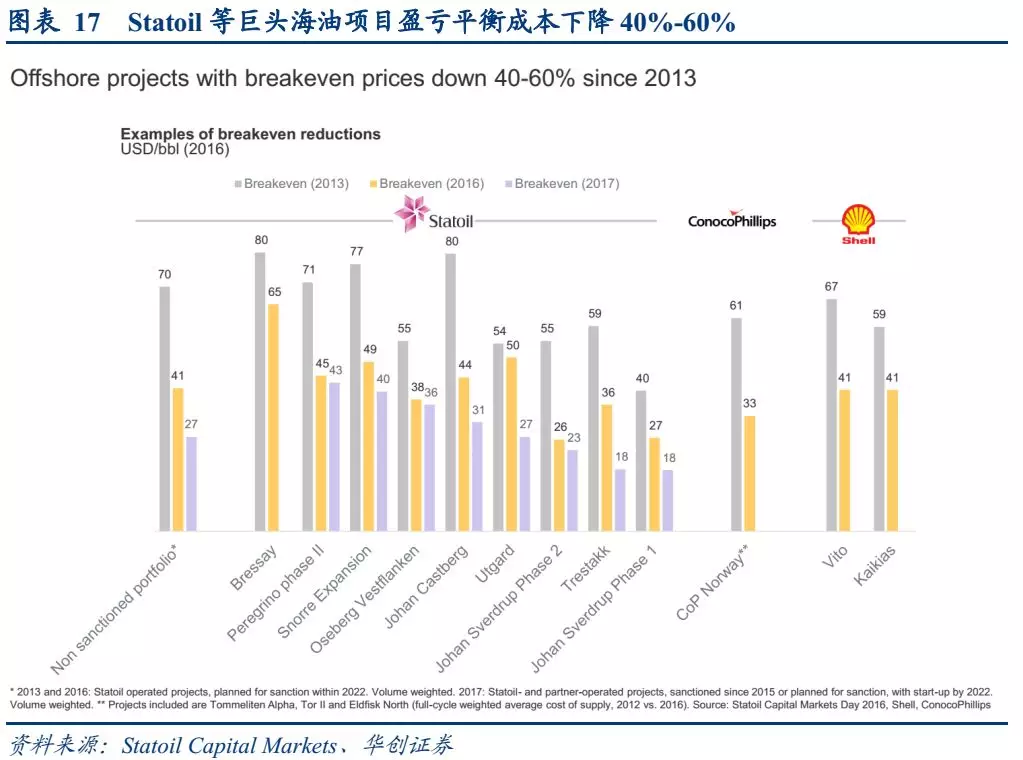

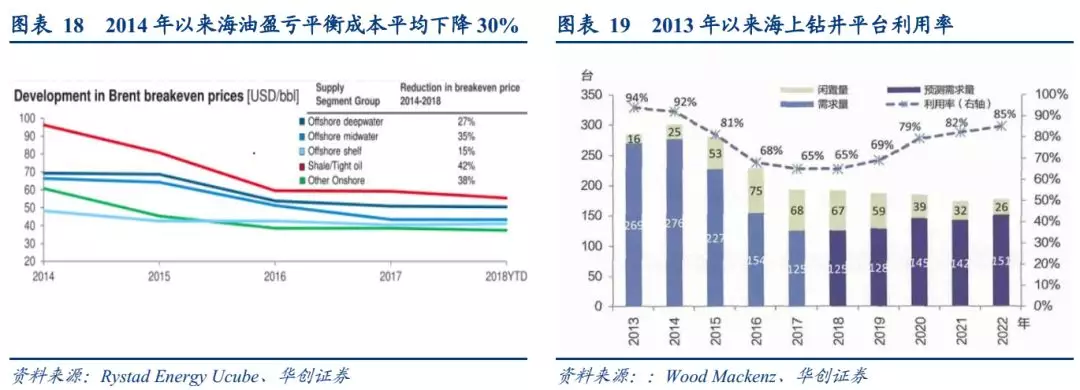

2、海油开发成本显著下降,预计未来将是原油开发的重心

据Rystad Energy统计,自2014年至2018年,海油项目盈亏平衡成本平均下降了30%,其中深水项目降低了27%,浅水项目下降了35%,挪威近海和美国墨西哥湾的海油项目盈亏平衡从2013年60-80美元/桶降至2017年25-40美元/桶。以深水项目为例,深水项目降低成本的关键因素之一是降低钻机成本,根据Wood Mackenz统计,深水钻井平台利用率自2014年以来一直呈下滑的态势,降幅接近30%,钻井日费已经从2013-2014年超过50万美元/日的价格降至15万元/日,然而随着需求的增加、老旧钻机停用,利用率将逐步恢复到80%以上,到2020年后其平均日费预计将回升至30-35万美元,但依旧低于2013年之前水平。

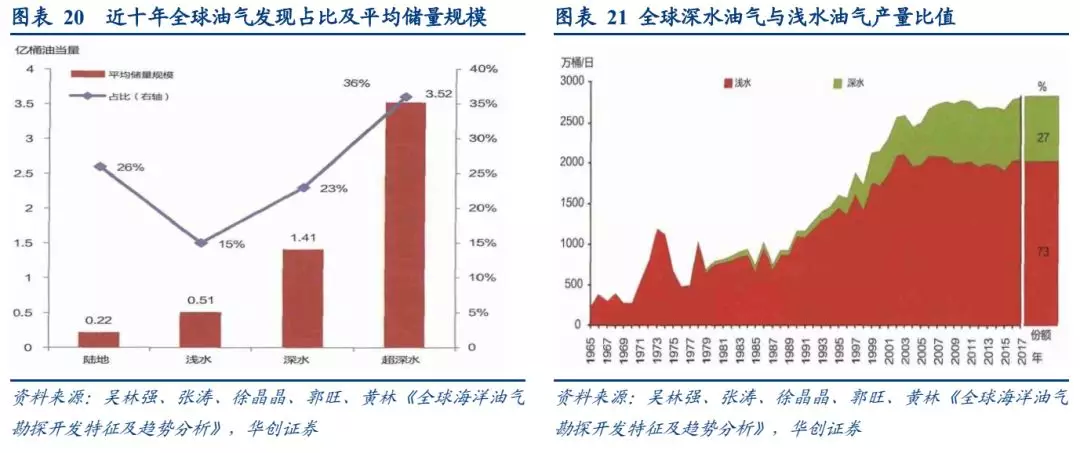

与此同时,近10年来全球海域油气勘探新增储量平均占6成以上,2018年全球海域勘探成效尤为突出。2018年全球前10大勘探新发现均位于海域,全年海域共发现油气田68个,占总数的30%,新增2P油气可采储量64.5亿桶油当量,占新增总储量的82.8%,其中,水深大于500米的深水、超深水油气发现储量占全部海域新发现储量的60%。由此,在当前陆上的油气勘探日趋成熟、新发现油气藏规模越来越小的前提下,海域油气储产量持续增长,成为全球重要的油气接替区,其中浅水油气作为开发重点,相对深水油气,产量占比在70%以上。

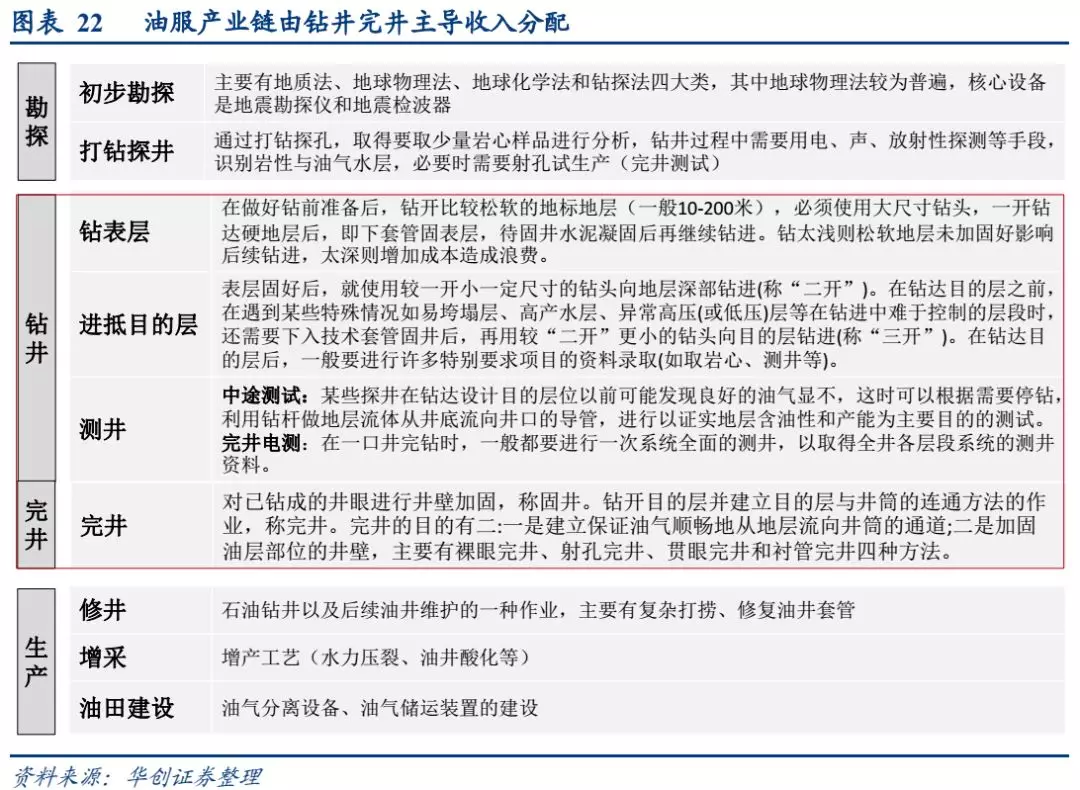

(三)油服产业链中钻井主导收入分配

油服行业按照工序划分,主要有物探、工程建设、钻井完井和生产四个环节,其中钻完井能占到油气开发投资的50%以上,主导了油服产业链的收入分配,钻井环节中(装备:服务)的权重约为(4:6)。

三、公司:弱化装备强化服务,轻资产模式成就国内油服龙头

(一)重技术轻资产战略持续推进,高毛利技服业务权重目标为70%

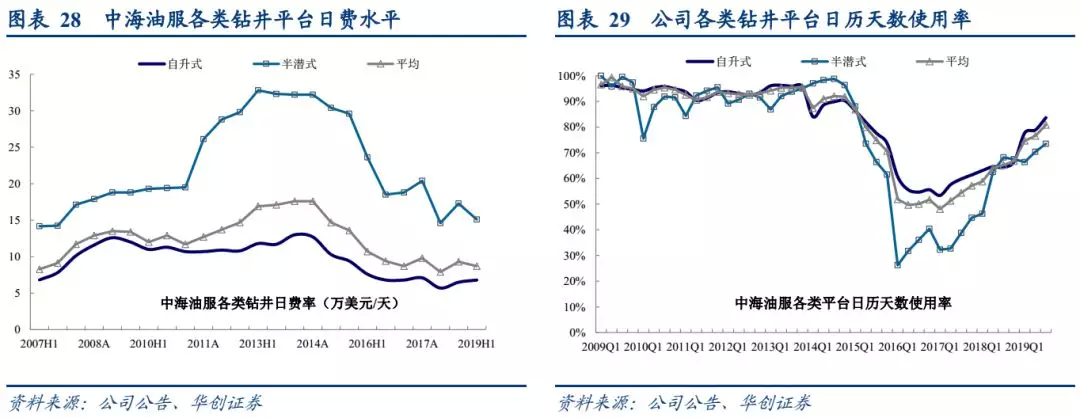

公司的业务囊括了物探、钻井和生产,可以同时提供装备和技术服务。按照公司2019H1业绩发布会公布的数据,公司拥有钻井平台52座(自升38,半潜14),管理工作船137艘(自有97,租赁40),物探船舶15艘(物探船10艘,综合勘察船5艘),依次执行钻井、船舶和物探业务。在“重技术轻资产”的战略取向下,公司技术服务板块营收比例不断提高,截至2019H1已经高达49%。按照公司规划,技服收入远期营收占比可达70%。

(二)装备:价的逻辑难成型,量成为关键

1、钻井平台:日费难有提升,钻井业务营收年增速可高达20%

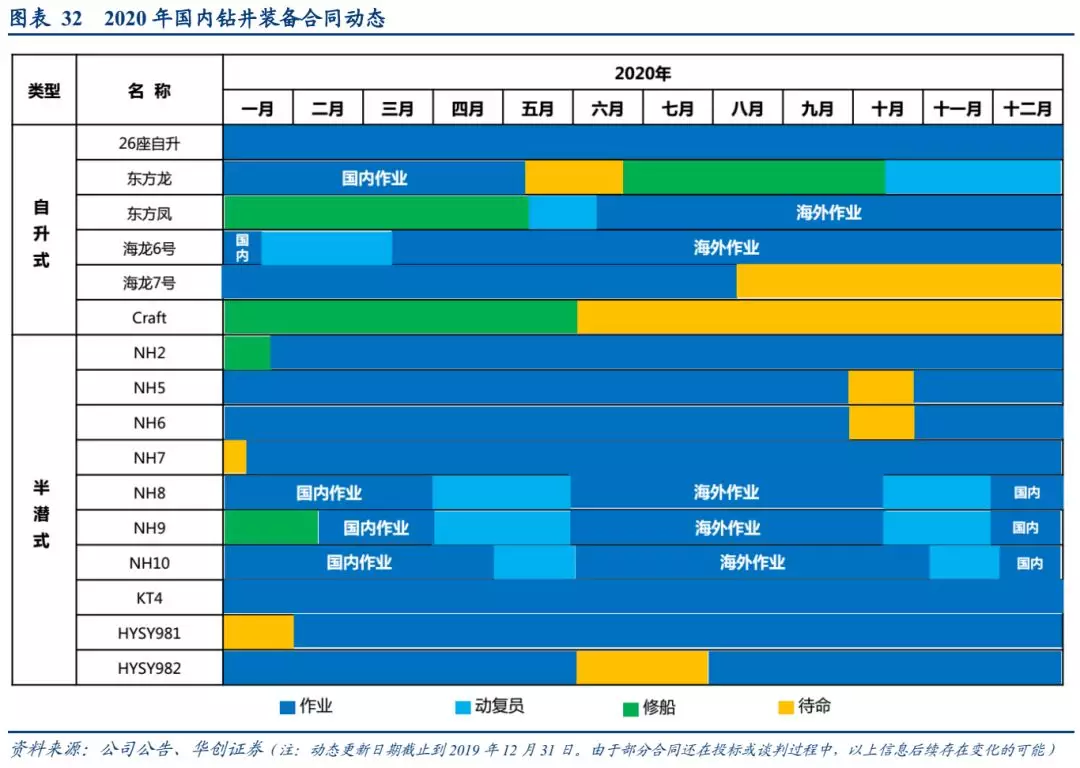

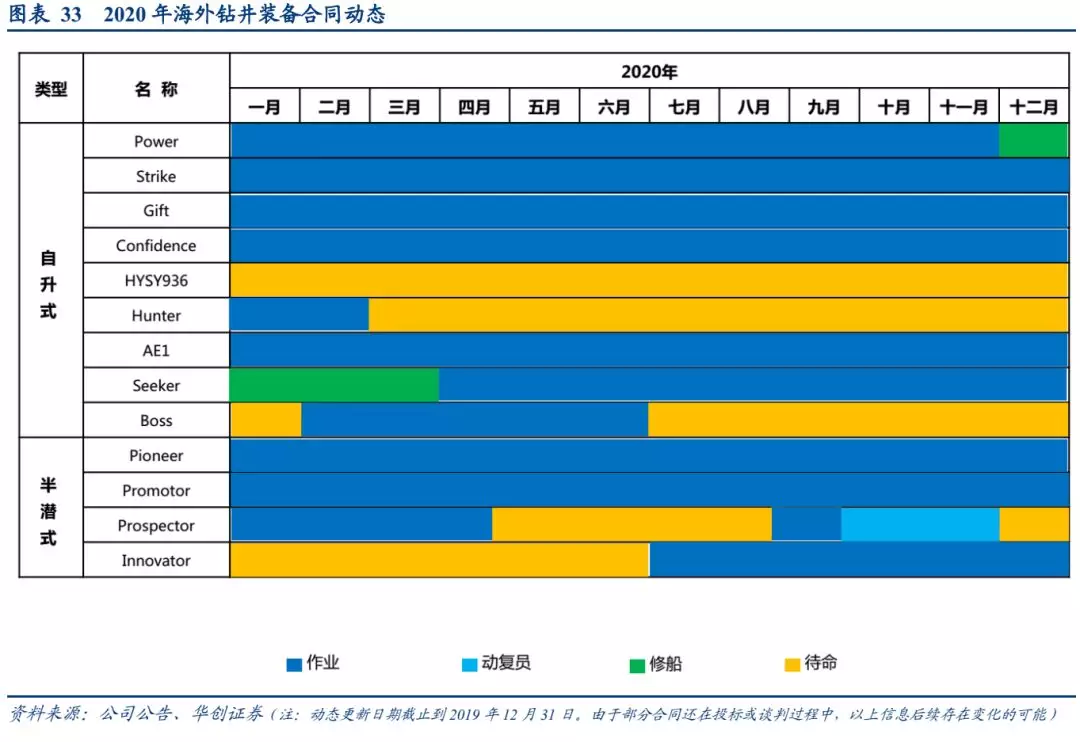

按照公司的规划,2020年公司仅增加2座自升式钻井平台,钻井平台总数仅从52增加至54,保持一贯以来的克制的资产采购思路。

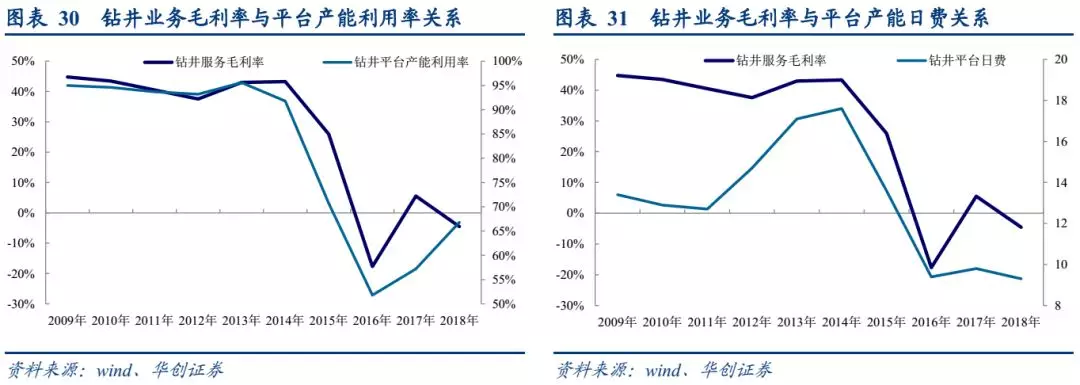

公司的钻井平台日历天数使用率在2019Q3达到了81%,达到了日费提升经验条件,但是由于全球钻井平台整体产能过剩(HIS报告显示全球124座在建钻井平台冷停,在建的82个钻井平台签约率仅7%),日费提升预计难以实现,钻井业务营收和毛利率的增长均需要仰仗钻井平台数量的增长和产能利用率的提升。按照历史数据显示,公司钻井平台产能利用率还有15%的提升空间,平台增速按照2座/年测算,钻井业务营收2020年增速最高可达20%。

作为周期性业务,钻井平台毛利率与日费、产能利用率呈现同向关系,毛利率与两者的相关系数依次为0.82和0.95,即产能利用率与毛利率关系更为密切。假设以2013年为基准,假设2020年日费为9.5万美元/天,钻井平台产能利用率达到90%,钻井平台为54座,可实现2013年营收的71%,若成本与基准相同,毛利率可达24%。

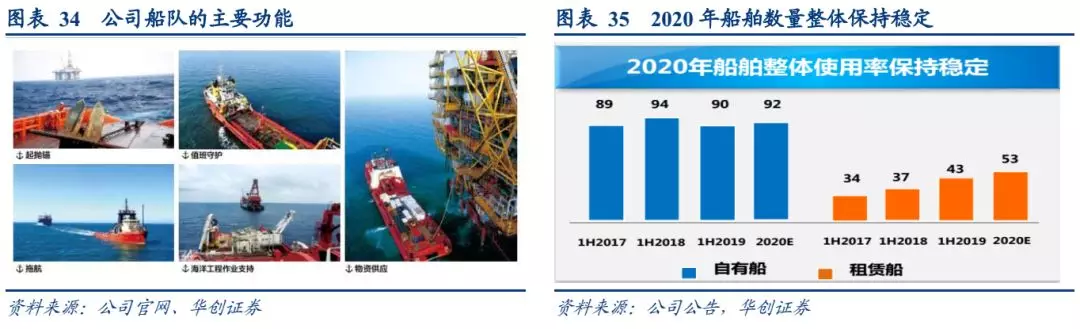

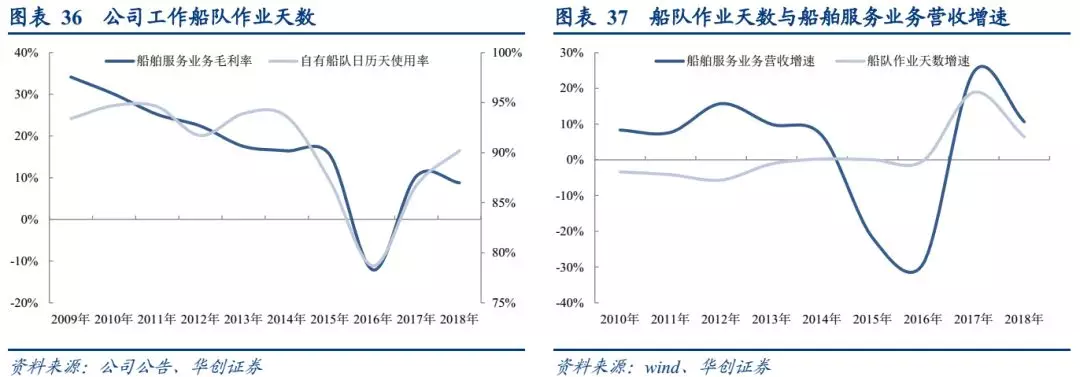

2、工作船:毛利率、营收预计均维持稳定

船舶业务核心部分是油田守护船,其需求是跟随活跃钻井平台数量相关,属于伴生性质业务,其营收增速与作业天数相关,毛利率与产能利用率相关。公司自有船队日历天使用率在2019H1已经达到了94.8%的历史最高水平,在船舶数量稳定的前提下,其营收和毛利率预计均维持高水平稳定。

3、物探船:勘探投资预计大幅增长,物探业务预计继续高速增长

中海油2018年储采比为10.5年,为三桶油中储采比最高的一家,但低于亚太的15年,更是远低于全球50年的均值。按照“2019-2025年行动计划”的安排,中海油需要实现“公司勘探工作量和探明储量要翻一番”,这意味着七年间探明储量复合增速、勘探工作量均需要高于10%,若考虑到我国贫油的现实,勘探工作量增速需要远高于探明储量复合增速,结合2019H1物探板块营收同比增长106%,可以暂时给予30%以上的复合增速预期。

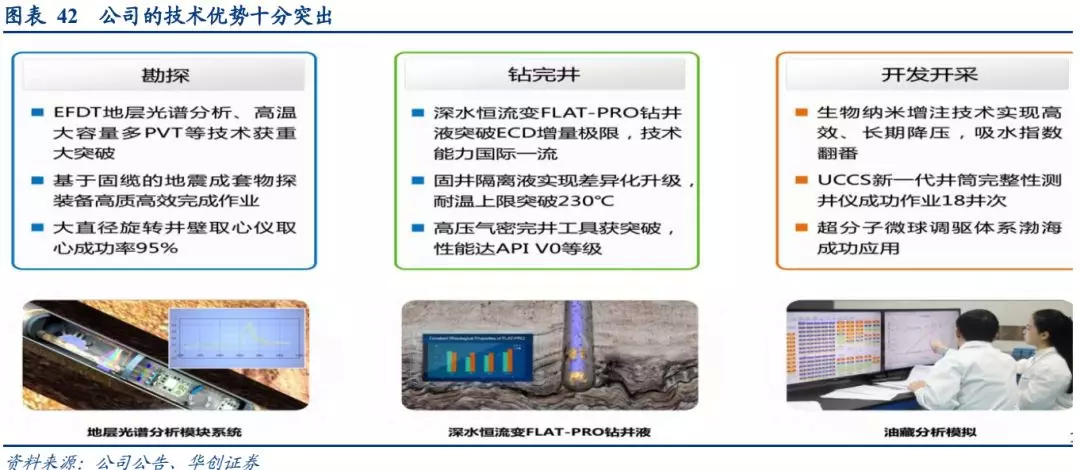

(三)技服:技术优势日益突出,切中海油开发风口

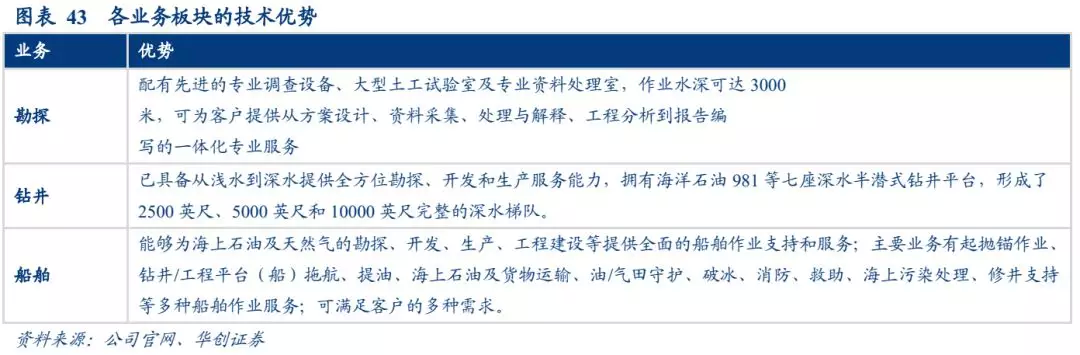

公司的技术服务业务以装备为基础,以技术为壁垒,以集团为依靠,正处于高速增长的趋势中。在技术优势方面,公司在“重技术轻资产”的战略指导下,持续对技术进行投入,使得自身在勘探、钻完井和开发开采领域具备国际一流的技术能力,在应对海油勘探开发的各种水深、温度和压力上具有极强的竞争力,这使得在结构性的国内+海油机遇下,有望充分受益。在依靠集团层面,按照2017和2018年的经营数据,公司85%的营收来自于与集团的关联交易,这意味着公司无论是装备业务、还是技术服务业务,主要的客户都是中海油集团。

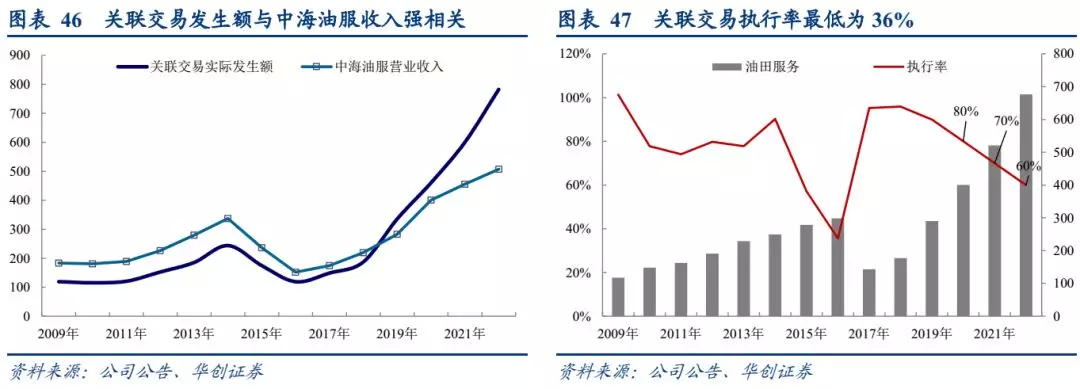

(四)按照关联交易测算,公司2021年营收有望达到456亿元

2017-2018年数据显示,公司85%的营收来自于母公司中海油集团。在数据层面,可以发现与集团的关联交易和公司的总营收相关性系数高达0.96,属于强相关关系。按照《2020-2022年日常关联交易公告》的指引,公司与集团2019-2022年关联交易的上限依次为290亿元、400亿元和521亿元。回顾历史数据可以发现,2009-2018年关联交易实际发生额与关联交易上限的比例均值为78%,最低值出现在2016年仅为36%,其他值均在55%以上。若假设2019-2022的执行率依次为90%,80%,70%和60%,测算结果显示,公司2021年的总营收可以达到456亿元。

扫码下载智通APP

扫码下载智通APP