全球药企TOP10排名出炉:强生(JNJ.US)罗氏(RHHBY)辉瑞(PFE.US)稳居前三甲

本文来自“医药魔方”

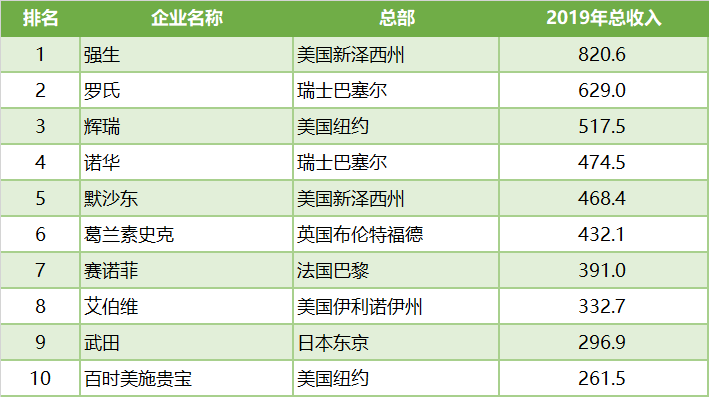

跨国药企近期陆续公布了2019年财报。若按照总收入计,可以发现强生(JNJ.US)、罗氏、辉瑞(PFE.US)依然稳居全球TOP10制药企业的前3甲。武田(TAK.US)收购Shire之后在业绩规模上得到较大提升,这也是首次有总部位于亚洲的药企进入全球TOP10榜单。

2019年全球药企TOP10(亿美元)

注:1)汇率换算1欧元=1.12美元、1瑞士法郎=1.023美元、1日元=0.0092美元;2)武田为FY2018Q4和FY2019Q1-Q3收入总和

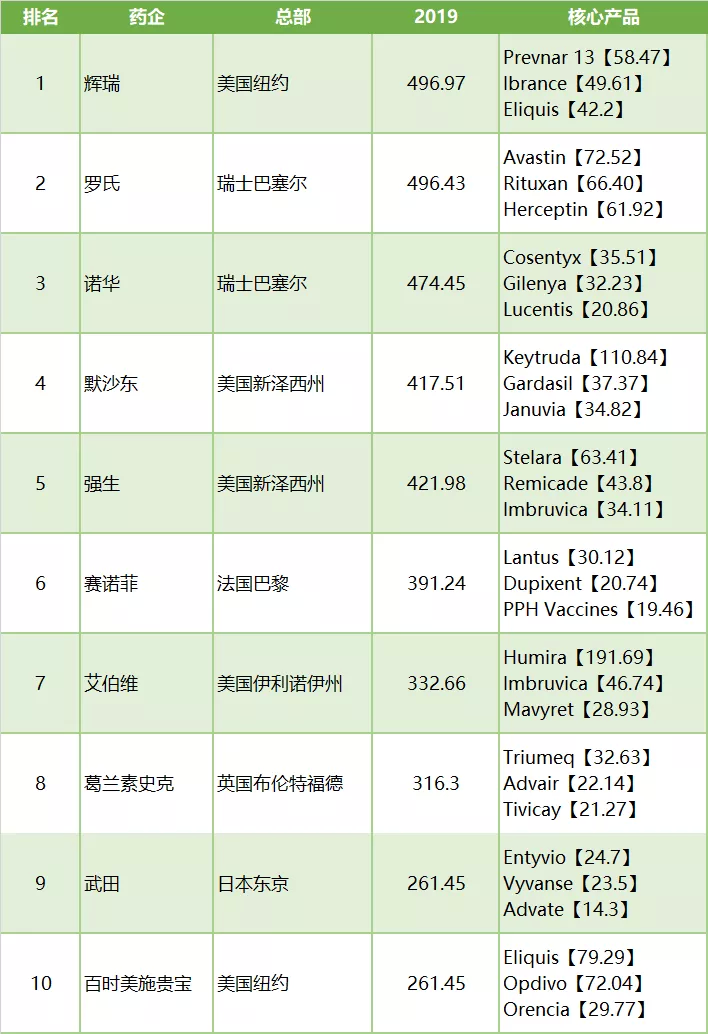

若不考虑医疗器械、诊断、动物保健业务,只考虑制药业务(包括疫苗),那么辉瑞、罗氏、诺华(NVS.US)依次列席全球TOP10制药企业的前3甲。

2019年全球药企TOP10(制药业务,亿美元)

大并购突发,排名飙升

武田于2018年3月宣布收购罕见病企业Shire,这笔高达622亿美元的交易在2019年1月初尘埃落定。为了统一业绩排名的计算口径,我们在这里取武田2018财年(2018/4/1-2019/3/31)的第4季度业绩和2019财年(2019/4/1-2020/3/31)的前3季度业绩进行加和,因此武田的排名也从全球15名开外直接跻身到了全球TOP10的行列。

2019年年初,BMS宣布以740亿美元并购新基(Celgene)(CELG.US),这笔交易在同年11月完成。BMS的2019年财报合并了新基产品自2019年11月20日之后最后1个多月的销售收入,这也让BMS的总收入较2018年上涨了15.9%,排名超过了安进。如果在2020合并全年业绩,BMS明年初的排名还会有较大提升。

艾伯维(ABBV.US)在2019年6月份宣布以630亿美元收购艾尔建(AGN.US),此项交易预计在2020年第1季度才能完成,因此尚未对艾伯维的2019年排名产生影响,不过到明年初艾伯维的排名或将提升到TOP5以内。

大药企瘦身,排名或下降

有的跨国药企在进行并购以提升规模和业务布局,有的跨国药企则忙着瘦身拆分,聚焦核心业务领域。

默沙东(MRK.US)在公布2019年财报的同日也宣布将剥离女性健康产品、成熟产品和生物仿制药成立新公司,预计于2021年上半年完成。据报道,新公司将从原来的拥有160多种产品中分得约90个产品,占总产品数量的一半,但销售额仅约占14%。

葛兰素史克(GSK.US)在披露财报的同时也宣布将把消费者保健业务独立出来,将公司拆分成两家独立公司,一个将专注药品开发,另一个将专注于消费者保健产品。辉瑞此前已经通过业务架构调整瘦身成功,将仿制药业务规划在普强名下并与Mylan(MYL.US)合并。这些动作无疑会让这几个大药企的总收入排名在未来几年出现变动。

中型生物药公司排名压力大

安进(AMGN.US)和吉利德(GILD.US)都是从生物技术公司成长起来的生物制药巨头,他们凭借给临床治疗带来变革的产品做大自己的业务规模,提升自己的全球排名。但是医药市场风云变幻,没有什么荣耀会是永恒的。

比如丙肝业务将吉利德带入过TOP10的行列,但是随着丙肝业务萎缩,吉利德的位置又被其他公司取代,优势业务又重新回到了艾滋病上面。2019年吉利德销售前3的品种皆与治疗HIV相关,分别是Biktarvy(47.38亿美元);Genvoya(39.31美元);Truvada(28.13美元)。

安进的2019年收入是233.62亿美元,相比2018年小幅下滑2%,主要是因为自己的核心产品Neulasta、Sensipar遭遇到了仿制药的冲击。不过安进正在慢慢告别EPO时代,除了生物类似药业务,还依靠近些年批准的新产品来驱动增长。Kyprolis、Repatha、Parsabiv、Blincyto、Aimovig、Evenity这6款新药已经逐渐成长起来,2019年合计为安进贡献了超过30亿美元的收入。

虽然安进、吉利德的业务稳定,但是武田-夏尔、BMS-新基、艾伯维-艾尔建这种超级大交易的频繁发生还是提醒中型生物药公司随时可能成为别人并购的对象。

(编辑:彭谢辉)

扫码下载智通APP

扫码下载智通APP