美股处在暴跌前的大涨阶段?投机者、对冲基金已见端倪

本文来自微信公众号“Stansberry贝瑞研究”。

核心观点摘要:

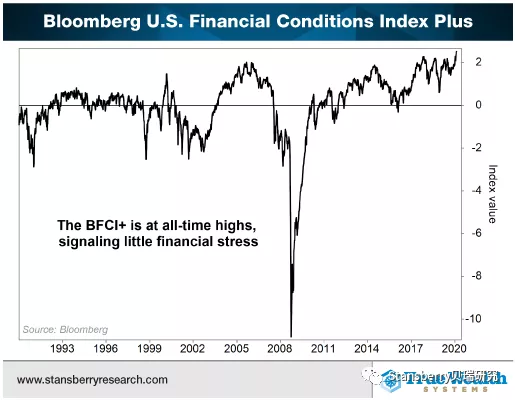

1、市场还处在一个暴跌前的大涨阶段 BFCI +指数道出了真相

2、投机者持仓头寸暗示的欧元、天然气、科技股趋势和机会

3、对冲基金们错失科技股涨幅,下一步的利好所在

4、黄金等贵金属上涨趋势逆转的三大因素

市场还处在一个大涨阶段 这个指数道出了真相

分析师:Steve Sjuggerud

记住,在牛市结束前,股市的最后一次大涨被称作是融化阶段(MeltUP)。这一期间的表象就是一个戏剧性的短时间内发生最大的上涨。

当前,一个推动市场“继续融化(上涨)”的DNA正走向了极端----“轻松来钱”创下了历史新高。

这里我再解释一下这个“轻松来钱”:一个简单的方法是查看美国金融状况指数加(BFCI +),它反应了投资者今天有多么容易得到钱。

该指数是跟踪金融体系压力水平,衡量美国货币、债券、股票、住房、货币等市场的信贷成本。如果借贷成本很高,那就意味着市场上有很大的财务压力,如果借贷成本低意味着投资者可以轻松获得资金。

而今天,BFCI+数据是有记录以来最高的。

如上图,这是我们几十年来最容易借钱的时候了,这些条件也帮助11年的牛市持续了这么长时间。

历史上的1990年代末,该指数出现了一次大的“融化”,此外在2000年起初的那几年也看到了一次“融化”, 市场资金很容易获得,当时,这两个时期都导致了大规模的上涨,首先是网络股,然后是房地产。

当前,这种新高的情况又出现了。宽松的货币政策持续,借贷成本和几十年前一样便宜。而随着投资者利用这一极端环境的优势,股市大涨将继续下去。

可以说,当今的市场拥有“融化阶段”的超强DNA。

从资产泡沫阶段来看,市场都有一个共同点----轻松来钱,且更广泛的投资者都能积极参与市场。

但我想表达的重点是,宽松的货币环境一旦终结,容易得来的钱最终会停止,这将触发不可避免且难以置信的暴跌,好在但还没到那个时候。

投机者持仓头寸暗示的欧元、天然气、科技股的趋势和机会

分析师:Ben Morris & Drew McConnell

贝瑞研究在每个月的第二个星期五都会对市场中值得关注的极端情绪进行分析,通过它们捕捉投资动向信息。

贝瑞评估投资情绪的最佳指标之一是持仓报告(Commitmentsof Traders)。持仓报告多见于期货交易市场中的投资标的,包括债券、指数、外汇和大宗商品。持仓报告把不同类型的交易标的归类,并跟踪他们的期货头寸。

此外,投机者情绪是个很好的反向指标:投机者通常在市场顶部极度看涨,在市场底部极度看跌。当投机者疯狂看涨时,是一个可能走低的报警信号;而当他们极度看跌时,则是资产价格可能准备反弹的迹象。

本文我们将关注投机者在外汇、大宗商品和指数这三种投资中的头寸。根据统计,投机者现正在大举做空其中一类,且另外2种投资的头寸也为当前趋势提供了有价值的信号。

1、投机者情绪不算悲观 欧元指数还有向下空间

首先,我们从全球交易最活跃的外汇---欧元区货币欧元开始探讨。

图注:黑色曲线--欧元,蓝色曲线--投机者的头寸

如上图,过去十年欧元保持大幅下跌的趋势,这个趋势令投资者(或任何持有欧元的人)都大失所望。欧元自2018年初直至最近保持下跌,像是在试探它的长期低位。

但投机者对欧元不持悲观态度,他们如今的头寸相比历史记录表明是持中立态度。投机者情绪仍不算极端,这表明欧元可能还有更大的下跌空间。

现阶段欧元可能会跌回2016年12月的低点(1欧元兑1.04美元左右)并可能再创新低。如果你想赌一把欧元下跌,可以考虑ProShares UltraShort Euro基金 (EUO)。

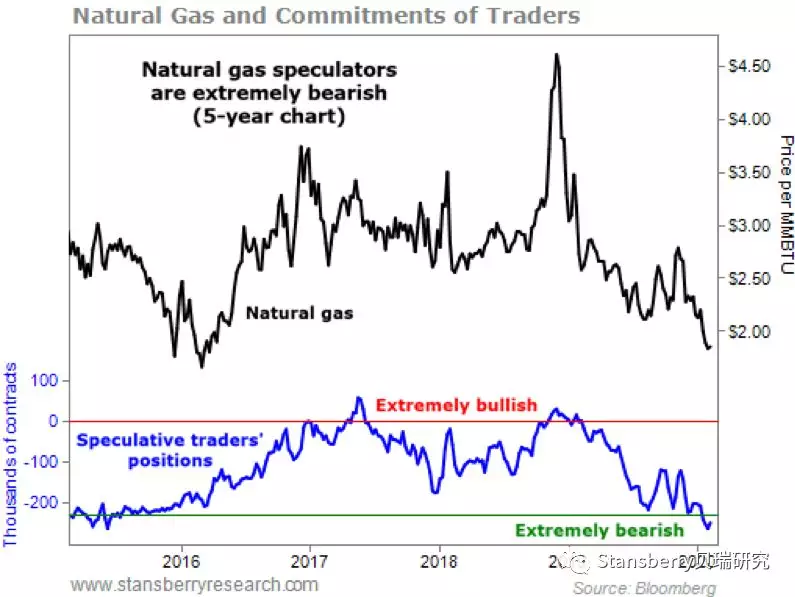

2、大宗商品天然气或迎来反弹,请谨慎试水

接着看全球最重要的能源之一天然气的价格走势。

天然气常用于发电和家庭供暖。如上图所示,天然气在2018年11月的价格为每百万英热单位(MMBTU) 约为4.84美元。从那以后天然气价格一直处于残酷的熊市趋势。每当买家试图推高价格,卖家便把价格压得更低。

天然气近期的价格甚至低于多年来的低点:每百万英热1.83美元,这比2018年11月的价格峰值跌了62%,投机者总算极度悲观了

天然气正处于大跳水的趋势,这样的价格走势不值得考虑看涨。但仍然需要关注天然气价格。如今投机者的情绪极度紧张,一旦投机者一边倒地看涨/看跌,极可能会出现强有力的反弹。

但需要强调的是,当前天然气价格暴跌,请避免试水,需等待短期上升趋势显现后再做交易决定。因此,如果天然气价格转向上涨,则可以考虑美国天然气基金(UNG),因为这只基金将受益于不断上涨的天然气价格。

3、纳斯达克100指数仍有很大的上涨空间

最后来看看以科技股为主的纳斯达克100指数。

这个指数跟踪了100家公司,其中多数是创新行业的佼佼者。这只指数占比最高的苹果(AAPL.US)、微软(MSFT.US)、亚马逊(AMZN.US)和Alphabet (GOOGL.US)。

如上图,大牛的趋势中,纳斯达克100指数自2018年12月24日的低点以来,在过去14个月里上涨了63%。如此看来,你觉得投机者是在看涨吧?但恰恰相反,投机者现在倾向于看跌,但还不算极度悲观,但离极度悲观也不远了。这并不意味着短期内的回调绝不可能,但至少看着不像是牛市结束的标志。

纳斯达克100指数还在涨,但许多投机者仍然没有跟进这个涨势,这表明股市尤其是科技股的牛市可能仍有很大的上涨空间。

如果看好纳斯达克100指数涨势,可以考虑无杠杆基金 Invesco QQQ Fund (QQQ.US) ;也可以考虑2倍杠杆的ProSharesUltra Technology Fund (ROM.US)。

切记,投资情绪只是参考指标中的一个而不是稳赢的灵丹妙药。持仓报告显示的狂热分子的中短期投资情绪,释放的投资信号通常几个月后便消失。因此,除非投资情绪指标的其它分析的指标相符,不然不必依据投资情绪指标做长线交易。

对冲基金们错失的科技股涨幅,在2020年能涨回来?

分析师:C. Scott Garliss

上周Markit美国2月份初步制造业数据弱于预期。此外,服务业指数也陷入收缩区间。

周五收涨的主要行业是房地产、医疗保健和消费品。考虑到这些板块的防御性质,这并不奇怪。当预期利率下降时,房地产投资信托基金提供了收益的安全性。

长久以来,投资者一直视对冲基金经理的持仓情况为衡量市场情绪的标准,行业研究机构对冲基金研究(Hedge Fund research)近日公布,2019年对冲基金的平均回报为10.4%,根据贝瑞证实华尔街大部分的对冲基金2019年回报率在7%到10%之间。要知道,标准普尔500指数在这一年的总回报率为31.5%,这是自2009年以来该行业最好的年度业绩。

这也导致投资者一直从这些基金中撤出资金。根据公开数据第四季度,该行业资产流出136亿美元。据称,2019年全年的资金外流总额为1320亿美元。

更为纳闷的是,对冲基金们似乎为更差的业绩做好了准备。

据彭博社报道,高盛(Goldman Sachs)编制的主经纪商(PB)数据显示,对冲基金们正在抛售科技股的头寸。高盛还表示,这是对冲基金连续第三个月净卖出科技股。

而自2019年11月中旬以来,iShares美国科技ETF(IYW.US)上涨了17%,而标准普尔500指数上涨了9.1%。

2020年至今,信息技术行业是标普500指数中唯一表现最好的行业,上涨了近12%。其次是公用事业,接近8.5%。

对冲基金表现越来越差的原因或在于此。主经纪商是对冲基金业务的重要组成部分,他们是持有对冲基金的投行等,其中高盛、瑞银和摩根大通是该PB行列前三大参与者。这三家机构对对冲基金持有的资产进行了仔细的评估。其中一家公司表示,对冲基金正在抛售科技股。据估计,这段时间他们已经平掉了过去9个月积累的大约一半仓位。

贝瑞认为,投行的资产管理公司做得很好,但他们忽略了大局。现在,考虑到冠各地通胀的缺乏,我们正处于通货紧缩(低增长和低利率)的环境中。

如果你是一家希望在这种环境下赚更多钱的投资公司,你需要仔细考虑投资。尤其投资一些能扩大利润的东西,那科技股肯定是一个好的选择。软件和硬件的升级能使公司更高效地运行,也减少了日常工作所需的人力。

当前的经济环境倾向于人们投资技术。而偏离科技领域投资的对冲基金错过大回报的时间越长,这些基金经理就越想重新赚得回报。

所以在某种程度上,这些对冲基金经理将不得不将资产重新投入科技行业的分析和投资工作,以寻找业绩。

当他们这样做时,这些对冲基金的资本或将进一步推动科技行业的上涨,而科技行业在标普500指数中的权重为25%,预期大盘也有更多收益。

三大因素分析黄金等贵金属上涨何时逆转

分析师:GregDiamond

近日黄金快速上涨,黄金期货大涨接近前期高点。2019年夏天金价飙升,其中小型黄金矿业ETF:VanEck Vector Gold Miners Fund (GDX.US)在16天内暴涨329%,在19天内暴涨345%。

那么,类似暴涨今年会重现吗?

贝瑞认为:金价另一轮涨势将很快到来,但不太可能重现去年的暴涨。

我从基本面、宏观分析入手分析经济数据和货币政策,再结合黄金价格走势、技术指标和风险回报机制,来分析黄金投资短期和长期方向。

1、宏观环境趋于稳定 美元走强黄金难有大涨幅

2019年金价暴涨的两个离不开的主要因素有:1. 国际贸易带来的不确定性;2. 美联储低利率。

那我们来看看今年这两个因素的情况: 首先,去年拉锯般的中美双方的关税谈判目前已谈妥,中美第一阶段的贸易协议已经签署,但对第二阶段的消息还知之甚少,还存在不确定性,也许美国总统大选后我们才会看到较为清晰的走势。所以当前的贸易的稳定性和确定性更强。

另一方面,美联储倾向于维持低利率水平,而其他国家中央银行也继续降息,导致其他货币兑美元汇率将下跌。因此,美元指数正从去年的走弱转为走强,美元的走强或将导致金价下行压力。

图注:美元指数趋势图,绿线:55日均线,蓝线:200日均线

如上图,黑色箭头处的97为美元从回调到暴涨的拐点,这个拐点也是美元指数继续上涨的一个支撑,因为97的数据接近200日移动均线和55日移动均线值水平。只要美元指数保持不低于97美元,短期内美元便能保持强势。

图注:美元指数10年走势图,绿线:55周均线,蓝线:200周均线

从长期趋势看,美元指数在持续走强,如上图,自2011年最低点开始,美元指数走强趋势明显。如上图所示,55周均值线和200周均值线(均高于红色的趋势线,这进一步证明了美元在走强。所以,只要美元继续走强,金价就很难出现大幅上涨的涨势。

2、黄金逼近强阻力区间

但这不意味着短期内黄金不再有上涨空间。现在黄金价格正逼近之前长期保持的峰值水平。

图注:黄金期货趋势

如上图所示,红色区域价格是近年来黄金价格的超强阻力位,2012年间的黑箭头所指的黄金价格区是一个重要拐点,黄金价格在1650至1630美元每盎司之后急速下跌,随后跌破每盎司1600美元至1200美元,当前金价反弹至高阻力位区域,需引起重视。

贝瑞认为,未来几周黄金将在1630 - 1650美元迎来阻力位,突破与否对黄金的未来价格走势预测有参考意义。

3、美元兑日元汇率是很好的黄金投资的反向指标

在下图中,美元兑日元指数与黄金价格走势呈负相关关系。

图注:蓝色曲线:黄金价格趋势,黑色曲线:美元对日元价格趋势

如上图,两者的负相关关系非常明显,且当前2020年现阶段正处另一拐点上。一旦美元兑日元(USD / JPY)大涨,金价或承压向下。

美元兑日元它既是评估风险(股票上涨,美元兑日元汇率也上涨),也是评估美元走强的重要指标。因此美元兑日元是非常重要的汇率指标,不容忽视,而美元兑日元汇率指数当前的拐点就非常值得关注了。

美元兑日元长期走势图与美元指数长期走势图的共同点是自2011年以来两者都呈上涨趋势。

而自2016年末的低位以来,美元兑日元指数一直在蓄势待发,并在上图蓝线间盘整。

期间,黑色箭头指向的是风险追逐型投资者该出手的点,因为美元兑日元指数上涨,股票也随之上涨。

一旦美元兑日元指数高于111,这将出现两种结果:这是极其重要的股票买入信号!也是重要的黄金卖出信号!

美元兑换日元指数突破111美元后或将势不可挡,也很可能导致1999年的股市反弹重现。预计类似的反弹可能在2020年出现,投资者要做好准备。美元兑日元指数也将给黄金走势带来下行压力。

综合以上三个重要指标,我们可以得出结论:即使目前金价即使呈上涨趋势,短期内可能出现一定可观的上涨空间,但可以预计的是其在2019年的巨额涨幅大概率并不会重现。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP