输到掉渣后,特斯拉(TSLA.US)的空头还是口服心不服?

本文来自“TopMove”。

2 月 18 号,摩根士丹利分析师 Adam Jonas 将特斯拉(TSLA.US)最乐观目标价从 650 美元上调至 1200 美元。

这是这位特斯拉大空头的一次急转弯。据了解,这个「最乐观目标价」是基于 Adam Jonas 的一个「激进的假设」,即到 2030 年特斯拉将交付 400 万辆汽车,占全球电动汽车市场的份额为 30%。(Adam Jonas 还同时上调了基本目标价和最悲观目标价,将基本目标价从 360 美元上调至 500 美元,最悲观目标价从 115 美元上调至 220 美元。)

受去年四季度业绩和交付量超预期等利好因素推动,特斯拉股价今年开启一波狂飙,已经比去年的低点上涨了五倍多,而特斯拉的估值也突破 1500 亿,已超过大众集团直逼全球市值第一高的车企丰田(TM.US)。

越来越多的人开始看清并且看好特斯拉这家企业的「潜力点」——它在中国市场的未来潜力,特斯拉不同与传统车企的价值所在,特斯拉能源业务的广阔前景,甚至是不断能够推高股价的头条新闻和信念认同。

相反,对于做空特斯拉股票的人来说却是一场灾难。

据金融机构 S3 Partners 预测分析主管 Ihor Dusaniwsky 称,仅在 2020 年的前两周,卖空者就损失了约 26 亿美元。

「这个新年并不快乐。」媒体报道称,特斯拉不断上涨的股价让「空头」损失惨重,5 周时间损失共计 84 亿美元。

由于特斯拉股价飙升,卖空者遭受了损失

但有意思的是,大空头摩根士丹利分析师 Adam Jonas 的转变只是一个个例,特斯拉的空头们反倒是并没有减少。S3 数据显示,按空头利率或借来押注的美元数量计算,2 月份特斯拉超越苹果(AAPL.US)成为做空最多的美国股票。据 FaceSet 统计目前大约有 45% 的分析师给予特斯拉「卖出」或「低配」评级。

甚至曾做空机的构香椽研究机构(Citron Research)发推文说,「我们热爱 TSLA,并承诺不会再做空。但是,当计算机开始驱动市场时,我们相信,即使埃隆(Elon)是基金经理,他也会卖空这只股票。这不再与技术有关,它已成为新的华尔街赌场。」

在对抗特斯拉多年之后,从当初的「庞氏骗局」到如今的「集体幻觉」,特斯拉空头们的观念也经历了一轮洗礼。

而如今,惨败过后,那些还在「做空」的特斯拉空头们是怎么想的?马斯克口中的这些「价值摧毁者」还在算计什么?

逃离特斯拉

在著名电影《大空头》中,「三号空头」小型私募掌门人 Mark Baum 的原型是当时 FrontPoint Partners LLC 的 Steve Eisman。

而在现实中,这位出名的「大空头」Steve Eisman 也是特斯拉的做空者之一。在接受彭博电视台采访时,他表示「前一段时间」还补仓了特斯拉的空头头寸,但特斯拉却在六个月内上涨了 300%。

「每个人都有一个痛苦的标准,当一只股票因其具有某些动态增长方面而不受估值的束缚,并且具有类似于「邪 教」的影响时,您就必须离开它,」Eisman 说,他已经达到痛苦的极限,并停止了对特斯拉的赌注。

另一位特斯拉的空头,香椽研究机构著名的卖空者安德鲁·莱夫特(Andrew Left)说他重新回到了他在 2018 年做出的承诺,他再也不会与这支股票抗衡。

特斯拉股票的抛物线式上涨使一些卖空者感到胆怯,但另一些特斯拉的空头们却似乎「越战越勇」。

我们还是空头

著名的特斯拉大空头 Kynikos Associates 总裁兼创始人吉姆•查诺斯(Jim Chanos)说:「这是一家汽车公司,是一家高端公司,但它仍然是一家汽车公司,其利润率与其他汽车制造商一样低。」他补充说,特斯拉最近的利润反映了其税收抵免的销售,而不是汽车真正的销售。

「特斯拉一直是并且仍然是我们最大和最好的空头位置之一,我们还是空头。」查诺斯说,但我与一些空头的看法相反,特斯拉不太可能面临即将破产的情况。

查诺斯说,特斯拉的股价上涨反映出「仅仅是市场对所有未来出色产品的看法」,这些产品也可能不会成功。据了解,特斯拉约占 Chanos 对冲基金投资总额的 2%。

在这些做空者看来,特斯拉必须要克服很多「假设」。如果股票价值稳定,或是继续上涨,特斯拉需要实现:

推出 Model Y,而不会陷入量产地狱;保持消费者的旺盛需求;赢得电动卡车的竞争;继续在其软件中增加创新;并发展其能源业务;等等。

这其中每一项都是艰巨的任务。

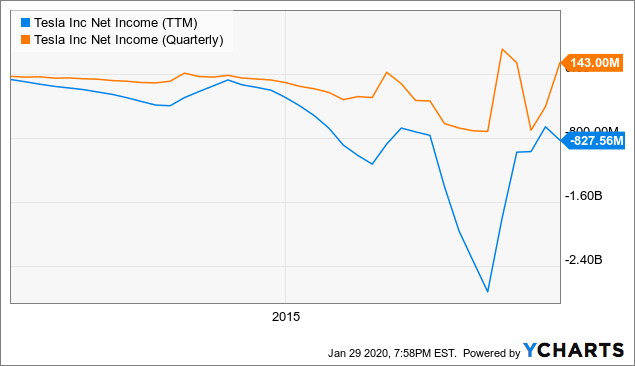

而目前,需要实现的最重要的「假设」是特斯拉仍需连续四个季度实现盈利。

在过去半年,特斯拉股价大幅上涨的一个很重要的原因是在 2019 年第三季度实现了大幅盈利,而且在接下来的一个季度保持住了。

「到目前为止,亏损季度仍然是盈利季度的许多倍,特斯拉尚未证明这些利润将不仅仅是周期性的上涨。」GFM 资产管理投资顾问塔里克·丹尼森在自己的看空理由中写道。

特斯拉过去的盈利情况 | YCharts 数据

虽然遭受巨大损失,但仍有许多空头在坚持。对冲基金经理马克·斯皮格尔(Mark Spiegel)就是其中之一,尽管他减少了空头的规模,但他仍然坚信马斯克的纸牌屋总有一天会倒塌。

空头们在用放大镜观察特斯拉,这也让他们看到更深层次的问题。特斯拉 2019 年的第四季度财报显示,总体而言,特斯拉的收入在第四季度增长了 2.2%,在 2019 年全年增长了 14.5%。但是特斯拉在美国的收入下降了 34%,而在第三季度报告的同比下降了 39%。

「这表明该公司在其最大也是最重要的市场中没有商业动力。实际上,特斯拉在 2019 年全年的美国收入比 2018 年减少了 14.9%。从特斯拉股票的股价走势图来看,没有人会猜到这一点。 」市场分析师 Jim Collins 说。

其他持怀疑态度的人,包括激进的卖空者安德鲁 ·莱夫特(Andrew Left)和前总统候选人拉尔夫·纳德(Ralph Nader),都警告特斯拉的增长是不可持续的。

非理性繁荣

特斯拉的高估值使其赢得了更多的「负面评论」,许多人认为特斯拉的飙升代表了通常在股市崩盘之前的「非理性繁荣」的状态。

大多数分析师认为目前的股价是「荒谬的」,他们坚持认为没有理由证明特斯拉的估值接近 1500亿美元,比全球销售领导者大众汽车公司的市值高 58%。现在担任消费者权益倡导者的拉尔夫·纳德(Ralph Nader)认为,特斯拉股票被严重高估了。

「每听到一个积极的新闻,你都会认为自己是对的。」GLJ Research 的创始人戈登·约翰逊(Gordon Johnson)说。

在空头们看来,特斯拉的拥护者们都带着有色眼镜看特斯拉,掩盖了危险的信号。例如国外可疑的消费者需求,特斯拉的债务以及该公司尚未完全盈利的事实。

以特斯拉去年的产量(367500 辆)为例,这使很多投资者和分析师感到振奋。对于像约翰逊这样的空头来说,这个数字并没有令人印象深刻。他说:「这还处于最低的目标值,这并不让人感到惊讶。交付量远远没有达到马斯克去年自己与记者承诺的 42 万至 60 万辆汽车的更高目标。」

纳德在接受采访时说:「令我惊讶的是,特斯拉的所有粉丝都发疯了。」

「它是一家没有中间立场的公司,乐观主义者认为其潜力是无限的,而悲观主义者则认为这是一枚定时炸弹,注定会爆炸。」纽约大学金融学教授阿斯瓦斯·达莫达兰(Aswath Damodaran)在自己的博客中写到。

其实很多特斯拉的空头者最不看好的就是特斯拉的高债务水平,因为这不仅让特斯拉面临评级被下调的风险,甚至在公司扩张过程中陷入危险。Damodaran 认为,「如果特斯拉使用股权而不是债务,它将在财务上处于有利地位。」

「这像是一种派对,而派对上酒杯里被猛加了兴奋剂?」VGI 的投资组合经理罗伯特·卢西亚诺 (Robert Luciano) 在上周的收益电话会议上谨慎地问道。「感觉确实是这样。」

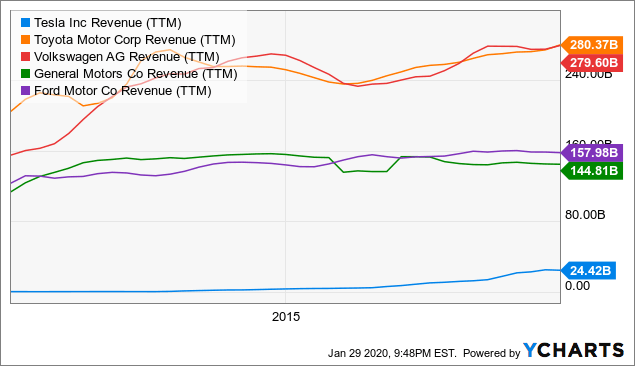

特斯拉目前的估值表明,投资者认为该公司可以出售与大众汽车一样多的汽车,或者可以通过减少售出的汽车来获得更大的利润,这一假设被空头分析师描述为「高度投机」。

特别是对于那些相信世界汽车年销售量已经达到「峰值」的人而言,他们不得不期望特斯拉未来的收入增长中的很大一部分是「抢夺」主要竞争对手的其它车企的市场份额。

其中包括日本的丰田、德国的大众、以及美国的通用(GM.US)和福特(F.US)。目前这四家公司合计的年收入超过 8000 亿美元,而特斯拉的 2020 年收入估计约为 300 亿美元。

车企巨头最近 12 个月收入对比

投机风潮与集体幻觉

无论何时,总有一些小众但快速成长的投资理念逐渐变为趋势,吸引华尔街的众多投资人。

大麻股票、区块链潮流都曾是这样的「投资风潮」。但这些股票的增长往往并不是只由投资的基本原理所驱动,于是它们也成了投机的理想之选。

从表面上看,特斯拉 TSLA 与其他大趋势的投资主题相比拥有相同的热度。毕竟,这是一只波动很大的股票,看涨的投资人倾向于依靠讲故事情怀和大趋势来支持他们的决策,而不是传统的基本面分析。Twitter 上甚至还出现了 @Teslaconomics(特斯拉经济学)的账号。

自 2010 年首次公开募股以来,特斯拉的回报率超过 2500%,是标准普尔 500 指数 SPX 回报率的 12 倍以上。这么看特斯拉又仿佛是一个值得交易的股票,而不是一阵投机风潮。

不可否认的是,特斯拉可能是目前市场上两极分化最强的股票之一。

事实证明,做空特斯拉的风险非常大。但其中的「赌徒心理」在于目前空头或买入特斯拉的看跌期权要比买入特斯拉的股票获得更多收益。而总有人会相信股价崩盘的可能性更大。

还有特斯拉的空头者在看另一些「特殊的数据」——例如,谁在购买 TSLA 股票?

空头者为了再次检查自己的判断,会关注谁在交易公司股票。根据纳斯达克的数据,在过去的三个月中,内部人士出售了超过 10 万股 TSLA 股票,却没有买入。在过去的 12 个月中,内部人士出售的股票几乎是所购买股票的 4 倍。

当然,这些空头者并不是在看「内幕交易」,而是通过员工的期权交易等操作看到更多的「内部信心」状态。而最近的「内部购买」交易都似乎是期权交易,而不是公开市场购买。

在上个月的最新评估中,方舟投资公司(Ark Investment)CEO Cathie Wood 写道:「基于我们对电动汽车(EV)成本下降和需求的最新期望,以及我们对 robotaxis 潜在盈利能力的估计,我们对 2024 年 TSLA 的每股期望值为 7000 美元。」

2020年1月7日,在中国上海的工厂举行的交付活动 | 特斯拉官方图片

这意味着特斯拉的市值在未来四年内将突破 1 万亿美元。到目前为止,市值达到 1 万亿美元的美国公司是微软(MSFT.US)、苹果、谷歌(GOOG.US)、亚马逊(AMZN.US)四家。「它们的业务壁垒、利润和可拓展性要比特斯拉的汽车和电池业务好的多。」GFM 资产管理投资顾问塔里克·丹尼森说。

「TSLA 是一家在更具周期性的行业中运营的制造商,需要持续的资本投资来开发和制造新产品(否则会过时)以维持增长,而不是一家从软件/服务利润,销售可盈利的广告或平台中受益的公司模型,」RBC Capital Markets 分析师约瑟夫·斯帕克说。

问题在于类似苹果、亚马逊和谷歌公司与特斯拉在根本上是不同的。要达到特斯拉股票的当前估值,投资者必须相信特斯拉能够通过自动驾驶软件来大幅度提高其利润率和自由现金流。很显然,现在的特斯拉空头们,包括斯帕克都认为这很难实现。

在 Twitter 上,特斯拉的空头们有一个特殊的标签——$ TSLAQ,这是特斯拉在申请破产之后的股票代码(原有代码上加 Q 标识)。而这也成了空头们与特斯拉拥护者在 Twitter 上「交流切磋」的最主要必备标签。

一个公司的投资价值在很大程度上取决于它未来的目标,因此投资者和分析师之间的分歧不仅源于不同的观点,而且有时还源于不同的事实。

特斯拉既有「潜力」但却也同样令人「担忧」。

写这篇文章的初衷并不是要鼓吹做一个「特黑」,而是希望在所有人鼓吹看好,甚至是投资胜利之后,看看这件事情的另一面是如何存在的,以及那些空头们是如何思考的。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP