美股哪些板块的每股盈利水分最大,利润增长乏力,债务问题突出?

本文来自微信公众号“雪涛宏观笔记”,作者:天风宏观宋雪涛。

金融危机后美联储推出非常规货币政策,通过购买国债的方式向市场投入超过 4万亿美元,鼓励各行业举债扩张,带动包括制造业、服务业、农产品和出口等多项经济数据的触底反弹。但这些债务创造了GDP,却没有创造出相应的利润——美国企业的利润仍停留在2014年的水平。

以中国为代表的新兴市场增速回落带来了有效需求不足,互联网浪潮的进一步深化对一些传统行业的跨国企业产生了收入和利润上的冲击。面对经营上的逆风,一部分美国企业没有选择将债务用于资本开支,而是通过回购和发放股利粉饰业绩,维持股价。另一方面,传统行业的停滞使得新兴产业如信息科技、医疗健康业变得更具有吸引力,大量廉价资金的涌入催生了一个个独角兽,鉴于其市场规模和垄断地位,投资者对其巨额亏损态度宽容。

然而企业不能永远加杠杆继续回购,投资者也不能永远容忍企业亏损。亏损企业将不得不通过IPO退出,那么公开市场盈利将被拖累,亦或因为估值低而放弃上市,主动选择战略收缩、裁员节省开支。随着资金面的捉襟见肘,美国企业的选择面将越来越窄,经济连续扩张十年之久后,可能将完成均值回归。

关于二级市场:股票回购创历史新高

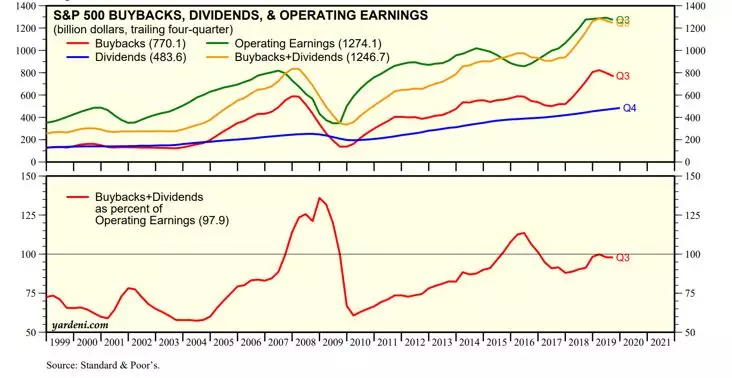

2018年,美国上市公司股票回购达到1.085万亿美元,占GDP的接近3%,占营运利润的125%,皆创历史新高。企业回购并注销股票会减少流通股数,从而推高每股盈利。在相同的P/E估值下,股价将抬升。

图31:标普500回购与股利接近营运利润

资料来源:Standard & Poor’s,天风证券研究所

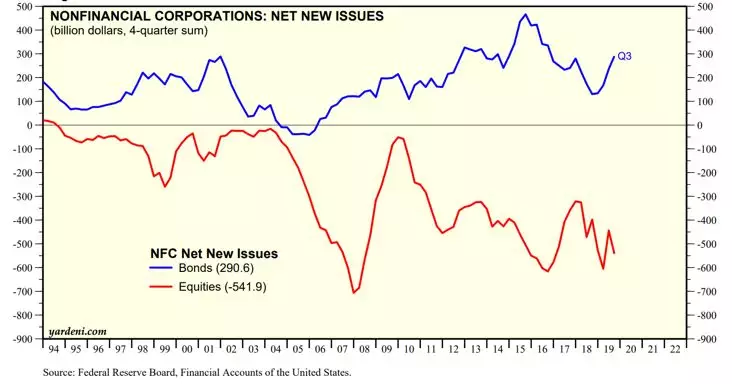

美国企业热衷回购的主要原因是管理层考核和期权薪酬与市值管理挂钩,因此用低利率的债券融资和特朗普减税所增加的现金来回购股票,推升EPS和股价,并发放期权,形成了一个循环。这种做法,其实与科网泡沫时期企业增加资本开支和管理费用没有本质区别,相当于将当期的成本(亏损)计入到长期的负债当中。

事实上,股票回购在过去100年里的大多数时间都是被美国证监会严格禁止的市场操纵行为。美国在1929股灾后的1933年开始禁止股票回购交易,一直到1982年美国证监会修改规则为上市公司开辟了回购股票的合法渠道。第一次美国股市的“回购潮”可以追溯到1993年克林顿政府时期。当时克林顿政府试图通过修改税法限制上市公司给予高管一百万美元以上的现金报酬,高管们迅速将现金报酬转化成了“股票期权”。

由此克林顿税法改革不但没能控制贫富差距,反倒随着生产力的提升催化了更严重的贫富差距。1981年至1983年期间,美国上市公司仅将其利润的4%用于回购,而这个数据在最近的七年(2011年至2018年)平均为53.7%。

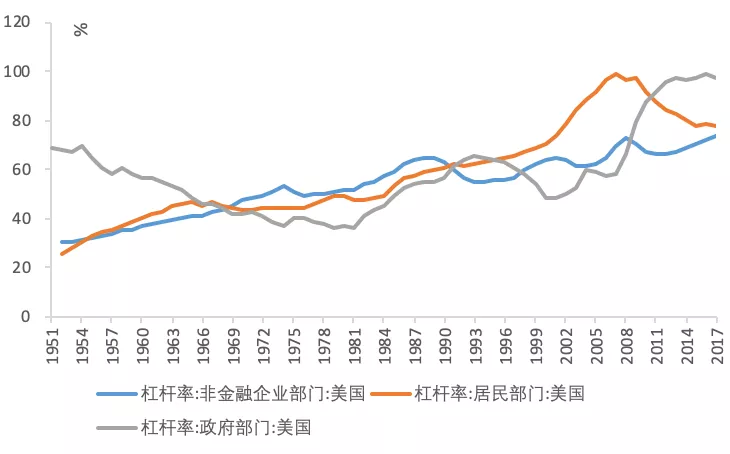

根据美国经济政策研究院的数据,1982年平均美国上市公司CEO与普通员工的收入为50倍,而到了今天由于更多的股票期权和奖励,收入差距被拉大到了144倍。回购获利最大的是上市企业高管,其次是普通股票持有者和众多基金公司。回购股票的本质是将财富从企业的债权人转移到股东,将杠杆从居民部门转移到企业和政府部门(减税)。不同于1929年和1999年的两次股市泡沫,推手都是居民部门,这次上市企业承担了泡沫推手的角色。

图32:居民杠杆处于低位,企业部门和政府部门杠杆率创历史新高

资料来源:Bloomberg,天风证券研究所

根据美联储数据,2009年以来,美国居民和机构(保险公司和养老金基金)分别出售了6720亿美元和1.2万亿美元的股票,共同基金和ETF则购入了1.6万亿美元的股票,而美国非金融企业通过股票回购买回了3.3万亿美元的股票。同期,美国大型公司共计发行了3万亿美元的净负债,美国公司债务总额达到13.7万亿美元的历史最高点。美国上市公司发行债券的数量与回购股票的数量基本相当。

图33:美股回购的钱主要来源于借债

资料来源:Federal Reserve Board,Yardeni, 天风证券研究所

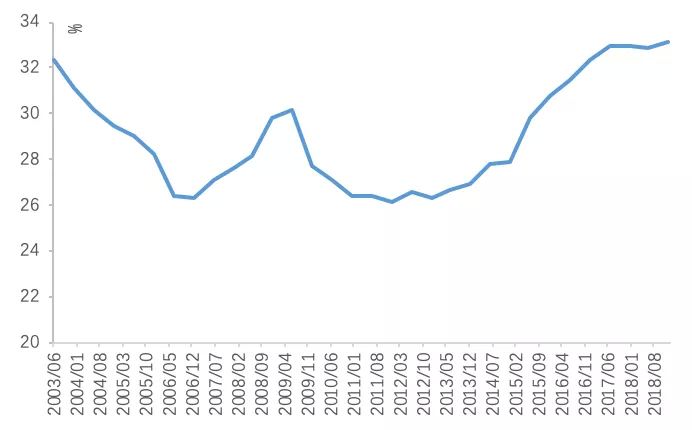

当前标普500的TTM PE为21.5x,考虑到当前的利率水平(10年期美债利率),估值虽然较高但不算离谱。然而这并没有考虑上市公司的资本结构,当前标普500非金融企业的资产负债率为33x,是过去15年以来的最高水平。

图34:标普500非金融的资产负债率为2003年以来的历史最高水平

资料来源:Bloomberg,天风证券研究所

从商业模式的角度,理解企业的债务问题

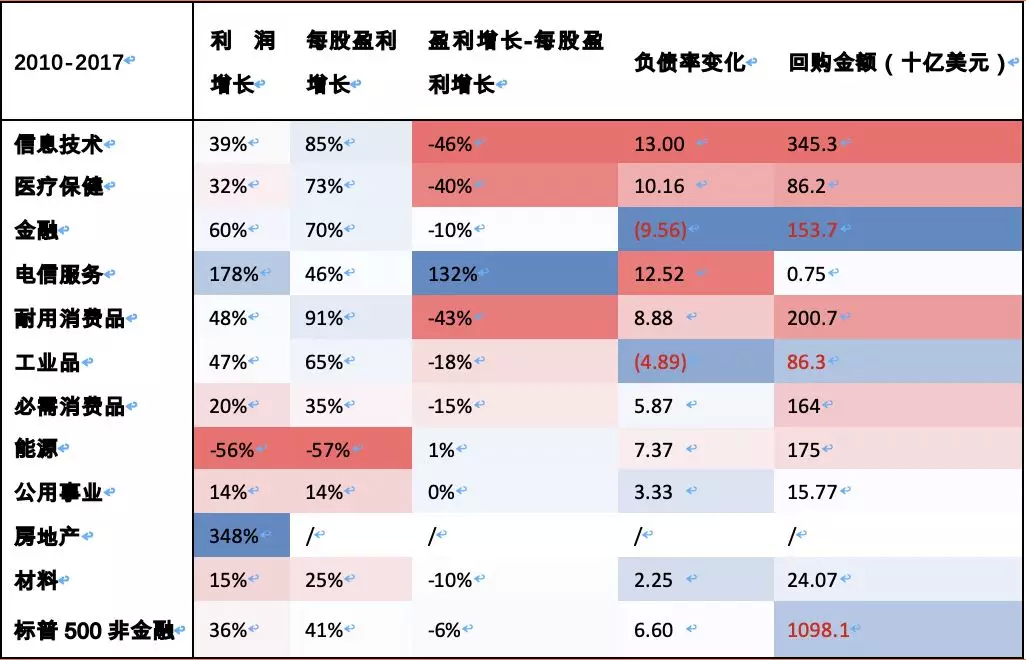

(1)哪些行业的每股盈利(EPS)水分最大,利润增长乏力,债务问题突出?

2010-2017年,标普500的多数行业均有较大规模的回购,其中信息技术、金融、可选消费品、医疗保健等行业回购规模最大,分别回购了3453亿,1537亿、2007亿、862亿美元的股票,而电信业务、公用事业行业的回购规模相对较小,分别为7.5亿、157亿美元。

金融危机以来,美股的内生增长与股价增长并不匹配。2010-2017年,信息技术、耐用消费品、医疗保健等行业的利润分别增长了39%、48%、32%,但每股盈利分别增长了85%、91%和73%,远远超过其利润增长幅度,暗示每股盈利增长可能较多来源于回购。相应地,这几个行业的资产负债率上升最多。

从板块利润实际增长来看,除了已进入衰退期的材料和公用事业外,本该具备成长性的必需消费品和能源行业的利润没有明显增长,而且这两个行业的回购金额占比较高。

表1:美股的内生增长与股价增长不匹配

资料来源:Bloomberg,天风证券研究所

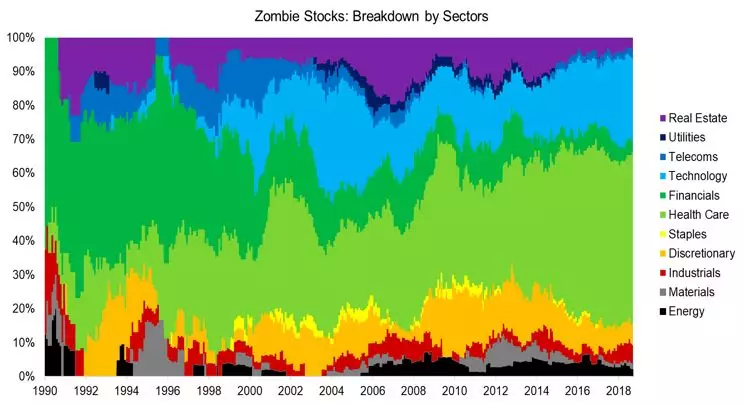

从僵尸企业(利润无法覆盖利息的企业)的行业分布来看,金融危机后,医疗健康和信息科技的僵尸企业占比大幅提升,能源行业的利息覆盖率较低。

图35:僵尸企业以医疗健康和信息科技居多

资料来源:Factor Research,天风证券研究所

因此,我们从回购规模、杠杆率、利润增速、利润与每股盈利之差、利息覆盖率这五个维度,梳理出了四个债务问题比较突出的行业:医疗健康(Health care)、信息科技(Information Technology)、能源(Energy)、必需消费品(Staples)。信息科技的行业细分度高、商业模式多元,风险主要集中在一部分规模相近、经营模式相似的企业上,在一级市场部分我们已经举例了一些持续亏损的独角兽企业。

医疗健康包括生物医药,由于专业度强、研发投入大、不确定性高,与信息科技依靠巨额补贴占领市场份额的独角兽公司类似,需要投资者能够容忍企业的短期巨额亏损,并对企业的长期回报抱有信心。因此,我们主要分析美国能源行业和必需消费品行业的问题。

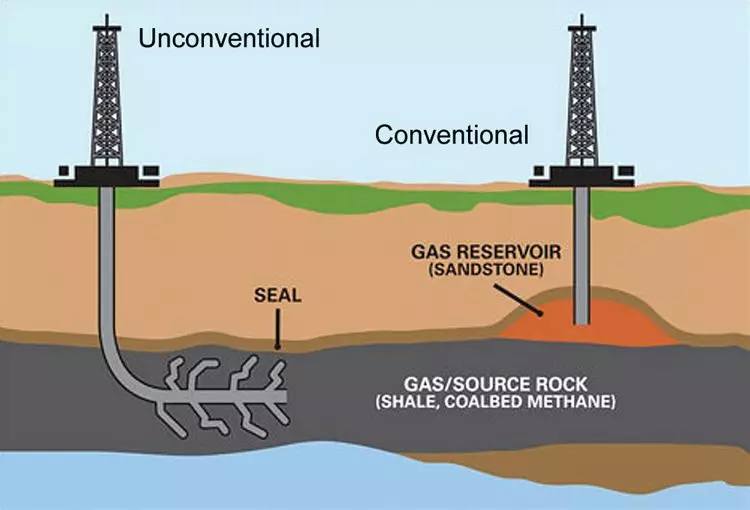

(2)能源行业低利润、高负债的原因主要来自于页岩油的运营模式。

2010年至2015年间,页岩油行业的高速发展对美国实际GDP的增速贡献有1%,相当于同期美国GDP增量的10%。据估计,2020年页岩油气行业将会每年为美国GDP贡献4680亿美元,占美国GDP的2.1%。根据美国劳工统计局(BLS)统计,2019年一季度美国工人的工资中位数为每年47060美元,而页岩油气公司的员工平均薪酬为79000美元,属于高薪行业。传统油企开采油的模式较为简单:只需找到油田即可开采。相比之下,页岩油的开采十分依赖持续的资本支出,因为其需要破开岩石层,从夹缝中提取页岩油。

图36:传统油企与页岩油企业采油模式区别

资料来源:Americas New Energy Future, 天风证券研究所

相比于传统能源企业,页岩油企业的产量十分依赖持续的资本支出,否则其老井的产量将出现衰减,因此页岩油企业需要依靠债务和股权出售来为其产量增长提供资金,资本的刚性支出导致行业的自由现金流持续为负。

图37:页岩油行业的自由现金流情况 2010-2018

资料来源:FT, Bloomberg,天风证券研究所

页岩油行业的高管薪酬更多与生产增长,而不是利润或现金流量或股价(大多数美股公司对高管的激励机制)挂钩。以Devon Energy为例,决定高管奖金中最重要的两个因素是产量增长和相对于同行的股东收益。但若整个行业在犯相同的错误,相对收益的标准就没有意义。

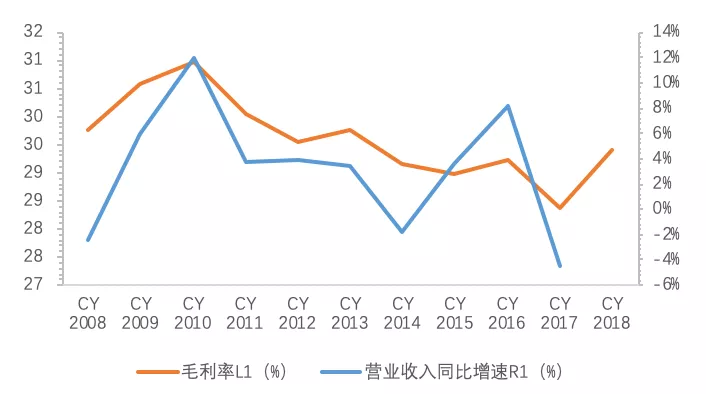

(3)必需消费品行业低利润、高负债的原因相对复杂,既有行业成长性不足的问题,也和消费升级、渠道变迁、新兴消费品牌替代有关。

必需消费品(Consumer staples)囊括了beverage(饮料)、chemicals(化学制品)、Food& staples retailing(食品零售)、Food products(食品制造业)、health care providers & services(健康生产)和tobacco(烟草)八个子行业。从2010年以来的情况看,必需消费品行业营收增长缓慢,毛利率下降趋势明显,行业通过压缩费用维持净利润率水平。

图38:行业营收增长缓慢,毛利率下滑明显

资料来源:Bloomberg,天风证券研究所

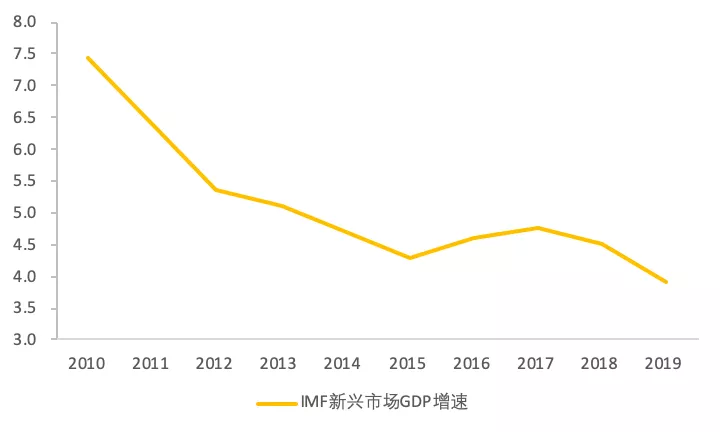

必需消费品市场本身具有行业成长性不足的问题。过去美国本土市场需求饱和,需求增量主要来自以中国为代表的新兴市场。但2010年后新兴市场经济下滑,增速从7.4%几近腰斩,同时美元强势,导致以美元计的需求增速放缓。全球食品和饮料业务的年增长率已从2011年的5.2%下降至2017年的2.7%;家庭和个人护理业务增长率则从8.3%下滑到4.4%。

图39:新兴国家GDP增速回落

资料来源:Bloomberg,天风证券研究所

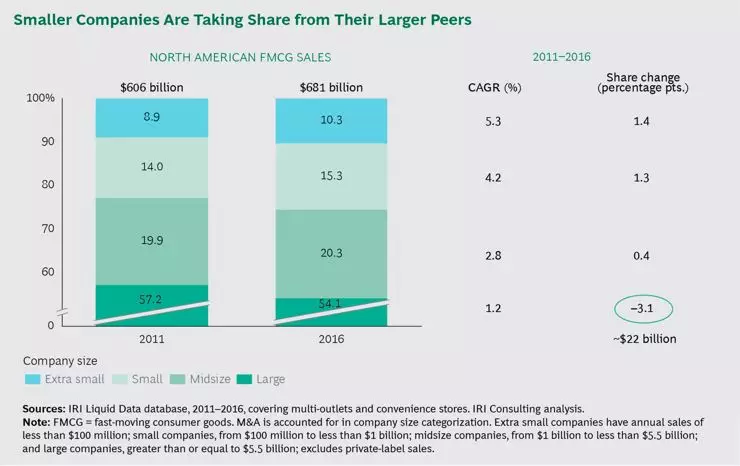

不仅如此,行业内大型快消品公司面临小品牌和渠道的激烈竞争。对于大型快消品公司而言,他们过去的辉煌得益于规模优势、较低的商品/资金成本、研发能力、巨大的广告投入,而在新兴品牌、渠道的崛起下,这些优势几乎消失殆尽:一方面,随着电子零售的渗透,消费者获得更高的价格透明度,这挤压了传统供应商的利润。

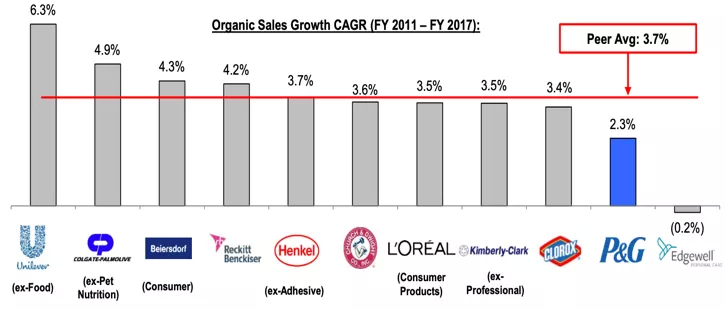

另一方面,网红效应、易于外包的价值链和过剩的资金共同催生了大批新兴品牌。社交网络深刻改变了千禧一代的生活方式,俘获了上一代人的传统渠道和大众品牌营销不再适合他们。他们更喜欢从身边的环境了解和认知新品牌,同时他们对个人信息的共享更加开放,互联网品牌从而能够更具针对性的提高营销支出效率,曾经具有营销优势的消费品供应商丢掉了市场份额。大型快消品公司2011-2017年间销售年化增速为3.7%,而这个数据在2006-2011年间是7.7%。

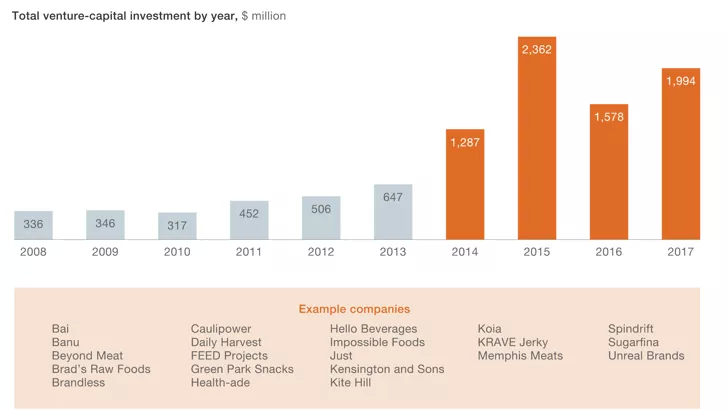

与之相反的是,新兴消费品公司正在利用千禧一代的偏好和数字营销来快速增长。消费品产业的价值链易于拆解和外包,同时行业的监管门槛较低,这对于新兴品牌来说易于上手和扩大规模。风险投资敏锐发现了这一点,并进一步推波助澜:在2007-2017年间,超过4000个小品牌获得了98亿美元的风险投资,大部分投资(72亿美元)发生在2014后。根据尼尔森的调查,美国的小品牌在2016-2017年销售增长53%,远远高于大品牌的2%。

图40:一些大众消费品品牌的营收增速放缓

资料来源:SEC company fillings,Trian Partners,天风证券研究所

图41:2014-2017年间,风投产业为小的消费品牌提供了72亿美金的资金

资料来源:麦肯锡,Pitchbook data,天风证券研究所

图42:大型消费品公司市场份额被小型公司抢占

资料来源:Dealogic,天风证券研究所

例如在彩妆领域,新兴互联网品牌已经占据了10%的市场份额,其增长速度是该细分市场其他类型品牌的四倍。互联网3.0时代开创了用户生产内容的商业模式,通信技术的不断创新支持视频直播,美容爱好者得以随时随地分享和推广他们的美妆手法,当然还有美妆产品。

每月在YouTube上有150万个与美容相关的视频发布,而几乎所有的视频都是由用户(customer)生成的。在2018 年度“最具价值的白手起家女性排行榜”上,其中超过一半的新上榜者(7人)是美妆行业从业者。

图43:小企业、新品牌在各个国家的各个消费品类中崛起

资料来源:欧睿国际,Analyst reports,天风证券研究所

十年间,大型必需消费品公司内生营收增长越发乏力。由于高管薪酬与股价和营收目标挂钩,一方面高管不断下调销售和EPS目标,一方面通过回购维持EPS乃至股价的增长。

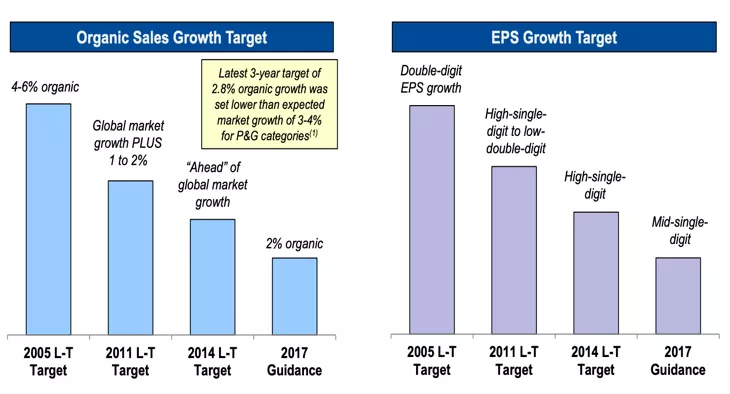

例如宝洁(PG.US)在2005年长期目标是4-6%的销售和10%+的EPS增长,而到了2017年,这两个数字被下调到2%和5%;同时公司决定大幅提高回购金额,9年间EPS增长了21%,但净利润没有增长。

图44:宝洁的销售和EPS目标不断调低

资料来源:宝洁财报,天风证券研究所

表2:日常消费品公司的市值涨幅远远不及股价涨幅

资料来源:Bloomberg, 天风证券研究所

结论:

美国企业的债务问题是一级市场并购和二级市场回购占据了主要的债务增量,却并没有产生出相应体量的利润。上市公司大量回购的表面原因是低利率的融资环境和管理层绩效最大化,而实际根源是行业毛利率的长期下滑。

这背后既有发达经济体复苏疲弱和新兴市场增速持续回落的宏观背景,也有技术周期末尾的商业模式创新匮乏问题,以及互联网进一步深化对于传统行业的收入和利润的冲击。因此,债务问题的表面根源是企业利润无法覆盖利息支出导致的债务庞氏化,本质是产业周期新旧更迭的必然结果。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP