美联储货币政策点评:美联储的无奈VS市场三大风险

本文来自微信公众号“CITICS宏观研究”,作者:诸建芳、崔嵘。

核心观点

美联储推出历史最强的宽松政策组合,零利率提前到来,第四轮QE开启。当前市场存在三大类风险,美联储宽松的应对尽显无奈。我们认为市场预期的拐点出现需要关注下一步针对这三类风险的应对措施及其效果。

正文

美联储推出历史最强的宽松政策组合,零利率提前到来,第四轮QE开启。

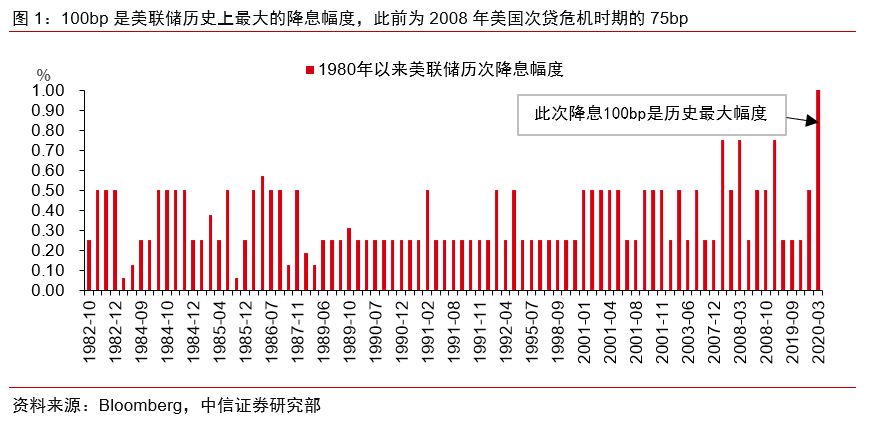

1) 此次美联储在3月3日紧急降息50bp之后再次紧急降息100bp,将联邦基金目标利率区间维持在0%-0.25%。这是美联储历史上最大的降息幅度,超过最严重时期降息75bp的强度。

2) 同时美联储还下调了贴现窗口利率150bp,鼓励银行动用资本和流动性缓冲工具,并将银行在美联储的存款准备金比例降至0。此举意在维持信贷市场的稳定,加大银行对企业和居民部门的逆周期信贷支持。

3) 此外联合欧元区、加拿大、英国、日本、瑞士央行加强离岸美元流动性管理,降低美元流动性互换协议25bp,最新互换利率为OIS-25bp。主要是为了缓解近期离岸市场美元流动性的短缺,有利于其国内外信贷的扩张。

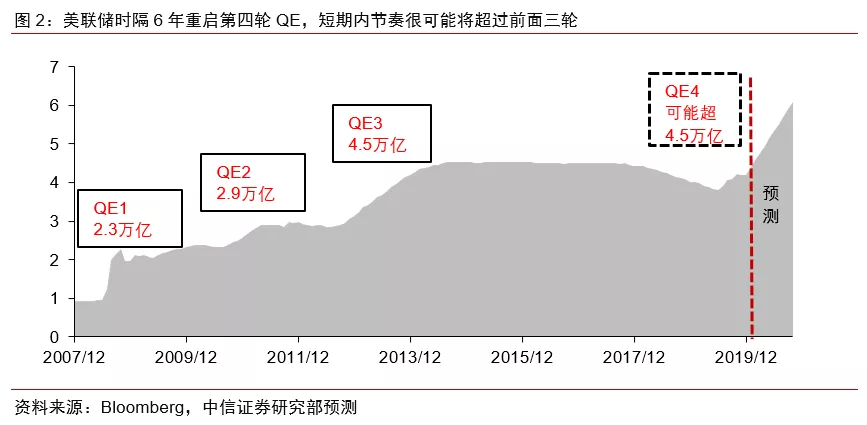

4) 重启第四轮QE:未来几个月(coming months)将至少净购买7000亿资产,其中包括至少5000亿美债和至少2000亿MBS。美联储时隔6年重启第四轮QE,短期内节奏很可能将超过前面三轮。

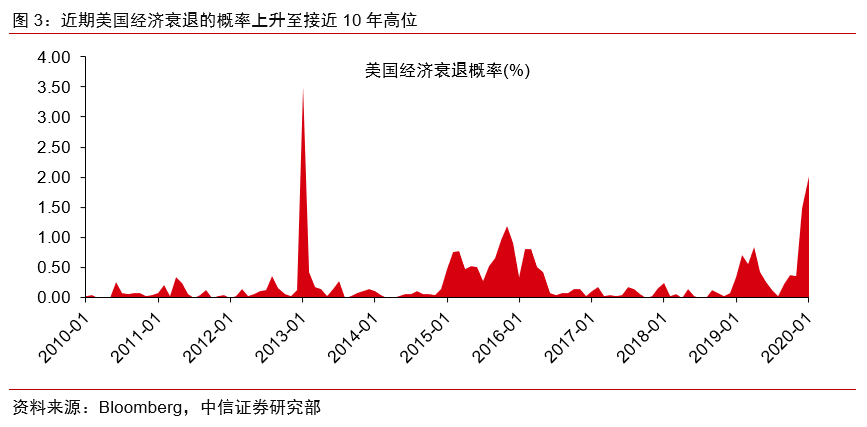

当前市场有哪些风险:1)公共卫生安全风险:显著增加了美国经济衰退的概率;2)资产价格风险:特别是美股和回购市场的大幅波动,加剧了资产泡沫破裂和流动性风险;3)杠杆与债务风险:OPEC会议意外谈崩,沙特价格战引发原油危机,触发了美国页岩油和企业债市场的杠杆与债务风险。

为应对风险,美联储大幅降息的背后尽显无奈。首先在卫生事件的外生冲击下,需求侧的刺激并不能有效解决问题,反而透支了未来的政策空间,此为无奈之一。而超级宽松也进一步强化了市场的悲观情绪,市场压力倒逼降息之后再给出负面投票已为常态,此为无奈之二。不得不承认,特朗普的一再施压和对联储理事的调整正在弱化美联储的权力,而叠加卫生事件对大选年经济和市场的冲击,美联储直接将利率降到0再无可降,也可能是一种无奈的回应。

我们认为市场预期的拐点出现需要关注下一步针对市场三类风险的应对措施及其效果。与08年很大的不同在于,当前市场的主要矛盾不在于金融市场本身的资产负债表,美联储没有必要通过类似08年大幅降息和QE的方式去出清市场的有毒资产,而且要以透支所有的降息空间为代价。市场当下真正的困境其实在于卫生事件不确定性冲击下,衍生的对于美联储和政府的极度不信任和政策实施效果的担忧。越是降息和淡化卫生事件,市场反应可能越负面。

要想扭转市场过于悲观的预期,就应该对症下药,给予各项政策效果更多的确定性,这也可能是未来市场预期真正扭转的信号:1)卫生安全风险:采取更有效的应对措施,包括戴口罩、强制隔离、避免医疗资源挤兑等;2)资产价格风险:更多有针对性的流动性支持货币政策;3)杠杆与债务风险:协调主要产油国缓解原油危机,为页岩油等有违约风险行业提供定向支持,防止企业债市场风险扩散。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP