特步国际(01368)19年财报点评:业绩出色高股息,长期空间可期

本文来自微信公众号“学恒的海外观察”,作者:王学恒、丁诗洁。

报告摘要

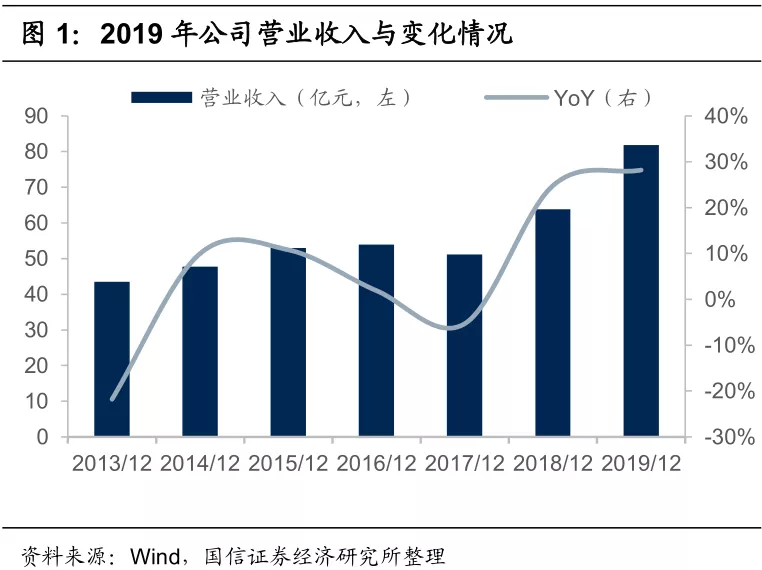

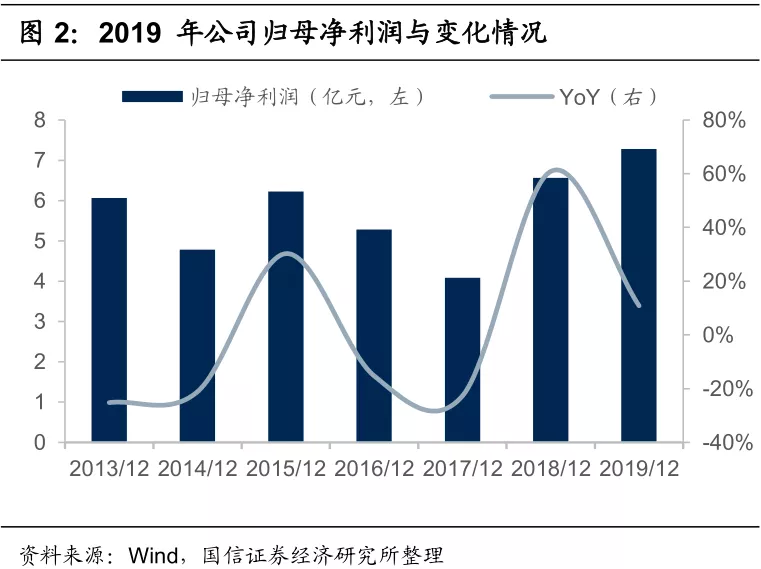

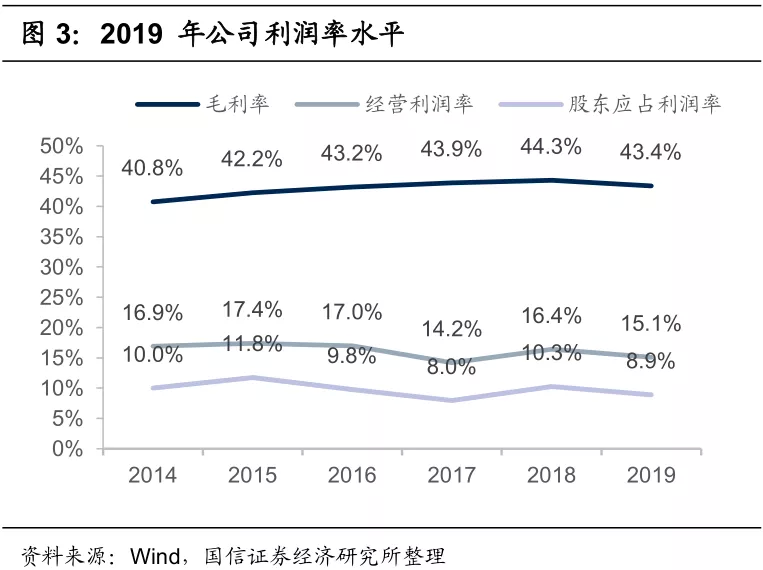

01 业绩稳步提升,现金周转改善

2019年,特步国际(01368)实现收入81.83亿元,+28.2%;经营利润12.34亿元,+18.2%;归母净利润7.28亿元,+10.8%。公司优化费用,在并购一次性影响下仍保持较好的利润率水平,实现毛利率43.4%,经营利润率15.1%,净利率8.9%。并且,公司现金周转状况进一步改善,存货周转天数77天,同比-3天;应收账款周转天数96天,同比-9天。

02 渠道健康,主品牌保持快速增长

2019年全年与Q4,公司主品牌零售销售增长20%+,同店销售实现低双位数增长,折扣率维持在7.5-8折,库销比维持在4。主品牌保持专业运动时尚定位,拓展篮球领域,在林书豪系列带动下有望将基数较低的篮球业务加快发展,提升品牌形象同时改善产品毛利率与单价。

03 看好卫生事件后业绩反弹,长期多品牌有望加速增长

公司现金充足,通过折扣、换货、延长账期、线上销售等方式与经销商共渡难关。预计1月/2月流水同比20%/- 80%,目前已经恢复60%左右。公司对夏季销售具有信心,五一节和“618”有望实现流水大幅增长。品牌覆盖大众运动(特步)、时尚运动(KSwiss、Palladium)和专业运动(Saucony、Merrell)三大市场,有望协同开拓成长空间。

04 风险提示

1.宏观经济与消费需求大幅下行;2.新品牌发展不及预期,加大利润拖累;3.市场的系统性风险。

05 投资建议:高股息具安全边际,看好短期复苏与长期发展

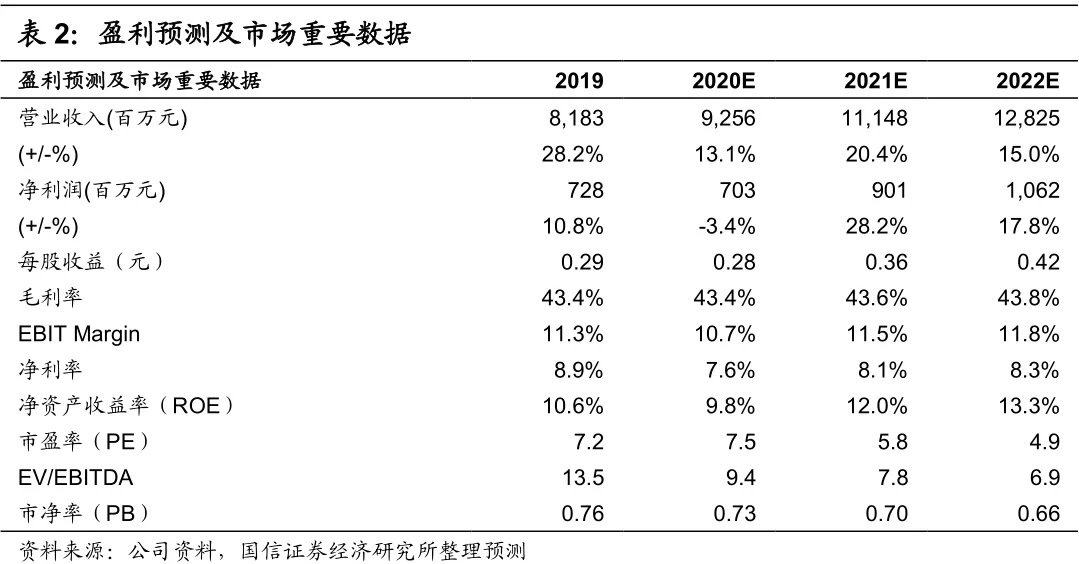

公司19年业绩表现出色,20年卫生安全风险可控,长期主品牌与新品牌均具较多增长动力。我们预计公司20-22年净利润增长-3.4%/28.2%/17.8%,EPS分别为0.28/0.36/0.42元(原预测20-21年0.31/0.39元),对应PE分别为7.5/5.8/4.9,当前股息率达到8%。对应2020年12-13倍PE,公司合理估值在3.8-4.1(原为4.2-4.5)港元,维持“买入”评级。

报告正文

01 业绩稳步提升,现金周转改善

收入利润均实现双位数增长。2019年,公司实现收入81.83亿元,同比增长28.2%;经营利润12.34亿元,同比增加18.2%;归母净利润7.28亿元,同比增长10.8%。其中,特步主品牌收入同增20%,运动时尚品牌Palladium和K-Swiss的并入进一步提升了收入外延增长。分品类看,鞋类收入同增18.6%,占比56.8%,-4.7p.p.;服装收入增长43.7%,占比40.9%,+4.5%;配件收入增长41.1%,占比2.3%,+0.2%p.p.。

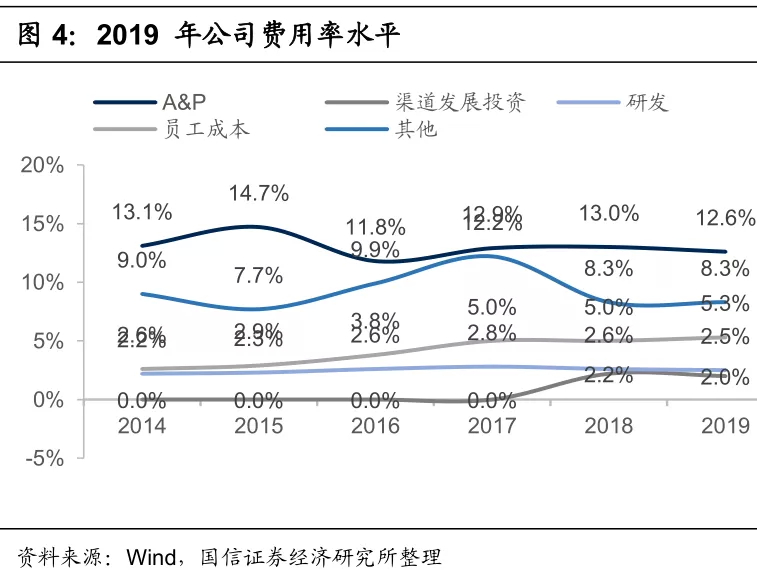

费用优化,并购一次性影响下仍保持较好的利润率水平。2019年,公司实现毛利率43.4%,同比减少0.9 p.p.,经营利润率15.1%,同比减少1.3p.p.,净利率8.9%,同比减少1.4 p.p.。并购一次性费用部分影响了毛利率水平。广告及推广费用由2018年的9.68亿元增长到11.78亿元,占集团收入的14.4%(2018:15.2%)用于明星运动员代言、赞助赛事等,有助于提升品牌热度,优化费用使占比下降,在正常范围内。此外,随经销商经营改善,公司应收账款拨备回拨亦贡献约7900万利润。

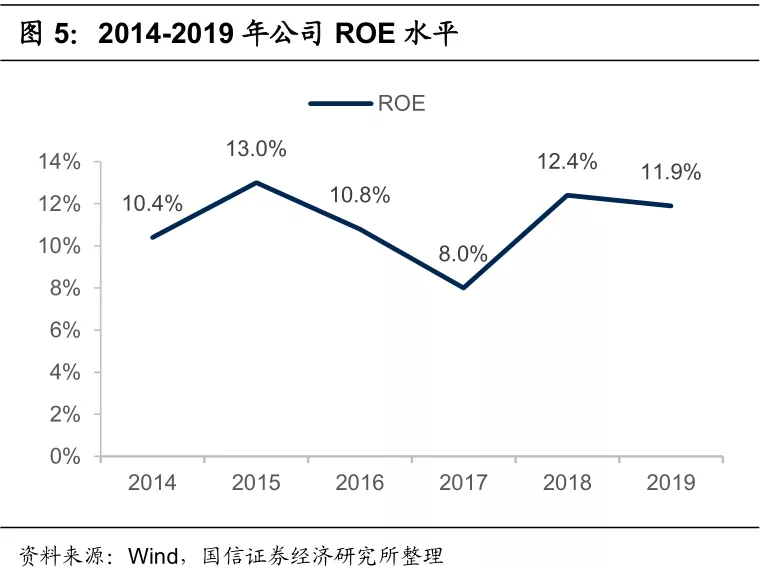

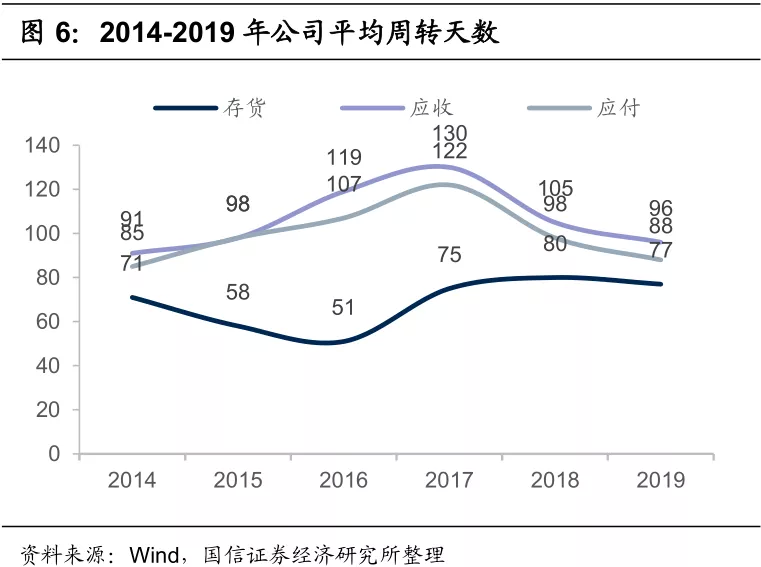

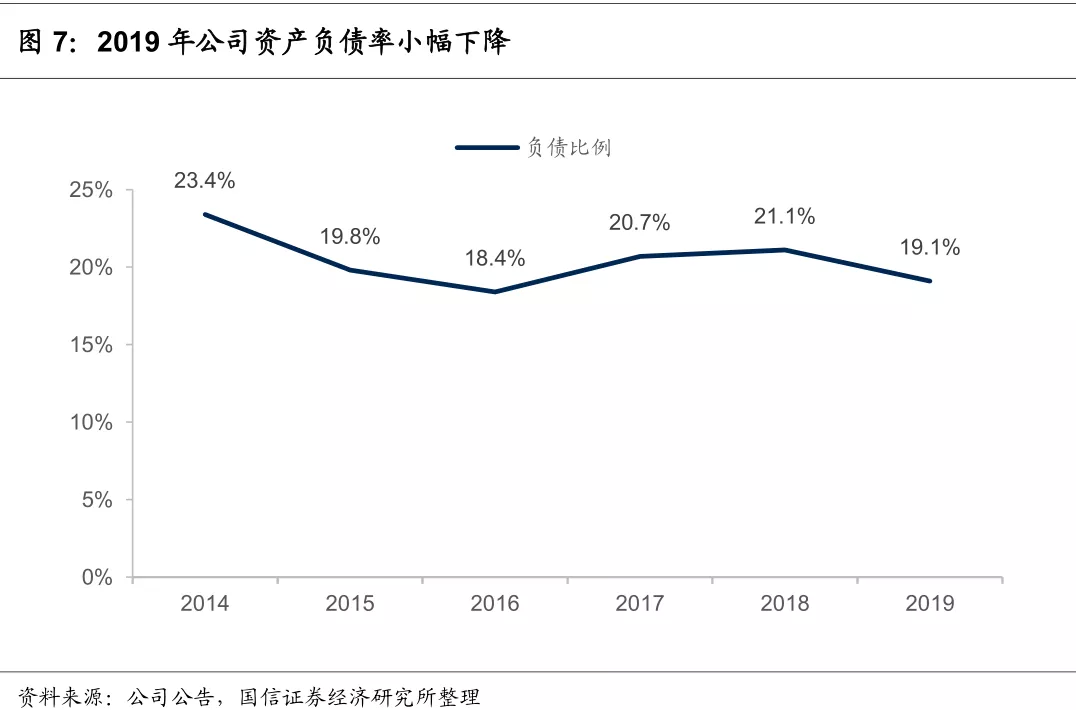

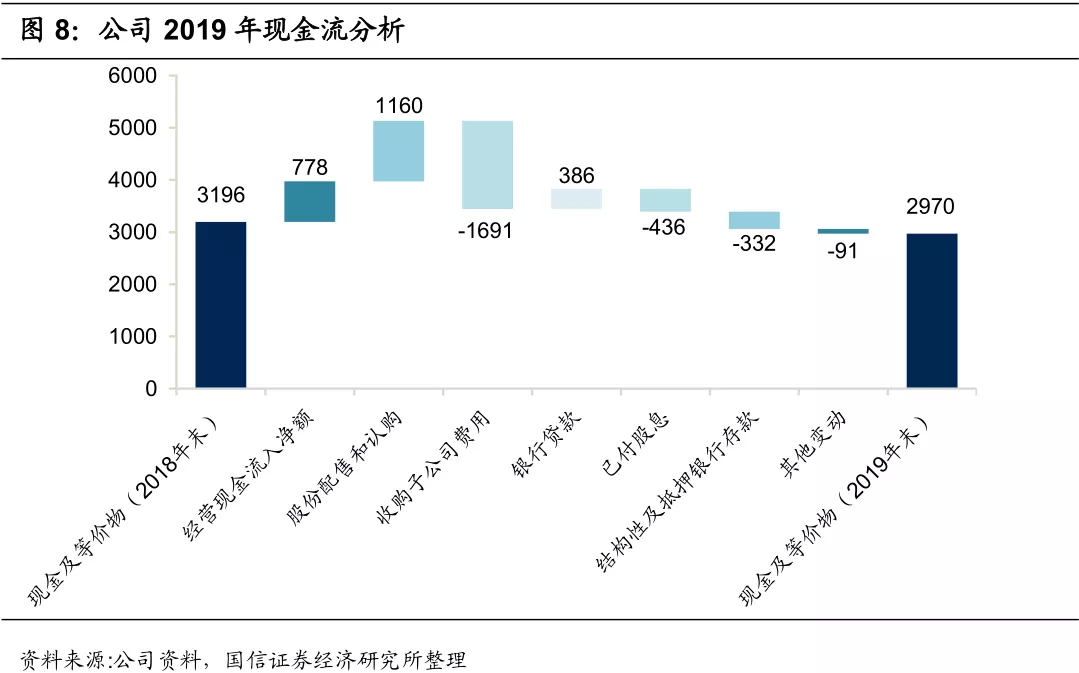

投资回报向好,现金周转状况进一步改善。2019年,公司ROE为11.9%,同比小幅下降但相比前两年仍为较好水平,未来随新品牌孵化成熟有望进一步提升。公司平均存货周转天数77天,相比去年同期减少3天;平均应收账款周转天数96天,同比减少9天;平均应付账款周转天数88天,同比减少10天;整体营运资金周转天数85天,同比缩短2天。并且,公司的资产负债率一直处于健康水平,19年同比下降2个百分点。

02 渠道健康,主品牌保持快速增长

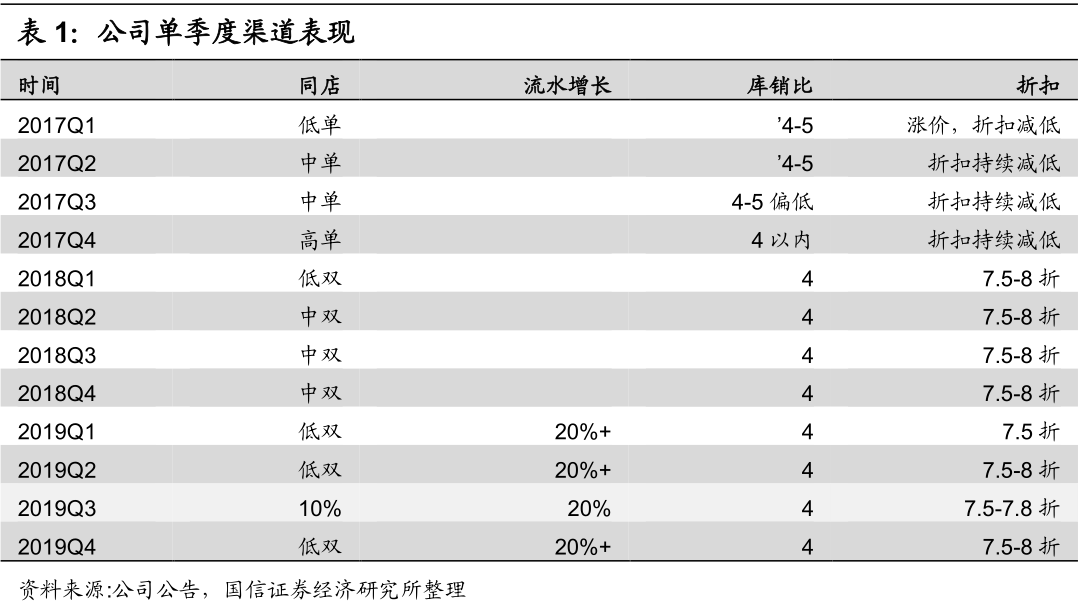

2019年,公司主品牌零售销售增长20%+,同店销售实现低双位数增长,其中Q4保持同店低双位数、流水20%+的增长,零售折扣率维持在7.5-8折,库销比维持在4个月的健康水平。

公司主品牌保持大众专业运动时尚定位,拓展篮球领域。公司的主要产品为跑步鞋,2019年共在全世界赞助53场马拉松及跑步赛事,在本土体育品牌于中国内地马拉松市场份额占第一位。在跑步强势的基础上,公司致力于拓展篮球鞋业务。林书豪系列篮球鞋深受消费者欢迎,有助于品牌年轻化、提升品牌知名度,并有望在未来持续贡献新的增长。篮球鞋拥有更高的毛利率与售价空间,目前业务占个位数,基数较低,未来有望成为主品牌新的增长驱动力。

03 看好卫生事件后业绩反弹,长期多品牌有望加速增长

公司目前拥有完善的品牌布局,通过收购海外品牌覆盖大众运动、专业运动和时尚运动三大市场,未来有望发挥协同效应,开拓成长空间。

具体来看:

1) 大众运动市场:由主品牌特步覆盖。2019年特步主品牌零售销售增长20%,同店销售实现低双位数增长。2020年将进一步提升篮球鞋业务占比提高毛利与流水,同时实现特步品牌的多元化发展。

2)专业运动市场:高端跑步由Saucony品牌覆盖,高端户外由Merrell覆盖。Saucony和Merrell首家线下店铺将分别延迟至2020年第三季度和第四季度推出,Merrell天猫旗舰店已于3月推出。Saucony与Merrell将专注发挥供应链的协同效应,增加对服装产品的投入,根据中国人的品位和喜好进行产品的设计。

3)时尚运动市场:由K-Swiss和Palladium覆盖。K.Swiss现在正在进行品牌重塑,今年可以实现扭亏为盈,未来将以自营模式开设店铺,并增加鞋履和服装产品的研发资源。Palladium将专注亚太区的拓展,以自营和分销模式开设店铺并增加对服装产品的供应。

现金流充足,卫生事件影响可控。2020年Q1,公司受事件影响,预计整体销售流水同比下降25%-30%,其中分月度,预计1月同比增长20%,而2月同比下降80%。截至目前公司流水已经恢复到去年同期60%左右的水平。在卫生事件期间公司积极发展线上销售,在传统3大电商平台外,积极开拓私域流量销售,预计线上销售增速有明显提升。

公司致力于保持渠道健康,帮助经销商分担压力。公司采取的主要措施包括:1)暂时延长账期1个月;2)小比例对经销商的春季与秋季产品进行换货;3)加大折扣力度;4)可能会对经销商进行一定的流水补贴。由于经过3年多的渠道整改,目前总代理直营店铺比例在65%左右,大部分经销商现金与盈利状况较为良好,公司有信心与客户共同度过难关。对于夏季销售,公司具有较好的信心,因国内卫生安全受控形式较为良好,且今年夏季时间较长,未来的五一节和“618”购物节日均有望实现流水大幅增长。

海外业务批发为主,风险可控。预计海外情况的爆发对公司不会有太大的影响,因公司的海外业务以批发为主,主要在集合店出售,没有独立专卖店,且海外收入占比较小,新品牌未来的重点也将在亚太地区为主。

04 投资建议:高股息具安全边际,看好短期复苏与长期发展

公司2019年业绩表现出色,2020年短期受卫生事件影响风险可控,长期看主品牌特步与新品牌均具备较多增长驱动力,我们预计公司20-22年收入增长13.1%/20.4%/15.0%,净利润增长-3.4%/28.2%/17.8%,EPS分别为0.28/0.36/0.42元(原预测20-21年0.31/0.39元),对应PE分别为7.5/5.8/4.9,按公司60%的高派息比率计算,当前股息率达到8%。我们考虑到公司未来3年利润复合增速13%,对应2020年12-13倍PE,公司合理估值在3.8-4.1(原为4.2-4.5)港元,维持“买入”评级。

05 风险提示

1.卫生事件持续时间过长,宏观经济与消费需求大幅下行;

2.新品牌发展不及预期,加大利润拖累;

3.市场的系统性风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP