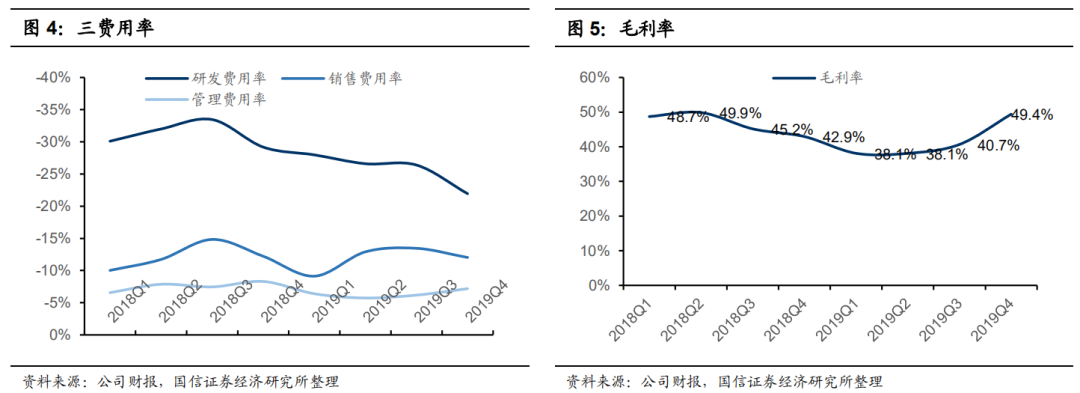

国信证券:金山软件(03888)云业务高速增长,Q4游戏取得不俗的表现

本文来自微信公众号“学恒的海外观察”,作者:王学恒。文中观点不代表智通财经观点。

摘要

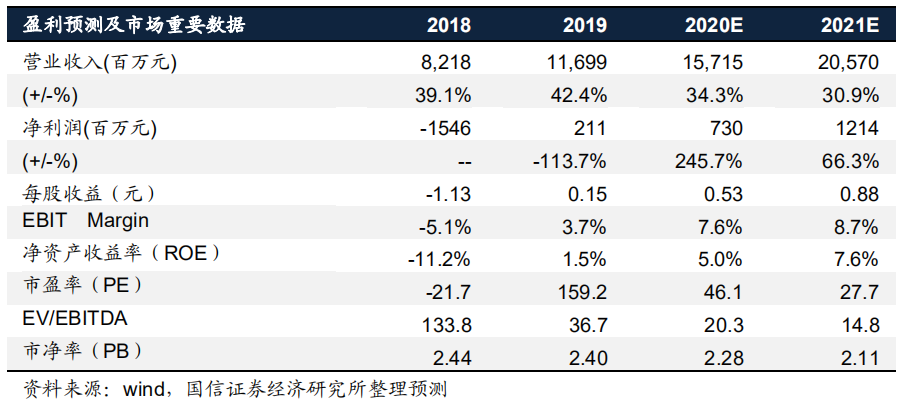

2019年Q4收入、毛利呈现明显的加速增长

2019年Q4,金山软件(03888)收入同比增长47.5%,毛利同比增长69%,略超市场预期。收入与毛利率都呈现了从2018年Q2以来低点复苏之后的加速上行局面。这得益于三大业务板块都有良好的表现。

办公用户高增长,金山文档受益卫生事件爆发式成长

办公软件授权业务 4.96 亿,较上年度增长 39.4%;办公服务订阅业务 6.80亿,较上年度增长 73.0%;互联网广告推广业务 4.04 亿,较上年度增长 5.9%。主要产品月度活跃用户(MAU)已达到 4.11 亿(+32.6%)。其中 WPS office PC 版月度活跃用户数 1.54 亿;移动版月度活跃用户数 2.48 亿;截至 2019 年底,金山文档月度活跃用户数达到6700万。受延时复工影响,各公司远程办公需求爆发式增加,卫生事件期间,金山文档月度活跃用户数达到2.39亿。

游戏 Q4 取得了不俗的表现

2019Q4,游戏收入同比增长39%(Q3同比仅为-2.2%)《剑网3》推出全新资料片,上线后30天平均日活跃用户数较上线前增长24%,同时十二月流水再创历史新高。公司在交流会上提及,在卫生事件期间,《剑网3》超出表现超出管理层预期,但新游戏的发行可能会延迟1-2个月。预计《指尖江湖》,《剑歌行》Q2发行。

金山云增长超行业增速

金山云2019年实现收入82亿,同比增长74%,快于行业增速。公司预期2020年底,2021年初,EBITDA盈亏平衡。

投资建议

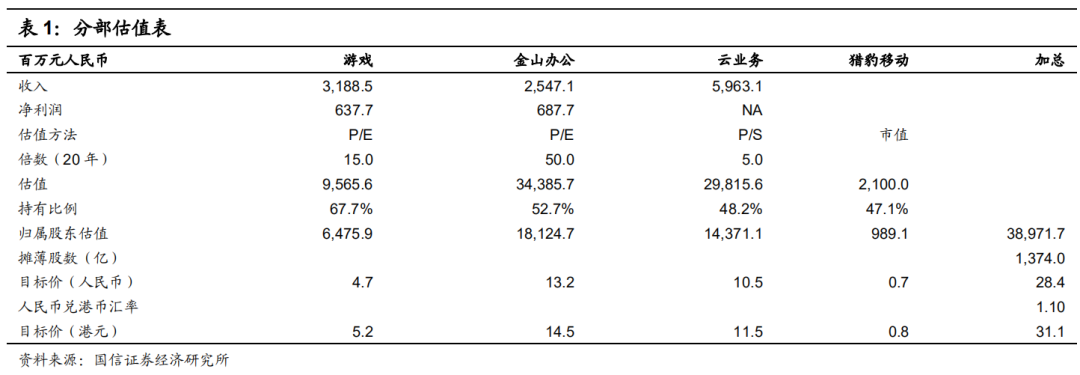

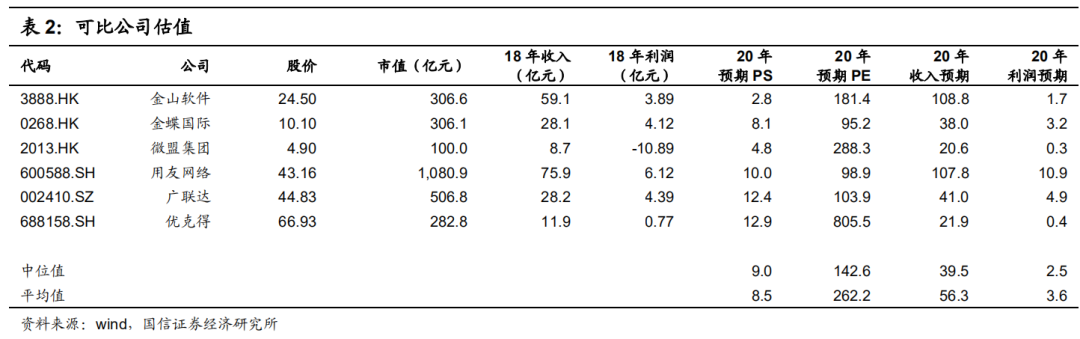

鉴于云业务处在高速增长局面且体现出与巨头共生的局面;游戏业务PC端受到卫生事件催化取得良好业绩,且手游可期;办公软件则更是获得了不菲的用户增长:我们以分部估值计算公司价值,分别给予游戏业务20年15倍PE(对应21年12倍),办公业务50倍PE(对应21年34倍PE),云业务5倍PS(对应21年3.5倍),得到公司合理估值约为30-32元,维持买入评级。

风险提示

卫生事件冲击导致宏观经济低于预期,游戏可能造成的拖延。

评论

三大业务均表现靓丽

2019年Q4收入、毛利呈现明显的加速增长

2019年Q4,公司收入同比增长47.5%,毛利同比增长69%,都呈现乐从2018年Q2以来低点复苏之后的加速上行局面。这得益于三大业务板块都有良好的表现。

办公用户高增长,金山文档受益卫生事件爆发式成长

分业务层面,办公软件授权业务 4.96 亿,较上年度增长 39.41%;办公服务订阅业务 6.80亿,较上年度增长 73.06%;互联网广告推广业务 4.04 亿,较上年度增长 5.99%。公司办公服务订阅业务增长强劲,主要产品月度活跃用户数增长较快。截至 2019 年底,公司主要产品月度活跃用户(MAU)已达到4.11亿(+32.6%)。其中 WPS office PC 版月度活跃用户数 1.54 亿;移动版月度活跃用户数 2.48 亿;公司其他产品如金山词霸等月度活跃用户数接近 0.1 亿。2019 年度,公司累计年度付费个人会员数达到 1,202 万(+104.42%)。

此外,金山文档产品促使用户由单一的文档编辑向文档协作转化,提升了用户的粘性。截至 2019 年底,金山文档月度活跃用户数达到6700万。受延时复工影响,各公司远程办公需求爆发式增加,卫生事件期间,金山文档月度活跃用户数达到2.39亿。

游戏Q4取得了不俗的表现

2019Q4,游戏收入同比增长39%(Q3同比仅为-2.2%)《剑网3》推出全新资料片,上线后30天平均日活跃用户数较上线前增长24%,同时十二月流水再创历史新高。《剑侠世界》在游戏玩家人数和收益方面均实现同比增长。手游《剑侠情缘I》在二零一九年继续表现良好,流水收益稳定。新手游《双生视界》分别于9月及11月于日本和中国上线运营,在国内外获得高度评价。新手游上线首日即登顶iOS免费榜,后续在畅销榜也一度攀升至前五。《双生视界》的成功推出进一步强化了公司多元化的产品战略。

公司在交流会上提及,在卫生事件期间,《剑网3》超出表现超出管理层预期,但新游戏的发行可能会延迟1-2个月。预计与腾讯的沟通达到完美状态大约要到4月中下旬/5月份,《指尖江湖》,《剑歌行》预计Q2发行。

金山云增长超行业增速

2019年11月,IDC发布2019年上半年中国公有云市场跟踪报告,2019年上半年中国公有云IaaS市场规模达33.6亿美元,同比增长72%,市场增长放缓。报告显示,金山云凭借在政企、金融行业的突破进展,第二季度市场份额较上一季度继续增长,上半年增速高于行业平均水平。根据上一季度财报数据显示,金山云在互联网行业营收稳步提升,政企行业营收暴增近5倍,其中金融行业业务激增10倍,增速行业第一,互联网和政企两项业务相互借势,效能叠加,产生“双核裂变”效应,配合AIoT业务的加速布局,使得金山云继续保持互联网云服务商前三地位。金山云2019年实现收入82亿,同比增长74%,公司预期2020年底,2021年初,EBITDA盈亏平衡。

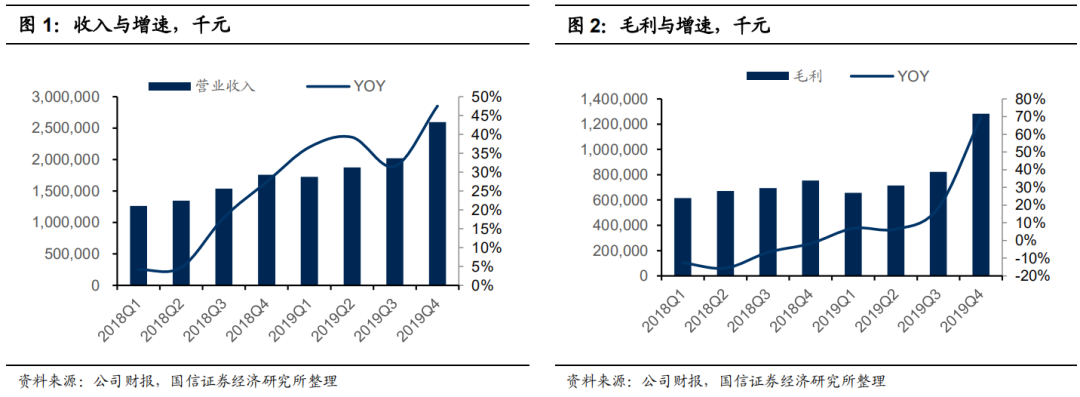

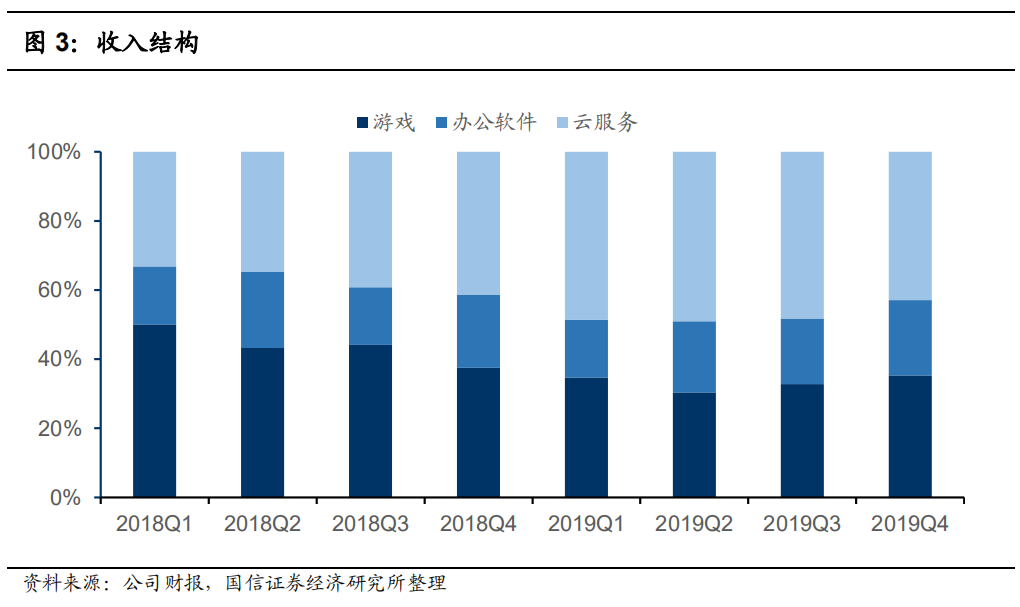

费用率与毛利率均往向好的方向发展

由于收入的快速增长,公司的费用率与毛利率,都向着好的方向发展,伴随2021年的收入增长可持续,费用率依然保持下降局面,而毛利率也将稳步回升。

投资建议与风险提示

投资建议

鉴于云业务处在高速增长局面且体现出与巨头共生的局面;游戏业务PC端受到卫生事件催化取得良好业绩,且手游可期;办公软件则更是获得了不菲的用户增长:我们以分部估值计算公司价值,分别给予游戏业务20年15倍PE(对应21年12倍),办公业务50倍PE(对应21年34倍PE),云业务5倍PS(对应21年3.5倍),得到公司合理估值约为30-32元,维持买入评级。

风险提示

卫生事件冲击导致宏观经济低于预期,游戏可能造成的拖延。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP