中信证券:福莱特玻璃(06865)Q1业绩略超预期,Q2受公共卫生事件影响逐步显现

本文来自微信公众号“CITICS电新”。

核心观点

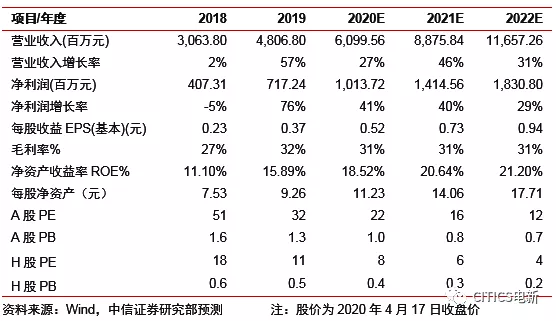

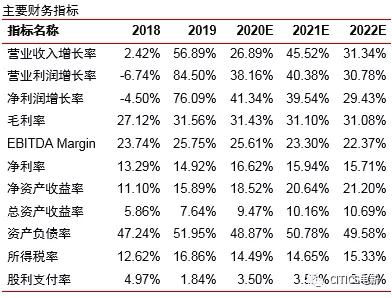

福莱特玻璃(06865)2020年一季度业绩略超预期,但考虑海外公共卫生事件影响,光伏玻璃价格下滑且公司新产能释放延后,给予2020-2022年净利润预测10.1/14.1/18.3亿元,对应其A股PE为22/16/12倍,给予目标价13.00元,下调评级至“增持”;其H股对应PE为8/6/4倍,给予目标价5.70港元,维持“买入”评级。

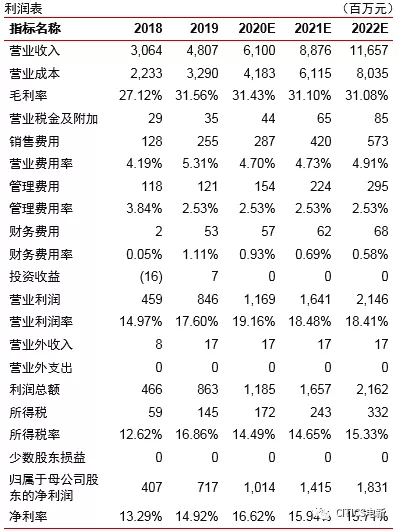

2020Q1业绩略超预期,毛利率持续改善。公司2020Q1营收12.03亿元(同比+29.1%),归母净利润2.15亿元(同比+97.0%),业绩略超预期。Q1毛利率39.9%(同比+11.6pcts,环比+5.0pcts),或得益于ASP上升及成本优化;期间费用率13.4%(同比-0.5pcts),其中销售/管理/财务费用率为5.8%/5.8%/1.9%(同比+1.3/-1.4/-0.3pcts),销售费用率提升或主要由于运输费增加;经营性净现金流9977万元(同比-51.6%),收现比率1.08(同比+0.01),收现能力稳定而净回款能力下降,由于随着产能释放购买原材料、燃料及税费支出增加。

光伏玻璃需求受公共卫生事件冲击,后续价格有望趋缓。光伏装机需求受海外公共卫生事件影响短期下滑,组件企业对光伏玻璃备货有所缩减,光伏玻璃厂商库存周期逐步提升至25天左右,且3.2mm镀膜玻璃均价已从3月底的28.9元/平米降至26元/平米,降幅约10%。得益于技术工艺及窑炉成本优势,我们测算此价格下公司毛利率仍保持在30%-35%。考虑光伏玻璃中长期供需格局仍将偏紧,预计后续价格在25元/平米左右仍有支撑,对应公司毛利率有望维持约30%或以上。

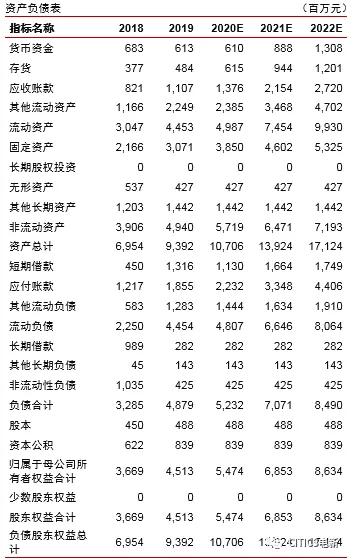

越南新产能受公共卫生事件影响延后,预计2020年有效熔量约200万吨。目前公司光伏玻璃日熔量约5400吨,公司原规划2020/2021年分别于越南和安徽再投产2000/2400吨新产线。截至2019年底,在建的越南2×1000吨/天光伏玻璃产线已基本完成厂房基建,进入设备安装调试环节;而受公共卫生事件影响,国内技术人员暂无法到现场安装调试,新产能投产时间或延迟至下半年。我们预计公司全年光伏玻璃有效熔量或在200万吨左右。

风险因素:光伏玻璃价格持续承压;原料燃料成本上升;公司出货量低于预期。

盈利预测及估值评级:考虑海外公共卫生事件影响,光伏玻璃价格短期下滑且公司新产能释放延后,略下调2020年净利润预测至10.1亿元(原预测值10.9亿元),维持2021年净利润预测14.1亿元,新增2022年净利润预测18.3亿元,其A股现价对应PE分别为22/16/12倍,给予目标价13.00元(对应2020年25倍PE),考虑近期股价上涨,下调评级至“增持”;其H股现价对应PE分别为8/6/4倍,给予目标价5.70港元(对应2020年10倍PE),维持“买入”评级。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP