快递行业中高速增长有望持续 可支撑多家龙头并存

本文来源于微信公众号“中金点睛”,作者杨鑫 刘钢贤。

核心观点 需求在公共卫生事件之后已经迅速恢复,公共卫生事件期间培育消费者网购习惯、加速快递公司之间分化。通达系龙头之间分化加速,离格局稳定或已为时不远。

需求:公共卫生事件后增速快速反弹,中高速增长有望持续

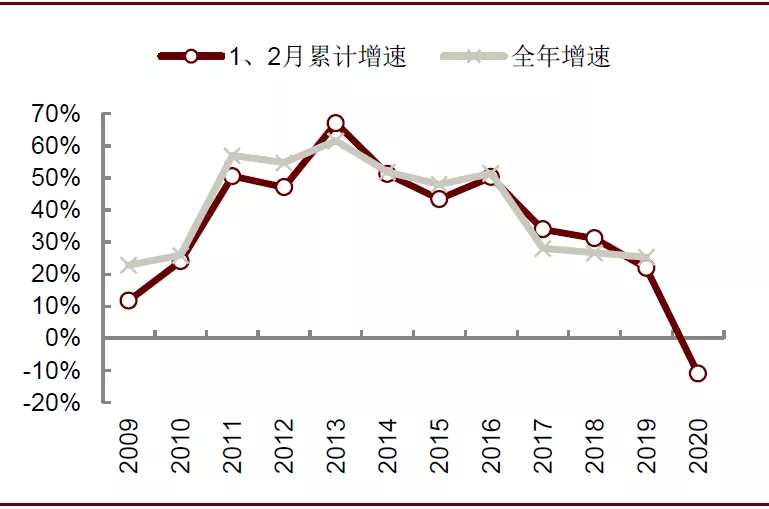

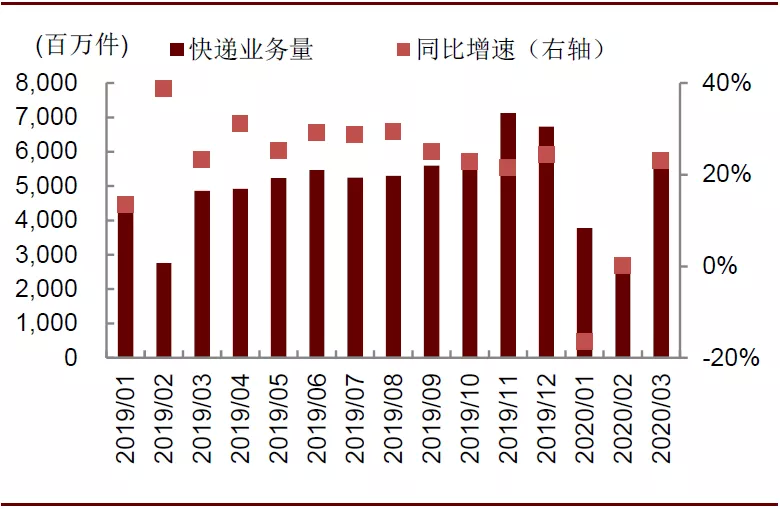

公共卫生事件对快递业务量仅造成短期负面影响,3月份已经恢复至23%的同比增长,国家邮政局预计二季度增速重回30%(4月4日至6日清明节期间,共揽收包裹5.3亿件,同比增长37%),全年有望增长18%,未来几年仍有望维持15%-20%的中高增速。马云在2017年提出8年时间内全球日均包裹量将会达到10亿件(当时中国日均包裹量不到1亿件,到2019年达到1.7亿件,我们预计今年将超过2亿件)。

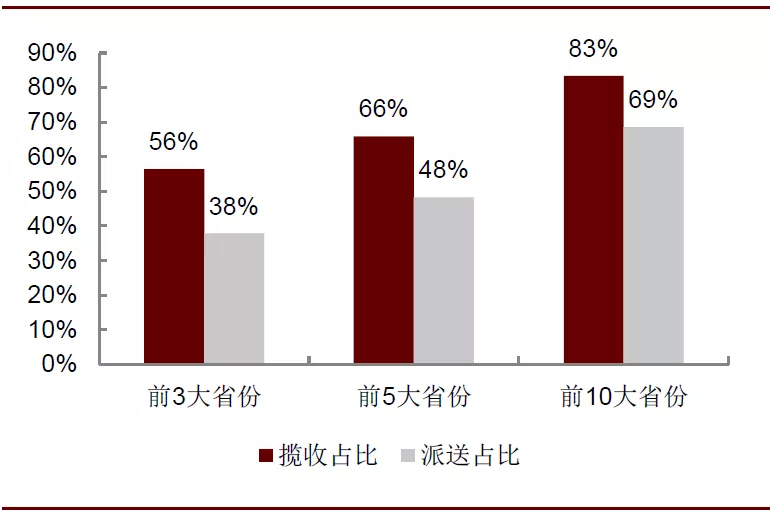

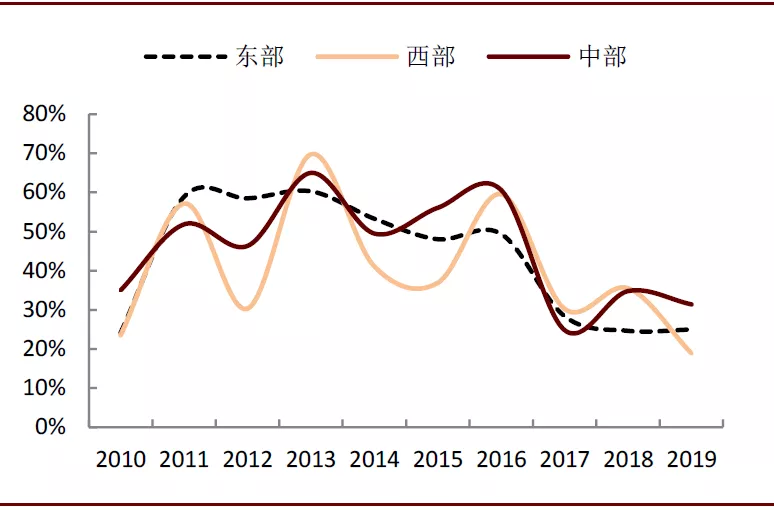

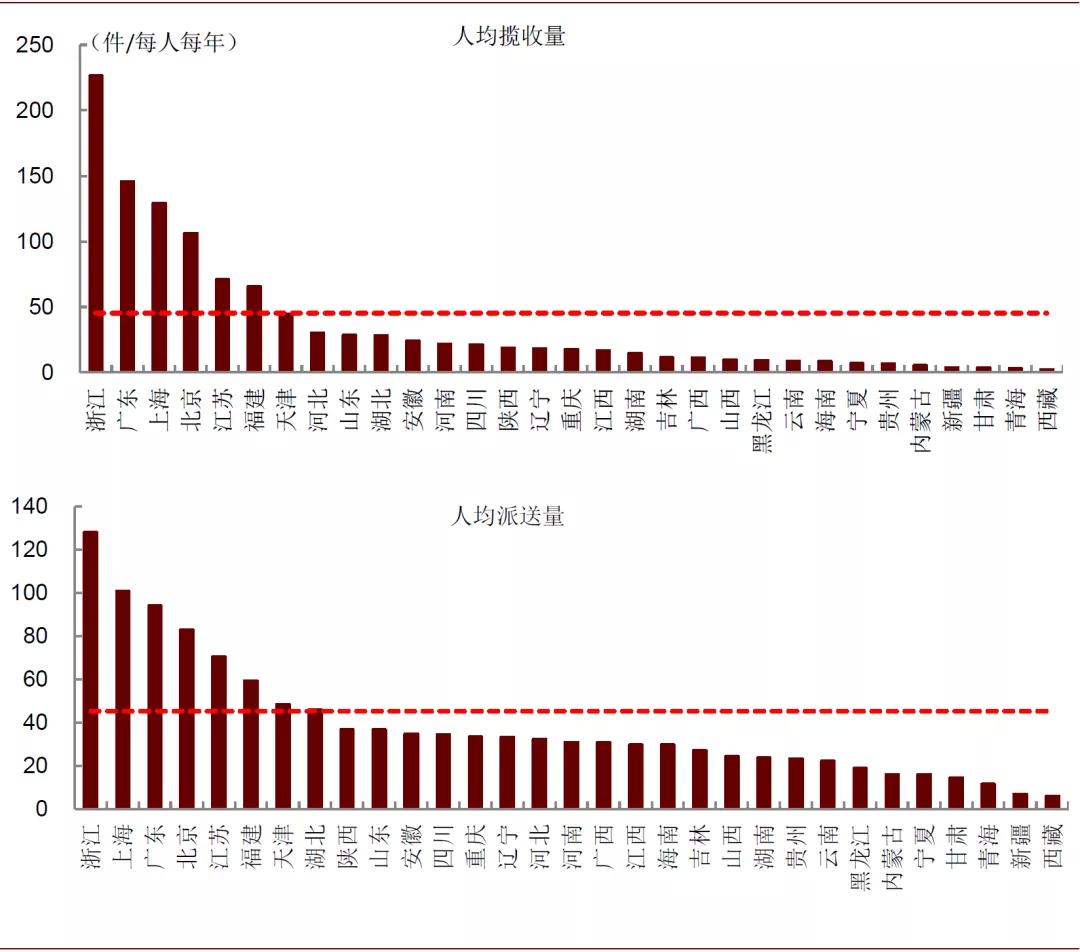

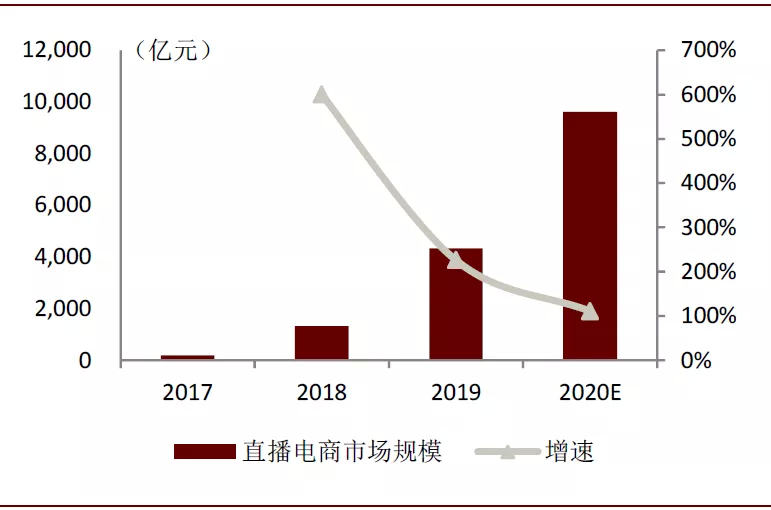

增长动力在于网购渗透率的地区分布仍极不均衡:前5大省份集中了66%的快递揽收量和48%的派送量,广大中西部仍有很大增长空间,从2018年开始也是中部地区增速更快。我们认为,公共卫生事件会加速网购渗透率的提升(更多消费者养成网购习惯,商家往线上迁移),拼多多等电商平台和直播带货等销售形式也将带来新的电商流量。除此之外,国家有关部门还在积极推动快递服务于农村(农业)和制造业,也有望为未来打开新的增长空间。

公共卫生事件之后业务量增速快速恢复:3月全国快递业务量59.8亿件,同比增长23%,较1-2月的同比下降10%明显加速,增速恢复超过我们预期(去年3月增速为23.3%),也超过之前快递发展指数的预计(17%),基本恢复至正常增长轨道。

图表: 受公共卫生事件影响,1-2月份合计增速较去年同期放慢32个百分点

资料来源:国家邮政局,中金公司研究部

图表: 3月份同比增速恢复至23%,回到正常增长轨道

资料来源:国家邮政局,中金公司研究部

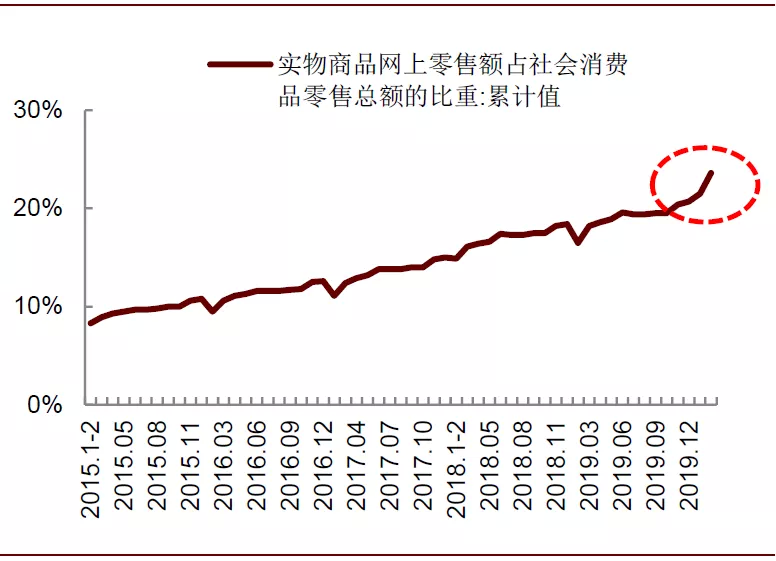

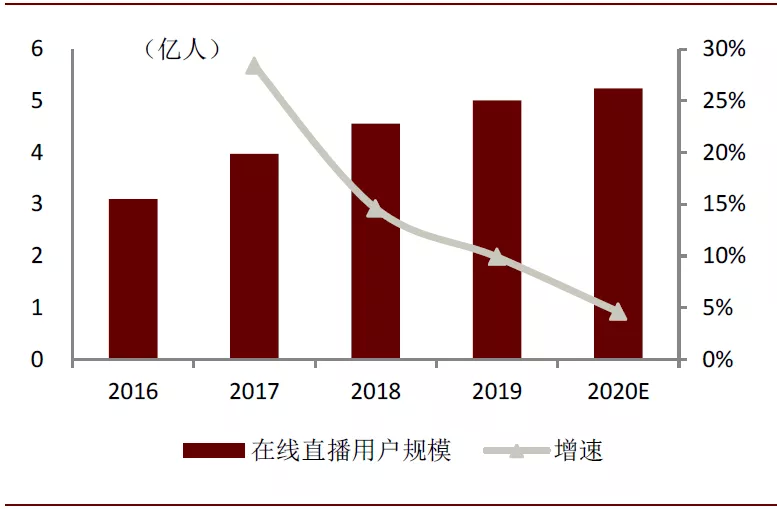

我们认为,增速恢复反映的是对快递的旺盛需求,公共卫生事件过后网购渗透率有望加速提升:1)前期累计订单和延后需求的释放;2)从消费者端:网上购物习惯将具有延续性:在特效药和有效疫苗出现前,我们认为人们消费习惯仍将倾向网购,减少外出接触,这一过程将培育网购习惯,促进渗透率提升;3)从商家端:商家往线上迁移,以对冲线下消费下滑影响,满足消费者需求,直播电商等形态获得空前发展(2020年2月淘宝直播新开播商家数环比增加719%,快手电商帮助至少50万线下商家恢复生意),4)从电商平台端:主要电商平台也推出一定的扶持和补助政策(如阿里巴巴(09988)的春雷计划,拼多多(PDD.US)的百亿补贴),帮助商家降低成本,刺激消费者购物消费。

增长动力在于网购渗透率的地区分布仍极不均衡:从快递的区域分布来看,2019年东部地区集中了80%的业务量。中部和西部分别仅占13%和7%。事实上前5大省份(广东、浙江、江苏、上海、北京)集中了66%的揽收量和48%的派送量,地区分布仍非常不均衡,中西部地区还有广大的发展潜力。

图表: 快递业务量区域分布(2019年)

注:业务量(揽收量)基于2019年数据,揽派比数据基于2015年(其后未更新),与实际情况有误差,但我们认为揽派比数据变动幅度可能相对较慢,因此仍具有一定代表性。资料来源:国家邮政局,中金公司研究部

图表: 从2018年起中部地区增速加快

资料来源:国家邮政局,中金公司研究部

图表: 分省人均快递量

注:业务量(揽收量)基于2019年数据,揽派比数据基于2015年(其后未更新),与实际情况有误差,但我们认为揽派比数据变动幅度可能较慢,因此仍具有一定代表性。资料来源:国家邮政局,万得资讯,中金公司研究部

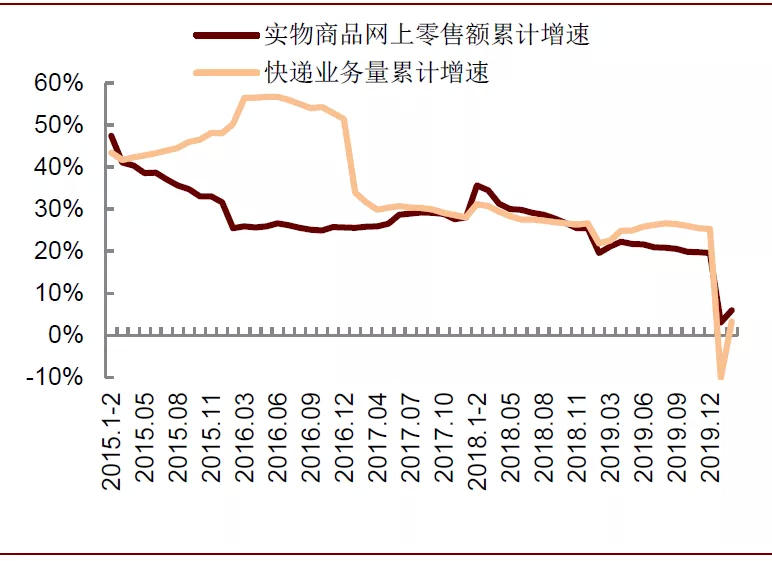

电商平台的创新和增长仍是快递业务量的主要驱动力。以拼多多为例,过去几年实现了快速的发展,就是采用差异化的方式适应和满足了广大人民(尤其是中西部和低线城市)的多样化需求,与中部地区快递业务量从2018年起增速加快趋势吻合。2019年拼多多平台订单数达197亿件,同比增长77%,如果订单与包裹数一样,则占快递市场的25%,贡献快递量增量的67%,考虑到虚拟产品和未成交订单实际占比可能低于该值。拼多多为应对公共卫生事件推出了一系列扶持政策,同时“百亿补贴”仍在继续。

图表: 实物商品网上零售额增速与快递业务量增速

资料来源:国家邮政局,中金公司研究部

图表: 实物商品网上零售额占社零的比重

资料来源:国家统计局,中金公司研究部

图表: 在线直播用户规模

资料来源:艾媒咨询,中金公司研究部

图表: 直播电商市场规模

资料来源:艾媒咨询,中金公司研究部

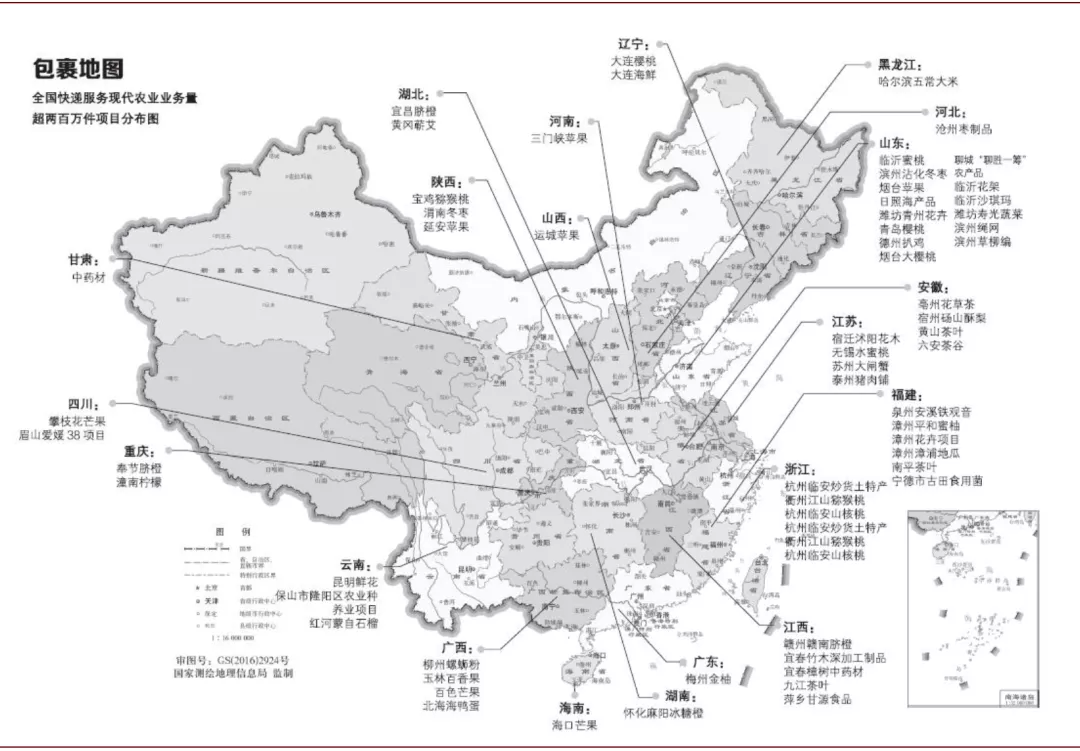

政策支持提供发展动力。近期国家邮政局、商务部、工业与信息化部等分别出台了相关文件,促进快递业与电商、制造业融合协同发展,推动快递进村,我们认为这些政策措施有利于快递行业的长远发展:除目前主要服务的电商行业外,农业、制造业与快递行业的融合将为行业打开新的增长空间。

图表: 快递与农业结合的案例(2018年)

资料来源:国家邮政局,中金公司研究部

竞争与格局:通达系龙头之间分化加速,离格局稳定或已为时不远

我们认为,中国快递市场仍然存在着电商件与商务件之间的市场分割,顺丰进入电商件市场即使今年年底做到日均1000万票亿件,我们预计也仅占电商件市场的约5-6%,并且由于顺丰的电商特惠业务与通达系之间在客户群体和定价方面仍有一定的差异化,所以对通达系的压力是有限的。通达系之间的竞争,我们认为2019年龙头公司在业务量市场份额、资产和盈利能力上已经出现分化,今年则可能在业务量增速上也出现分化,这将进一步加快分化的速度。另一方面,我们认为中国电商快递市场的空间足够大,可以支撑多家大型企业同时存在(领先者的规模优势的确存在但并非赢者通吃),而龙头公司之间通过继续拉大市场份额、盈利能力的差距形成不同的梯队,可以实现稳态格局。

市场容量大且增速高,有望容纳多家巨头企业

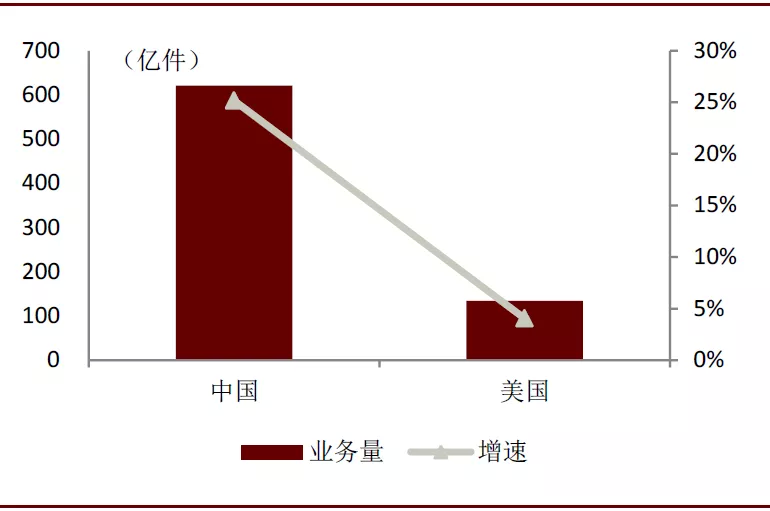

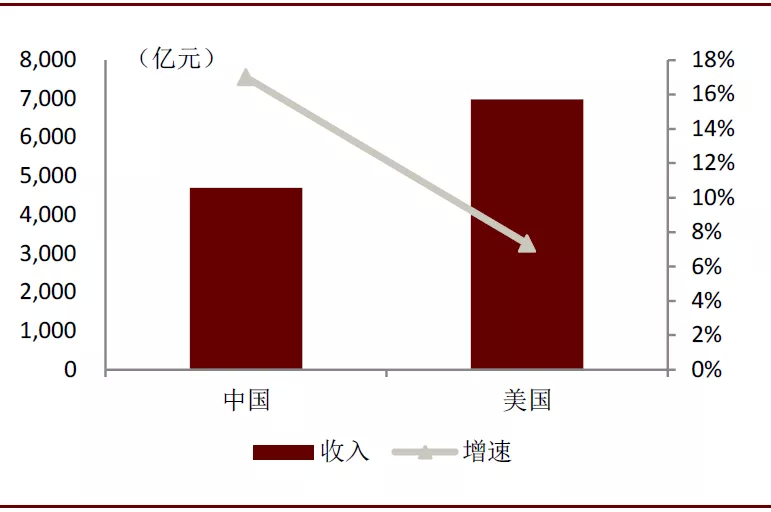

以中美两国国内快递市场作为对比,2019年中国国内快递业务量(同城和异地)为621亿件,约为美国的4.6倍(美国国内件市场主要包含UPS、FedEx的国内业务和USPS的竞争性产品),中国国内件增速为25%,增速为美国的6倍。

对比美国快递市场的三家公司,我们认为中国的电商件市场可以容得下4-5家的大公司同时生存。中国龙头企业(业务量)规模已经是美国的2倍。事实上,2019年中通快递(ZTO.US)业务量已经是UPS的2.2倍,通达系中最小的申通比UPS的业务量高30%。从这一意义上讲,中国快递行业的很多尝试和实践已经走在无人区,并无国外和历史经验可供借鉴。

我们认为龙头公司之间通过继续拉大市场份额、盈利能力的差距形成不同的梯队,可以实现稳态格局。

图表: 中、美国内快递业务量及增速对比(2019年)

资料来源:USPS OIG,国家邮政局,中金公司研究部

图表: 中、美国内快递业务收入及增速对比(2019年)

资料来源:USPS OIG,国家邮政局,中金公司研究部

市场依然分割:顺丰进入电商件市场对于通达系或存在一定影响,但程度有限

顺丰从2019年5月推出电商特惠业务,发力电商件市场,我们看到其业务量增速明显加快,市场份额扭转之前的下滑趋势,2019年4季度其市场份额回升至8.1%。

我们认为,顺丰的电商件业务与通达系之间仍存在一定的差异,单价相对更高,并且其规模相对较小。我们认为,顺丰进入电商件市场对于通达系存在影响,但程度有限。

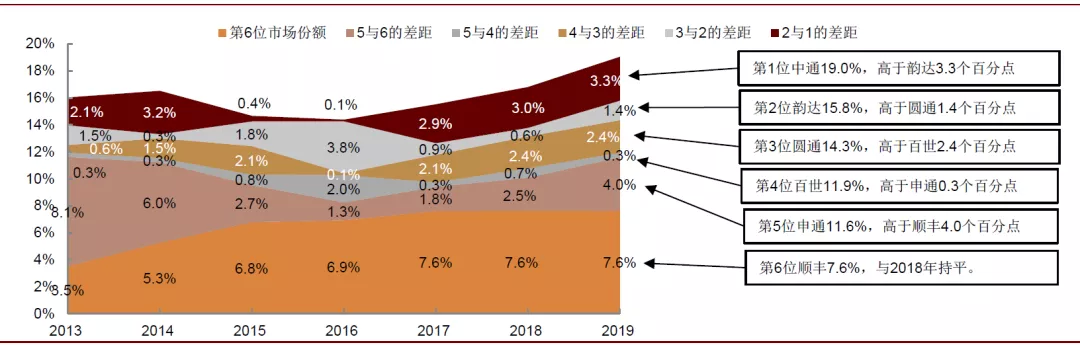

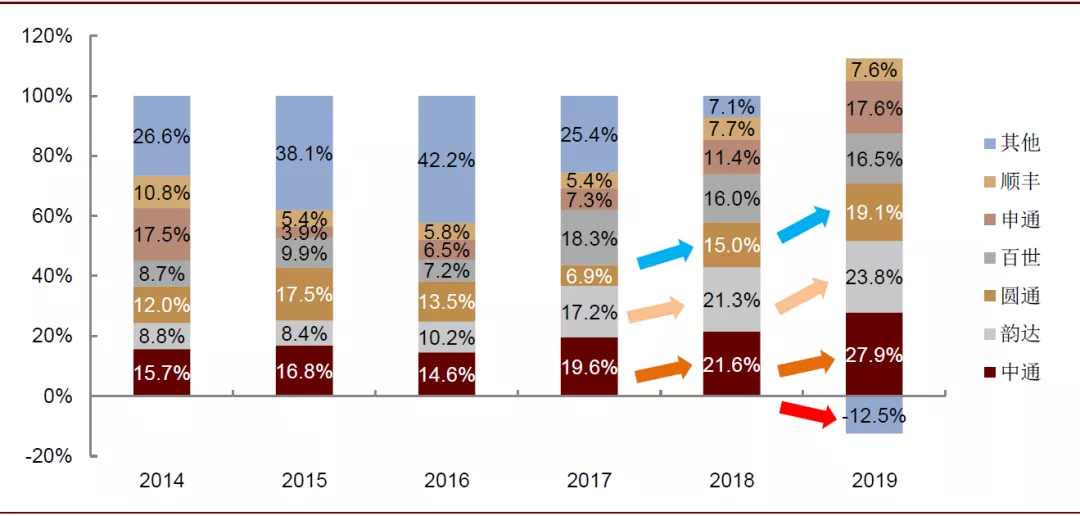

龙头公司差异逐渐形成,今年分化将继续加快

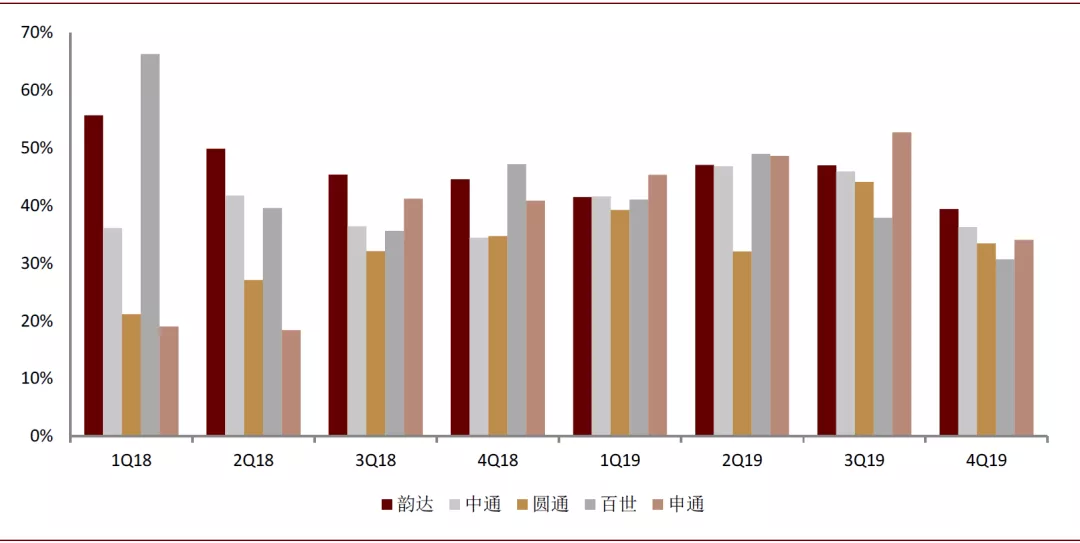

从2018年到2019 年,通达系上市公司的业务量同比增速处于逐渐收敛的趋势,但是由于各自基数的不同,事实上按照业务量衡量的市场份额的差距是在拉大的,尤其是在每年的增量业务量中,各家公司获得的份额差异更加明显。

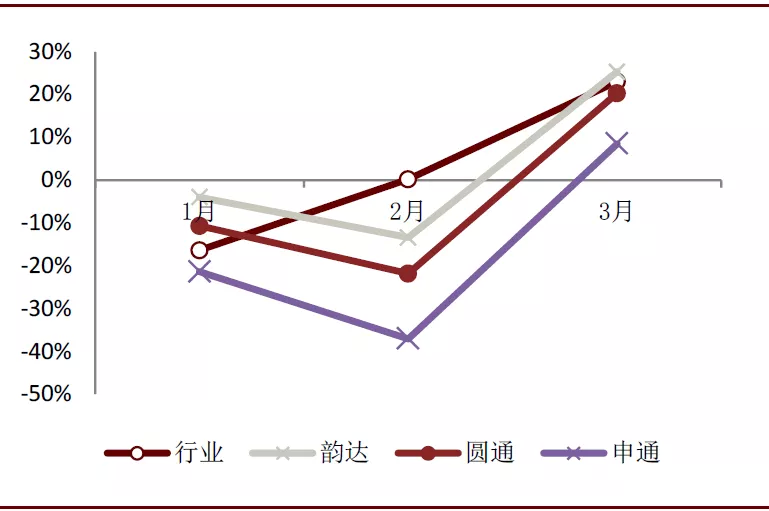

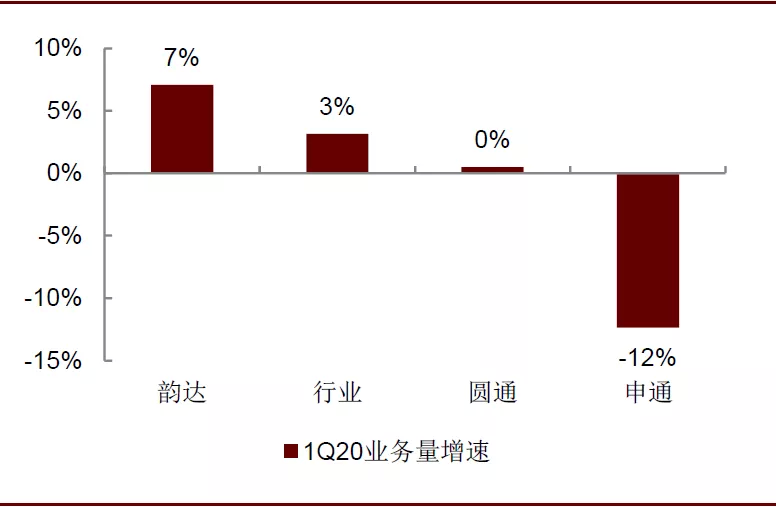

我们认为,公共卫生事件可能导致业务量增速再次出现分化:受公共卫生事件的影响,加盟商业务量和收入不可避免有所下降,但房租等成本固定,而人工、防疫物资的成本面临上涨,因此经营较为困难。不同快递品牌的加盟商之间犹豫业务量规模、总部政策的不同,因此本身盈利能力就存在差异;在公共卫生事件的压力之下,复工的进度和复工之后扩展业务的动力会出现更为明显的分化。

图表: 2018到2019年,上市公司业务量增速趋同

资料来源:公司公告,中金公司研究部

图表: 市场份额差距仍在扩大

资料来源:公司公告,中金公司研究部

图表: 业务量增量中的市场份额分化更明显

资料来源:公司公告,中金公司研究部

图表: 公共卫生事件之后业务量增速恢复速度存在差异

资料来源:公司公告,国家邮政局,中金公司研究部

图表: 1Q20业务量增速分化

资料来源:公司公告,国家邮政局,中金公司研究部

规模优势显著,业务量保本点以下的公司亏损扩大。我们一直强调,快递行业规模效应明显,支撑企业越大越美。事实上,随着行业单价不断降低,要实现盈亏平衡需达到的业务量规模在不断往上提升,而未能实现规模化的公司可能陷入亏损并且亏损逐渐扩大,这一点从天天快递的表现可以获得验证。

对于已经具备一定规模的通达系公司,我们认为它们在盈利能力、资产投入等方面也已经形成一定的分化。

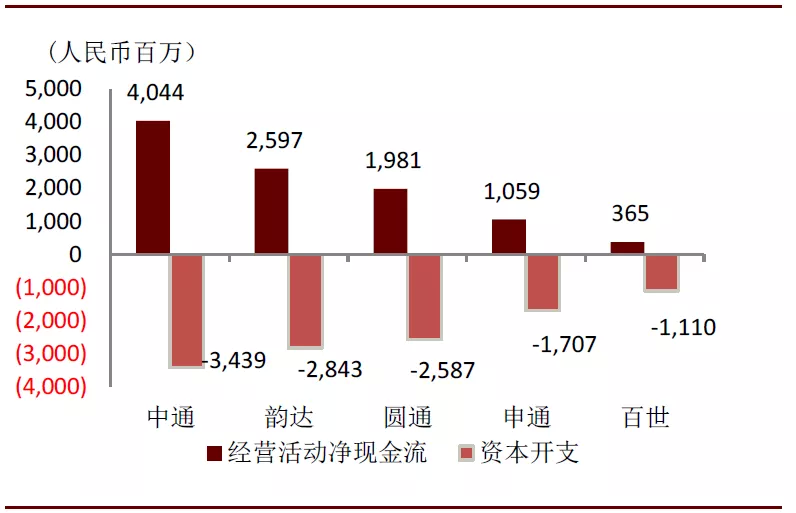

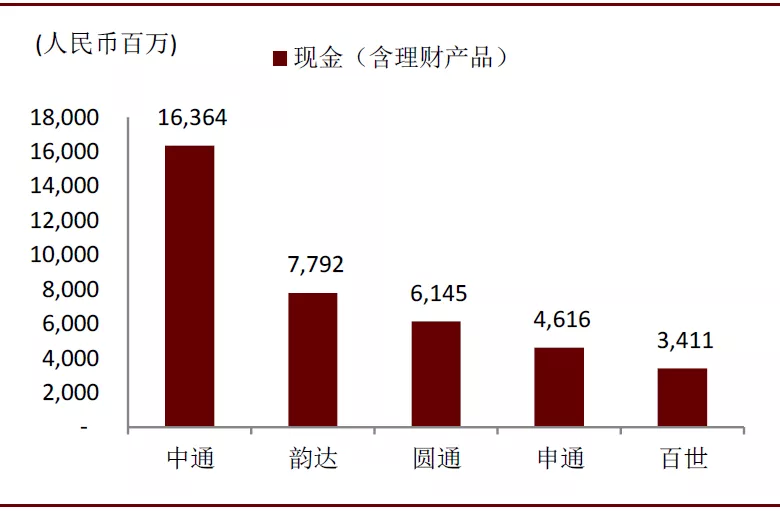

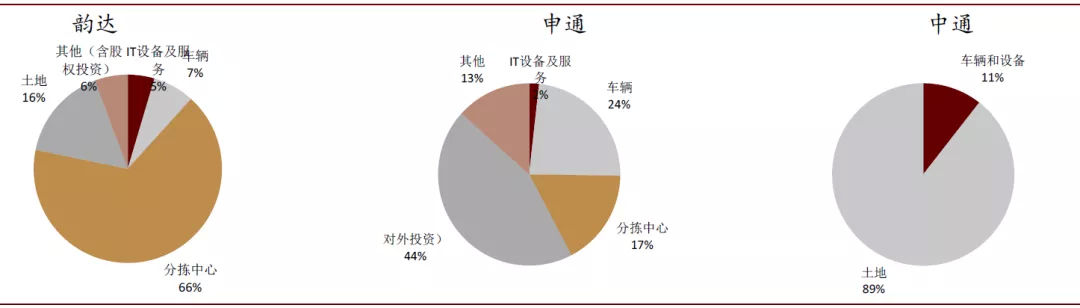

资产投入具有先发优势,领先者资金实力更强,因此差距将会继续拉大

近一两年通达系快递公司普遍意识到总部的资产投入对于提升经营效率和服务质量,从而改善盈利能力的重要作用,纷纷加大投入的力度。由于经营活动现金净流入和在手现金余额的差异,我们认为在资产的投入上,也是龙头公司的意愿与能力更强,所以这一差异将会继续拉大。

图表: 经营活动净现金流与资本开支(2019前三季度)

备注:A股采购建固定支付的现金。资料来源:公司公告,中金公司研究部

图表: 在手现金(含短期理财产品,截止到3Q19末)

资料来源:公司公告,中金公司研究部

图表: 资本开支的主要投向(1H19)

备注:A股只有中报和年报披露投资的明细,年报尚未全部披露。资料来源:公司公告,中金公司研究部

基本面分化导致估值分化,优选龙头

我们认为,由于前述基本面的分化,导致公司之间的差距拉大,有望加速行业达到相对稳态的竞争格局,这将有助于降低龙头公司的不确定性,提升其估值。

风险

业务量增速低于预期,成本大幅上涨,单价下滑幅度超预期。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP