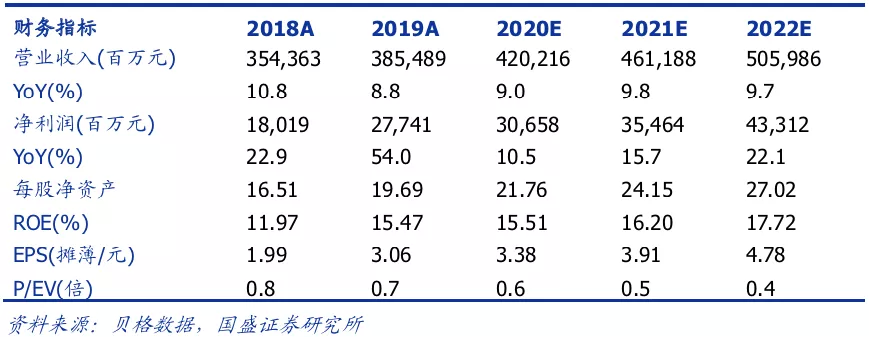

国盛证券:预计中国太保(02601)四月保费出现较明显改善,推动估值整体修复

本文来源微信公众号“马婷婷深度研究”,作者国盛证券分析师马婷婷、赵耀。文内估值对应中国太保A股。原标题《中国太保(02601)20Q1:负债承压投资稳健

利润增长大超预期》。

核心观点

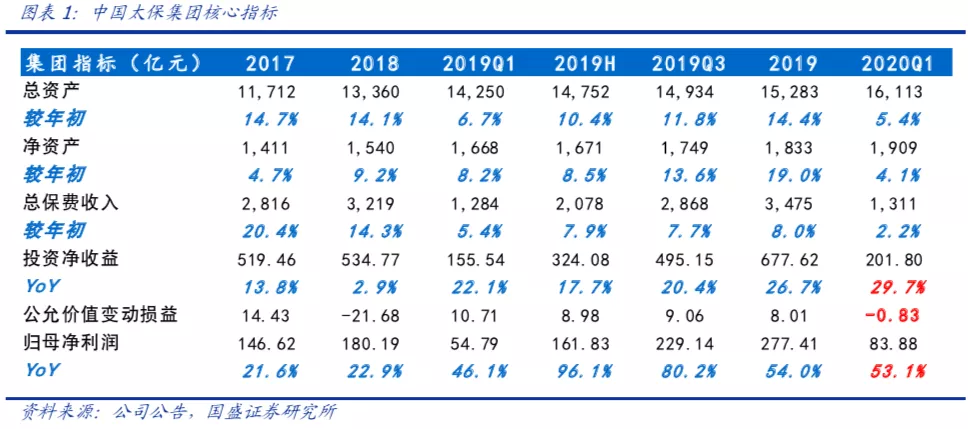

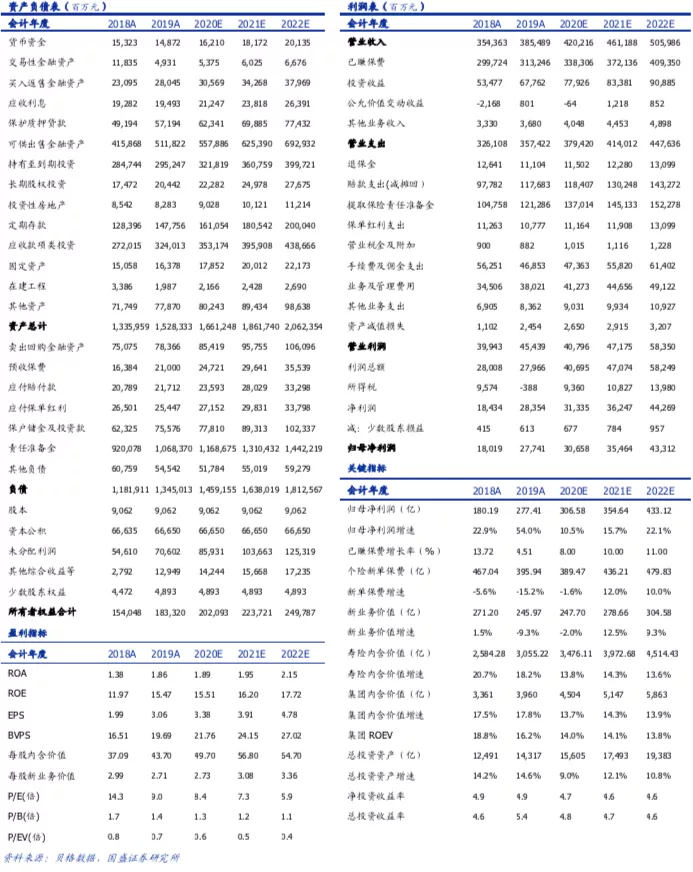

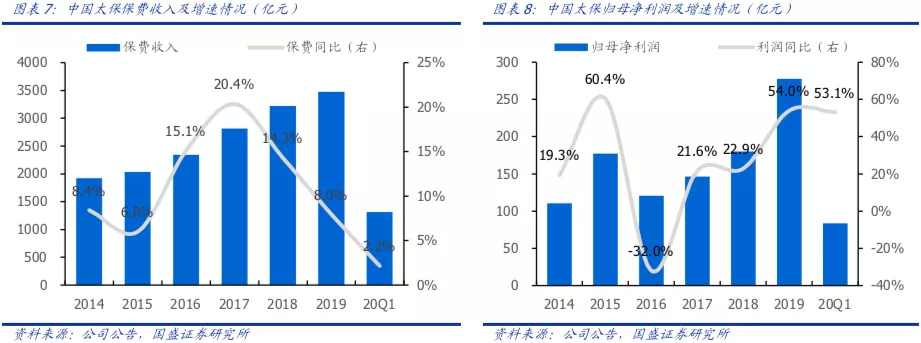

事件:中国太保(02601)披露2020年一季报,Q1公司实现营业收入1382.11亿元,YoY+3.8%,实现归母净利润83.88亿元,YoY+53.1%,加权平均ROE为4.6%。

净利润增长53.1%大超预期,国资股东继续增持:公司Q1实现归母净利润83.88亿元,YoY+53.1%大超预期。虽然Q1公司准备金提取净额增长12.3%,同比多计提超过70亿元,但是续期业务贡献稳定、投资净收益仍然实现29.7%的增长,同时在卫生事件影响下赔付支出减少且期缴新单下降致使佣金支出下降,净利润实现较大幅度的增长。此外Q1上海国资继续增持超过4200万股,总持股比例提升0.47pt至6.05%。

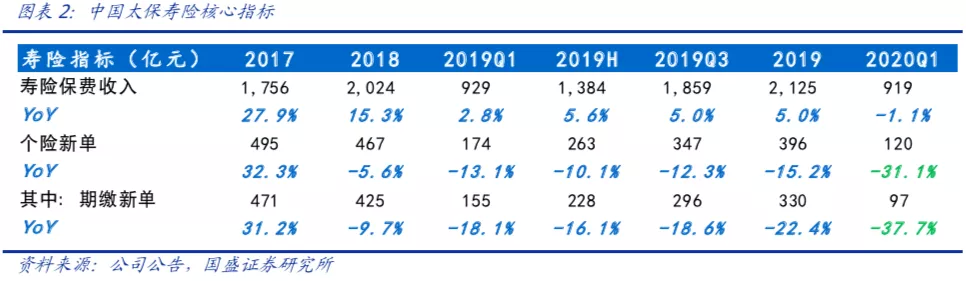

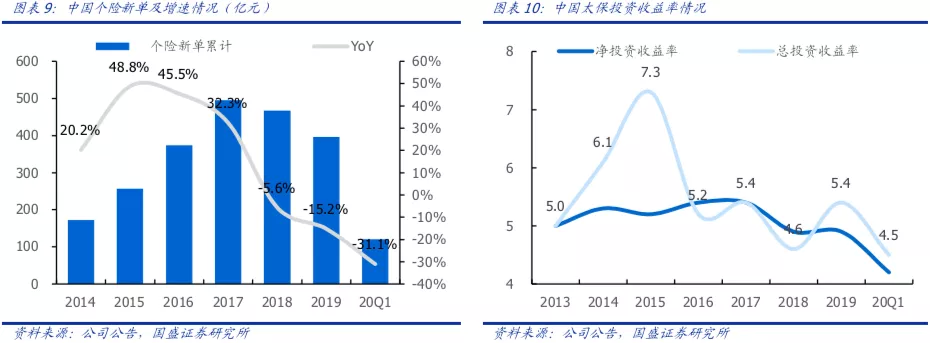

卫生事件下个险新单尤其期缴新单有所承压。20Q1公司寿险总保费收入874.04亿元,YoY-2.3%,个险渠道呈现较为明显的新单下滑、续期拉动的态势:个险新单120.22亿元,YoY-31.1%,其中新单期缴保费96.65亿元,YoY-37.7%;续期保费728.86亿元,YoY+6.1%。个险新单方面由于受到卫生事件的冲击,尤其是长缴年金及保障型产品受到的影响更为明显,而线上化经营下短险业务实现了20%以上的增长。公司Q1人力预计相对稳定,整体负债端表现较同业有一定压力,同时缴费结构的变动预计使得价值承压更为明显,但展望二季度在行业环境转好、线下展业逐步恢复以及短期费用和激励的投放下,公司负债表现有望出现较为明显的好转。

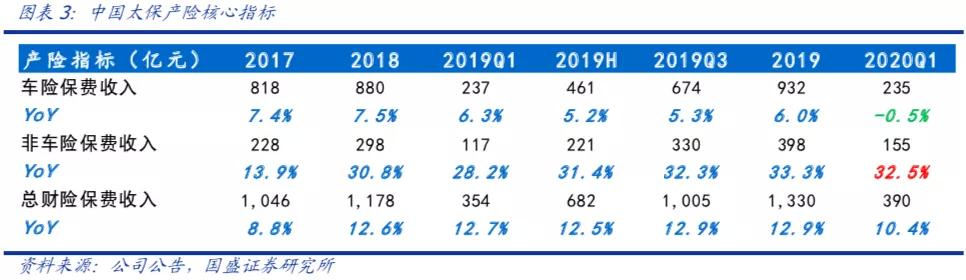

非车仍保持快速增长,占比提升至四成:财险业务公司实现总保费收入390.44亿元,YoY+10.4%,仍然延续了车险承压、非车快速增长的态势。车险受新车销量大幅下滑以及部分续期业务有所推迟,保费增速-0.5%;非车险保费在健康险、责任险等的需求增长下实现32.5%的增速,在总产险中的占比同比提升6.6pt至39.8%。

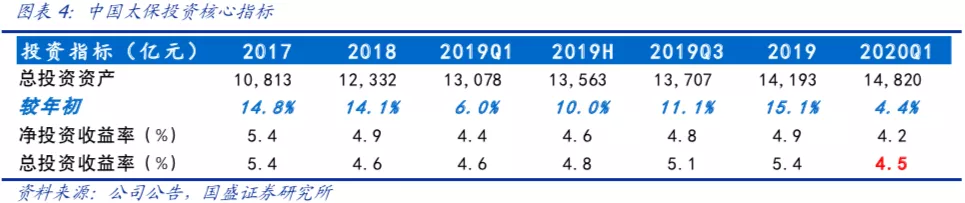

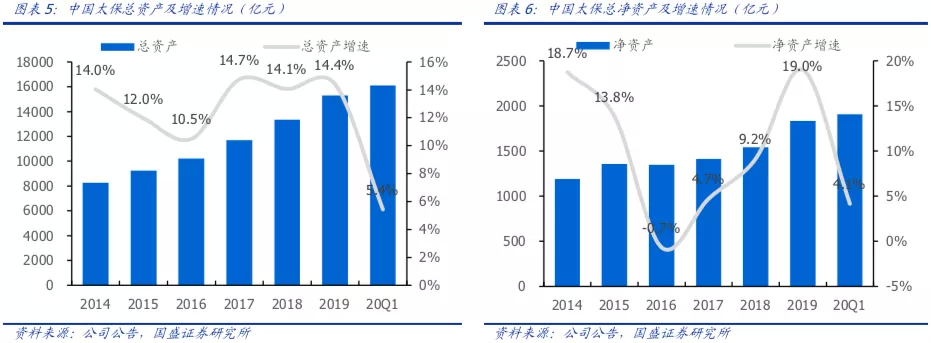

投资延续稳健风格,权益配置略有下降,总投资收益率仍有4.5%。资产配置方面公司整体稳健,Q1债券配置下降1.1pt至41.5%,股票配置下降0.4pt至6.0%,总权益类资产下降0.8pt至14.9%,利率下行环境中对现金、定存等灵活资产略有增配,权益市场震荡加剧的环境下公允价值变动损益仅-0.83亿元。年化净、总投资收益率分别为4.2%、4.5%,同比下降0.2pt、0.1pt。

投资建议

公司负债层面的负面因素已完全释放,估值处于历史绝对低位,预计四月开始保费将出现较为明显的改善,推动估值整体修复。预计20/21年公司净利润分别为306.58/354.64亿元,当前对应2020年的P/EV估值仅为0.57倍,维持公司“买入”评级。

风险提示

负债改善不及预期风险;长端利率下行风险;权益市场下行风险。

风险提示

1、 如公司二季度开始负债改善不及预期,可能会对估值修复产生影响;

2、 长端利率如持续下行,会对公司投资收益以及估值产生一定压力;

3、 权益市场下行将会影响公司投资收益以及净利润。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP