中金解读4月美联储议息会议:政策仍有空间 复工成为焦点

本文来自微信公众号“Kevin策略研究”。

北京时间今天凌晨,美联储结束了其为期两天的4月FOMC议息会议,这也是在经历3月份以来多次危机式应对且正常的3月FOMC会议都因此被取消后,终于按照正常日程举行的一次会议。

此次会议整体上较为平淡,美股市场和主要资产价格在会议之后的反应也相对平静,主要是由于在3月以来推出一系列大规模的宽松和信贷支持政策后,美联储此次基本上就是重申并维持其政策姿态,而市场对此次会议也并没有太多预期,到是在盘前有关吉利德瑞德西韦针对卫生事件治疗有效性的媒体报道推动市场大幅走高。标普500指数收盘大涨2.7%,纳斯达克上涨3.6%;美元小幅走弱、黄金微涨;美债利率小幅抬升。

结合此次会议内容、以及最新市场变化,我们点评如下:

1)美联储维持并重申鸽派姿态、维持低利率水平和资产购买等操作。美联储在此次会议中重申鸽派姿态,例如维持当前的低利率水平直到其认为经济重回正轨、继续实施大规模的QE资产购买计划、以及回购操作等等。鲍威尔表示并不急于(non in any hurry)撤回对经济的支持措施。

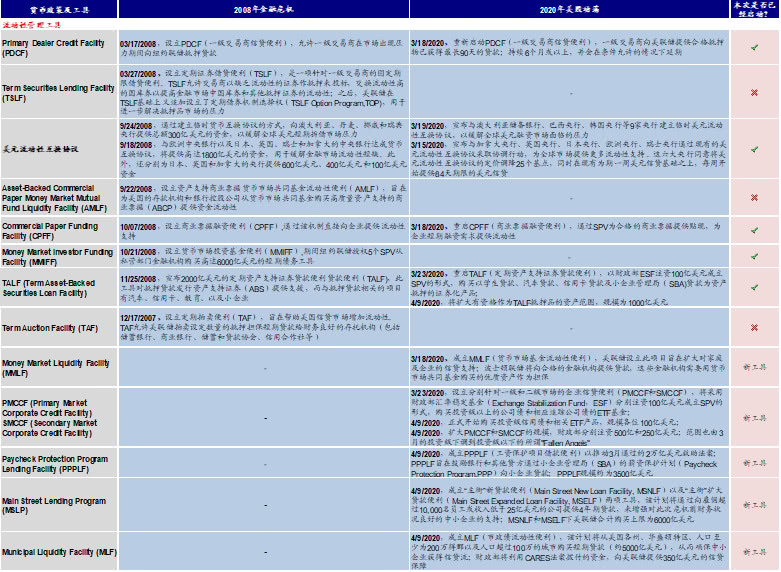

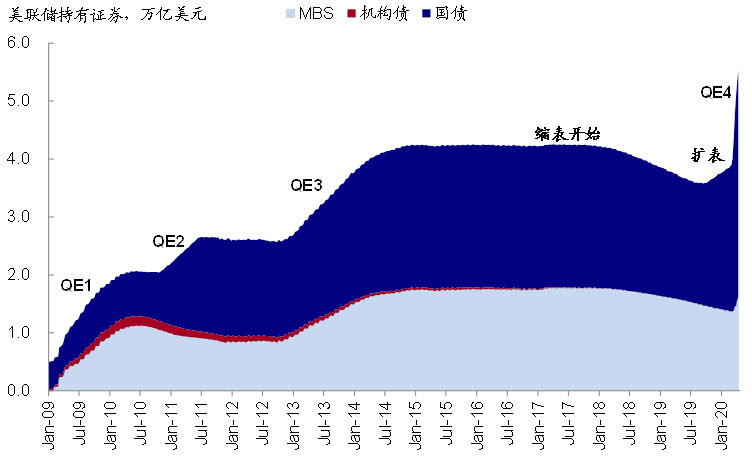

回顾此次危机中的应对,美联储行动非常迅速,也很有必要。不仅在很短时间内将基准利率水平降至零,开启新一轮开放式QE,重启金融危机时一系列流动性支持工具,并进一步与3月23日决定购买信用债、4月9日推出2.3万亿美元规模的信贷支持计划和部分购买高收益债等等。

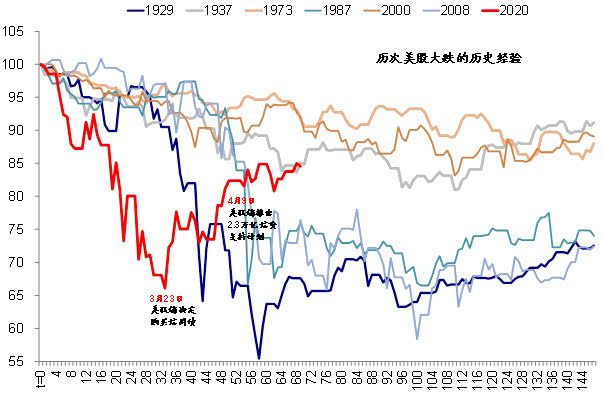

美联储这一系列的危机式政策应对,有效的缓解了流动性紧张和信用压力,避免了对金融体系更大范围的蔓延风险和系统性冲击。回过头来看,3月23日美联储决定购买投资级信用债就是流动性紧张的拐点、也是到目前为止市场的阶段性底部。目前我们监测的一系列金融、非金融体系的流动性指标、以及信用利差、信用债发行等信用债指标都在继续呈现改善迹象。

2)目前仍有弹药,后续或仍有信贷支持举措。美联储主席鲍威尔在此次会后的新闻发布会上支出了当前卫生事件下美国面临的三个中期风险,并呼吁需要更多直接财政支持应对此次卫生事件可能带来的长期损害(long-lasting

damage)。到目前为止,美国已经陆续推出四轮规模超过3万亿美元的财政救助计划,最新一轮为4月23日通过的规模4840亿美元的第四轮救助,其中主要追加了追加约3200亿美元拨款用于对小企业的后续援助。

实际情况也的确如此,我们在此前专题报告《卫生事件升级的金融传导机制及“薄弱环节”排查》中支出,在应对当前卫生事件对于实体经济各部门现金流的巨大冲击并被金融机构传导放大的风险上,政策按有效性从高到底排序分别为防控卫生事件、直接财政纾困和刺激、美联储购买信用债(即此次危机中首当其中且受损最严重的薄弱环节)、最后才是注入流动性的常规性货币政策操作,这也是为什么3月23日美联储决定直接购买投资级信用债之前,虽然采取了降息、回购和QE等一系列流动性投放举措但收效甚微的原因,其症结在于没有对症下药、虽然投放大量流动性但无法实现有效的信用下沉。

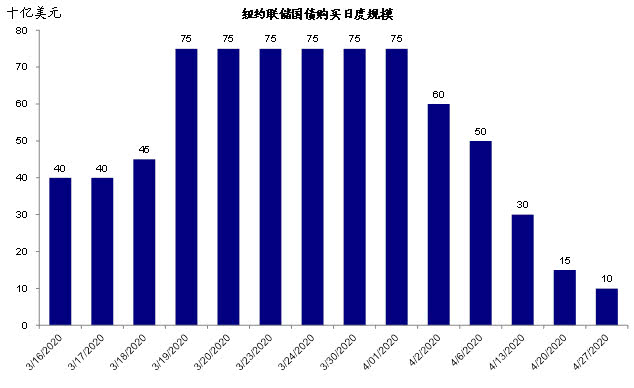

因此,从美联储货币政策角度,目前更为有效的是购买信用债和信贷支持计划;单纯降息以及在利率已经很低的环境下直接购买国债的QE操作效果都可能相对有限。实际上,纽约也一直在减少实际操作中国债购买的速度,从高峰时期3月底的每天750亿美元降至目前最新的每天100亿美元。

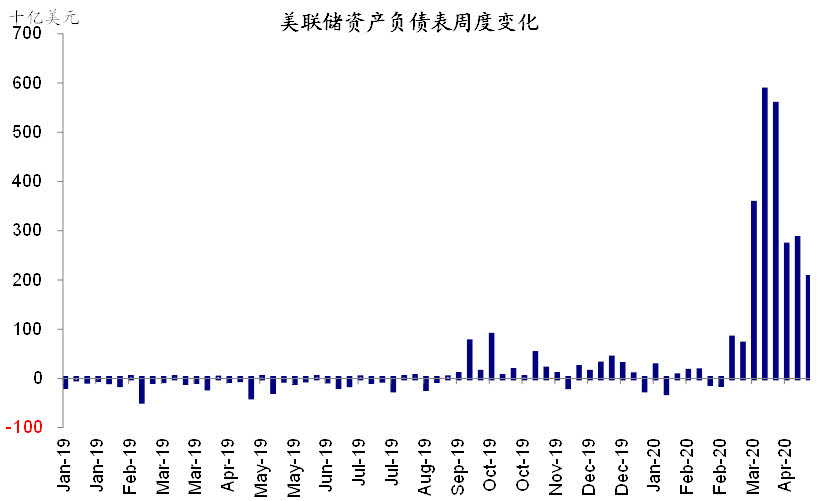

尽管经过过去两个月急速的资产负债表扩张,美联储的资产负债表规模已经迅速扩大至6.45万亿美元,相比2月底增加2.3万亿美元,但美联储依然有“弹药”可用。在此前3月25日美国国会通过规模2万亿的财政刺激方案(CAREs

Act)中,给财政部拨款4540亿美元,其通过注入SPV给美联储提供本金消耗了2000亿美元左右、形成美联储4月9日推出2.3万亿美元信贷支持计划的基础。目前,这笔资金还剩下2500亿美元可以作为本金,可以撬动2.5万亿美元左右的资产购买(平均杠杆10倍左右)。

当然,累计了如此大规模的资产后后续如何退出将是一个更大的命题和挑战,不过目前尚不是市场关心的问题,面临目前在有效复工前企业和居民等实体部门依然面临的现金流压力,不排除后续仍有可能推出进一步的财政和货币举措。

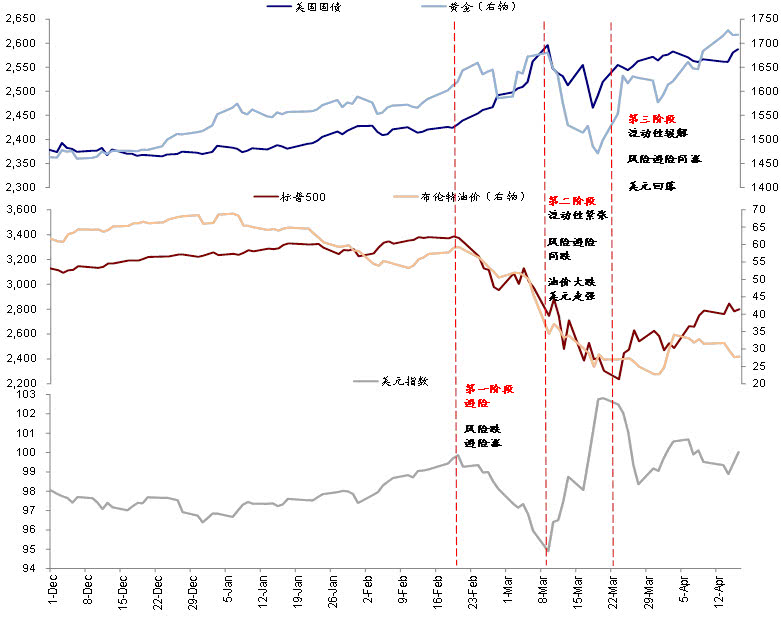

3)市场处于流动性改善但基本面下行的第三阶段;相比当期增长和盈利状况,卫生事件和复工进展以及未来增长前景成为市场焦点。

自2月19日美股大跌以来,市场基本经历了避险(2月19日~3月9日)、流动性紧张(3月9~23日)、流动性情绪改善但盈利下修(3月23日至今)三个阶段。

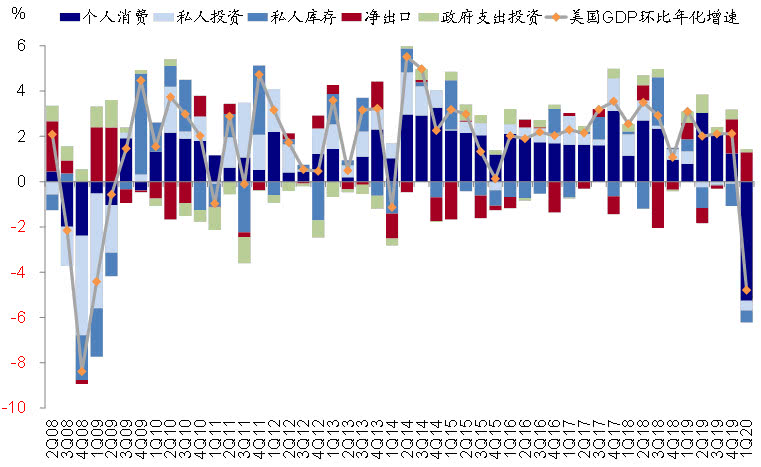

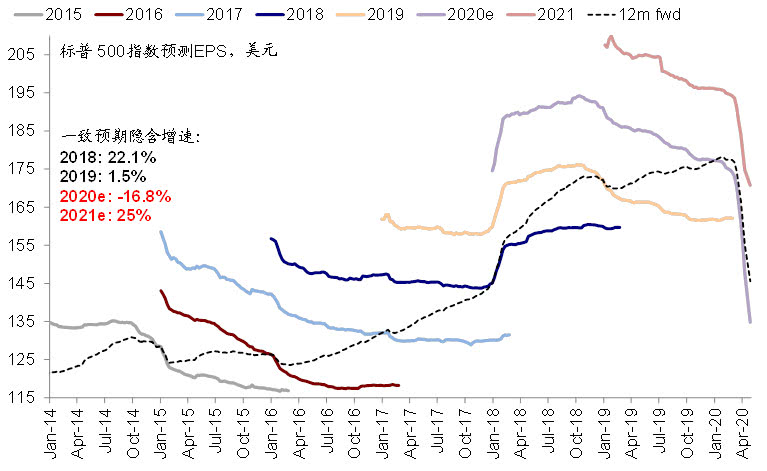

近期不管是经济数据(例如昨晚公布的美国一季度GDP,一季度年化环比增速-4.8%)、还是企业盈利(市场一致预期隐含2020年盈利增速目前下调至-17%,相比我们自上而下-25%的预测或仍有下调空间,《卫生事件对美股盈利影响的测算》)都持续在体现卫生事件的影响,但市场的表现却有韧性的多,我们认为,一方面这是得益于财政和货币政策的推动、以及对于卫生事件拐点和复工的积极预期(例如昨天关于卫生事件治疗药物的报道无疑给市场提供了助力);另一方面则是由于市场在认定当期业绩已经会大幅受损后、将注意力更多转向未来增长前景,例如2021年的业绩修复程度上,这也解释了为什么一些公司业绩下滑的幅度没有想象的差,也会被市场解读为利好的原因。

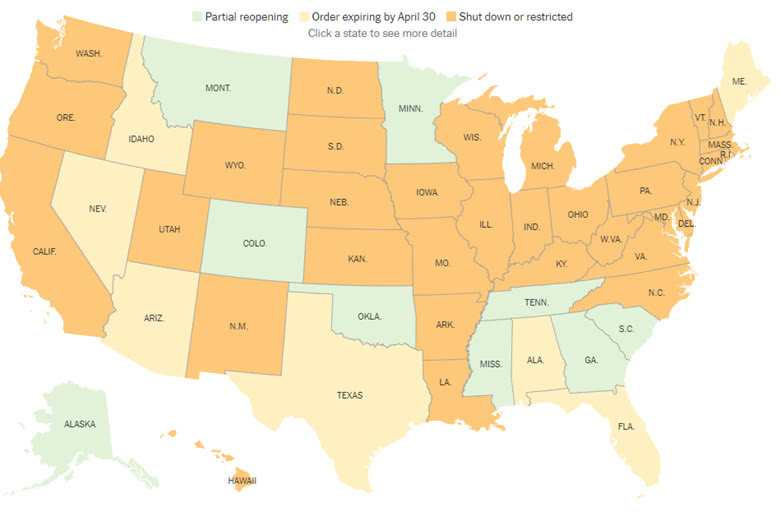

我们认为,在当前政策继续维持宽松提供流动性支持,但同时业绩大概率仍会继续下修、估值已经明显偏高的背景下,支撑市场预期得以维持高位的基础,即卫生事件发展特别是复工进展将是关键。根据最新的统计,目前美国已经有9个州部分解封、4月底之后还将有7个州的封锁令到期。这其中,复工后是否会出现卫生事件的再度反复、以及一些在卫生事件下现金流持续受损的薄弱环节压力依然值得关注(《低油价下的“薄弱环节”》)。

在目前的预期和估值水平下,我们对于预期变化和一些变数出现导致的市场波动和甚至回调都并不会意外,但只要中期卫生事件和复工进展、政策支持的基准假设不变的话,那么一定的回调和盘整也可以被中长期投资者视作更好的介入时机。

扫码下载智通APP

扫码下载智通APP