消费行业中哪个板块值得投资?

本文来自国泰君安证券。

报告摘要

消费行业在复工复产的顺利进展下得到支撑。宏观方面,CPI相较于上月出现回落,3月CPI同比增长4.3%。PPI短期受到公共卫生事件影响仍然处于下滑中,我们预计随着复产复工的持续,PPI将会逐渐好转,CPI-PPI剪刀差持续扩大的趋势不可持续。社零数据方面来看,同比变化也在逐步改善。

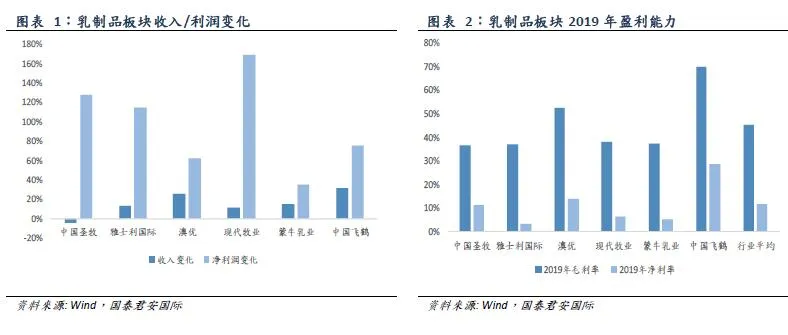

乳制品板块:2019年乳制品板块上市公司除中国圣牧(01432)的收入微跌外,主要上市公司均表现不同程度的收入增长。盈利能力方面,主要上市公司的净利润均有明显涨幅,部分公司扭亏为盈,盈利能力得到明显改善。

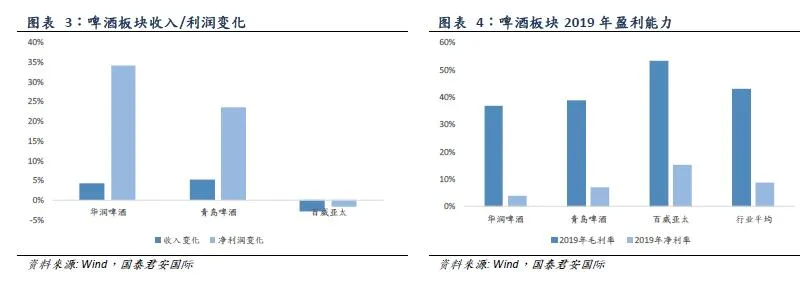

啤酒板块:2019年啤酒行业上市公司的收入保持较低水平的增长。但需要特别看到的是,行业龙头的净利润增速表现出较为明显的提速,剔除百威亚太(01876)的低增速,华润啤酒(00291)与青岛啤酒(00168)的净利润增速都可以达到30%附近。

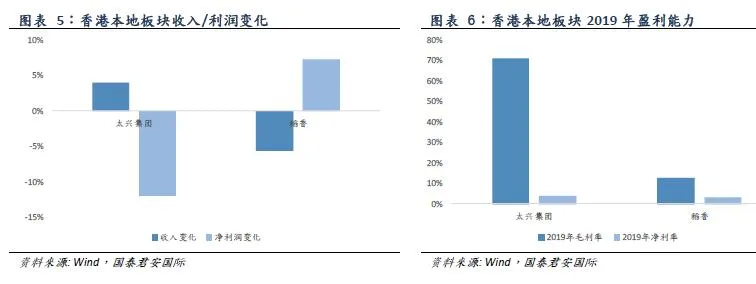

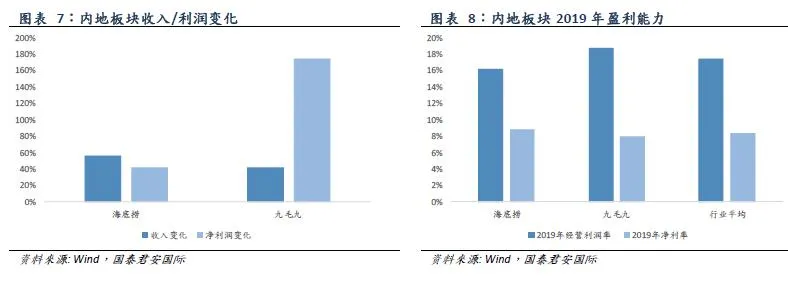

餐饮板块:虽然2019年业绩暂时没有反应公共卫生事件的影响,但受到去年社会事件的影响,中国香港餐饮行业的业绩增速表现一般,主要上市公司的利润甚至有出现下滑。内地餐饮公司方面,主要上市公司海底捞(06862)与九毛九(09922)均表现突出,门店拓展增速明显,盈利能力持续优化。

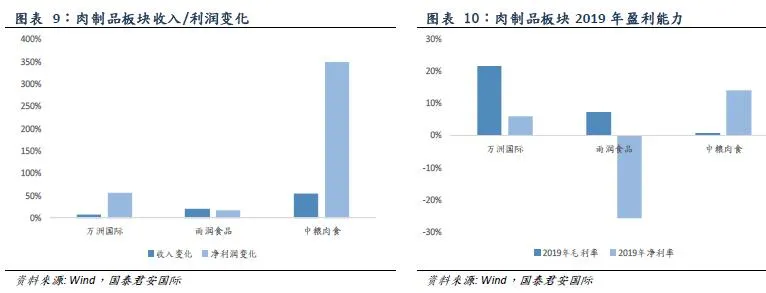

肉制品板块:从2019年业绩可以看出,行业业绩表现与盈利能力分化较为明显。往后看,公共卫生事件对行业仍然有短期影响,中长期行业趋势需要关注非洲猪瘟在复产复工后的情况。

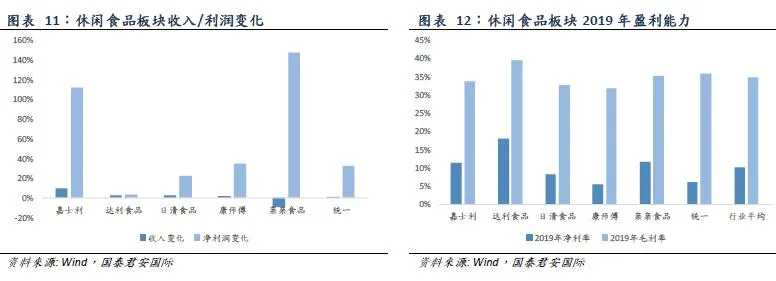

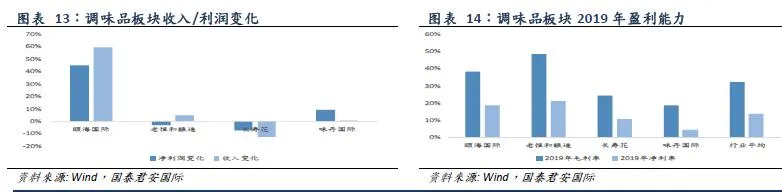

休闲食品板块:2019年收入增速基本维持在个位数增长,利润端增速分化较为明显,部分公司的净利润增速非常突出,主要上市公司的净利润增速维持在20%附近。调味品板块:2019年调味品除颐海国际(01579)外,收入和利润增幅非常有限,基本维持不变。

风险提示:经济下行风险 乳制品板块2019年乳制品板块上市公司除中国圣牧收入同比微跌4%,其余主要上市公司均表现不同程度的收入增长,其中中国飞鹤(06186)增幅最高为32%,充分展现出乳制品行业稳定向好的增长势头。

关注盈利能力方面,主要上市公司的净利润均有明显涨幅,部分公司扭亏为盈,盈利能力得到明显改善。行业毛利率维持在45%附近,净利率维持在11%附近,其中盈利能力最强的为中国飞鹤,其毛利率达到70%,净利率达到29%,均位居行业第一。

报告全文

乳制品板块

我们相信韧性极强的乳制品板块,在公共卫生事件中的影响不大,后续增长随着居民消费升级的不断支撑,未来业绩持续稳定增长值得期待。

啤酒板块

2019 年啤酒行业上市公司的收入保持较低水平的增长,预计未来行业整体增速趋于稳定低速。但需要特别看到的是,行业龙头的净利润增速表现出较为明显的提速,剔除百威亚太的低增速,华润啤酒与青岛啤酒的净利润增速都可以达到30%附近,充分说明二者的高端化升级战略发挥作用,盈利能力得到明显改善。

盈利能力方面,啤酒板块的毛利率维持在43%附近,净利率维持在9%附近,其中虽然百威亚太的净利率高于其他同业,但其高端化未来空间不大,反观其同业的高端化进程刚刚启动,未来看点颇多,建议持续关注。

另外需要注意的是,本次公共卫生事件对啤酒板块的影响较大,尤其是夜场的关闭对于整个夜场消费渠道的负面影响。但我们相信整个影响是短期作用,中长期看好国产板块龙头的高端化进程。

餐饮板块

由于财年差异,部分香港本地餐饮公司例如大家乐(00341)和翠华(01314)暂时还未公布2019 年财务数据。我们从已经公布的上市公司可以看出,虽然2019 年业绩暂时没有反应公共卫生事件的影响,但受到去年社会事件的影响,香港餐饮行业的业绩增速表现一般,主要上市公司的利润甚至有出现下滑。我们认为今年叠加公共卫生事件的影响,以及社会事件有反复的趋势,香港本地餐饮短期业绩得到有效恢复难为困难,但可以关注筑底过程。

内地餐饮

公司方面,主要上市公司海底捞与九毛九均表现突出,门店拓展增速明显,盈利能力持续优化。公司2019 年的业绩没有反映公共卫生事件的影响,我们相信公共卫生事件对于内地餐饮板块的冲击短期是比较明显,尤其是一季度。但后续相信随着复产复工的有序进行,影响在不断消退。

公共卫生事件影响方面,海底捞4 月上旬门店翻台率已恢复至3 次/天,并计划二季度末门店营收恢复至同期的80~90%,且在装修门店增至303 家,全年展店计划继续推进。九毛九主要品牌太二酸菜鱼4 月中旬门店已恢复到公共卫生事件前的95%-100%,全年维持80 家展店计划不变。中长期来看,内地餐饮公司龙头受益于其本身的品牌效应以及内地消费升级的趋势,门店扩张加速的主逻辑线不变,整体业绩未来可以持续关注。

肉制品板块

从2019 年业绩可以看出,行业业绩表现与盈利能力分化较为明显。其中中粮肉食主要受益于国内生猪价格的持续上涨收入涨幅明显,但非洲猪瘟显著提升了运营成本,因此其利润端增速有限。往后看,公共卫生事件对行业仍然有短期影响,中长期行业趋势需要关注非洲猪瘟在复产复工后的情况。

休闲食品板块

2019 年休闲食品的收入增速基本维持在个位数增长,行业未来中长期增速预计会维持在这一水平。利润端增速分化较为明显,部分公司的净利润增速非常突出,主要上市公司的净利润增速维持在20%附近。行业的毛利率维持在35%附近,净利率维持在10%附近,行业盈利能力持续改善。

公共卫生事件背景下,休闲食品的业绩预计会有正向影响。目前公布的2019 年业绩暂时未能反映这部分影响,建议持续关注后续公司的业绩情况。

调味品板块

2019 年调味品除颐海国际(01579)外,收入和利润增幅非常有限,基本维持不变。其中,颐海国际主要受益于海底捞的门店扩张带来的巨大需求,收入同比增加60%,利润同比增加45%。我们认为整个行业增速最快的应该还是颐海国际,海底捞的门店扩张还会继续,虽然短期公共卫生事件有一定影响,但中长期的增速可以确定。

结语

从2019年的业绩表现可以看出,必选消费行业子板块之间分化明显,当前公共卫生事件没有完全恢复的背景下,我们认为消费韧性越强的板块配置价值越大。礼品消费、聚饮消费等短期受公共卫生事件冲击较大,例如啤酒等板块,但公共卫生事件一旦恢复其业绩也会有显著支撑,建议继续跟踪公共卫生事件拐点的到来,同时关注估值是否过度反映公共卫生事件影响。

另外,公共卫生事件背景下需求增加的C端速冻食品、方便休闲食品、基础乳肉制品等生活必需消费品韧性较强,经营业绩短期受益,建议重点关注。因此,建议投资者一方面关注消费韧性较强的乳制品行业龙头标的,例如中国飞鹤(06186),另一方面建议关注公共卫生事件好转后的消费复苏标的,例如啤酒与餐饮子板块龙头标的。

风险提示:经济下行风险;公共卫生事件发展差于预期。

(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP