谁在加仓美股?

本文来自微信公众号“Kevin策略研究”。

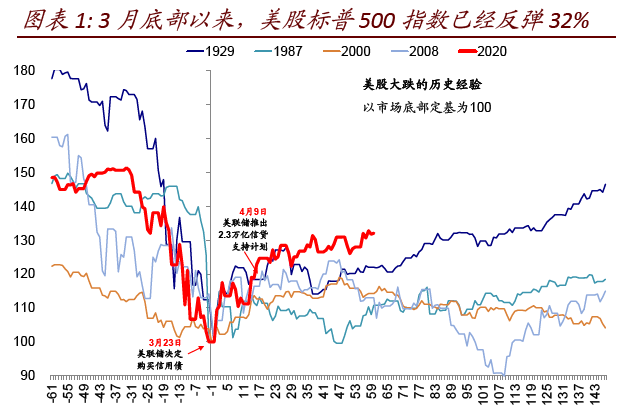

自3月23日底部以来,美股标普500指数已经反弹32%,纳斯达克指数更是距离前期高点仅有“一步之遥”。市场之所以得以大幅反弹,一方面是美联储持续且大规模的非常规政策宽松(特别是3月23日决定购买信用债)显著改善了金融市场流动性紧张的局面;另一方面则是对公共卫生事件控制拐点和复工的积极预期。

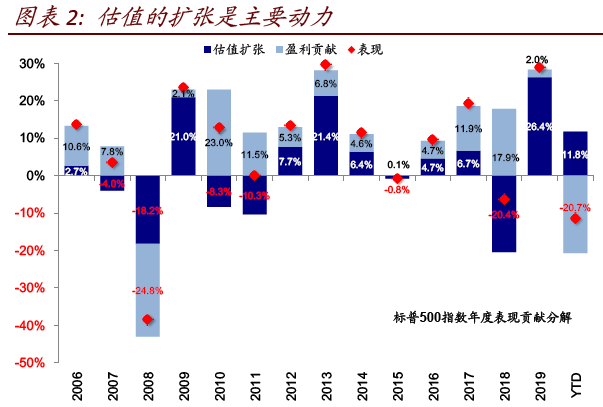

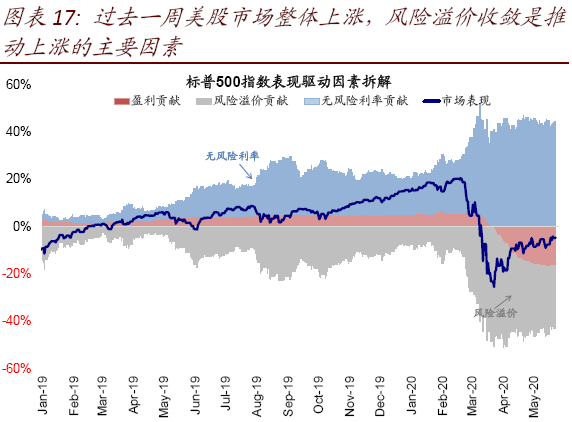

上述两方面反映在市场上,即表现为估值在无风险利率下降和股权风险溢价收缩的共同推动下明显修复,进而得以“忽视”盈利和基本面数据的大幅下滑。

除了上述基本面和情绪因素,从流动性和投资者行为看,市场底部以来如此强劲的反弹究竟是哪类投资者所主导?这对于我们理解市场反弹的动力以及后续资金面的持续性也有重要参考意义。

不过囿于数据限制,4月份市场快速反弹阶段上市公司和一般机构的持股信息披露可能要等到二季度财报中才能看到,因此我们退而求其次,通过观察更为高频的美股主要ETF基金的持股结构变化作为一个粗略近似。当然,这一近期的问题在于观察样本存在偏差,如不同投资者在投资工具选择上的偏好差异。不过考虑到其代表性(规模足够大、成交足够活跃)和方向性(3月底以来整体美国ETF资金持续流入),因此可以作为一个粗略近似而不至于与实际情况完全背离。具体而言,

1)主要ETF规模和成交活跃度具有一定代表性。对美股主要ETF以及龙头个股30天日均成交额排序(图表5),可以发现主要ETF如标普500指数ETF (SPY.US)、Invesco纳斯达克100指数ETF(QQQ.US)以及iShares罗素2000指数ETF(IWM.US)等在成交活跃度上都与美股市场蓝筹龙头股(如亚马逊(AMZN.US)、苹果(AAPL.US)、微软(MSFT.US)、Facebook(FB.US)等)相当、甚至更高。我们在《解析美股投资者结构与居民资产负债表》中提到,近些年ETF快速崛起,截止2019年底的规模占市值比例已经超过6%,因此具有一定代表性。

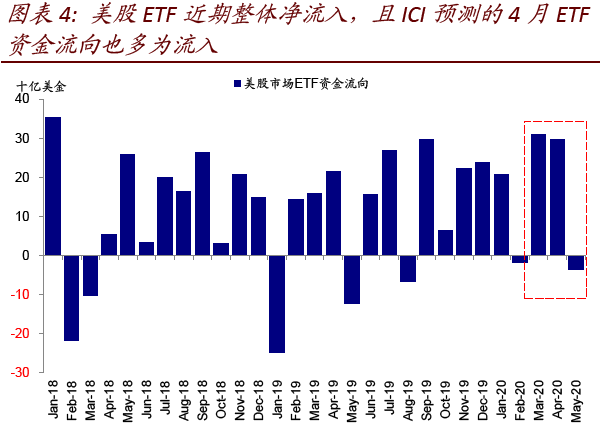

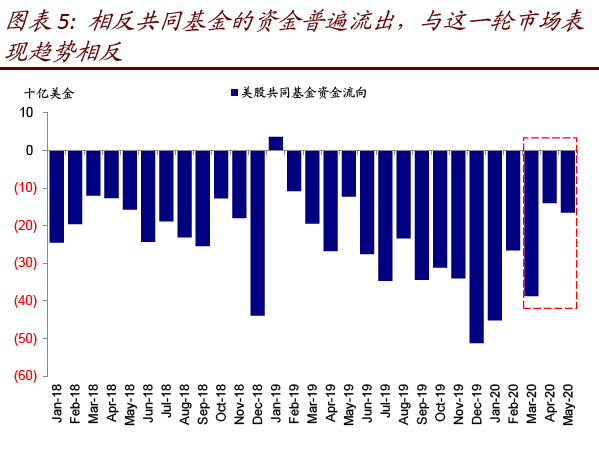

2)相比共同基金流出,ETF资金3月底以来整体持续流入。从ICI(Investment Company Institute)公布的美国共同基金资金流向可以看出(图表3),年初至今美国共同基金持有美股的资金持续流出,而ICI估算的4月美国共同基金持有美股的周度资金流向也多为流出,说明其与市场反弹趋势背离;反观美股ETF资金流向(图表4),年初至今维持流入,3~4月份流入尤为明显;

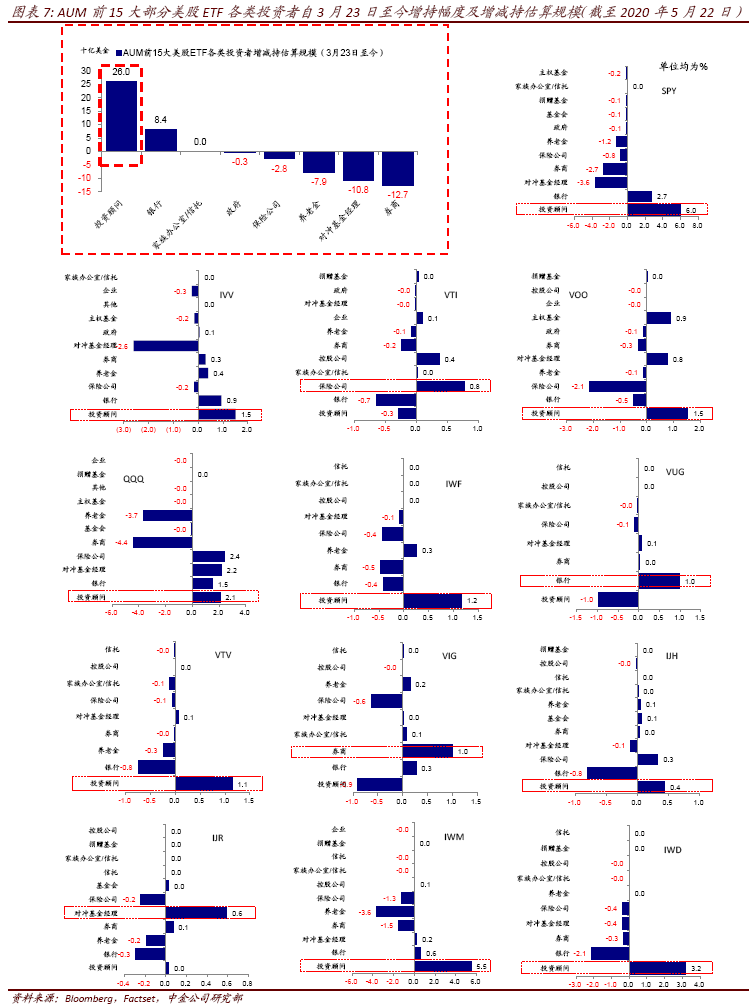

就此,我们通过观察AUM前15大的美股ETF在3月23日至今的投资者持仓情况来间接判断近期美股上涨背后的加仓投资者类别(图表7),结果发现,在前15只美股ETF中,有10只ETF的增持幅度最高的持有者均为投资顾问(Investment Advisor,即更多面向高净值个人客户的理财和投资顾问),明显领先其他类型投资者。具体来看,3月23日至今,投资顾问在SPY加仓6.0%、标普500指数ETF-iShares(IVV.US)加仓1.5%、标普500ETF-Vanguard(VOO.US)加仓1.5%、QQQ加仓2.1%、罗素1000成长指数ETF-iShares(IWF.US)加仓1.2%、价值股ETF-Vanguard(VTV.US)加仓1.1%、标普中型股400指数ETF-iShares(IJH.US)加仓0.4%、IWM加仓5.5%、罗素1000价值指数ETF-iShares(IWD.US)加仓3.2%、VOO加仓1.1%。相比之下,其他类型的机构投资者,如养老金、对冲基金、保险和银行并没有出现比较一致的加仓行为。

如上文中所讨论,由于不同投资者偏好和观察样本的差异,我们不能简单从这一数据得出此轮市场反弹完全由个人投资者所主导的结论,但在上述规模和成交都很大的ETF基金为代表的方向和追踪的底层资产上,个人投资者仓位增加无疑起到了重要作用(我们在《解析美股投资者结构与居民资产负债表》中估算个人投资者持股占比~30%左右)。其他的一些间接证据如融资买入账户的信贷规模再度增加、以及经纪公司成交规模的激增可能也能作为参照和佐证。

基于对上述3月底以来市场反弹阶段投资者仓位变化的初步分析,我们可以得出结论:

如果本轮反弹以个人投资者参与更多,其稳定性也势必会受到一些影响,因此需要关注在一些变化和不确定性下市场变得“挑剔”的可能性;但另一方面,更多机构投资者如果还没有大举加仓意味着如果后续复工与公共卫生事件控制取得积极进展的话,不排除会推动更多机构资金的配置意愿。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP