美国散户“追高”热情不断,华尔街担忧“三月波动”重演

本文来自“万得资讯”。

随着美联储采取一系列刺激措施为市场提供流动性,美国散户投资者涌入股票市场。美国券商Robinhood数据显示,3月以来散户投资者对美股的持仓激增,华尔街担心此举将带来“灾难性后果”:当卫生事件二度爆发及其他风险事件出现时,大量散户投资者的恐慌性抛售或推动3月市场波动重演。

散户投资者激增,兼有“追高”和“抄底”

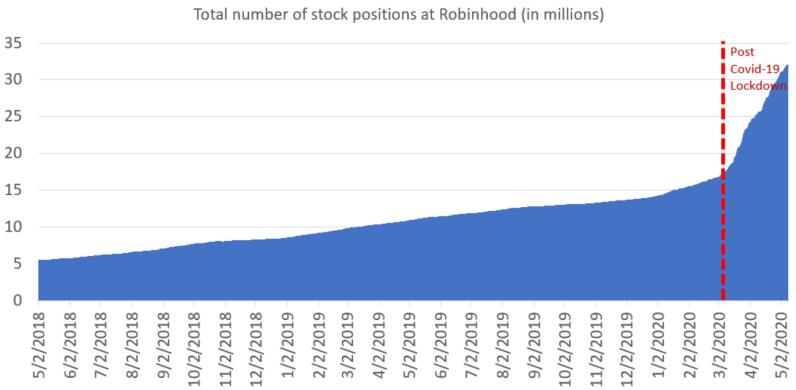

在美股经历了“过山车”行情的一季度,大量美国散户投资者正押注风险资产。美国主要在线经纪商Charles Schwab,TD Ameritrade,Etrade和Robinhood第一季度新账户增长高达170%,其中Robinhood一季度新增账户达到300万个,且总持仓在封锁措施之后呈不断上升的趋势。

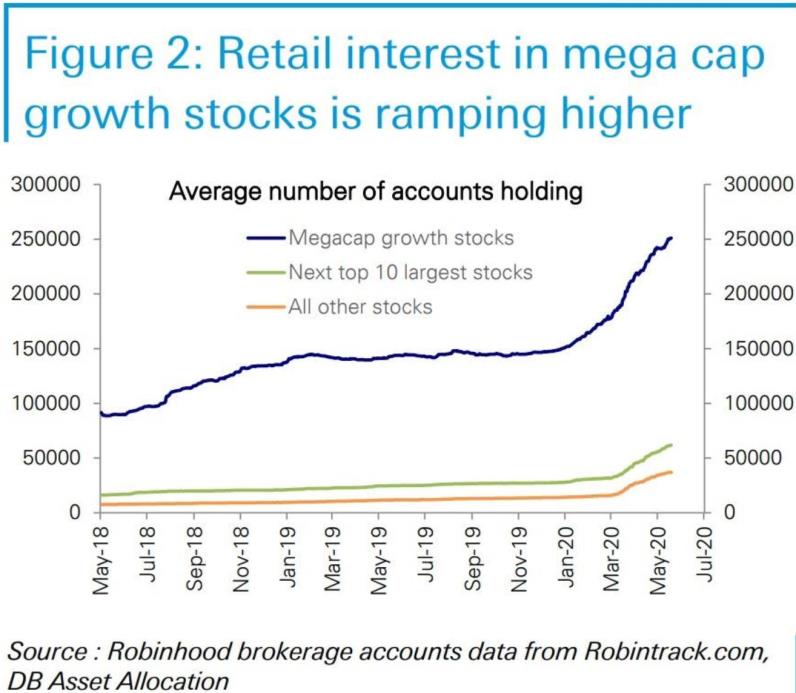

从投资风格来看,这些散户投资者兼具“追高”和“抄底”:一方面,苹果(AAPL.US)、谷歌(GOOG.US)、亚马逊(AMZN.US)等受大资金青睐的大型成长股不断吸引散户投资者入场,并反过来推动股价持续上涨;另一方面,诸如星巴克(SBUX.US)等受卫生事件冲击较严重的企业在大幅下跌之后,也吸引到不少散户投资者买入。Robinhood数据显示,星巴克5月22日投资者持仓达到196665,较3月19日价格低点时期翻了1.56倍。

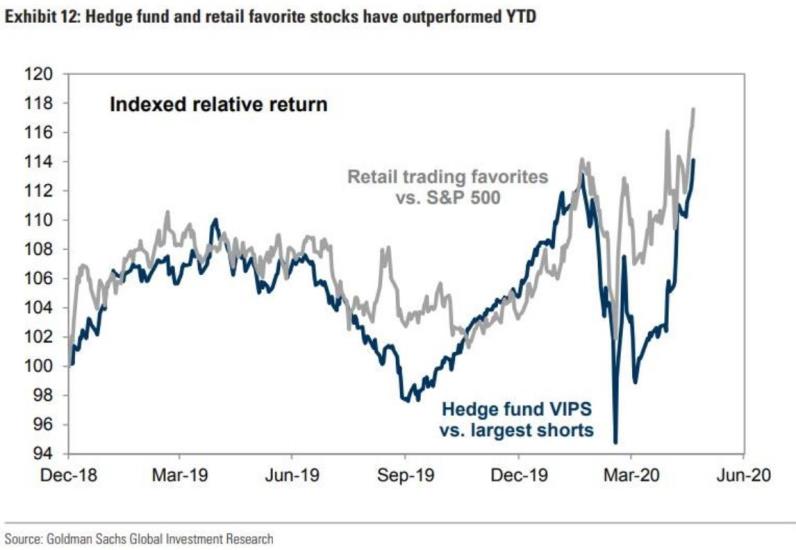

值得注意的是,从收益表现来看,这些投资者不但击败了指数的整体涨幅,还打败了华尔街“最聪明的资金”。高盛研究报告指出,今年以来散户投资者偏好个股整体回报率要高于标普500指数,而对冲基金由于将大量资金押注在“FAAMG”(Facebook,苹果,亚马逊,微软,谷歌)以外的个股,其整体超额回报率表现不及散户投资者。

究其原因,美联储的刺激政策是推高散户偏好的“热门股”的一大重要动力。在美联储提供的充裕流动性下,美股无视疲软的经济基本面一路上行,散户偏爱的大型成长科技股也成为上涨的领头羊。另一方面,基于基本面分析的对冲基金在这种反弹中表现暗淡,不少“对冲策略”在美联储的“放水”中失效。

华尔街担心三月市场波动重演

事实上,这不是对冲基金今年以来第一次被散户投资者“击败”。由于其空头仓位及不愿追涨的偏好,2月对冲基金表现在高盛追踪的资产类别中排名垫底。但随后,美股在风险因素冲击下暴跌,前期追涨的投资者“恐慌性抛售”加剧了市场波动。

现在,华尔街担心同样的剧本再度上演。Nuveen首席投资策略师布莱恩·尼克(Brian Nick)表示:“ 人们根据自己的意愿投资,正将自己暴露在灾难性损失的风险中。如果您吸引了很多投资者买入其没有经验的个股,或使用不熟悉的投资策略,这可能会导致未来投资者的不满。”Moors&Cabot Inc.董事总经理詹姆斯·皮洛(James Pillow)称:“散户投资者追逐少量有故事的个股然后遭受损失已有悠久的记录。人们总是追逐好的故事,我无法想象这次结果会不同。”

随着美国在3月以来进入封锁,体育博彩等娱乐活动被叫停,大量散户投资者或许在“无所事事”的驱动下进入股市,导致个人投资者在美股反弹中成为一股上升力量。除了担心这些投资者在未来下跌中会加剧市场波动,华尔街也担忧这股趋势会推迟熊市结束的一个重要标志——即散户投资者的出清。

不过,有了美联储政策的支持,这次结果或许会不一样。美国银行分析师指出,由于美联储对债券市场的干预,美股价格已脱离现实,变成了“假市场”。该分析师指出:“政府和企业债券的价格已由中央银行确定。为什么有人会期望股票价格合理地定价?”在这一背景下,美股上涨将基于投资者情绪而非盈利预期及经济情况,押注热门个股的“快进快出”仍旧能击败基于基本面的交易策略。

美国银行分析师指出,未来对美股“策略上看涨”但“结构上看跌”。总体市场定位仍然偏空,政策制定者造成了“不道德风险”,这将推动投资者购买,银行放贷以及僵尸企业在2020年发行债券。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP